从美国就业恶化,看企业债违约风险

本文来源于“熊园观察”微信公众号,作者国盛宏观分析师熊园、刘新宇。

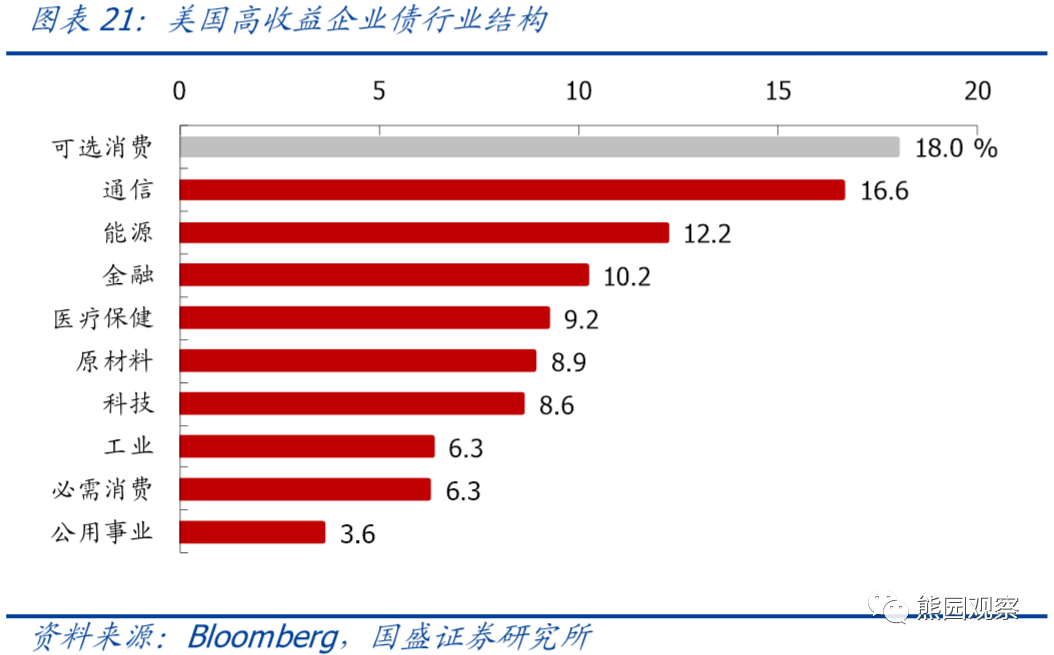

美国近期就业状况急剧恶化:3月28日当周初请失业金人数达664.8万人,3月新增非农就业下滑至-70.1万人,失业率升至4.4%。鉴于就业恶化会直接影响个人可选消费支出,而可选消费行业是美国最大的高收益债市场,占比高达18%,本报告试图分析美国就业可能的恶化程度,以及对可选消费行业的影响,进而评估美国企业债违约风险。

核心结论:

1、对美国就业的影响程度:

>美国就业市场结构:美国私人服务生产部门就业占比71%,私人商品生产部门就业占比14%,政府部门就业占比15%。分行业来看,受疫情冲击较大的教育保健、休闲酒店、零售、其他服务、运输仓储五个行业的就业占比合计达45.1%,意味着美国新冠疫情的大规模爆发,将直接影响到近一半的就业岗位。

>美国最新状况:截至4月3日,美国新冠病毒累计确诊人数达27.8万人,已是全球最多的国家。为应对疫情,特朗普3月29日宣布将隔离措施的实施时间延长30天至4月底。当前美国已有40个州+DC特区实施“禁足令”,限制居民外出并强制关停非生活必需机构的经营,这也是近期美国失业人数大幅增加的主要原因。

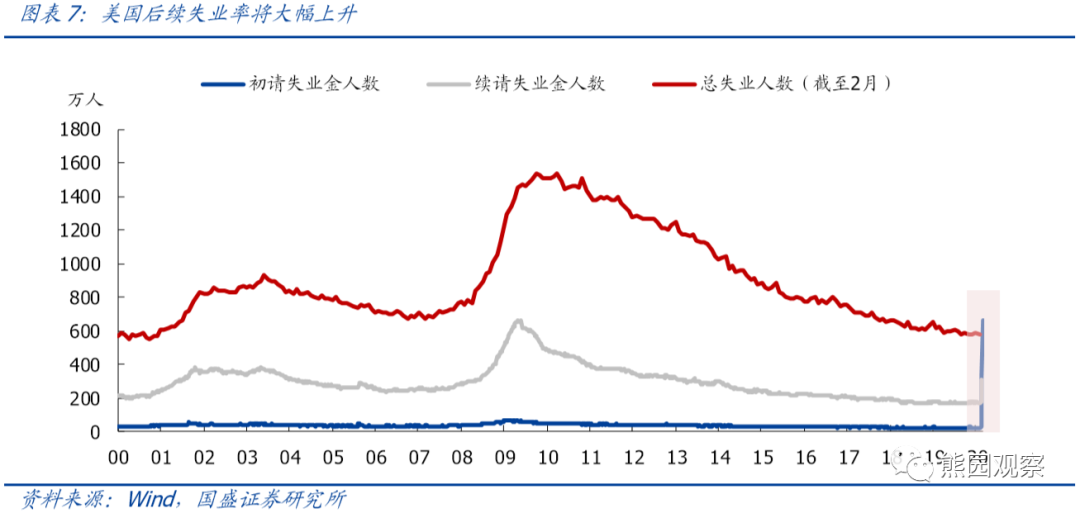

>美国潜在失业率测算:过去两周美国初请失业金人数合计近1000万,而截至2月美国总失业人数为578.7万人,失业率为3.5%,据此计算,美国当前的潜在失业率已达到6%左右。由于官方失业率只统计失业4周以上的失业者,因此3月4.4%的失业率并未反映美国就业真实的恶化程度。我们预计,美国二季度失业率将升至10%以上。

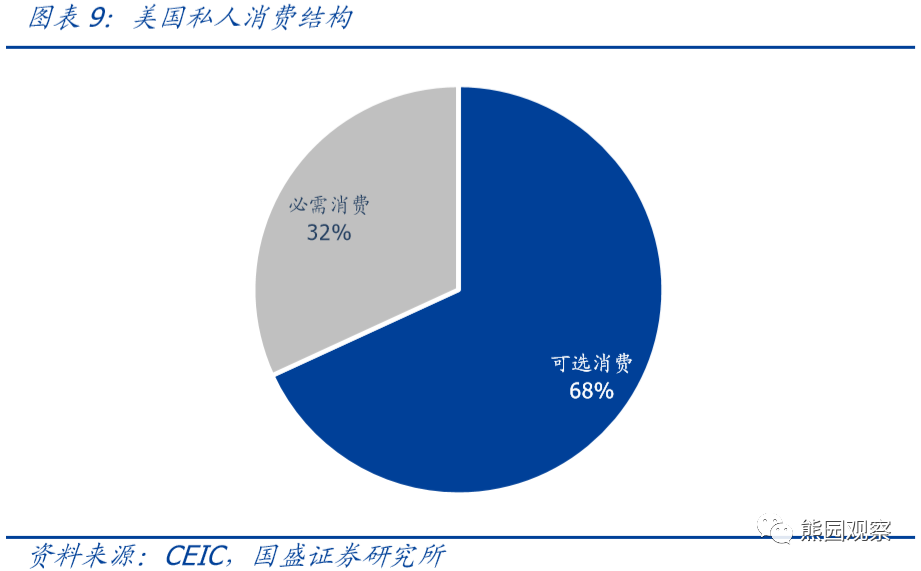

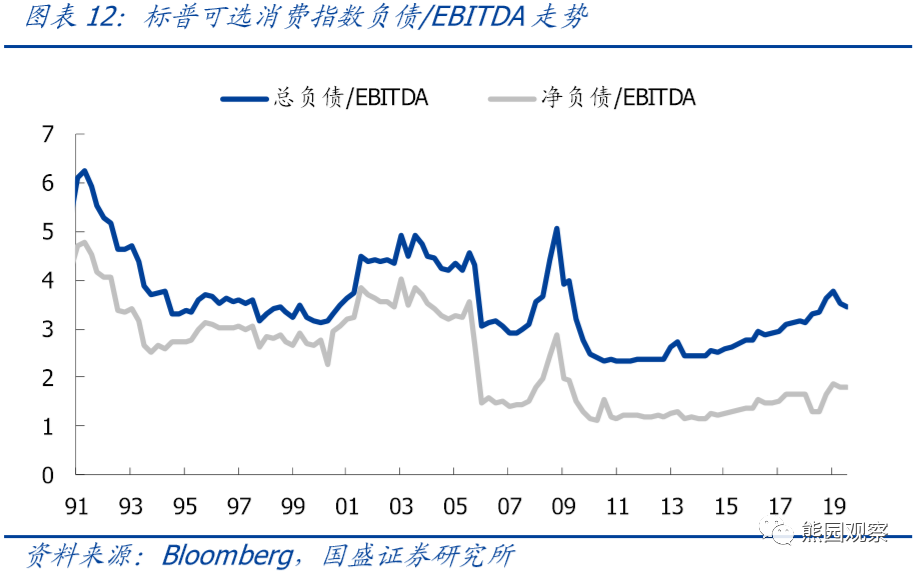

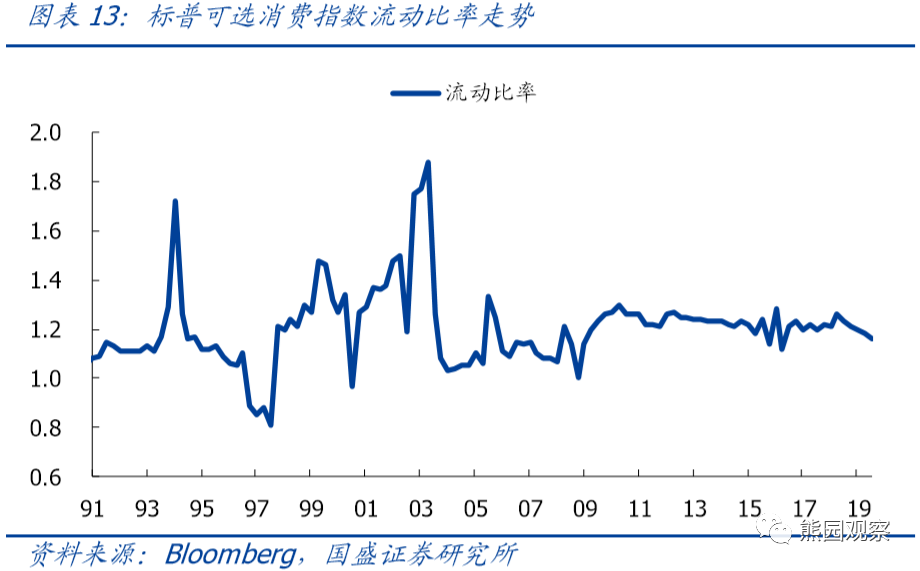

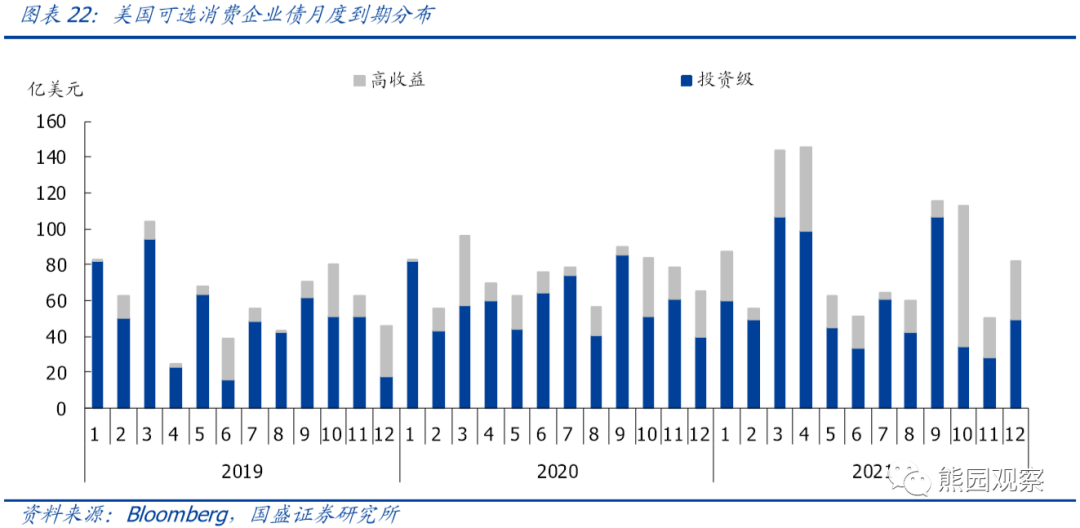

2、美国可选消费行业基本面:>美国私人消费结构:美国私人消费中,必需消费占比32%,可选消费占比68%。个人可选消费支出同比增速与新增非农就业人数走势高度一致,意味着伴随就业大幅恶化,可选消费支出将大幅萎缩。>美国可选消费行业财务状况:截至2019Q4,标普可选消费指数的资产负债率已创历史新高,而由于盈利强劲,负债/EBITDA和流动比率并不算差。但这也反映出,一旦盈利状况出现大幅恶化,可选消费行业的债务压力将急剧上升。>就业对可选消费行业的影响:新增非农就业人数与标普可选消费指数的EBITDA同比、利润率走势均高度一致,伴随美国失业大幅增加,可选消费行业盈利将出现大幅恶化,进而导致债务压力急剧上升。3、美国可选消费企业债状况:>美国可选消费企业债结构:当前美国可选消费企业债余额达9872亿美元,占总体企业债余额的比重为9.6%;其中投资级债券占比69.5%,高收益债券占比30.5%。美国总体投资级企业债中,可选消费行业占比7.6%,属于中等水平;总体高收益债中,可选消费行业占比18%,是最大的行业。因此,可选消费行业的高收益债若发生违约潮,将对美国整体高收益债市场造成巨大冲击。>可选消费企业债到期分布:2020年美国可选消费行业共有894亿美元企业债到期,明显高于2019年的738亿。按月份来看,1月和3月是第一个到期高峰,且3月高收益债到期规模较大;此外6-7月、9-11月还会迎来两波到期高峰。>可选消费企业债违约风险分析:历史上看,当就业出现显著恶化以后,可选消费企业债违约规模往往也会大幅增加。截至4月3日,可选消费行业投资级和高收益债OAS均已创历史新高。当前美国流动性危机尚未解除,企业融资环境已显著恶化,此时再叠加失业大幅增加,可选消费企业债的违约风险将大幅上升。

>警惕可选消费违约叠加能源违约:前期报告中我们曾指出当前极低的油价可能引发美国能源行业违约潮,而可选消费和能源行业的高收益债占美国整体高收益债市场的比重合计达30.2%,若二者双双爆发大规模违约,对经济和资本市场的冲击不容小觑。

风险提示:美国疫情超预期缓和;美国政策力度超预期。

正文如下:

一、公共卫生事件对美国就业的影响程度

1.美国就业市场结构

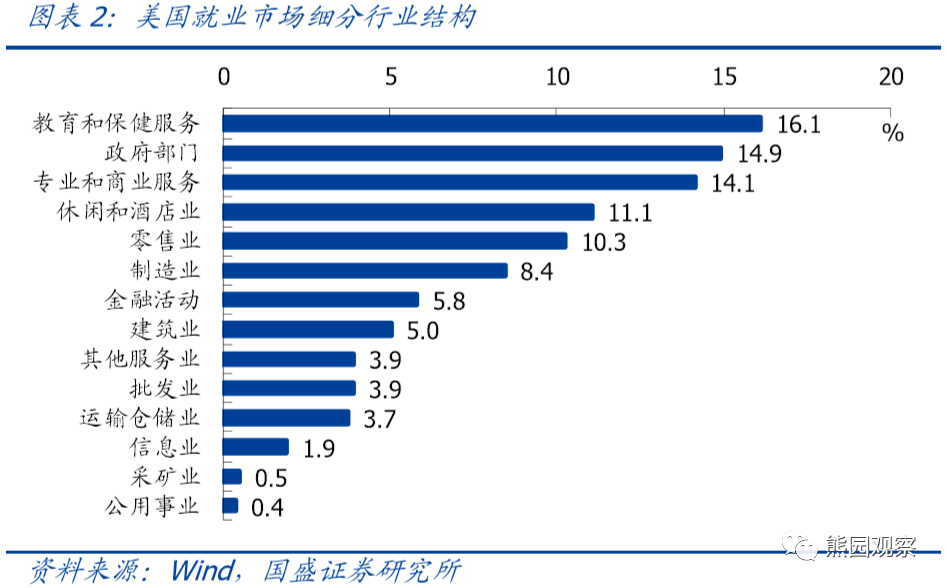

截至2020年2月,美国非农就业人口为1.53亿,从大类部门来看,私人服务生产部门就业占比71%,私人商品生产部门就业占比14%,政府部门就业占比15%;从细分行业来看,教育保健、政府部门、专业和商业服务、休闲酒店、零售是就业最多的5个行业,占比均超过10%;公用事业、采矿、信息、运输仓储、批发是就业最少的5个行业,占比均低于4%。

各行业中,教育保健、休闲酒店、零售、其他服务、运输仓储受疫情冲击最严重,而这五个行业的就业占比合计达45.1%,这意味着新冠疫情在美国大规模爆发,将直接影响到近一半的就业岗位。

2.美国最新状况

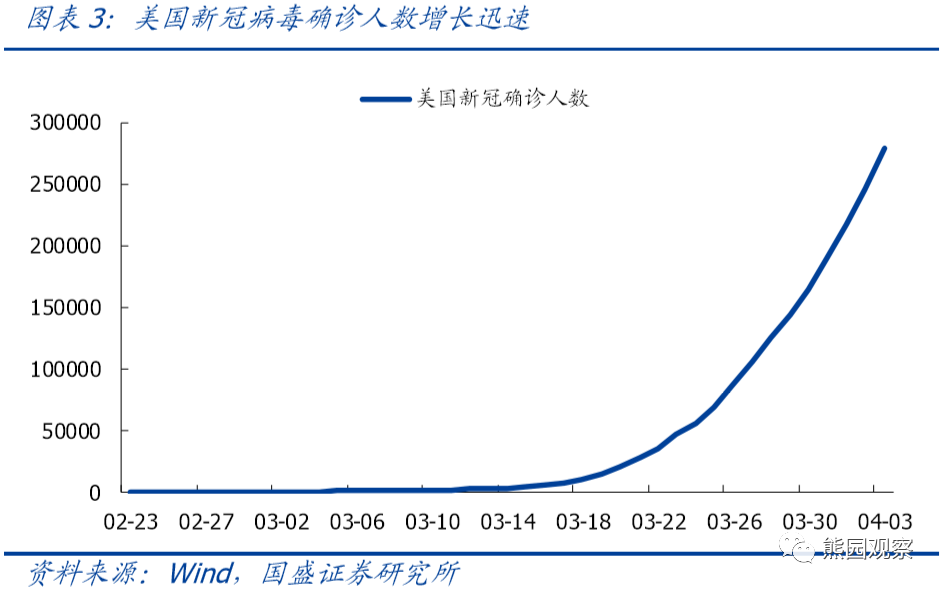

截至4月3日,美国新冠病毒累计确诊人数为27.8万人,已是全球最多的国家。3月初美国确诊人数仅为100人左右,我们在3月4日发布的报告《美联储紧急降息的背后:美国疫情究竟多严重?》中指出,美国后续确认人数增长速度可能超出市场预期,主要有两方面原因:1.美国在疫情爆发之初并未采取严格的隔离措施,导致疫情加速扩散;2.美国检测规模将迅速扩大(3月初仅检测3000多人,截至4月3日已检测130万人)。

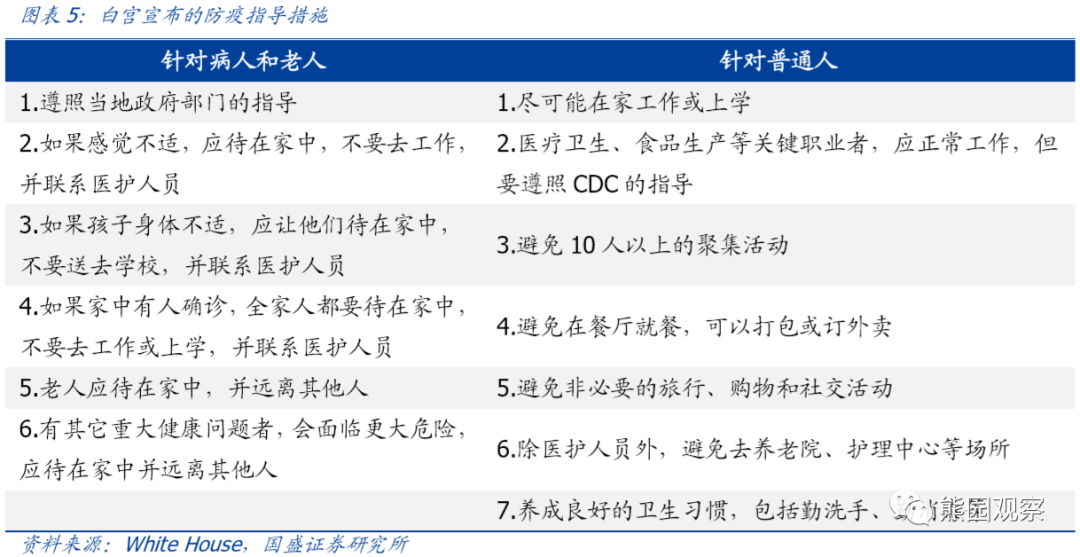

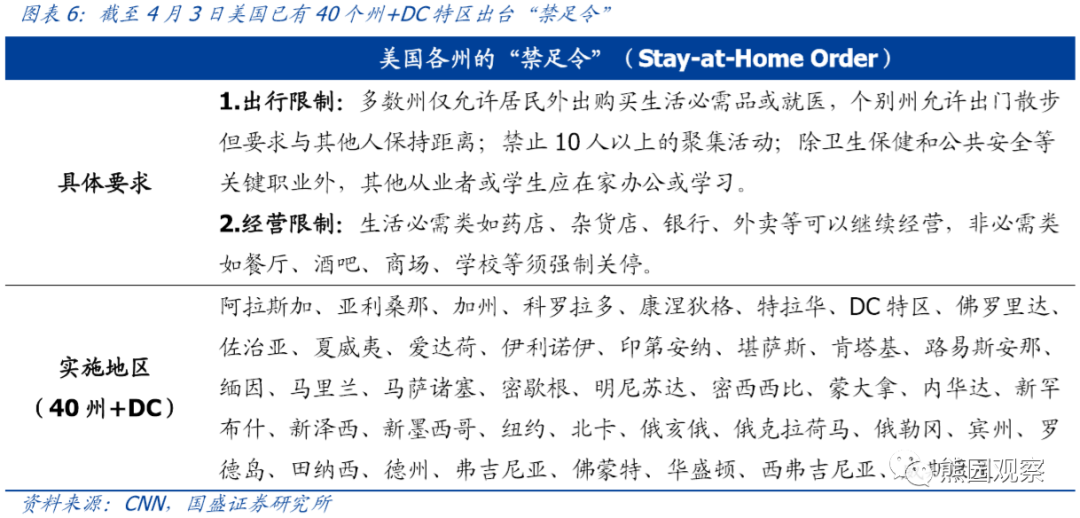

伴随美国疫情加速爆发,特朗普3月13日宣布国家进入紧急状态,随后3月15日白宫出台了15天减缓疫情传播的指导文件(Coronavirus Guidelines forAmerica),主要内容是实施人员隔离;3月29日,特朗普宣布将隔离措施的实施时间延长30天至4月底。在此基础之上,美国目前已有40个州+DC特区实施“禁足令”(Stay-at-Home Order),除限制人员外出外,还强制性关停了非生活必需机构的经营,这也是近期美国失业人数急剧增加的主要原因。

3.美国潜在失业率测算

截至3月21日当周,美国初请失业金人数为330.7万,是之前历史最高水平的4.8倍;截至3月28日当周,美国初请失业金人数为664.8万,续请失业金人数为302.9万。美国失业金领取对象仅限于被解雇的人员,主动离职或暂时停工不在申领范围内,因此这一数据意味着过去两周美国已有近1000万人失去工作。此外,只有雇主为雇员购买失业保险的单位,雇员被解雇后才可以申请失业金,因此实际失业人数还会更多。

截至2月,美国失业人数总计为578.7万人,失业率为3.5%,据此计算,美国当前的潜在失业率已达到6%左右。但由于美国官方失业率(U3)的统计口径是当前没有工作、且过去4周积极寻找工作者,因此初请失业金人数与失业率之间存在4周的时滞,3月4.4%的失业率并未反映美国就业真实的恶化程度。美国已经实施“禁足令”的州,有26个在3月28日之前生效,这26州的就业占全美比重合计为52.3%;另外14州+DC特区在3月29日之后生效,就业占比合计为38.7%。因此,“禁足令”对初请失业金数据的影响尚未完全显现。由于特朗普已将隔离措施延长至4月底,原本一些州的“禁足令”到期时间可能随之推迟,此外剩余州也有可能实施“禁足令”,从而美国就业数据后续将出现更大幅度的恶化。我们预计,美国二季度失业率将升至10%以上。

二、美国可选消费行业基本面

1.美国私人消费结构

私人消费可分为必需消费与可选消费,其中必需消费包括食品饮料、烟草、药品、家庭用品、个人护理用品、住房与公用事业,除此之外都属于可选消费。

截至2月,美国私人消费支出折年数约为15万亿美元,其中必需消费占比32%,可选消费占比68%。可选消费表现主要取决于就业状况,数据显示,美国个人可选消费支出同比增速与新增非农就业人数走势高度一致。因此,当前美国就业的大幅恶化,意味着私人可选消费支出将出现大幅萎缩。

2.美国可选消费行业财务状况

截至2019Q4,标普可选消费指数的主要财务指标表现如下:

资产负债率:已创历史新高,且大幅高于07年和00年危机时期;

总负债/EBITDA:处于历史中位数水平,但仍高于07年和00年;

净负债/EBITDA:处于历史较低水平,但小幅高于07年;

流动比率:处于历史中位数水平,与07年和00年相当;

利润率:处于历史较高水平,明显高于07年和00年。

综合来看,截至2019Q4,美国可选消费行业负债率较高,而由于盈利强劲,偿债压力和现金流状况并不算差。但这也反映出,一旦盈利状况出现大幅恶化,可选消费行业的债务压力将急剧上升。

3.就业对可选消费行业的影响

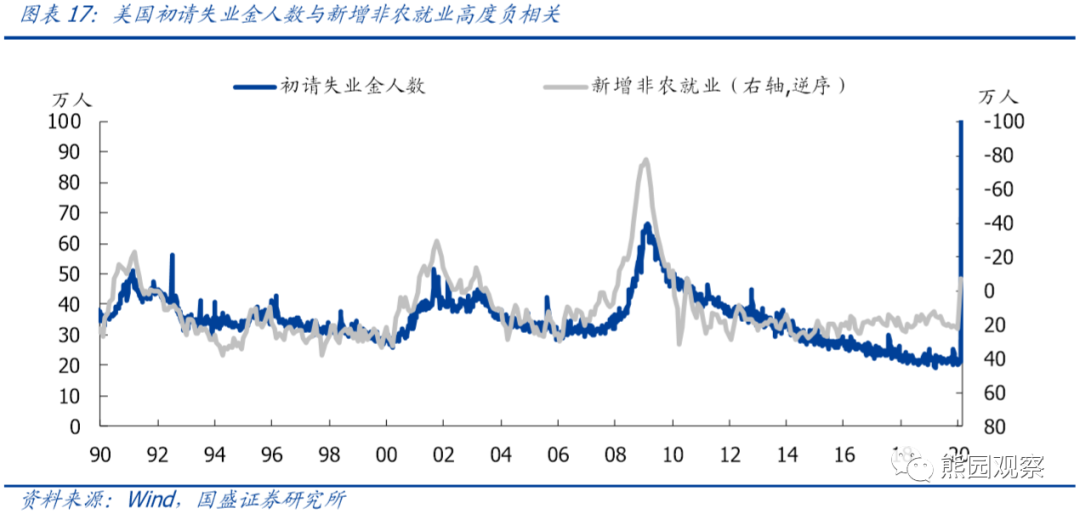

数据显示,新增非农就业人数与标普可选消费指数的EBITDA同比、利润率走势均高度一致,而新增非农就业人数与初请失业金人数高度负相关。根据前面的分析,后续美国失业人数大概率将继续增加,从而可选消费行业盈利将出现大幅恶化,而这意味着可选消费行业的债务压力将急剧上升。

三、美国可选消费企业债状况

1.美国可选消费企业债结构

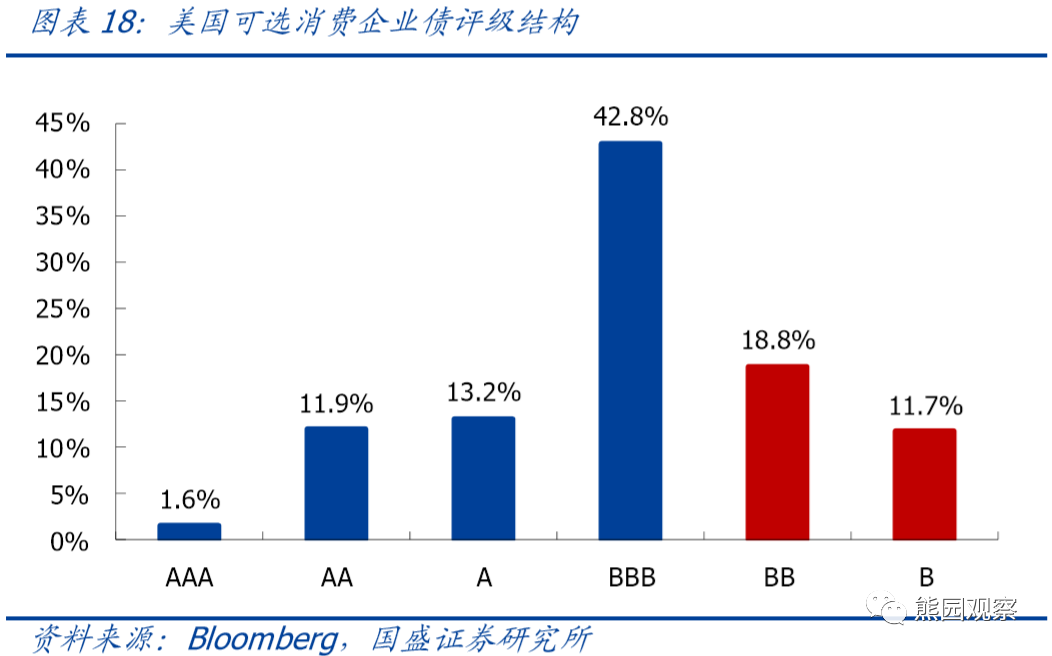

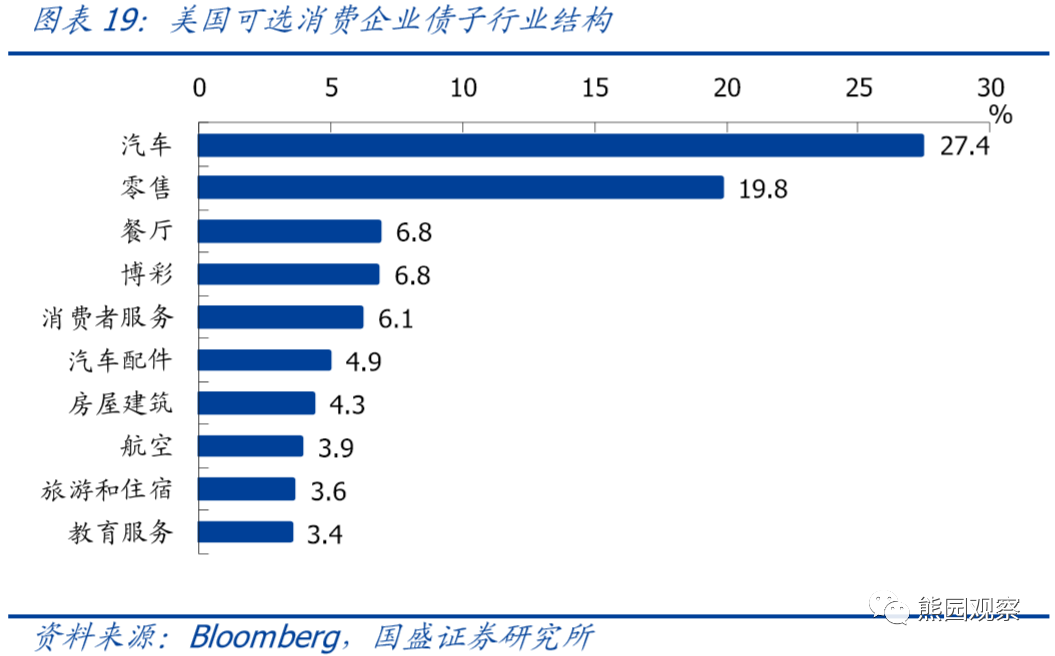

当前美国可选消费企业债余额达9872亿美元,占总体企业债余额的比重为9.6%;其中投资级(BBB及以上)占比69.5%,高收益(BB及以下)占比30.5%。从子行业来看,汽车和零售行业的占比最高,其次为餐厅、博彩、消费者服务等。

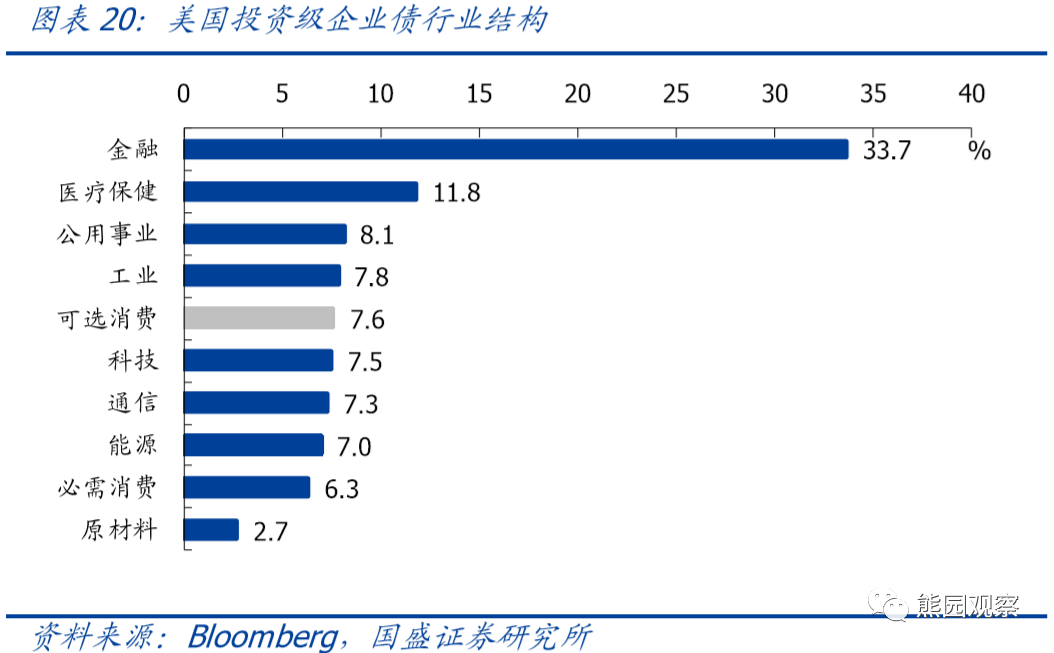

美国总体投资级企业债中,可选消费行业占比7.6%,属于中等水平;总体高收益债中,可选消费行业占比18%,是最大的行业。因此,可选消费行业的高收益债若发生违约潮,将对美国整体高收益债市场造成巨大冲击。(关于美国企业债市场结构的详细分析,请参阅我们此前发布的报告《警惕低油价引发美国企业债违约潮》)

2.可选消费企业债到期分布

2020年美国可选消费行业共有894亿美元企业债到期,明显高于2019年的738亿。按月份来看,1月和3月是第一个到期高峰,且3月高收益债到期规模较大;此外6-7月、9-11月还会迎来两波到期高峰。由于美国就业状况在二季度将进一步恶化,从而二季度可选消费行业的债务压力将显著加剧。

3.可选消费企业债违约风险分析

由于可选消费行业盈利与就业状况高度相关,当就业出现显著恶化以后,可选消费企业债违约规模往往也会大幅增加,例如01年和08年。截至4月3日,可选消费行业投资级和高收益债OAS已分别飙升至398、910bp,均创下2012年有数据以来的最高水平。当前美国流动性危机尚未解除,企业融资环境已显著恶化,此时再叠加失业大幅增加,可选消费企业债的违约风险将大幅上升。

除此之外,在前期报告《警惕低油价引发美国企业债违约潮》中我们指出,当前极低的油价将导致美国能源行业大幅亏损,能源企业债同样面临较高的违约风险;并且,不同行业的信用利差高度同步,意味着某一两个行业的大规模违约会对整体企业债市场造成连锁影响。可选消费和能源行业的高收益债占整体高收益债的比重合计达30.2%,若二者双双爆发大规模违约,对经济和资本市场的冲击不容小觑。

风险提示:1.美国疫情超预期缓和。若美国疫情得到有效控制,或针对新冠病毒的治疗手段取得突破,则就业市场有望迅速恢复,可选消费行业盈利也将出现改善。2.美国政策力度超预期。当前美国政府已出台2.2万亿美元的刺激政策,但并未有效阻止企业裁员,若后续政策力度进一步加码,则就业压力可能得到缓解,可选消费行业盈利也可能出现修复。

扫码下载智通APP

扫码下载智通APP