海外市场延续熊途,美股反弹动能衰减

本文来自“张忆东策略世界”,作者张忆东。

投资要点

一、港股、美股市场监测(注:本文中“本周”指的是20200330-20200403)

1、港股市场综述

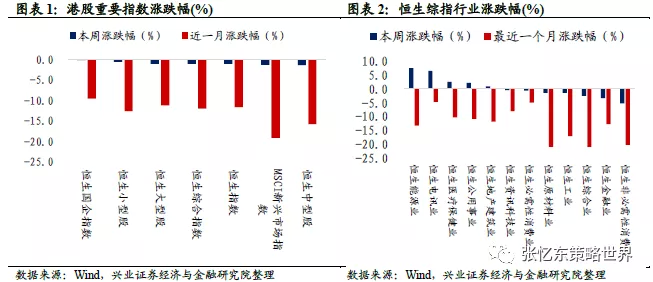

股指表现。恒生中型股(跌1.3%)、恒指(跌1.1%)和恒生综指(跌1.03%)领跌,恒生国指跌0.1%、恒生小型股跌0.6%、大型股跌1.0%。行业上,恒生能源业(涨7.4%)、电讯业(涨6.4%)和医疗保健业(涨2.4%)领涨;恒生非必需性消费业(跌5.2%)、金融业(跌3.4%)和综合业(跌2.5%)领跌。

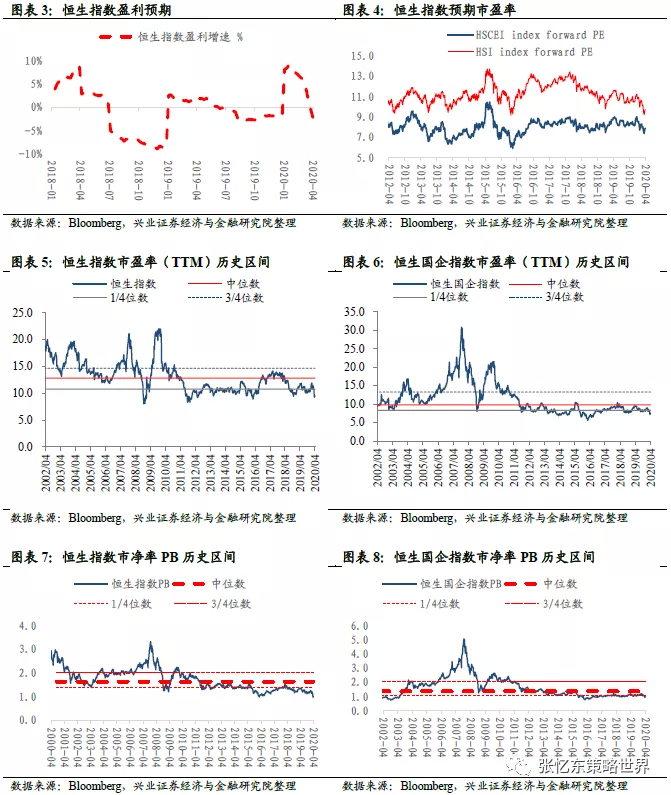

估值水平。截至本周五,恒指预测PE(彭博一致预期)为9.7倍,恒生国指预测PE为7.9倍,二者均低于2005年7月以来的1/4分位数;恒生指数PE TTM为9.4倍、PB为1.0倍,恒生国指PE TTM为7.5倍、PB为1.0倍,二者市盈率(TTM)和市净率均低于2002年以来的1/4分位数

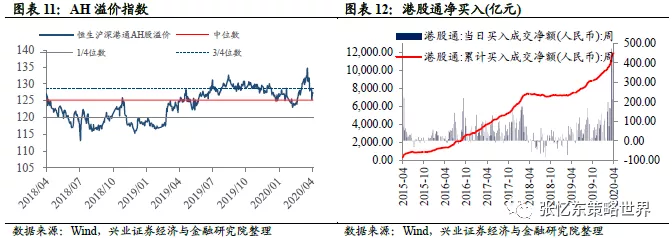

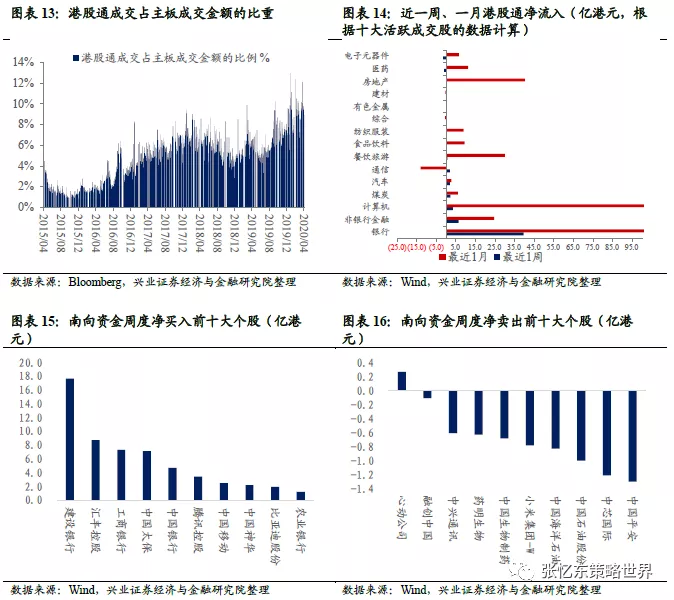

资金流动:本周(0330-0401)港股通资金净流入86.5亿人民币,自开通以来累计买入成交净额达11917亿人民币。南向资金主要流向银行、非银行金融和计算机,流出电子元器件、医药和房地产。根据彭博的统计口径,本周投资于香港的股票型ETF基金净流入资金0.93亿美元。

投资者情绪:截至本周五,恒生波指为35.5,低于上周的48.5,但仍处于2012年以来的高位水平;主板周平均卖空成交比为14%,高于上周的13.7%。

货币市场,HIBOR利率(隔夜、7天、1个月)下降。相较于上周五,本周五HIBOR隔夜利率下降55bp至1.01%,7天利率下降99bp至1.30%,1个月利率下降17bp至1.85%。汇率市场,截止本周五,美元兑港元汇率略有上升至7.753;USDCNH即期汇率上升至7.11

2、美股市场综述

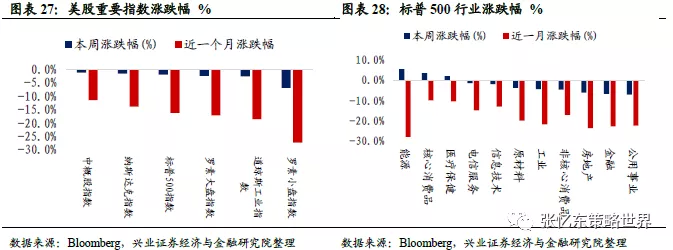

股指表现。罗素小盘指数(跌7.1%)、道指(跌2.7%)、罗素大盘指数(跌2.6%)领跌,中概股指数跌1.3%,纳指跌1.7%,标普500指数跌2.1%。行业上,能源(涨5.4%)、核心消费品(涨3.5%)、医疗保健(涨2.0%)领涨;公用事业(跌7.1%)、金融(跌6.8%)、房地产(跌6.2%)领跌。

估值水平。截至本周五,标普500预测市盈率为16.1倍,处于1990年以来的中位数与1/4分位数之间。标普500指数股息率与十年期美国国债收益率之差为1.84%,处于2010年以来的最高分位数水平。

资金流动。根据彭博统计,本周投资于美国的股票型ETF净流入59.2亿美元。

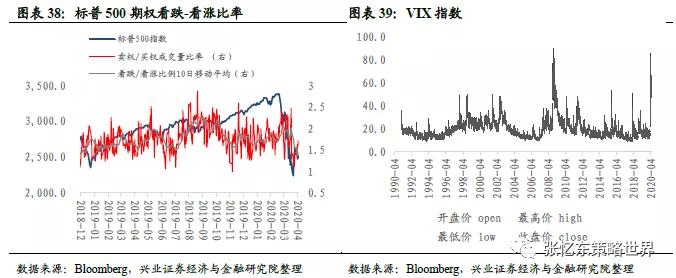

投资者情绪。1)本周五,美股个股期权看跌看涨成交量比例10日移动平均为1.4,位于2014年7月以来的4%分位数;2)VIX指数仍处于历史高位水平。截至本周五,VIX指数从上周的65.54下降为46.80,仍处于历史高位水平。

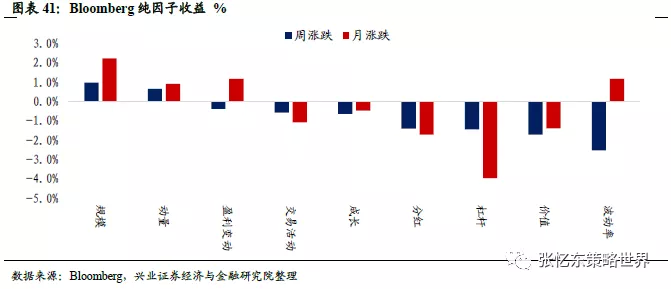

纯因子收益:本周,除规模(涨1%)、动量(涨0.6%)外,其他因子收益均下跌,波动率(跌2.5%)、价值(跌1.7%)和杠杆(跌1.5%)领跌。最近一个月规模因子占优,分红(跌1.7%)、杠杆因子(跌4.0%)跑输。

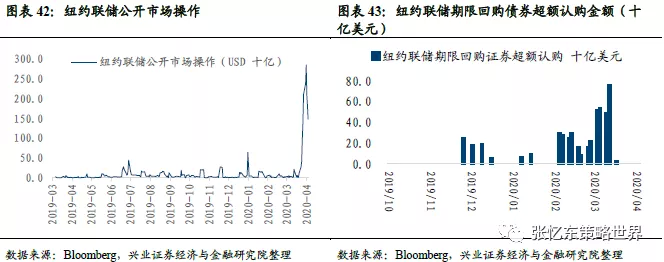

流动性:本周纽约联储隔夜回购资金约10610亿美元,处于2019年9月美联储重启回购之后的最高水平。货币市场利率下降。截至4月2日,有担保隔夜融资利率(SOFR)与上周持平,为0.01%;LIBOR-OIS利差由上周五的1.38%下降至1.3%。

二、全球资产市场表现

跨资产:原油>债券>黄金>股票>工业金属>农产品;股票市场:俄罗斯(涨9.6%)、泰国(涨2.1%)和菲律宾(涨1.9%)领涨;巴西(跌9.4%)、印度(跌8.7%)和日本(跌8.5%)领跌;债券市场:本周除日本、美国外,主要发达国家10年期国债收益率普遍走高。美国10年期国债收益率下降10bp,日本10年期国债利率下降2.6bp;大宗商品:原油表现优于黄金、工业金属和农产品。本周布伦特原油价格上涨36.8%,黄金价格跌0.45%;汇率:本周美元指数上涨2.3%。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测(注:本周指20200330-20200403)

1、港股市场监测

1.1、港股市场表现概览

股指表现。恒生中型股(跌1.3%)、恒生指数(跌1.1%)和恒生综合指数(跌1.03%)领跌,其余指数中,恒生国企指数跌0.1%、恒生小型股跌0.6%、恒生大型股跌1.0%。行业上,恒生能源业(涨7.4%)、恒生电讯业(涨6.4%)和恒生医疗保健业(涨2.4%)领涨;恒生非必需性消费业(跌5.2%)、恒生金融业(跌3.4%)和恒生综合业(跌2.5%)领跌。

1.2、港股盈利趋势与估值

估值水平和盈利增速:

截至本周五,恒指预测PE(彭博一致预期)为9.7倍;恒生国指预测PE为7.9倍,二者均低于2005年7月以来的1/4分位数。

恒生指数当前静态估值水平(TTM市盈率)为9.4倍;恒生国指PE-TTM为7.5倍,二者均低于2002年以来的1/4分位数。

恒生指数当前市净率水平为1.0倍,恒生国指市净率为1.0倍,二者均低于2002年以来的1/4分位数。

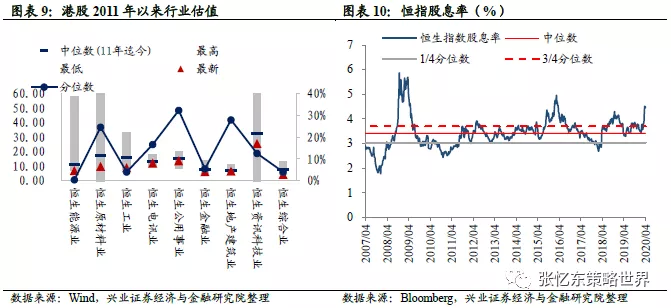

截至4月3日,恒生指数EPS增速为-2.7%。截至4月3日,从静态市盈率(TTM)的角度,行业估值分位数特征如下:

首先,横向看,估值相对较高的是恒生公用事业(32%)、恒生地产建筑业(28%)和恒生原材料业(25%);

居中的为电讯业(17%)、资讯科技业(13%);

估值较低的金融业(5%)、工业(4%)、综合业(4%)和能源业(小于1%)。(注:行业括号内百分比数值为当前最新市盈率所在分位数,分位数的时间起始点为2011年1月)

当前恒生指数的股息率为4.49%,略高于上周的4.45%,高于2006年9月以来的3/4分位数。

1.3、资金流动

港股通资金净流入。本周(0330-0401)港股通资金净流入86.5亿人民币,自开通以来累计买入成交净额达11917亿人民币。从十大活跃成交股的数据来看,南向资金主要流向银行、非银行金融和计算机,流出电子元器件、医药和房地产。

南向资金周度净买入前十大个股为建设银行(00939)、汇丰控股(00005)、工商银行(01398)、中国太保(02601)、中国银行(03988)、腾讯控股(00700)、中国移动(00941)、中国神华(01088)、比亚迪股份(01211)、农业银行(01288);净卖出前十大个股为融创中国、中兴通讯、药明生物、中国生物制药、小米集团、中国海洋石油、中国石油股份、中芯国际、中国平安。

周度港股通成交占主板成交金额的比重为8.71%,低于上周的9.28%。截至本周五,AH溢价指数从上周五的128.3下降为127.2,处于2017年以来的3/4分位数附近。

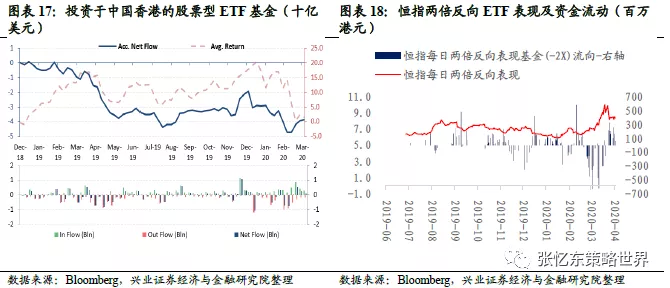

根据彭博的统计口径,本周投资于中国香港股票型ETF基金净流入资金0.93亿美元。

截至4月2日,本周恒指两倍反向ETF净流入资金5.85亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

1.4、港股投资者情绪

投资者情绪。截至本周五,恒生波指为35.5,低于上周的48.5,但仍处于2012年以来的高位水平;主板周平均卖空成交比为14%,高于上周的13.7%。

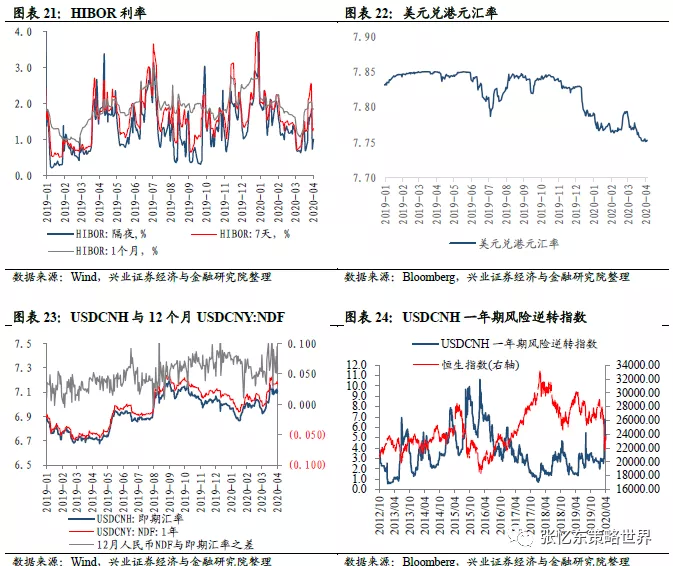

1.5、中国香港市场利率汇率跟踪

货币市场,HIBOR利率(隔夜、7天、1个月)下降。相较于上周五,本周五HIBOR隔夜利率下降55bp至1.01%,7天利率下降99bp至1.30%,1个月利率下降17bp至1.85%。

汇率市场,截止本周五,美元兑港元汇率略有上升至7.753;USDCNH即期汇率上升至7.11,12个月人民币NDF与上周五持平,为7.166。USDCNH一年期风险逆转指数为5.10,低于上周五的5.18,处于2011年以来的81.7%分位数水平。

1.6、中资美元债数据跟踪

中资美元高收益债收益率下降。截至4月3日,本周中资美元高收益债收益率下降6bp至12.0%。房地产中资美元债价格:本周,佳兆业5年期上涨3.3美元至77.52美元,旭辉5.5年期下降1.1美元至89.5美元,龙湖12年期下跌0.3美元至90.85美元,合景泰富7年期上涨0.8美元至86.7美元,龙光5年期上涨0.67美元至76.9美元,华夏幸福上涨1.6美元至78.6美元,禹州5年期下跌1.08美元至83.4美元,碧桂园10年期上涨1.67美元至92.9美元。

2、美股市场监测

2.1、美股市场表现概览

股指表现。本周,罗素小盘指数(跌7.1%)、道琼斯工业指数(跌2.7%)、罗素大盘指数(跌2.6%)领跌,其余指数中,中概股指数下跌1.3%,纳斯达克指数下跌1.7%,标普500指数下跌2.1%。行业上,能源(涨5.4%)、核心消费品(涨3.5%)、医疗保健(涨2.0%)领涨;公用事业(跌7.1%)、金融(跌6.8%)、房地产(跌6.2%)领跌。

2.2、美股盈利趋势与估值

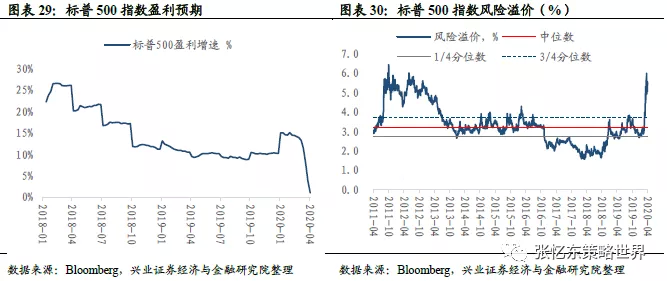

风险溢价水平上升,盈利预期下降。标普500指数预期EPS增速下降为1%;股权风险溢价截至本周五为5.5%,高于上周的5.3%,高于2010年11月以来的3/4分位数。

(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)

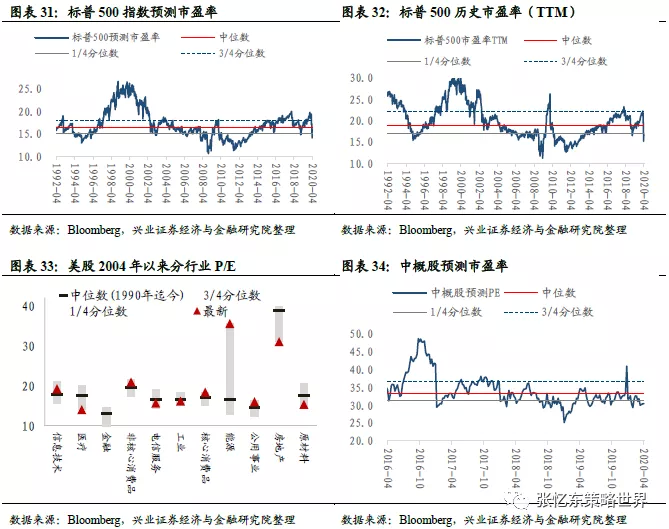

估值水平。标普500预测市盈率截至本周五为16.1倍,与上周五持平,处于1990年以来的中位数与1/4分位数之间。标普500市盈率(TTM)为16.4倍,低于上周五的16.8倍,低于1990年以来的1/4分位数。

行业估值特征如下:

当前能源(96%)、核心消费品(74%)、公用事业(71%)、非核心消费品(70%)、信息技术(62%)的估值水平处于横向相对较高水平;

工业(42%)、电信服务(36%)、原材料(31%)的估值水平处于横向相对居中水平。

医疗(20%)、房地产(6%)、金融(3%)处于横向相对较低分位数水平。(注:括号内百分比数值为对应行业市盈率 TTM于1990年以来的分位数)。

本周五中概股预测市盈率为30.5倍,高于上周五的30.4倍,低于2015年以来的1/4分位数。

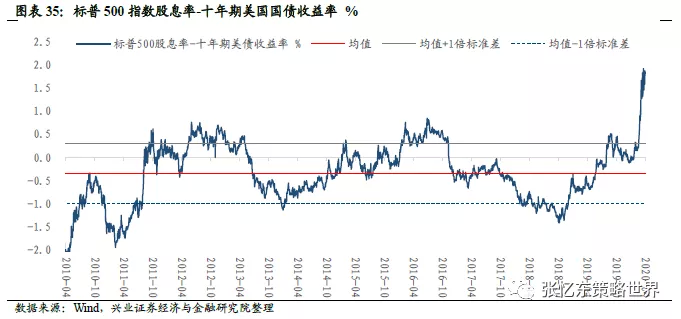

截至本周五,标普500指数股息率升至2.43%,十年期美国国债收益率降至0.59%,标普500指数股息率与十年期美国国债收益率之差攀升至1.84%,高于2010年以来的均值+1倍标准差,处于2010年以来的最高分位数水平。

2.3、资金流动

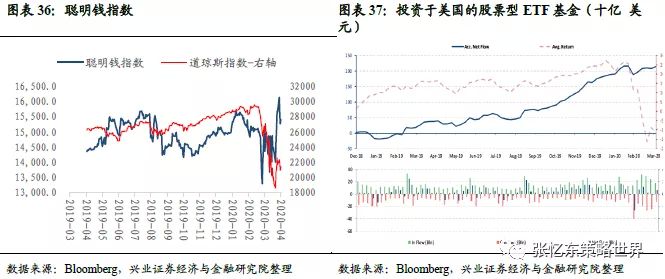

截至4月2日,聪明钱指数由上周五的15655点下降至15400点,跌幅达1.6%。

根据彭博口径统计,本周投资于美国的股票型ETF基金净流入59.2亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪。

本周五收盘,美股个股期权看跌看涨成交量比例10日移动平均为1.4,低于上周的1.5,位于2014年7月以来的4%分位数。

VIX指数仍处于历史高位水平。截至本周五,VIX指数从上周的65.54下降为46.80,仍处于历史高位水平。

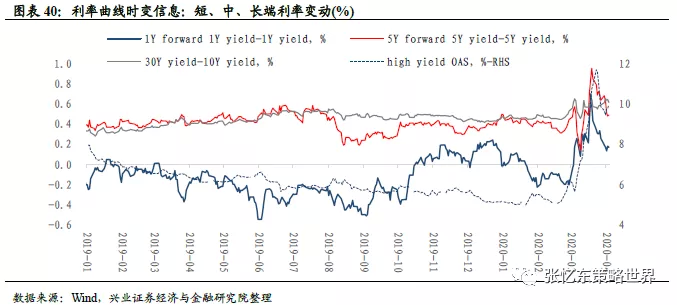

货币政策预期与中长期增长和通胀预期。本周五,1Y forward 1Y yield-1Y

yield(短期货币政策预期)利差下跌8.8bps至0.17%;5Y forward 5Y

yield-5Yyield(中期增长和通胀预期)利差下跌15bp至0.49%;30年-10年国债利差(长期增长和通胀预期)为0.61%,较上周五上升3bp。

(注:短期货币政策预期,即1Y forward 1Y yield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Yyield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

本周,除规模(涨1%)、动量(涨0.6%)外,其他因子收益均下跌,波动率(跌2.5%)、价值(跌1.7%)和杠杆(跌1.5%)领跌。最近一个月规模因子占优,分红(跌1.7%)、杠杆因子(跌4.0%)跑输。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

本周,纽约联储隔夜回购资金约10610亿美元,远高于上周的5151亿美元,处于2019年9月美联储重启回购之后的最高水平。

货币市场利率。截至4月2日,有担保隔夜融资利率(SOFR)与上周持平,为0.01%。截止4月2日,LIBOR-OIS利差由上周五的1.38%下降至1.3%。

二、全球资产市场表现

本周全球资产市场表现(美元计价):

1)跨资产:原油>债券>黄金>股票>工业金属>农产品

2)股票市场:俄罗斯(涨9.63%)、泰国(涨2.13%)和菲律宾(涨1.86%)领涨;巴西(跌9.39%)、印度(跌8.74%)和日本(跌8.51%)领跌。

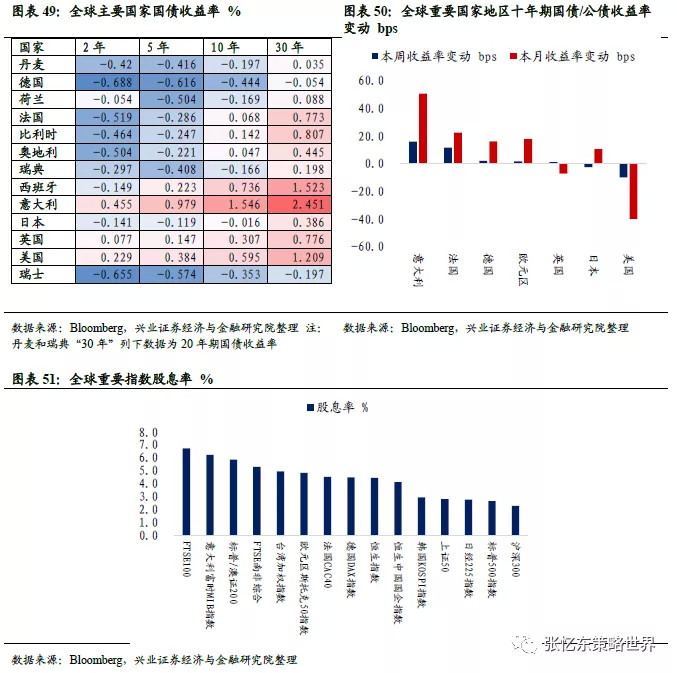

3)债券市场:本周除日本、美国外,主要发达国家10年期国债收益率普遍走高。美国10年期国债收益率下降10bp,日本10年期国债利率下降2.6bp;

4)大宗商品:原油表现优于黄金、工业金属和农产品。本周布伦特原油价格上涨36.8%,黄金价格跌0.45%;

5)汇率:本周美元指数上涨2.3%。美元日元汇率涨0.57%,美元兑人民币汇率涨0.32%,欧元美元汇率跌3.05%。

三、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP