信多头还是信“老头”:现在是抄底美股的时机吗?

刚刚从低位反弹20%,进入“技术性牛市”的美股,在当地时间15日开盘前遭遇当头棒喝!

美国商务部周三公布,3月份零售额下降8.7%,低于预期值8%,创下历史以来最大跌幅。受此消息影响,美股在运行到一个月的高位后开始回调,截至收盘,道指跌445.41点,跌1.86%报23504.35点;标普500指数跌62.70点,跌2.2%报2783.36点;纳指跌122.56点,跌1.44%报8393.18点。

市场对这份糟糕的“成绩单”并不太意外,但是美股这波技术性牛市能走多久,或许是每个投资者最关心的问题。

美股市场见底了吗?

回溯近期的走势,美股的暴跌开始于2月24日,包含了三个层面的因素:

一是公共卫生事件在海外不断发酵,引发投资者对全球经济和企业盈利的担忧。而原油额外减产协议失败,油价暴跌,对风险资产相当于“雪上加霜”。

二是,短期来看,美国股市的大跌很大程度上是泡沫从“追涨”的模式转向了“杀跌”,资金踩踏离场。而美国债市的问题,更多在于恐慌带来的流动性问题,重点还不在信用。流动性风险也同样波及了避险资产,甚至出现了“美元荒”。

三是,美股估值的“泡沫化”。长期以来持续低利率环境,使不少公司大幅借钱回购自己的股票,而不是用来投资实业。股价的上涨让企业盈利增厚,从而又提高了分红率,同时也让投资者的资本利得扩大,形成财富效应,进而促进消费、创造更多的就业机会,而这反过来又进一步助推了股价的上涨。在下跌之前,从估值角度看,以标普500指数的Shiller PE Ratio(按通胀率调整过去十年的利润与股价相比)在本轮下跌前其为32倍左右,超过2008年金融危机的26倍,与“大萧条”前1929年的30倍相当,属于历史高位区间。

某些利空因素导致市场下跌,但当利空出尽的时候,随着市场恐慌情绪缓和,市场或迎来上涨。

美国宣布紧急状态十天之后,也就是3月24号,美股首现反弹。首先第一个因素——公共卫生事件的扩散速度现出趋缓迹象;其次随着美联储系列货币政策和美财政托底政策的实施,市场流动性不再紧张,大批企业破产清算的预期也得到修正。同时,产油国的连续磋商也给市场形成油价阶段性反弹的期望。随后几个交易日,美股反弹幅度加大,以至于在本周初,三大股指进入技术性牛市区间。

那么问题来了,美股离见底不远了吗?

对此,投资大佬们也给出了不同的答案,美国四大投行在近期表示,美股至黑时刻已经过去,建议投资者入场,华尔街传奇投资人罗杰斯也称当前的美股涨势并未完结;而巴菲特则做出了相反的动作——卖股套现,美国橡树资本创始人马克斯也表示当前的反弹是暂时性的,市场可能还会再次下探。

四大投行联合宣布:美股熊市over

高盛:不会再创新低。David Kostin等高盛策略师周一在报告中表示,空前的政策支持加上趋平的公共卫生事件曲线,“大幅”降低了市场和美国经济所面临的风险。他们表示,如果在经济复工复产之后,美国不出现第二波公共卫生事件,股市不可能再创新低。

“美联储和国会阻止了经济彻底崩溃的可能性。”报告写道。“这些政策行动意味着我们此前对标普500指数短期跌至2000点的预期已不再可能。”

与此同时,分析师预计投资者不会过分看重一季度业绩,而是会更加关注2021年展望。现在市场对负面消息似乎已经产生“群体免疫力”,从高盛追踪的数据来看,负面消息的影响已经逐渐消退。

高盛策略师们写道:“尽管可能会持续出现疲软的盈利报告,但第一季度的收益季将不会成为股票市场表现的主要负面催化因素。我们对标普500指数的年底目标仍然是3000点。”

大摩:回调即买入。以威尔逊为首的大摩分析师团队周一称,鉴于美联储似乎不受限制的支持,他们对美股的前景变得更加乐观。上周,美联储又推出了2.3万亿美元的刺激计划。

威尔逊在报告中称,“不要与美联储抗争。”“此举(美联储2.3万亿贷款支持)符合我们先前的观点,即投资者不应质疑美联储采取一切措施以确保经济不会陷入衰退的决心。”

分析师将基础情景下标普500指数年底的目标从2700点上调至3000点,看涨情景下目标从3000点提升至3250点。

小摩:明年再创新高。摩根大通策略师认为,市场动荡的最糟糕阶段已经过去,大部分风险资产已经在世界各地的经济衰退中触底。

摩根大通策略师在一份报告中写道,摩根大通为市场稳定和复苏所设定的条件已经基本得到满足,包括类似衰退的定价、投资者定位的逆转和不同寻常的财政刺激。感染率仍然是一个“变数”,因为在美国和欧洲,感染率仍然很高,尽管正在“放缓”。

从历史来看,市场底部比失业申请人数最高点要早1个半月,比经济危机结束早4个半月。从1928年以来,美股经历了14次衰退和21次熊市,从来没被打倒过,每一次从爬起来都再创新高,这一次也不会例外。

Piper sandler:熊市已终结。欧美公共卫生事件爆发初期,曾有机构做过模型,根据公共卫生事件发展情况判断市场走势,现在市场走势已经远超最乐观预期,虽然公共卫生事件仍然在全球蔓延,但在金融市场钱就是最好的疫苗。

欧美主要公共卫生事件国家已经得到控制,同时各国央行无限制支持市场,所以不可能再出现比3月份更恐慌的下跌。本轮熊市已经结束。

除了四大行对美股的前景变得更加乐观,华尔街传奇投资人罗杰斯也表示美股当前的涨势并未完结。在罗杰斯看来,在美国政府美联储的刺激方案,乃至全球印钞机的疯狂开动之下,美股当前的涨势完全有可能一直延续到11月大选之时,但那终归只是引鸩止渴,只能让最终的清算变得更加惨烈。罗杰斯指出,其实美国政府和“绝对是疯了”的美联储目前的应对,都是基于特朗普11月连任的目标的超级短期行为,已经顾不上之后会付出怎样更可怕的代价了。

巴菲特割肉离场,市场可能还会再次下探?

然而,很多经济学家以及机构给出了否定的答案,他们认为美股远未见底,建议投资者不要轻易上这波“反弹”车,巴菲特的“减持”也反应了这一观点。

在美股这场暴跌中,贝菲特的现金持仓突然间成为市场关注的焦点,巴菲特曾在2020年致股东信中表示,截至2019年年末,伯克希尔·哈撒韦持1120亿美元的现金和现金等价物,而且这1120亿美元中有超过90%的是美国国债,标的质量高,流动性非常好。

大家都在关心股神什么时候会将巨额现金用于抄底。

和2008年奉行“别人恐惧我贪婪”不同,巴菲特此时不仅没有出手抄底,反而减持了“心爱”的梅隆银行和达美航空,割肉离场,要知道,银行股一直是巴菲特的重仓位,航空股也一直被他看好。

美国财经网站MarketWatch近日刊文称,从长期市场心理、技术周期分析等几个重要因素来看,这一轮美股熊市尚未见底。

长期市场心理方面,从最近的调查来看,投资者表现出的不是恐惧,而是贪婪的迹象。投资者的这种心理根本就不是市场处在低点时该有的心理;

技术面上,并没有长期底部到来的迹象。市场本质上是前瞻性的,如果股价开始反映出复苏的前景,那么人们应该会从周期性指标以及大宗商品价格中看到暗示,但这些信号现在都并不存在。

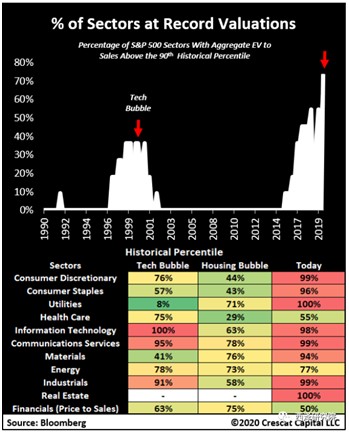

西泽资本表示,通过呈现当前市场估值极端的严重风险,从而认识到美股市场下滑在即的方法。聚焦于标准普尔500指数的每一个板块,并将其今天的估值与2000年和2007年科技股和房地产泡沫时期的市场高峰相比较。可以看到一个史无前例的现象:在11个行业中,有8个行业(标红)估值处于历史最高值前列,呈现出当前过度的市场广度。

Canaccord Genuity首席市场策略师Tony Dwyer认为,在过去几周美国股市大涨之后,他现在警告投资者未来会回调。他指出,4月以来,美联储公布了数万亿美元的贷款计划,但这些计划及新的政府支出目标能否支撑就业及小型企业,未来仍尚待检验。因此,即使投资者知道不能与美联储的政策方向相违背,但目前大可不必追赶这波反弹趋势。

美国橡树资本创始人马克斯表示,美国股市于3月24、25、26日三天的涨幅达到了1930年代以来的最高水平,投资者会情绪也从抑郁转变到狂欢的状态。但在马克斯看来,这种反应是过度的,因为通常情况下市场不会下调后直线反弹。虽然过去不能保证未来,但历史规律指向当前的反弹是暂时性的,市场可能还会再次下探。

扫码下载智通APP

扫码下载智通APP