从交强险及终端调研看车市复苏近况:部分自主及日系跑赢行业,特斯拉(TSLA.US)逆市强增

本文来自微信公众号“金车研究”,作者: 中金汽车研究。

行业近况

评论

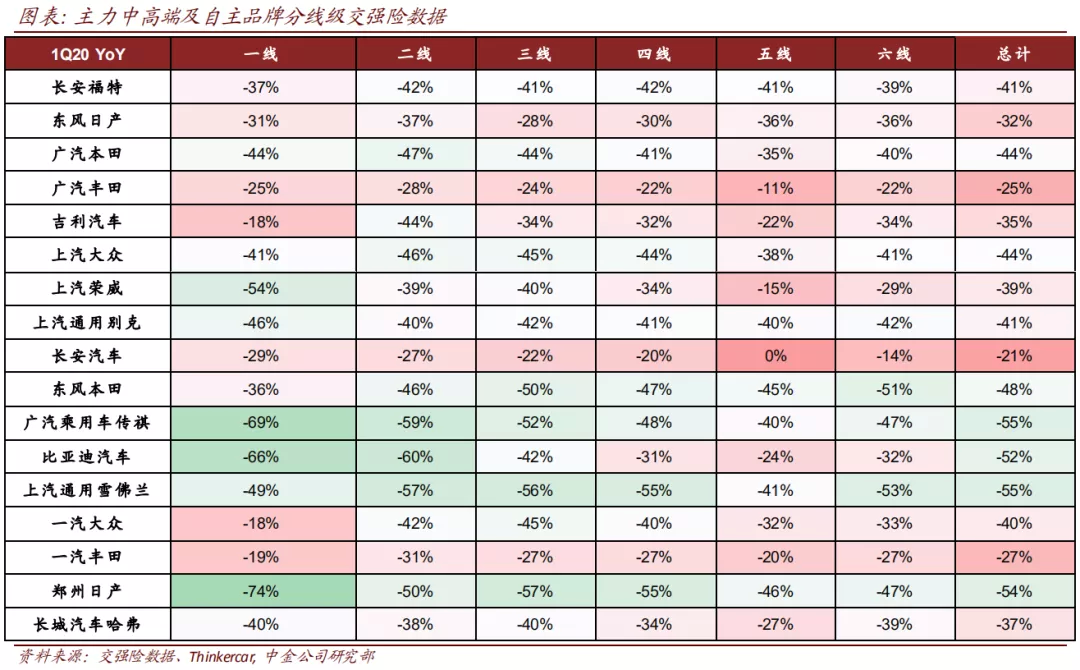

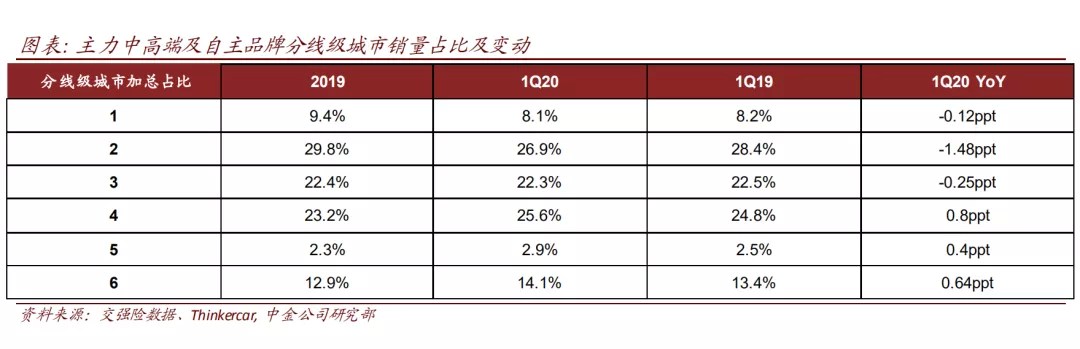

主力中高端及自主1Q20交强险:部分自主及日系跑赢行业,低线城市占比提升。主力中高端及自主品牌(详见图表)平均1Q20上牌量同比下滑39%,1、2、3月分别下滑29%、78%及32%,3月整体恢复趋势向好。从城市和分品牌的内部构成得到的主要结论为:1,按城市分类来看:4-6线城市下滑幅度略小于1-3线城市,份额小幅提升1.9ppt至42.6%。其中销量占比最大的2线城市下滑幅度最多,达到-42%,市场份额下降1.48ppt至26.9%,我们认为底线城市下滑较小的主要原因除了基数因素之外,低线城市或多为偏刚性的首购需求,受到公共卫生事件影响可能较小;2,从分品牌情况来看:1Q20自主和日系多数品牌降幅跑赢行业,长安和丰田领跑,长安、广丰、一丰交强险分别为下滑21%、25%和27%,东风日产、吉利(00175)、哈弗、荣威均好于平均水平,而雪佛兰、传祺、郑州日产等下滑超过50%。

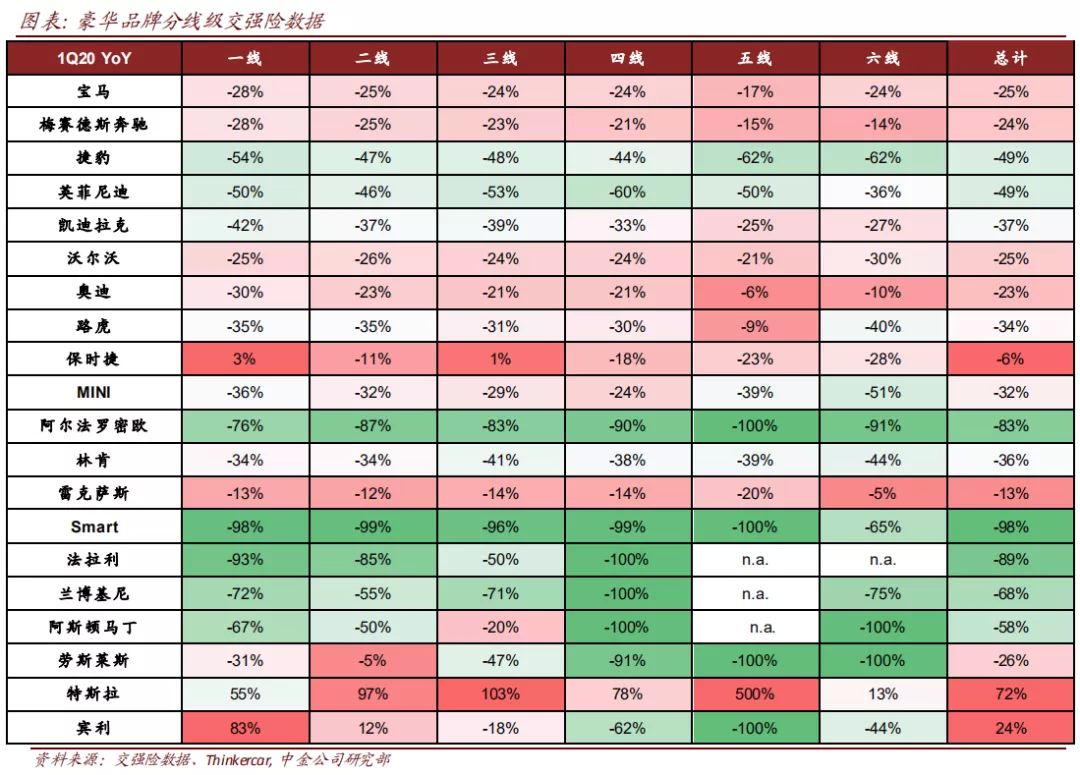

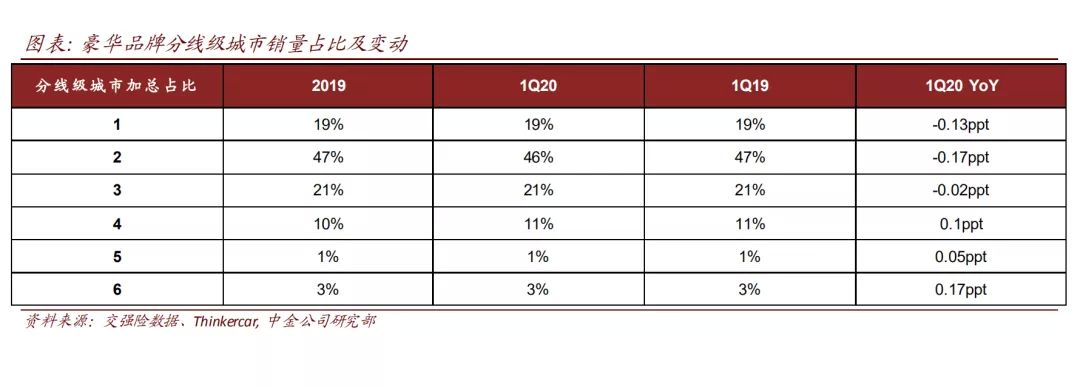

豪华品牌1Q20交强险:主力豪华影响较小,特斯拉(TSLA.US)逆市强增。豪华品牌交强险数据显示,1-3线城市销量占比达到86%为绝对主力消费群体。高线城市份额略微同比下降0.4ppt,基本较为稳定。1Q20主要豪华品牌平均上牌量下滑24%,1-3月单月分别下滑12.8%、71.9%、15.1%,3月恢复情况大幅好于行业。其中我们观察到主要结论有:1)按城市分类来看:1-4城市之间降幅增速区别不大,部分品牌低线城市销售情况更好,但销量份额较小,保时捷、宾利等超豪华品牌高线城市表现较亮眼;2)分品牌来看:特斯拉与宾利逆市实现正增长,分别达到72%和24%,保时捷、雷克萨斯、奥迪和奔驰分别下滑6%、13%、23%、24%均好于豪车平均水平,整体豪华品牌受到公共卫生事件影响较小,我们认为主要系购买人群可支配收入预期变动较小,对其购车需求影响较小,且部分品牌由于订单交付时间较长,或在卫生事件缓和后交付了前期积累的到库订单。

终端反馈:四月销售环比改善,经销商信心逐步恢复。我们近期电话调研了部分品牌(包括宝马、雷克萨斯、沃尔沃、长安、广汽、吉利、长城、荣威、大众、通用、丰田、本田、日产等)在上海、郑州、长沙等地的经销商,得到反馈如下:1)4月以来到店客流量环比明显改善,部分经销商反映,由于卫生事件期间累计需求开始释放,到店客流接近或超过去年同期,其中,豪华品牌如宝马雷克萨斯等门店反映客流量已恢复至正常水平,但部分中高端及自主反映同比仍有差距;2)中高端及自主品牌折扣力度普遍较大,多为现金折扣,而豪华品牌折扣较为稳定,库存较低,部分订单交付时间加长,存在折扣收窄车型;3)实际成交量分品牌之间存在分化,但多数门店表示已接近去年同期水平;4)经销商信心普遍恢复较好,态度较为积极乐观,部门豪华品牌终端需求回暖较快,销售工作节奏已与公共卫生事件前无异。

估值与建议

综合交强险及终端反馈情况,我们发现整体车恢复趋势向好,豪华品牌持续跑赢车市,市占率进一步提升,且终端价格稳定,利好豪华品牌及经销商盈利恢复,我们重申推荐经销商龙头中升控股(00881)、永达汽车(03669)、广汇汽车,建议关注华晨汽车(01114)。

风险

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP