财报前瞻 | 德州仪器(TXN.US)Q1营收预计双位数下滑 但基本面稳健仍获分析师长期看好

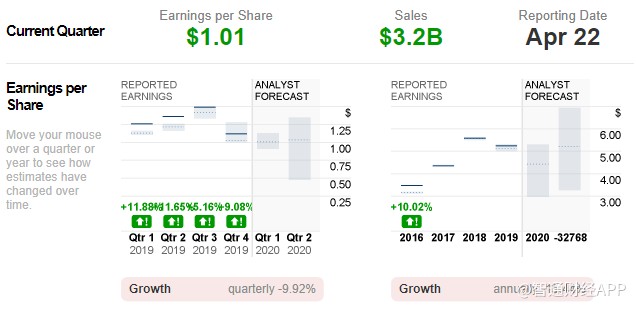

智通财经APP获悉,全球领先半导体公司德州仪器(TXN.US)预计将于4月21日(周二)美股盘后公布2020财年第一季度业绩报告。公司此前预计Q1营收在31.2亿至33.8亿美元之间,每股收益(EPS)在0.96美元至1.14美元之间。

据Zacks数据显示,市场普遍预计该公司Q1营收为31.8亿美元,相当于同比下滑11.4%;在过去30天内,EPS预期下滑了1.9%至1.01美元,相当于同比下滑17.2%。

美国公共卫生事件对德州仪器造成了很大的影响,该公司股价年初迄今已经下滑近13%。据了解,德州仪器在汽车和消费电子市场拥有大量的业务,而卫生事件导致消费者支出下降,同时投资者也对其在汽车市场的风险敞口感到担忧。

为了应对当前的危机,公司管理层已经主动采取措施,以便更好的应对未来动荡的局面。公司最近在一份新闻公告中表示:“我们在马来西亚和菲律宾的业务开始受到干扰,这两个国家将会大幅削减产量。”此外,该公司表示,目前正密切监测未来几年的产品需求,基于卫生事件的不确定性,管理层可能会在此次财报会议上提供进一步的更新。

料Q1营收下滑,但基本面依然稳健

公开资料显示,德州仪器主要的业务包括模拟(Analog)、嵌入式处理(Embeded Processing)、以及其它(Others)三大类,占总收入的比重分别约为75%、19%、6%。

德州仪器在模拟业务上的产品线规模和生产效率较为突出,但Q1产品线的疲弱表现将会对季度的业绩形成拖累。分析师普遍预计模拟业务的营收为24.1亿美元,同比下滑3.7%。

同时,嵌入式处理业务的表现疲软,加上工厂的开工率下滑,该业务本季度亦不会有很好的表现,分析师普遍预计该业务营收为6.35亿美元,相当于同比微增0.3%。

不过,从基本面来看,一直以来,德州仪器在运营方面的表现得到投资者的认可,同时公司管理层仍将重心放在自由现金流和竞争优势上。而稳健的自由现金流及强劲的资产负债表有助于该公司度过本轮危机。

据了解,多年以来,公司在300mm技术的进步带来了利润率的扩张,使其能够以40.34%的效率将收入转化为现金流。在过去10年里,稳定的营收增长叠加利润率增长,提振了公司的自由现金流。

分析师预期

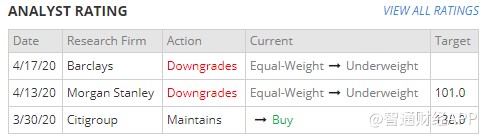

在接受调查的34位投资分析师中,有12位分析师给予德州仪器“买入”评级,1位给予“跑赢大市”评级,18位给予“持有”评级,3位给予“卖出”评级。综合来看,分析师的普遍评级为“持有”。

股价方面,在未来12个月内,27位分析师预计该公司股价的预估中值为120美元,最高位150美元,最低为97美元,该预估中值较上一次的113.5美元上升了5.7%。

4月17日,巴克莱以潜在的毛利率风险为由,将德州仪器的评级从“持股观望”下调至“减持”,目标价从130美元降至105美元。此前4月13日,大摩将评级下调至“减持”,目标价为101美元。

扫码下载智通APP

扫码下载智通APP