“油价雪崩”震惊市场!交易员已把目光转向秋季

本文来自“万得资讯”。

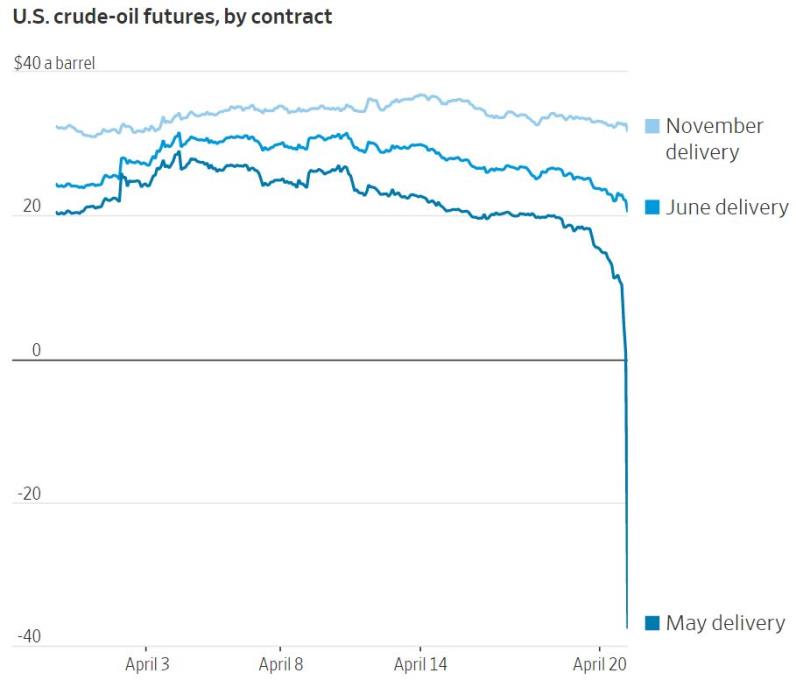

随着风险事件推动全球需求暴跌,原油价格今年以来一路下行,4月20日美油5月合约首次跌至负值。另一方面,11月美油期货合约价格仍运行在30美元/桶上方,显示出交易员对今年秋季需求提升的期望。

原油市场期货溢价提升

4月20日,五月份交割的美油期货合约价格收于负37.63美元/桶,这实际上意味着卖主必须向买主付钱才能脱手。6月美油期货合约仍处于正区域,4月20日收于20.43美元/桶,而11月美油期货合约收于约31.66美元/桶。

11月原油期货合约价格保持在每桶30美元上方,与4月美股的反弹一样,反映了投资者的乐观情绪:即全球经济将在今年晚些时候反弹,并且燃料需求足够吸收在限制政策出台之前就已积累的过剩情况。然而,一些分析人士认为,油价在每桶30美元左右仍低于许多生产商的盈亏平衡,这仍然表明经济前景堪忧。标普全球普氏能源资讯(S&P Global Platts)的分析主管克里斯•米格利(Chris Midgley)表示:“这绝对是一场混乱。我讨厌听到谁站在了错误的一边。”

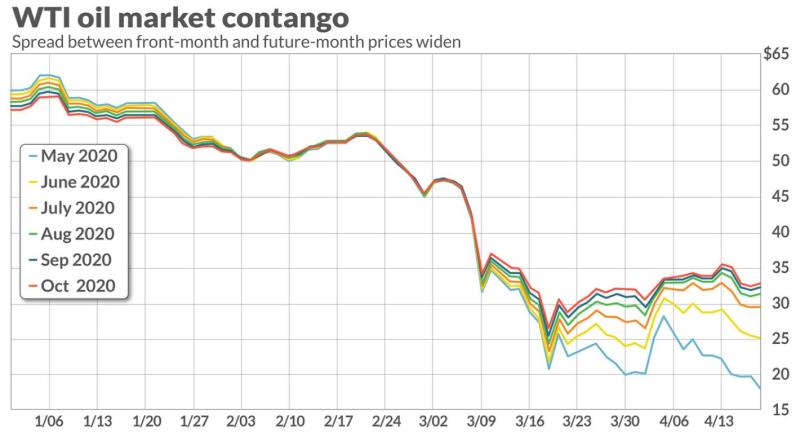

当前原油价格的暴跌,加上人们预计到今年秋季将有许多经济活动恢复,导致了一种叫做“期货溢价”的市场状况,即未来某种商品的价格将比现在更高。SEB首席大宗商品分析师Bjarne Schieldrop表示:“目前布伦特原油和WTI原油的期货溢价非常高,但期货溢价也非常超前。”

期货溢价市场意味着,原油交易员认为原油价格未来将上涨,这鼓励他们现在储存石油,并在晚些时候出售。Schieldrop表示:“从曲线上看,我们目前在石油储备方面面临着一个大问题。”他指出,市场的普遍观点似乎是,全球经济的低谷和石油需求的低谷将在2020年4月到来。

他继续表示,下半年,由于石油需求预计将强劲反弹,而库存将大幅下降,产能问题应会“迅速消失”。Schieldrop补充道:“这就是为什么布伦特原油2021年平均价格保持在每桶40美元的原因。”

原油期货溢价进一步鼓励原油存储

原油期货市场溢价为交易员提供了难得的机会,他们通过油轮等储存设备存储原油,并在未来价格上涨时出售。而这也意味着对原油储存设备的需求提升,抬高了原油的储存成本。

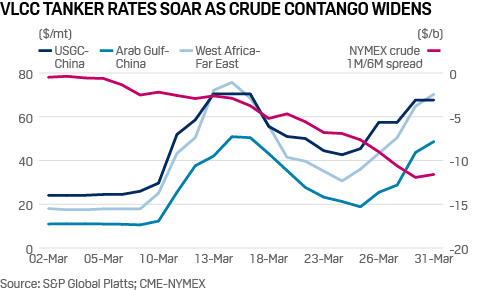

目前,原油的水运及内陆存储方式都面临成本提升。水运存储来看,大型原油运输船(能存储200万桶的公海巨型油轮VLCC)的租赁率飞涨。Jefferies分析师Randy Giveans表示,VLCC六个月合同的平均日租金约为100,000美元,高于一年前的29,000美元。一年的合约每日约为72,500美元,而一年前为30,500美元。现货租船费上涨了六倍,达到每天近15万美元。

随着原油期货合约之间的价差扩大,日利率上升。Giveans说,基本的数学原理是,六个月价差中的每一美元相当于在这段时间内每天可以为超大型油船支付10,000美元,而不会消除所有的油价涨幅。通常用来定价水基储存原油的国际基准布伦特原油5月期货合约周一收于每桶25.70美元。11月交货的合约结算价为每桶36.39美元。10.69美元的差额小于3月31日创下的记录差价13.45美元,但足以证明有100,000美元的日费率。

而内陆原油储存也面临需求提升,拥有并经营管道和储油设施的公司也可以从中受益。五月份交付的WTI原油周五的价格为每桶18.27美元,而2021年五月交割的价格在4月17日收于35.52美元。投资者可以通过购买下个月交付的石油合约来锁定17.25美元的价差,然后在一年后出售要交付的合同。

假设存储所有者的每月成本为每桶10美分,就像Bernstein Research分析师在最近发给客户的信中显示的那样,每桶的利润为16.05美元。

另一方面,内陆原油储存较水运原油储存更面临压力。高盛(Goldman Sachs)分析师在一份研究报告中表示,与WTI等内陆原油价格相比,水运原油可能处于“更有利的地位”——因为它们相对容易获得油轮储存。澳新银行高级商品策略师丹尼尔·海恩斯(Daniel Hynes)表示:“美国的形势十分严峻。很明显,作为一个相对内陆的市场,由于需求下降,我们看到了对存储的真正压力。我想,至少在下个月之前,对这种放松没有任何希望。我认为价格将继续承受压力。”

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP