亚洲杂货(08413)拟12亿港元收购卡替生物技术涉足干细胞生物工程领域

智通财经APP讯,亚洲杂货(08413)发布公告,于2020年4月24日,公司作为买方保证人及买方(公司全资附属公司)与卖方订立买卖协议。

卖方同意促使重组;及公司有条件同意向卖方收购待售权益,代价为12亿港元,其中6.28亿港元透过配发及发行代价股份偿付;及5.72亿港元透过发行承兑票据偿付。代价股份须根据公司将于股东特别大会上寻求特别授权发行。

代价股份包括31.4亿股,相当于因发行代价股份经扩大公司约73.0%已发行股本。发行价每股0.20港元较最后交易日收市价0.570港元折让约64.9%。

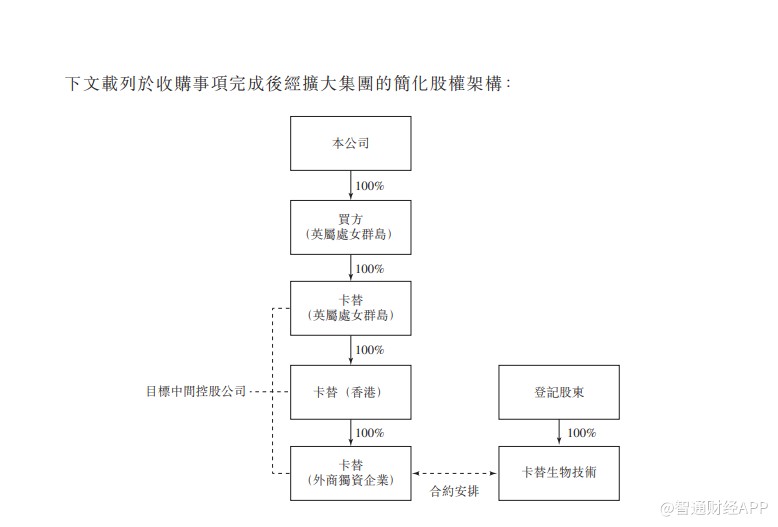

根据重组,卡替(上海)生物技術有限公司(卡替生物技术)、登记股东及个人实益拥有人将进行重组,公司将寻求根据买卖协议收购卡替生物技术及目标中间控股公司。

待售权益指于重组完成后透过收购卡替(英属处女群岛)的全部已发行股本及合约安排对卡替生物技术的财务及运营管理及业绩以及卡替生物技术营运所得的所有经济利益有实际控制权。

据悉,卡替生物技术从事干细胞相关领域的生物工程、医药研发及其他相关健康管理服务;及在中国用于应急治疗的药物组合物及其製备方法的专利授权。卡替生物技术于2017、2018及2019年度除税后纯利分别为572.8万、6456.7万及6623.9万元人民币。

于该公告日期,卖方一致行动集团概无于任何股份中拥有权益。紧随完成后,卖方一致行动集团将有权行使并控制公司于完成时经发行代价股份扩大后约73.0%已发行股本。倘并无清洗豁免,则卖方一致行动集团须根据收购守则规则26.1就除卖方一致行动集团已拥有或同意收购的股份以外的所有已发行股份作出强制性全面要约。就此而言,卖方一致行动集团将根据收购守则规则26豁免注释1,向执行人员申请清洗豁免。

于该公告日期,公司的法定股本为2000万港元,分为20亿股股份,其中11.62亿股已发行并缴足或入账列为缴足股份。待收购事项完成后,公司须合共配发及发行31.4亿股新股份。董事会建议透过增设额外80亿股新股份,将公司法定股本由2000万港元,分为20亿股股份,增加至10亿港元(分为100亿股股份),所有该等股份将与现有股份享有同等地位。

扫码下载智通APP

扫码下载智通APP