中兴通讯(00763)一季报点评:经营稳健,2020年将进入全面增长轨道

本文来自微信公众号“国信通信”,作者:程成、马成龙。

摘要

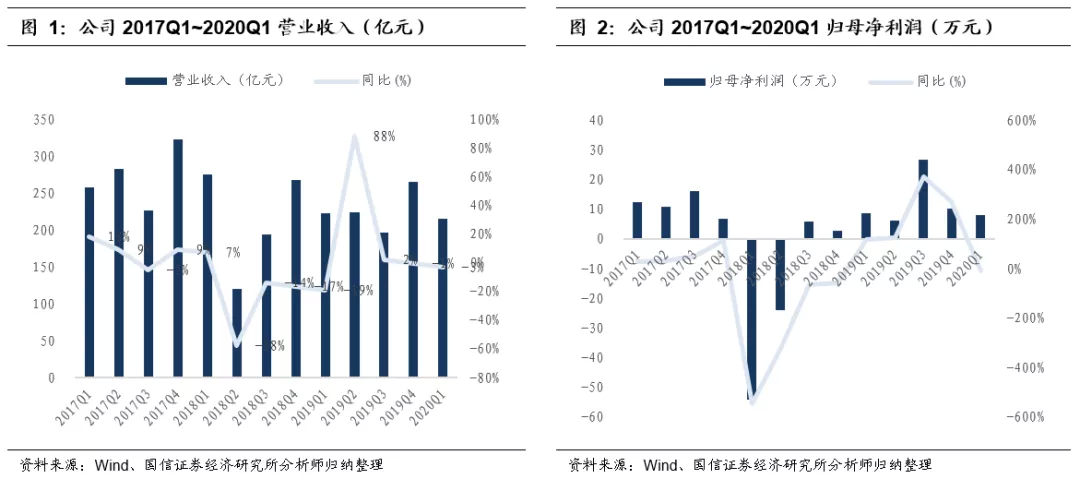

中兴通讯(00763)发布2020年一季报:收入214.84亿,同比增长下滑3.23%,归母净利润7.79亿元,同比下滑9.58%,符合预期。

经营稳健,受卫生事件影响业绩微降

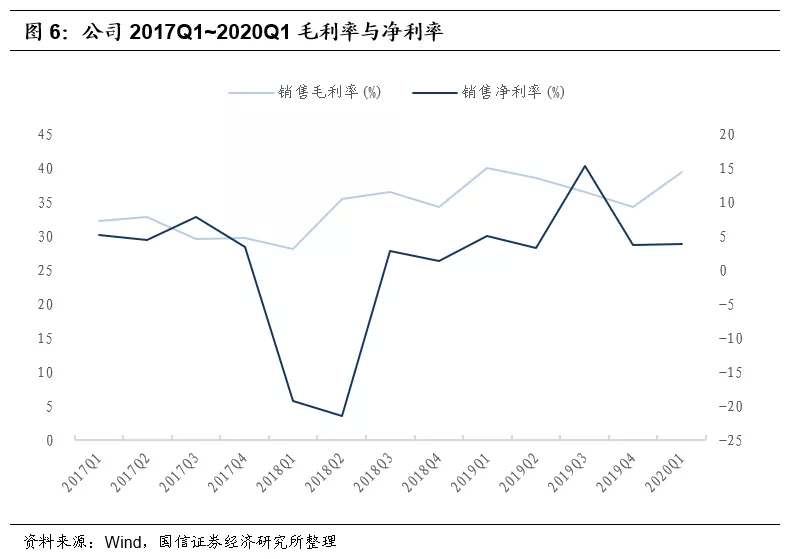

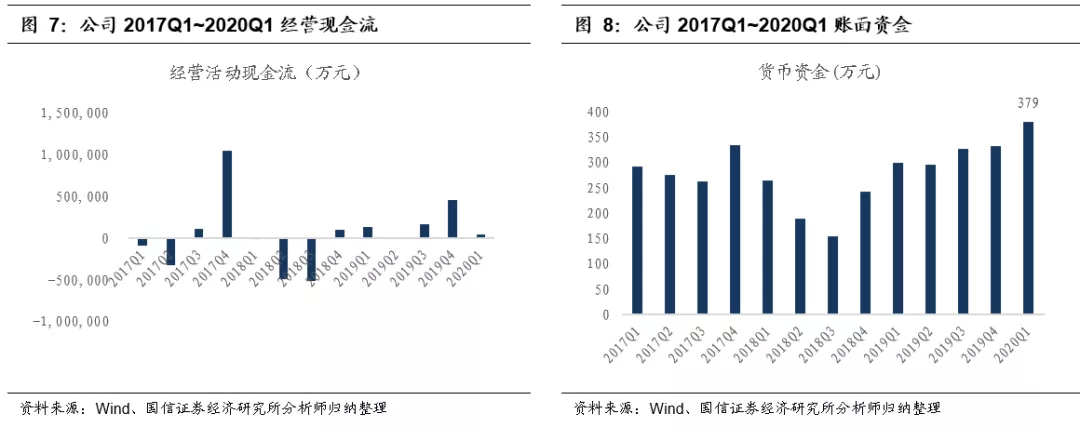

公司整体经营情况受卫生事件影响,一季度略有下降,但除了收入端微降外,其他经营指标稳健,包括毛利率继续提升至39%的高水平,销售费用率和管理费用率呈稳中有降态势,研发费用率继续扩大至15%以上,账面资金379亿,继续保持充盈,经营性现金流为正。

Q1的净利润增速低于收入增速,主要系投资类收益减少,主要为证券投资类收益。Q1的净利率不达4%,处于近几年中位数水平,后续还是有提升空间,主要为投资类收益、资产及信用减值项目的改善。

20年将进入全面增长轨道

2020年,公司对外竞争力将不断凸显。公司三大板块业务均做了全面储备,其中,运营商业务聚焦核心能力和产品,公司毛利率Q1达到了历史较高水平,全球5G专利数上升至第三位,全球市场份额提升至10%;政企业务过去三年总体保持平稳,但公司在多个垂直应用领域均加强了5G示范项目的建设,20年开始有望开花受益;消费者业务公司主动收缩,后续将聚焦高毛利和有核心优势的终端,注重有质量地增长。

展望Q2,公司海外业务受海外卫生事件扩散或受到一定影响,但从19年情况看,公司国内业务占到收入的65%左右,海外地区主要集中在亚太,欧美地区占比在15%左右。随着国内三大运营商5G二期招标全面落地,中兴获得了较好份额,支撑国内业务的快速提升,我们认为公司整体经营情况受影响有限,2020年全年增长可期。

看好公司作为核心设备商在5G时代的发展,维持“买入”评级

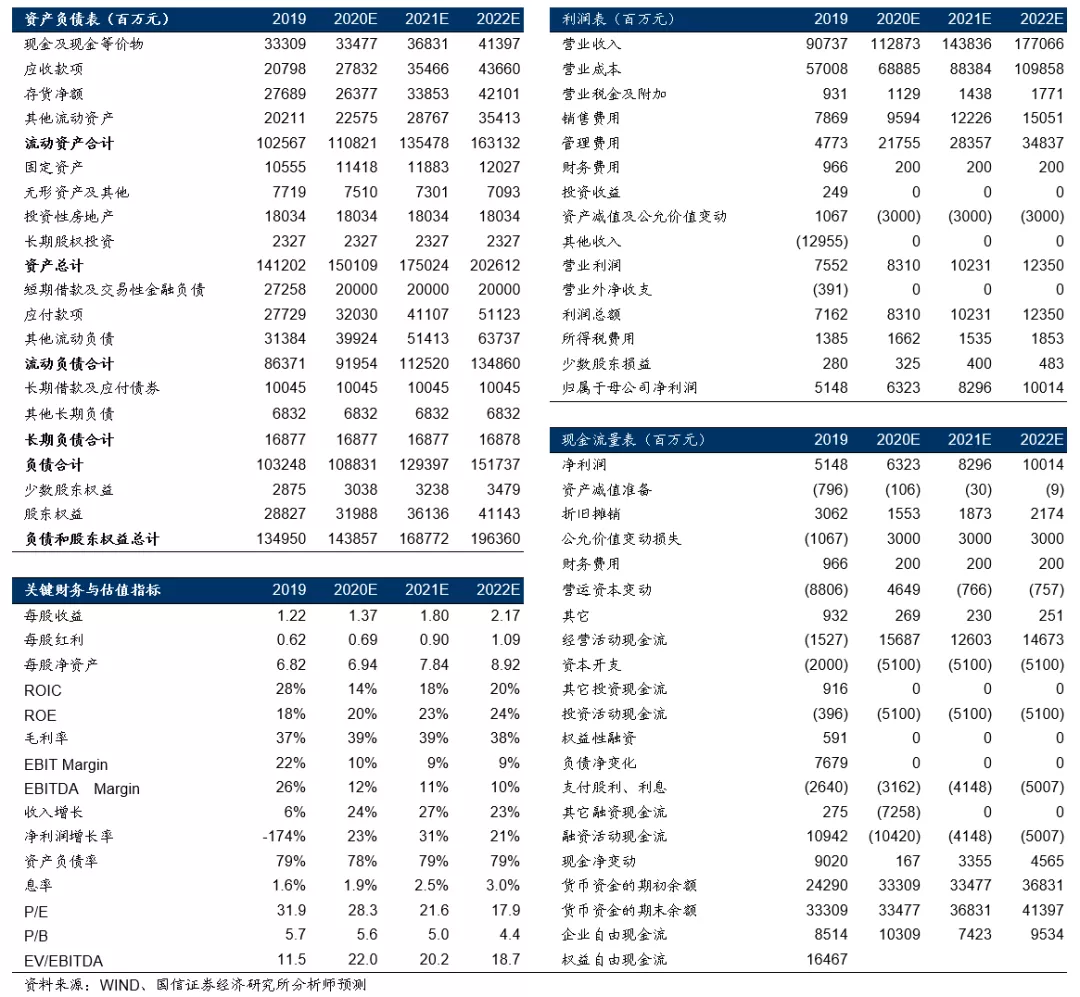

我们维持此前预测,预计2020~2022年归母净利润为63/83/100亿元,对应PE 28、22、18倍,维持“买入”评级。

风险提示

5G建设不达预期风险,核心器件受限风险,卫生事件加剧风险

关键财务指标分析

收入及利润同比微降

受卫生事件影响,公司收入同比微降3%,归母净利润同比下降10%。卫生事件影响了公司的生产、交付等各个环节,预计随着Q1国内卫生事件的有效控制和Q2海外卫生事件的逐步控制,后续有望得到逐步恢复。

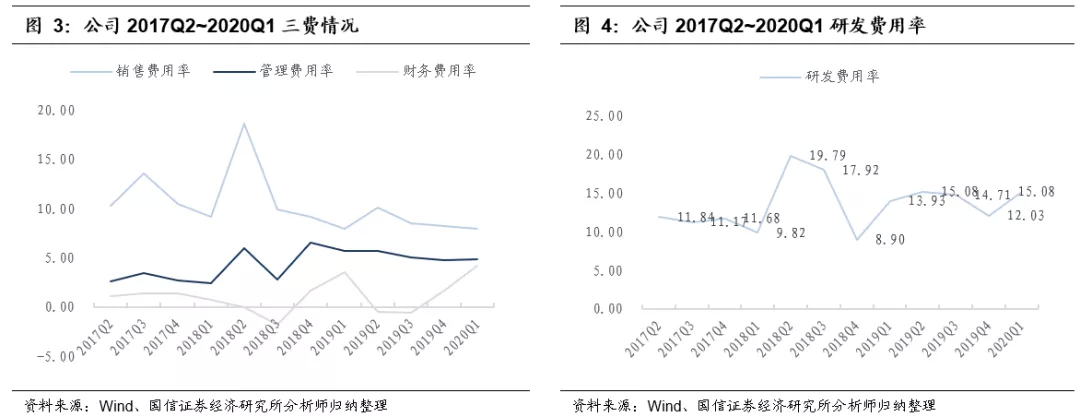

销售费用率显著下降,研发费用率保持高水准

公司近年来销售费用率显著下降,Q1延续了这个趋势。管理费用率基本保持稳定,财务费用率波动较大,Q1显著上升。

研发费用方面,公司近年来持续加大投入,费用率上升显著,并于2019年达到了14%左右的历史高位,20年Q1达到了15.08%,继续保持高水准。

毛利率明显好转,净利率有待提升

公司的毛利率自2018年Q1以来呈持续上升态势,2020年Q1达到了39%以上,净利率还是保持在了4%上下的水平,处于历史中值附近。

经营现金流保持平稳,账面资金储备充足

公司经营性现金流Q1为正,经营情况稳健。账面资金达到了379亿,现金储备丰富。

可比公司估值

选取同行业可比公司估值对比如下,公司PE低于行业平均。

风险提示

5G建设不达预期风险,核心器件受限风险,卫生事件加剧风险

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP