民生国际(00938)连吞上海重庆两项目 资金不够忙“吸血”

近日,鲜有新闻传出的民生国际(00938)因收购上海中心区的一处2.4万平方米的商业物业,受到不少媒体的关注。此次收购代价为5亿人民币连同授出认购期权。收购的物业估值6亿元。

自2014年底开始专注于地产、物业项目的民生国际,在2015年至2016年通过配售、变卖资产等方式筹得资金之后,看似已经踏上了业务扩张之路。此次收购上海物业也是今年民生国际第二次出手购入新项目。2016年4月,该集团以14.68亿港元购入重庆中心区一项物业。

那么连收两个项目的民生国际究竟价值几何?其自身造血能力能否负担收购所需资金?

分拆珠宝业务专注地产

在2014年10月以前,民生国际旗下的主营业务包括珍珠珠宝分部及物业分部。前者主要为采购、加工、设计、生产及批发分销珍珠、珠宝;后者为物业发展投资。

资料显示,1997年上市的民生国际曾是世界最大的珍珠贸易商、珍珠采购商及加工商之一。2006年,民生国际连同国内另外几家主要的珠宝企业在浙江诸暨开发了大型国际珍珠珠宝贸易平台——中国诸暨华东国际珠宝城(以下简称“华东国际珠宝城”),提供珍珠及珠宝产品的加工、生产、研发等相关支援服务,包括物流、电子商务、展览等。该珠宝城也是民生国际物业分部的主要收入来源。

2014年6月,民生国际发公告称,已向联交所提出申请,分拆珍珠珠宝分部于主板独立上市。对于分拆理由,民生国际表示,此举将为旗下两项业务的融资和发展建立独立平台,也可让公司更专注于物业分部,提升其决策及应对市场变化的能力。

2014年10月17日,民生珠宝正式登陆港交所主板。自此以后,民生国际开始专注于发展、销售及租赁国内物业。据民生国际2016财年年报披露,其在华东国际珠宝城新建的两栋住宅公寓和一栋商业楼宇已于2015年底竣工。同时该集团正计划展开华东国际珠宝城第二期发展工程,据初步规划,第二期工程将包括住宅公寓、商业楼宇及一个交易中心。

智通财经从民生国际的财报获悉,剥离了珠宝业务之后,民生国际的业绩更加依赖华东国际珠宝城。该珠宝城的相关物业销售表现情况影响着民生国际的业绩表现。

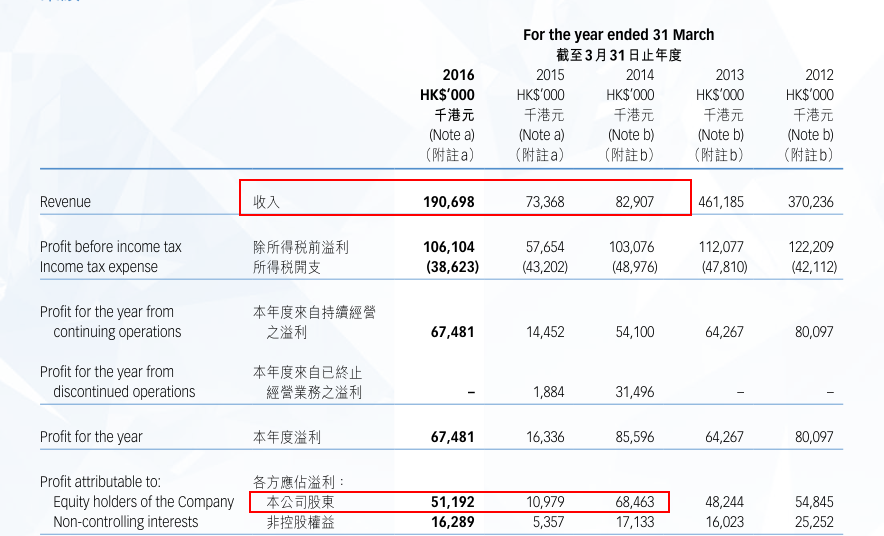

2015财年至2016财年,民生国际的收入分别为1.9亿港元和7336.8万港元;公司股东应占溢利分别为5119.2万港元和1097.9万港元。2016财年收入和溢利均大幅上涨的原因是华东国际珠宝城新建的住宅公寓和商业楼宇已竣工,期内确认的相关合约销售增加。涨也珠宝城,降也珠宝城。该集团2015财年的收入较2014年的8290万港元下降11.5%,也是因为华东国际珠宝城的公寓及工厂销售减少。

为筹集资金不断“吸血”

对于想要在物业板块大展拳脚的民生国际而言,仅仅倚靠华东国际珠宝城支撑业绩,显然是不够的。为给拿下新的物业发展项目准备充足的资金,民生国际可以说是“煞费苦心”。

2014年底,民生国际曾建议以每股0.638港元进行2供1,发行6.66亿股,筹集约4.25亿港元,但该项提议最终因未获得股东通过,以失效告终。2015年6月,民生国际根据一般授权配发了共2.56亿股给认购方,所得款项净额约为2.79亿港元。2016年2月,民生国际通过出售其先前用于生产珍珠及珠宝的附属公司全部权益,获得约1.89亿港元。

筹措资金之余,民生国际也在物色新的物业项目。2016年4月,民生国际以14.68亿港元购入位于重庆市中央商业区的一项物业。支付方式为3亿元港币现金连同发行11.68亿元的承兑票据。据民生国际介绍,当时该物业正在进行翻新。翻新完成后,该物业将成为商业、住宅综合大楼,可用作出售或租赁。

11月3日,民生国际再次出手,以5亿元人民币连同授出认购期权的方式,收购目标公司全部权益及股东贷款。该目标公司间接拥有一处位于上海中心区总建筑面积2.4万平方米的商业物业。

民生国际在其公告中表示,截止2015年12月31日,重庆市房地产开发资本投资币值同比增长约3.3%,本地生产总值同比增长11%,集团收购的重庆地块位处渝中区,之后将受惠于重庆市正面的商业及住宅市场氛围。而上海商业物业市场本就蓬勃发展,加上“一带一路”政策将为上海带来发展机遇,该集团对上海物业的未来前景抱持乐观态度。

根据独立专业估值师的初步估值,截止2016年2月29日重庆地块的市值为20亿人民币,截止2016年10月31日上海物业的估值为6.3亿人民币。从地块估值和交易代价来看,民生国际无疑是做了两笔合算的生意。

然而这两笔合算的生意所需款项,对于每年净利润仅为数千万、自身造血能力有限的民生国际而言仍是不小的压力。智通财经从该集团2016财年年报获悉,截至3月31日,民生国际手上现金及现金等价物仅为4.62亿港元。相较于上述收购所需资金,该集团手上的现金可以说是杯水车薪。

为凑齐资金,民生国际采用的集资方式包括配股、发债、授出认购期权等。这样的方式无疑是将业务扩张的成本转嫁到股东身上。一方面,配售股份扩大股本将导致股东权益被稀释;另一方面,债务将导致财务费用增加,影响公司业绩。

以该集团收购重庆物业时发行的承兑票据为例,该票据共为11.68亿港元,按年利率8厘计息。每年仅该笔票据的利息产生的财务开支就有934万港元。除此之外,民生国际还需偿巨额本金。该集团的业绩也必将会受到偿债所需资金影响。

就在11月8日,民生国际刚发布了盈警称,因收购重庆物业发行的承兑票据以及该物业现有的按揭贷款导致财务费用增加,其截止2016年9月30日止6个月的业绩或将出现亏损。

值得注意的是,民生国际此次收购的上海物业之前已被上海铭源抵押予浙商银行上海分行用以贷款3.2亿元。因未能在到期时偿还贷款,目前这一上海物业正遭司法查封。民生国际称,此次交易达成前的条件之一便是该物业的所有抵押及司法查封获解除。

综合以上因素,刚完成收购的民生国际仍需要一定的时间来消化收购带来的资金和业绩压力。而其收购的物业未来究竟是否能帮助民生国际顺利造血为其补充弹药,仍是个未知数。

扫码下载智通APP

扫码下载智通APP