沪港深基金Q1面面观:加仓医药、物业,抛弃银行、保险

受公共卫生事件先后在国内和海外爆发影响,今年一季度,恒指下跌16.27%,港股表现明显差于A股。从资金流向看,期内外资大幅流出,南下资金却“大胆买跌”。

据choice数据统计,2020年1-3月,南向资金累计净流入2058.67亿元人民币,同比增长逾27倍,与北向资金的净流出179亿呈鲜明对比。

在这期间,南下资金都买入了哪些股票?收益率如何?随着公募基金一季报的披露,沪港深基金的布局也逐渐清晰。从统计数据可以发现,一季度,沪港深基金对港股的配置比例上升的同时,重仓港股的基金纷纷折戟。

过半沪港深基金港股配置比例上升

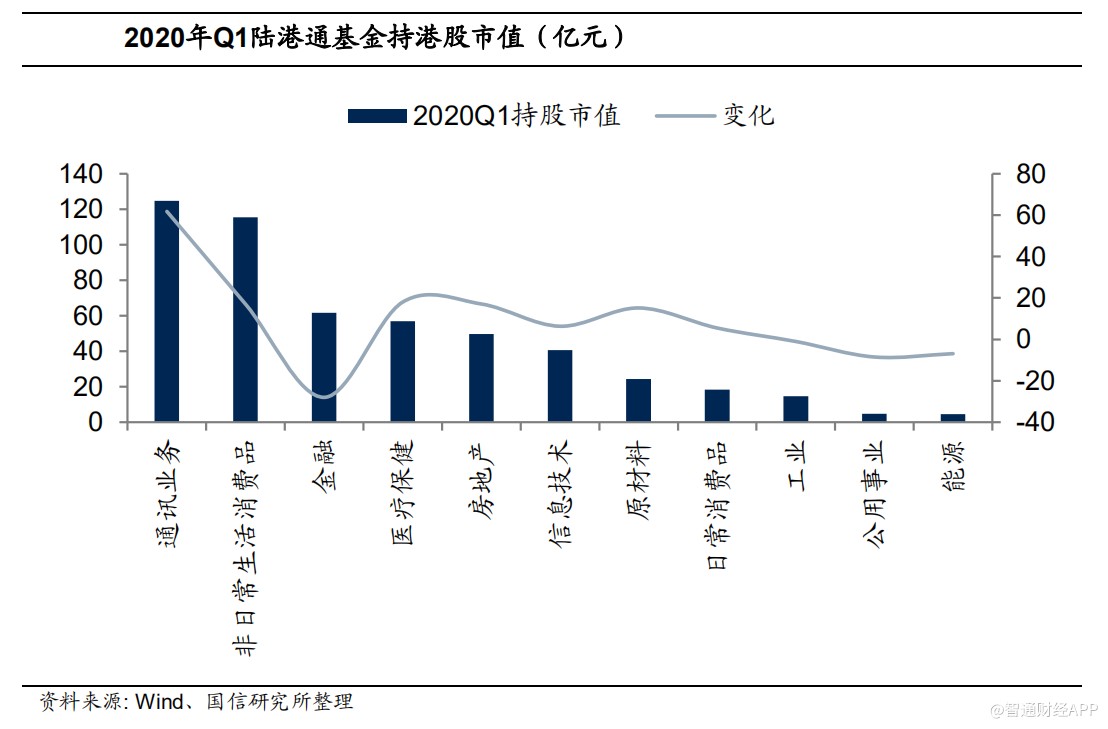

据国信证券,2020年一季度陆港通基金持港股总市值为516亿元,去年四季度为419亿元,环比上升97亿元。其中通讯业务行业占比最大,非日常生活消费品行业次之,能源行业一季度持股市值最小。

Wind数据显示,今年一季度,港股投资市值占资产净值比例较2019年末上升的陆港通(内地)基金共有289只,港股投资市值占资产净值比例下降的陆港通(内地)基金共有220只。然而,在这些持有港股市值的基金中,仅约29%录得正收益,超过70%出现净值下跌。

从资产配置看,涨幅居前的沪港深基金主要增配了医疗健康板块,而表现落后的基金大多重仓银行、地产、保险及石油股等。

32%基金录得上涨,以重仓医药股为主

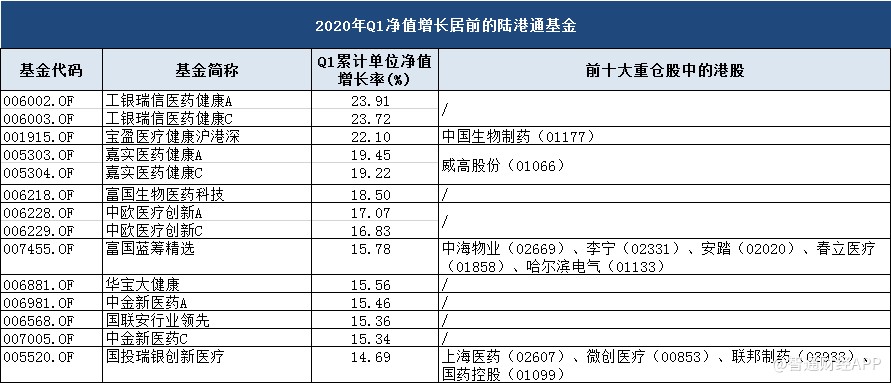

据智通财经APP统计,根据Wind数据,2020年一季度,已显示净值增长率的陆港通(内地)基金共829只,累计单位净值平均增长率为-2.88%。

其中,累计单位净值增长率为正的基金267只,占32%;录得负值的基金557只,占67%。表现亮眼的基金大部分是带有“医药健康”或“医疗”字眼的基金,在公共卫生爆发期间,医药行业中的子行业如部分医疗器械、耗材、诊断试剂、部分特定药品等需求扩大,医药板块走强,不少重仓医药股的基金也因此赚得盆满钵满。

表现最强的五只分别为工银瑞信医药健康A、工银瑞信医药健康C、宝盈医疗健康沪港深、嘉实医药健康A、嘉实医药健康C,增长率分别为23.91%、 23.72%、22.1%、19.45% 、19.22%。

一季度末,宝盈医疗健康沪港深持有100.3万股中国生物制药(01177),较2019年末增持49.6万股,占净值比例从2.76%升至3.66%。除了宝盈医疗健康沪港深,还有另外17只沪港深基金也重仓了中国生物制药。

物业股强势,银行保险遭抛弃

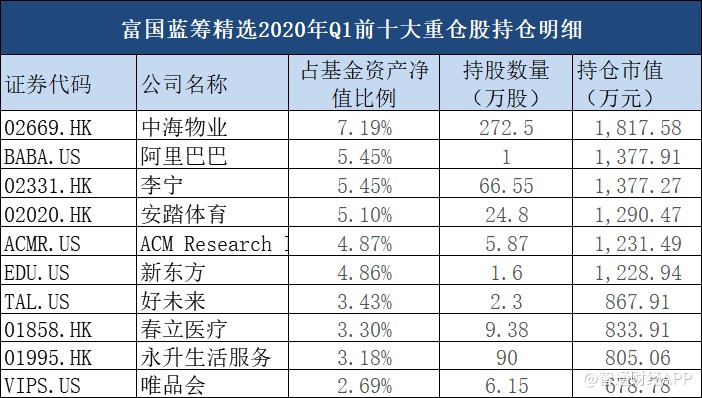

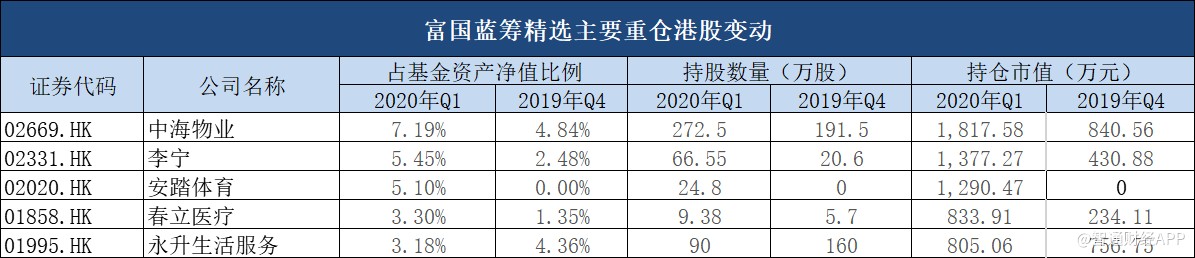

富国蓝筹精选是配置较多港股、且涨幅居前的基金。智通财经APP了解,该基金的前十大重仓股包含了5只港股:中海物业(02669)、李宁(02331)、安踏(02020)、春立医疗(01858)及永升生活服务(01995)。

与2019年第四季度相比,其重仓股发生明显变化,上海复旦(01385)、方达控股(01521)、康龙化成(03759)均已不在前十大重仓股之列,说明一季度富国蓝筹精选对这些个股进行了减持或清仓。

对于目前的前十大重仓股,富国蓝筹精选对中海物业、李宁、春立医疗进行了增持,并建仓安踏体育。其中,增持最多的是中海物业,共增持81万股,占净值比例从4.84%升至7.19%,同时减仓了另一只物业股永升生活服务。

智通财经APP了解,年初以来,尽管受公共卫生事件影响,全球股市剧烈波动,但港股的物业板块因其高成长性、抗周期性及稀缺性走出了独立行情,保利物业、中海物业、鑫苑服务等15只物业股涨幅超过20%,表现非常坚挺,涨幅最高的永升生活服务股价已经翻倍。

东兴证券认为,物管行业具有现金牛属性,其基本逻辑为“短期看在管面积外拓能力,长期看品牌服务能力”。未来两三年,具备大型开发商背景的物管公司在管面积将会随着竣工面积的释放而迎来一轮快速增长。

不过,富国蓝筹精选对物业股的偏爱只是个例,其他重仓物业股的陆港通(内地)基金仅占少数。据智通财经APP统计,前十大重仓股中出现永升生活服务、保利物业、中海物业、碧桂园服务的基金分别有6只、8只、14只及26只。

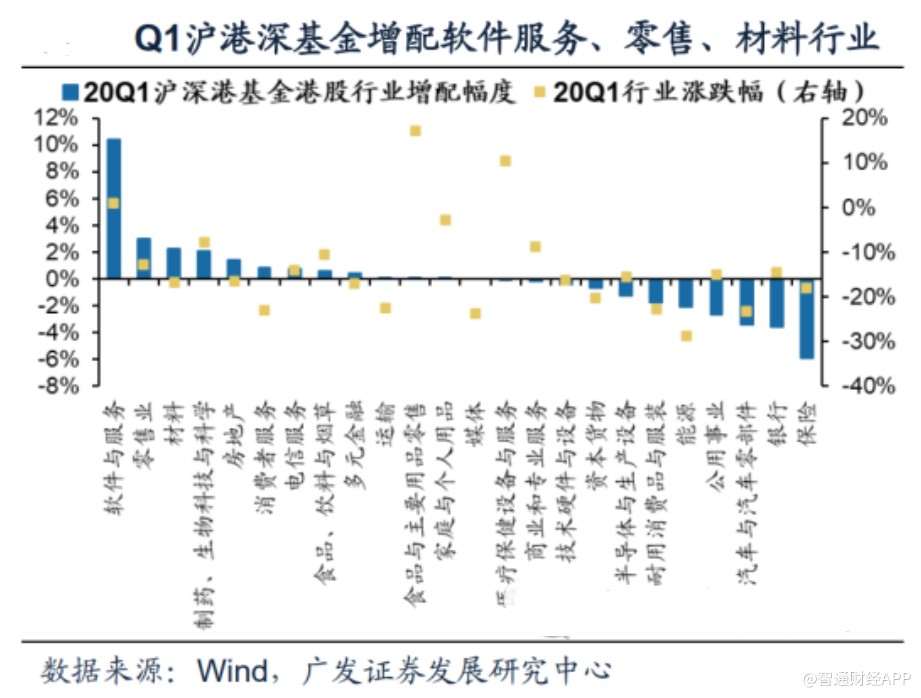

整体而言,据广发证券统计,从一季度行业持仓占比变化看,2020年Q1沪港深基金大幅加仓软件服务行业,小幅加仓零售、材料、医药等行业,同时大幅减持保险、银行等金融板块个股。

个股层面,前三大加仓个股分别为腾讯控股(00700)、美团点评(03690)、碧桂园服务(06098),减仓幅度较大的个股包括广汽集团(02238)、建设银行(00939)、信义光能(00968)等。

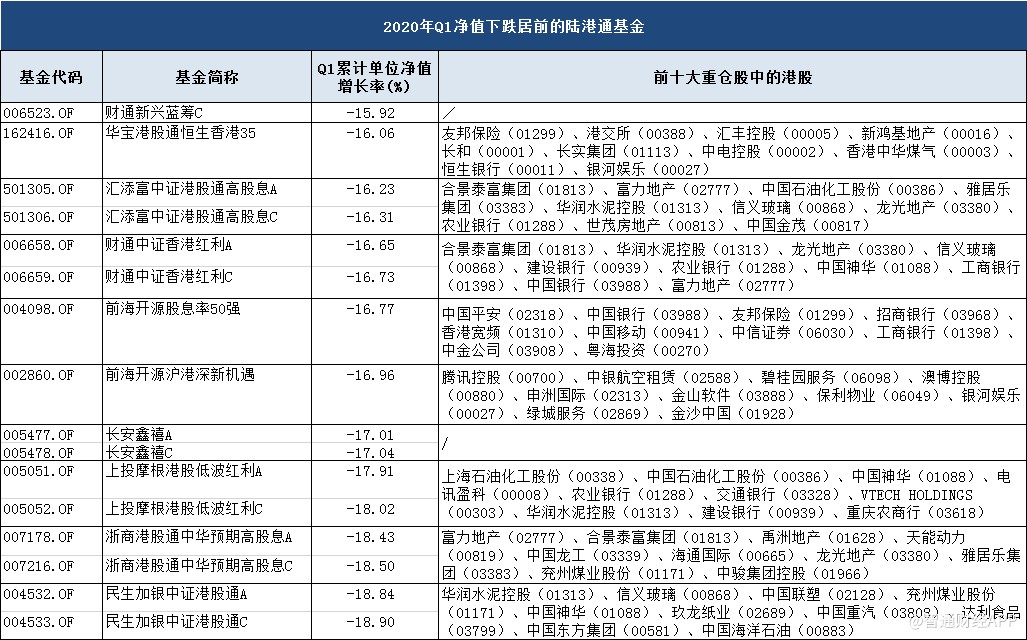

累计单位净值增长率为负的陆港通(内地)基金中,民生加银中证港股通、浙商港股通中华预期高股息、上投摩根港股低波红利、长安鑫禧及前海开源沪港深新机遇表现最差,增长率分别为-18.9%、-18.5%、-18%、-17%、-16.96%。这些基金主要重仓港股的银行、地产、保险等板块。

对于地产股,景顺长城基金管理有限公司认为,居民过高的杠杆率制约了地产周期继续上升的可能性,这次公共卫生事件会重创不少中小企业和杠杆率比较高的居民,同样,高负债率的房企业可能率先顶不住这种现金流的压力,这次公共卫生事件可能引发房地产拐点的到来。

基金公司看好高性价比港股

展望2020年二季度,景顺长城表示依然看好权益市场,权益资产在历史上处于风险溢价高位,相对优势明显,并认为如果全球公共卫生事件能看到拐点,叠加无限的流动性和各国强力的财政刺激政策,权益市场将会出现明显反弹。

从性价比角度,景顺长城看好港股,认为港股不管成长股还是价值股,估值优势都很明显,其港股通产品会加大港股的配置比例。随着美元走弱,海外资金配置新兴市场的需求增强,港股估值回归是大概率事件。

同时,浙江基金管理有限公司也表示,根据历史经验,当前是港股市场很好的配置时点。经过年初的下跌,港股中很多非常优秀的公司估值非常诱人。未来重点关注生活线上化的互联网,在线教育,5G 通讯等;行业整合趋势明显的房地产,以及持续消费升级的汽车,可选消费等行业。

太平基金管理有限公司认为港股的吸引力在增加,当前是配置港股的时机。今年一季度,港股通净买入金额创港股通开通以来单季度净买入最高金额,即是例证。港股的吸引力在于港股整体的低估值水平与高股息率。

扫码下载智通APP

扫码下载智通APP