苹果(AAPL.US)20Q2财报点评:手机销量优于预期 苹果生态逐步建立

本文来自方正证券研究所,作者:吴文吉,陈杭。

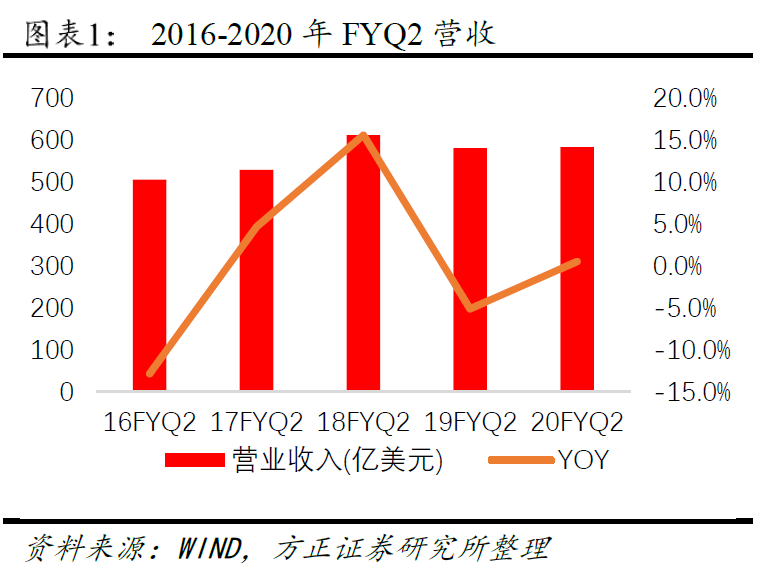

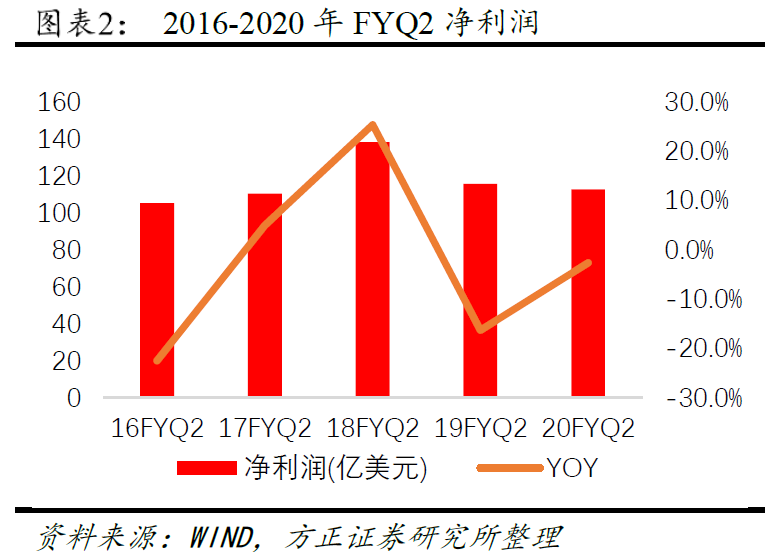

事件:苹果(AAPL.US)公布20Q2财报,收入583.1亿美元,同比增长0.5%,净利润112.5亿美元,同比下滑2.7%,每股收益2.55美元。

点评

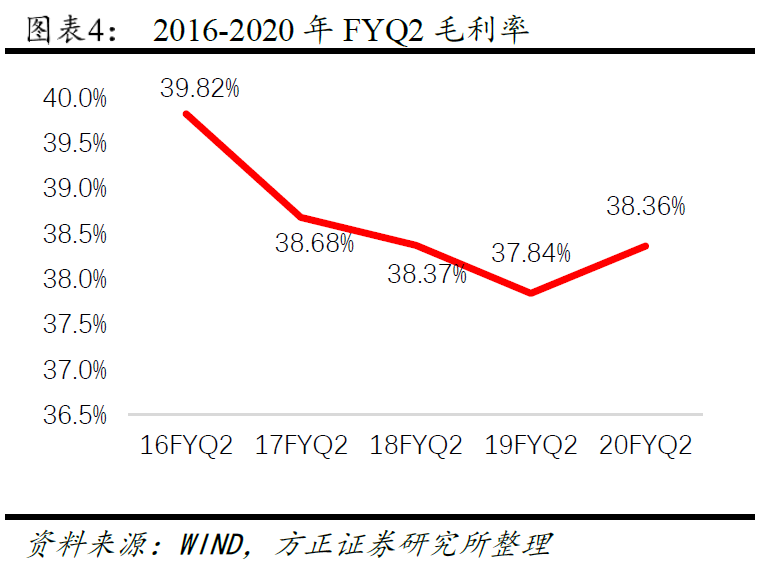

营收持续增长,需求依然强劲。业绩高于市场悲观预期,2-3月受到公共卫生事件的影响,出货量放缓,公司及时修正了之前630-670亿美元的营收预期。消费者的需求依然强烈,公司逐步清理渠道中的库存,后续我们看好清理库存后在第二季度的补库存。毛利率38.4%,环比显著上升,综合税收14.4%低于预期的16%。

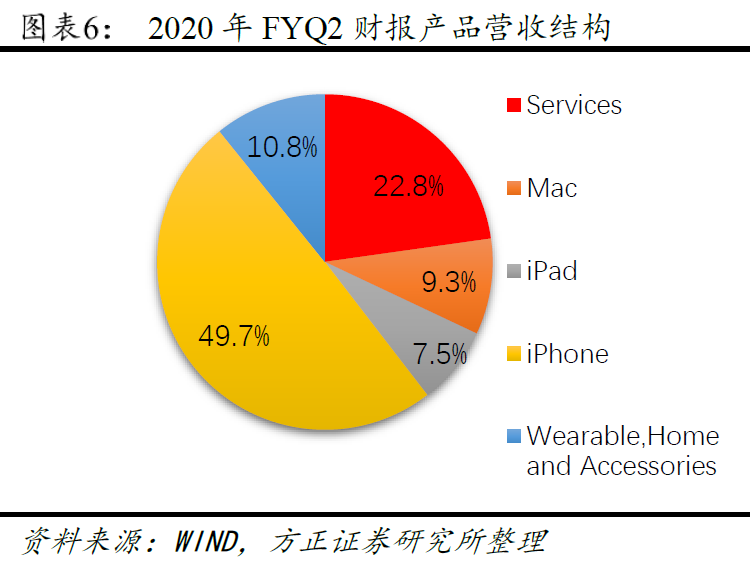

手机销量优于预期,期待后续全球复苏。iPhone营收289.6亿美元,同比下滑6%,占比总营收49.7%,全球销量0.37亿部,同比下滑8%,但已经落在了市场预期的上限,表现相对优异,市占率13.6%,同比有所提升。大中华区营收94亿美元,同比下滑7.8%。2月份关闭了中国区的门店,3月中旬才完全恢复,预计后续欧洲以及印度都会持续恢复。

可穿戴业务持续增长,笔电产品受益远程教育。可穿戴业务营收62.8亿美元,同比增长23%,在全球所有区域都实现了增长。当季全球超过75%的购买Apple Watch的客户都是新用户。Mac收入54亿美元,iPad收入44亿美元,远程教育使得对Mac和iPad需求显著提升。

服务业务高速增长,苹果生态逐步建立。服务业务包括应用商店、苹果音乐、视频、云服务和我们的应用商店搜索广告业务,营收133.5亿美元,同比增长17%,同时今年目标是同比翻倍。由于客户对应用商店内购买和订阅的强劲需求,应用商店的收入实现了两位数的强劲增长。第三方订阅业务同比增长超过30%,达到历史新高。公司目前拥有5.2亿订阅用户,同比增加1.3亿,今年可实现突破6亿用户,服务业务是未来增长最重要的动力之一。

投资建议:建议关注公司新产品销量,综合毛利率的维持。

风险提示

1)公共卫生事件使得需求持续下滑;

2)苹果系列新产品推出不及预期;

3)手机方面受到来自国内品牌厂商强有力的竞争

公司公布20Q2财报,收入583.1亿美元,同比增长0.5%,净利润112.5亿美元,同比下滑2.7%,每股收益2.55美元。

业绩高于市场悲观预期,2-3月受到公共卫生事件的影响,出货量放缓,公司及时修正了之前630-670亿美元的营收预期。消费者的需求依然强烈,公司逐步清理渠道中的库存,后续我们看好清理库存后在第二季度的补库存。毛利率38.4%,环比显著上升,综合税收14.4%低于预期的16%。

服务业务包括应用商店、苹果音乐、视频、云服务和我们的应用商店搜索广告业务,营收133.5亿美元,同比增长17%,同时今年目标是同比翻倍。由于客户对应用商店内购买和订阅的强劲需求,应用商店的收入实现了两位数的强劲增长。第三方订阅业务同比增长超过30%,达到历史新高。公司目前拥有5.2亿订阅用户,同比增加1.3亿,今年可实现突破6亿用户,服务业务是未来增长最重要的动力之一。

iPhone营收289.6亿美元,同比下滑6%,占比总营收49.7%,全球销量0.37亿部,同比下滑8%,但已经落在了市场预期的上限,表现相对优异,市占率13.6%,同比有所提升。大中华区营收94亿美元,同比下滑7.8%。2月份关闭了中国区的门店,3月中旬才完全恢复,预计后续欧洲以及印度都会持续恢复。

可穿戴业务营收62.8亿美元,同比增长23%,在全球所有区域都实现了增长。当季全球超过75%的购买Apple Watch的客户都是新用户。Mac收入54亿美元,iPad收入44亿美元,远程教育使得对Mac和iPad需求显著提升。

(编辑:郑雅郡)

扫码下载智通APP

扫码下载智通APP