电影《大空头》原型Michael Burry:美股会因为ETF像08年次贷一样崩掉

本文来源于“TL海外研究” ,作者:tl看世界。

还记得那部火遍全球的电影《大空头》吗?片中由“蝙蝠侠”克里斯蒂安·贝尔饰演的原型--Michael Burry又回来了,这一次他说下一个要崩的就是ETF。

下一个要崩就是ETF

他是投资界的传奇:学医出身,带着一只义眼,患有自闭症。

其中最被人称颂的是在上一次哀鸿遍野的金融危机中,他坚持以自己的判断行事,押注次级房贷违约,最终以 6 亿美元的规模为投资者赚到了 7.5 亿美元。

2008年他永久关闭了这只基金,本文后半段是对其过往的介绍。

这位曾经准确预测了美国房地产市场衰退的前对冲基金经理,这一次发现了又一个即将引发崩盘的金融产品,那就是ETF(交易型开放式指数基金)。

这无疑为众多唱空美股的声音增加了一些新意。

他认为大量资金流入指数基金的情况正如同2008年危机前的CDO。

CDO:将不同资产的现金流重新分层(如房贷),打包成不同信用评级的金融产品进行出售。

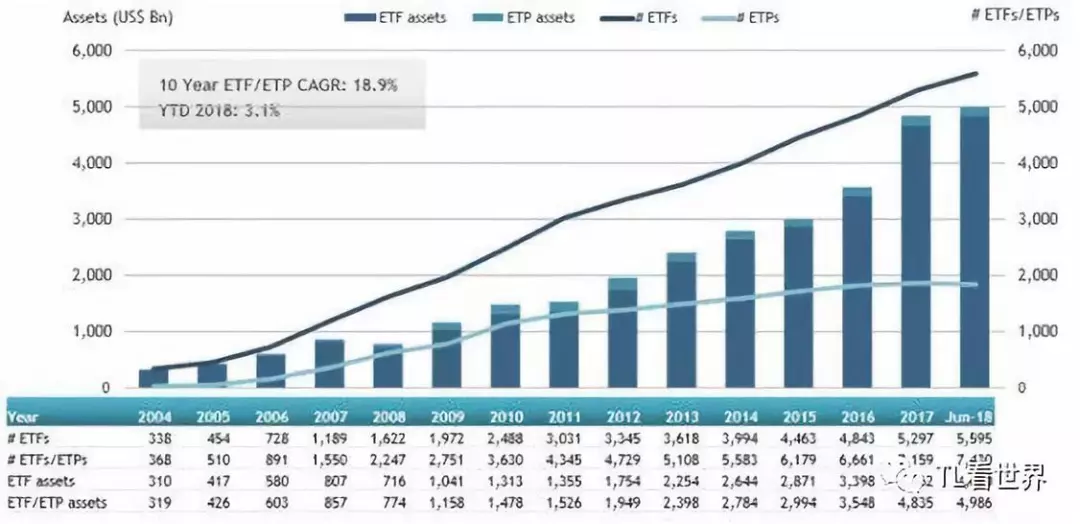

2004年ETF的资产规模为3380亿美元,到2018年中已高达55950亿美元,是前者的16倍。

价格发现:证券在市场的供求以及其他与交易相关的因素下所形成的合理价格,是市场化交易的意义所在。

“这非常像上一次金融危机之前的CDO泡沫,像大多数泡沫一样,持续时间越长,崩盘就越严重。”

查阅相关资料后,我发现 Burry 对被动投资的不感冒由来已久。

早在20世纪末,Burry就在自己的博客上说过Vanguard(先锋)旗下的指数基金不值得投资,这些指数产品在未来的表现将会相当差劲。

在上一次次贷泡沫破裂之前,没有人把 Burry 的意见当一回事,这一次呢?

在过去十年中,美国ETF的持股数量已经急剧上升,使其成为一股不可忽视的力量。

正如 Burry 指出的那样,大量资金在没有经过价格发现的过程就配置了股票。

没有好坏,这就是ETF的结构。

Burry 说:“被动投资的泡沫被吹起来了,这不是我的一个观点,而是事实。”

近十年来,ETF为什么会以如此迅猛的速度发展呢?

在我看来有三个原因:

1. 大多数主动型基金经理无法持续跑赢大盘是ETF等被动型基金最好的广告词。

今年即便是伯克希尔哈撒韦的表现也大幅落后于标普500指数,在今年早些时候的一次采访中,巴菲特就说过,伯克希尔的表现可能不会优于指数太多。

2. ETF降低了投资指数的成本。

3. 此外,还有一股力量加速了这个趋势。

证券经纪业务收入已经开始从佣金转向财富管理,也就是说,这些专家们更倾向于收取年度理财顾问费,而不依赖客户日常交易的佣金了。

财富管理专家们会告诉客户,不要再为选股烦恼了,购买ETF可以让你的投资一下子配置几百支股票,风险足够分散,业绩还往往能跑赢天天埋头研究股票的大部分专业投资人。

ETF对于经纪行业来说,是个天才的发明,这可是更稳定的收入,干的活也少了许多,更棒的是客户承担的风险也小了。

另外,一些成熟市场形成了一种偏见,交易股票的散户被认为是“穷人”,因为这是一种低生活质量的行为。

这一系列原因共同推动了ETF行业增长。

那么 Burry 为什么说 ETF 会崩呢?存在着什么大家忽视掉的问题呢?

那就是流动性!

和次贷危机爆发之前一样,在房价上涨时候,没有任何问题。

过去十年也正是美国的牛市。

而目前看衰的声音越来越大,美国的内外环境都可能支撑不了这一波牛市继续前行了。

如果掉头向下,ETF会怎么样?

比如罗素2000指数,其中绝大多数股票的交易量很低。

就拿今天来说,其中有1049只股票交易量不到500万美元,里面又有近一半(456只股票)的交易量不到100万美元。

然而,通过指数化的被动投资,数千亿美元与这样的股票挂钩。

标准普尔500指数也没有什么不同,该指数包含了一些全球最大的公司,但仍有266只股票今天的交易量低于1.5亿美元。

1.5亿美元听起来很多,但全球数万亿美元的资产都投入了由这些股票编制的指数之中。

剧院里面越来越拥挤,但出口的门却没有变大。

(在一个没有涨跌幅限制且算法交易极其发达的市场,缺乏流动性的个股面对恐慌抛售的下场,画面不敢想象)

当每个人都试图出售这个指数的时候,没有人可以以市场价格成交,价格将会因为市场下跌而崩溃。

这个时候,投资人会听到财富管理专家的一堆理由,比如,这是黑天鹅,这些是完全意料之外的,任何人都无法掌控的等等,但最终付出代价的只有投资人。

再去看看其他国家,那里的市场流动性更差,如果出现问题,后果也将更加严重。

比如,在过去的2,3年里,被动型投资基金在欧洲国家的发展速度令人瞠目结舌,每个人都希望用简单的方式实现财富的保值,而不再是增值。

值得一提的是,日本在这方面会好一些,因为他们的ETF主要由他们的银行所持有,因此在极端情况发生时,他们的表现会较更稳定一些。

当极端情况出现,即便是可能性很小,抛售被动投资型基金将会造成的影响是没有经过检验的。

Burry 同时强调说,被动投资型基金抛售可能还会衍生其他风险,因为有非常多的基金使用这些产品作为组合的一部分,用于对冲等目的,这可能会进一步引起连锁反应。

因此,是时候考虑下那些正态分布曲线远端上的极端事件会对ETF以及金融市场造成的影响了。

Burry和他在次贷危机中的故事

《大空头》的书中记载了这段历史,在次贷危机来临前,一小撮人站在华尔街的对面,几乎对赌了整个美国金融体系的崩溃。我相信看完这本书的人都会被 Burry 的传奇深深吸引。

Burry 2岁时失去左眼,一直是身边小伙伴嘲弄的对象,这造成了他孤僻,不愿与人沟通的性格,成年后也几乎没有朋友。

最初他只是一个UCLA毕业的医生,投资的业余爱好者。

1990年代末,互联网刚刚普及时,他经常出现在一些股票论坛,发表自己的见解。

由于他选股能力出众,其推荐的股票表现优异,慢慢的,很多人成为了他的粉丝,他是美国PC互联网时代的投资大V。

2000年他成立 Scion 基金,许多粉丝成了他基金第一批投资人。

最早 Burry 是格雷厄姆的信徒,但是随着研究深入,他发现不可能教条的遵循这些投资原则就能成为巴菲特,他要建立起自己的方法,那就是找到超前的“其他人还没有意识到的不寻常的机会”。

他曾经说过:“The bulk of opportunities remain in undervalued, smaller, more illiquid situations that often represent average or slightly above-average businesses。”

他寻找的机会就在便宜、冷门、小市值、流动性差的“垃圾股”里。

Burry 曾在博客里说过,他的核心策略是,在100%遵守安全边际的原则下,去寻找被严重低估的便宜货,无论是在牛市还是在熊市。然后不预测市场走向,因为市场总是不理性的。

在次贷危机发生前,他调取了大量房贷还款记录和借款人资料数据,发现50%的借款人是没有任何资料,同时有很多的违约,尤其是可调利率次级贷,随着利率上升,违约率同步上升。

当时的房贷市场没有做空工具,因为没人认为会下跌。

没有条件就创造条件,Burry 精心挑选了几个次级贷款品种和投行签署CDS(Credit Default Swap)。

每年缴纳1.5%的保费,一但标的发生违约,即可获得相当于保费30-50倍的赔付收益。

Burry 认为这是盈亏比极佳的投资,而且根本不用等很久,不出三年次贷风险必然会爆发。

但是在次贷真正爆发之前,保费可都是交出去的,这就是基金的净亏损。

Burry 在2005年开始不断加码,而真正的风险一直等到2007年才开始爆裂,所以2006年基金大幅度跑输指数。

2007年1月,Burry 面对投资人的质疑:“为何去年标普500上涨超过15%的年头里,你的基金却回撤了18%?”

人们并不在乎过去他带来186%的收益,而是质疑他不好好选股,却去玩衍生品。

他深知必须要坚持下去,而且胜利就在前方,但是没有人有耐心听他解释。

因此他采取了强硬的回应,冻结了他的信用掉期产品。投资人至少一半的基金资产被锁定。

那些急于拿回现金的投资人威胁准备把他告上法庭。

最后他不得不在客户的压力下被迫不断减持宝贵的CDS头寸。

2007年下半年,次贷危机爆发,华尔街哀鸿遍野,Burry赢了,那一年他实现了138%的净收益。

但是这种“投资人-管理人”脆弱的信任关系,让他毅然在2008年关闭了基金。

他拿了1亿美元的提成,成为了一名个人投资者。

我与妻子相识于相亲网站Match.com。我的个人介绍写着:“我是个只有一只眼睛的医学院学生,不擅长社交,并且背负着14.5万美元的学生贷款。”她回信说:“你正是我想找的人。”她意思是我的真诚。现在我也真诚的和你说。投资赚钱已经和我以前想的不一样了。这个行当扼杀了我认为生活中宝贵的东西,而这些事情其实和投资没有半毛钱关系。

在过去两年,我的内心一直感觉在自我腐蚀。所有我尊敬的人不再理我,除了通过他们的律师。人们希望权威告诉他们什么是重要的,什么不是,但人们并不根据事实或者结果去选择权威,他们只选择看上去权威并且耳熟能详的人。而我永远都不会变成一个耳熟能详的人。所以我意识到,我必须要关闭这只基金。

真诚的Michael J. Burry

感谢一村投资基金经理李振对本文的建议。

(那就:孟哲)

扫码下载智通APP

扫码下载智通APP