啤酒“寒潮”散去,谁就此沉沦谁在“冬泳”?

啤酒作为一种大众消费品,对餐饮、娱乐场所等消费渠道十分依赖,中国市场更是如此。据欧睿研究,中国啤酒即饮市场消费量占比达到约51%,远高于美国市场的25%。

今年一季度,在公共卫生事件的巨大冲击之下,餐厅、夜场等非主要商业活动处于关闭状态,叠加零售渠道需求大幅减少,啤酒业一片“哀鸿”。

“覆巢之下”啤酒企业遭遇盈利困局

国家统计局数据显示,2020年1-3月,中国规模以上啤酒企业产量549.5万千升,同比下降33.8%。其中,3月规模以上啤酒企业产量238.5万千升,同比下降21.5%。

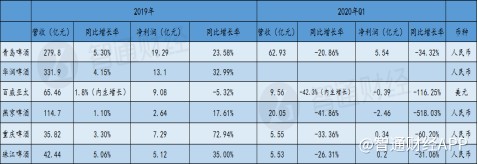

在此背景下,各大啤酒行业上市公司业绩在2020年一季度大幅下滑。

青岛啤酒(00168)一季度实现营收62.93亿元人民币(单位下同),同比下滑20.86%,净利率5.54亿元同比下滑34.32%。

华润啤酒(00291)在2019年财报中表示,2020年前两个月,集团未经审核综合营业额及未计利息及税项前盈利较2019年同期下降约26%及42%。

百威亚太(01876)于5月7日发布未经审核一季报,集团期内实现营收9.56亿美元,同比下降42.3%,净利润亏损3900万美元,上年同期盈利2.4亿美元。

A股啤酒企业盈利状况同样不容乐观,一季度净利润下滑幅度普遍超过3成,其中燕京啤酒(000729.SZ)营收下降41.86%至20.05亿元,归母净利润亏损2.46亿元。

数据来源:财务数据整理

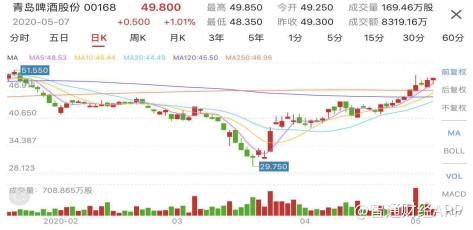

智通财经APP注意到,市场对啤酒企业一季度业绩表现已有预期,一季度行业个股股价表现持续低迷。值得注意的是,进入二季度啤酒板块个股开始有所表现,其中青岛啤酒股价在4月反弹近2成,截至目前已经基本修复一季度跌幅。

行情来源:智通财经APP

首先,啤酒作为大众消费品,需求具有一定刚性;其次,啤酒企业在3月实现全面复工复产,下游餐饮等消费场景也已全面复工;另外,随着二季度天气逐渐转暖啤,酒市场逐渐进入到消费旺季。

不过,在智通财经APP看来,此轮啤酒股反弹行情,值得关注的不只是“旺季效应”。

谁在啤酒高端化中获益?

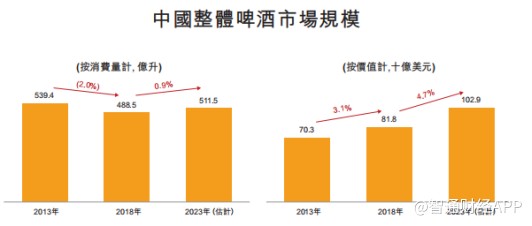

智通财经APP了解到,中国啤酒行业自2013年以来,进入到存量竞争时代。

据GlobalData报告,中国整体啤酒市场消费量在2013年达到539.4亿升,到2018年下降至488.5亿升,年均复合增长率为-2%。预计2018年至2023年,中国啤酒市场规模以0.9%的年均复合增长率增长至511.5亿升。

经过多年的行业整合,中国啤酒市场前五大参与者的市场份额(消费量计)在2018年已经超过7成。这意味着靠收并购、靠不断建厂扩大份额的时代也已经一去不复返。 新时期,啤酒行业的竞争最大看点是高端化的竞争。

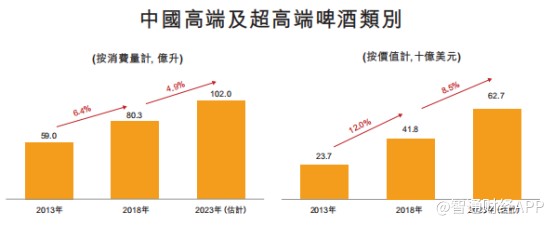

GlobalData数据显示,按消费量计算,中国高端及超高端啤酒消费量在2023年将达到102亿升,2018年以来的复合年均增长率为4.9%;按价值计,2023年中国高端及超高端啤酒消费量将达到627亿美元,2018年以来年均复合增长达到8.5%,远高于消费量增长速度。

Global Data预测,预计2018年至2023年,亚太地区高端及超高端啤酒市场价值将以8.4%的复合年增长率增长至1140亿美元,高端及超高端啤酒占市场价值比重将进一步提升至45.24%。显然,啤酒高端化是未来啤酒产业的主攻方向。

提到高端啤酒消费者最容易想到的就是百威,作为高端化最成功的企业,百威不仅销售额保持领先,产品毛利率常年维持在50%以上。

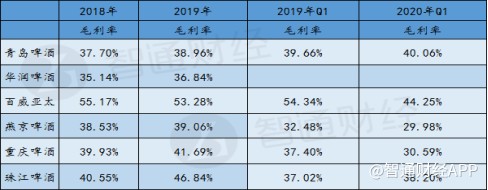

不过,近年来受到中国本土以及其他国际品牌高端化的挑战,百威的毛利率表现承压。据百威亚太财报,集团2019年毛利率下降近2个百分点至53.28%,一季度受公共卫生事件冲击,集团毛利率下降逾10个百分点至44.25%。

反观国内头部啤酒企业,毛利率于近年不断提升,纷纷接近或超过40%的水平。其主要原因,就是国产啤酒高端化取得长足发展。

比如,青岛啤酒通过升级产品线,先后研发出经典1903、全麦白啤、原浆、皮尔森、青岛啤酒IPA等新特啤酒产品以及奥古特、鸿运当头等高端系列产品。2019年,青岛啤酒高端产品共实现销量 185.6 万千升,同比增长 7.08%。

2020年一季度,青岛啤酒实现产品销量163万千升,同比下降24.7%,但千升酒价提升至3860.7元,同比增长5.17%,毛利率提升0.4个百分点至40.1%。这说明,青岛啤酒产品结构正不断优化,稳步提升盈利能力。

华润啤酒方面,2019年,受益于品牌重塑战略,“雪花 Snow”产品结构进一步提升,加上收购喜力中国的影响,集团中高档啤酒销量同比增长8.8%,使整体平均销售价格同比上升2.8%。

产品发展策略方面,雪花提出“4+4”品牌矩阵概念,即由勇闯天涯superX、马尔斯绿、匠心营造、脸谱组成四大国内品牌,喜力等组成四大国际品牌。

2020年4月28日,雪花啤酒推出“花脸”高端产品,标志着雪花“4+4”品牌群趋于完善,帮助集团引领中国啤酒高端化进程。

营销、优化产能需两手抓

毫无疑问,啤酒产品高端化,正在给各大啤酒厂商带来积极影响。但就本土品牌而言,高端化不仅仅是有高端产品就能一劳永逸。

众所周知,啤酒产品是一种同质化明显的产品,要想成就品牌必要的营销不可或缺。

据智通财经APP了解,啤酒企业的营销费用一直是期间费用的大头。比如华润啤酒近几年的销售及分销费用增长速度均超过收入增速。2019年华润啤酒销售及分销费用达到59.25亿元,占营收比重的17.85%。同期,青岛啤酒销售费用达到51.04亿元,占营收比重17.4%。

2020年一季度,青岛啤酒在公共卫生事件冲击之下,仍然在营销端发力。期内,公司销售费用为13.41亿元,同比仅减少3.58%。青岛啤酒一季度营收下降程度远低于同行,间接证明,青岛啤酒的营销策略是成功的。

具体来看,青岛啤酒采取“多措并举”的营销策略, 实施“社区营销推广和无接触配送”等新的营销举措,并加强线上销售,通过完善“网上超市+官方旗舰店+授权分销专营店+微信商城”的立体式电商渠道体系多渠道满足市场需求。

在智通财经APP看来,青岛啤酒这种社区营销、立体式电商渠道扩展模式,有利于增强产品品牌粘性及拓宽收入渠道,该模式在公共卫生事件结束后仍有用武之地。

不可否认的是,若营销费用增长过快,会在一定程度上影响公司盈利水平。除了利用营销打响品牌,提振产品毛利,啤酒业还需要优化产能结构来把控盈利能力。

众所周知,中国啤酒行业的发展史,是一部不折不扣的并购史。在行业景气度上行时期通过收并购,大型酒企跑马圈地式市场扩大份额。但当行业销量的景气度下行,啤酒制造企业数量开始减少,势必倒逼头部企业进行产能整合。

实际上,中国啤酒行业产能过剩的影响到现在都没有完全散去。据华润啤酒2019年财报,期内集团已确认的固定资产减值及存货减值分别为7亿元及3.52亿元。

为优化产能布局,华润啤酒近几年不断去除低效产能,提高生产工厂平均规模。2017年至2019年,华润啤酒共计关闭25家啤酒厂,这让华润啤酒有效优化成本,也将为其带来持续一段时间的受益期。

所谓“市场没有寒冬,自己做不好才是寒冬”。短暂的不可抗逆因素,不会消灭一个在消费者心中已经根深蒂固的行业,只会令不适应市场变化的企业退出市场,当寒潮退去谁是真正的“游泳者”,市场会给出答案。

扫码下载智通APP

扫码下载智通APP