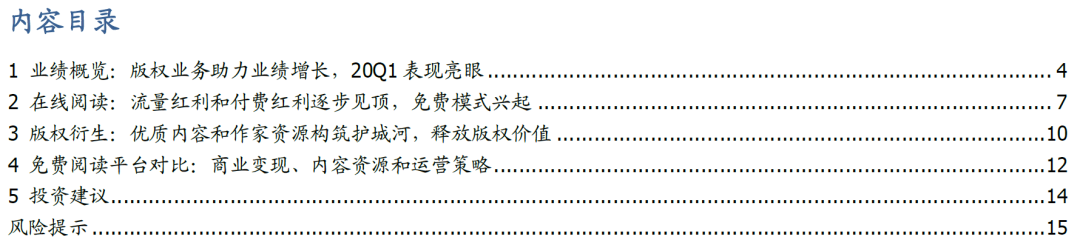

数字阅读行业:免费阅读兴起,版权+广告释放新动力

本文来源微信公众号“文娱晟视”,作者国盛证券分析师顾晟/马继愈/吴珺。

昨天2019年版权业务助力数字阅读公司增长,20Q1表现亮眼。数字阅读公司在线阅读收入在2015-2017年经历了快速增长,2018年起增速放缓,2019年出现负增长。2019年,阅文(00772)并表新丽后版权运营收入44.2亿元,占比(53%)超过数字阅读;掌阅版权产品收入2.6亿,占比13.9%,预计仍有提升空间。卫生事件影响下,数字阅读平台流量增长显著,从实际业绩表现来看,20Q1掌阅归母净利润同比增长78.2%,中文在线归母净利润扭亏为盈。掌阅科技和中文在线毛利率分别同比增加11.6和8.8pct。

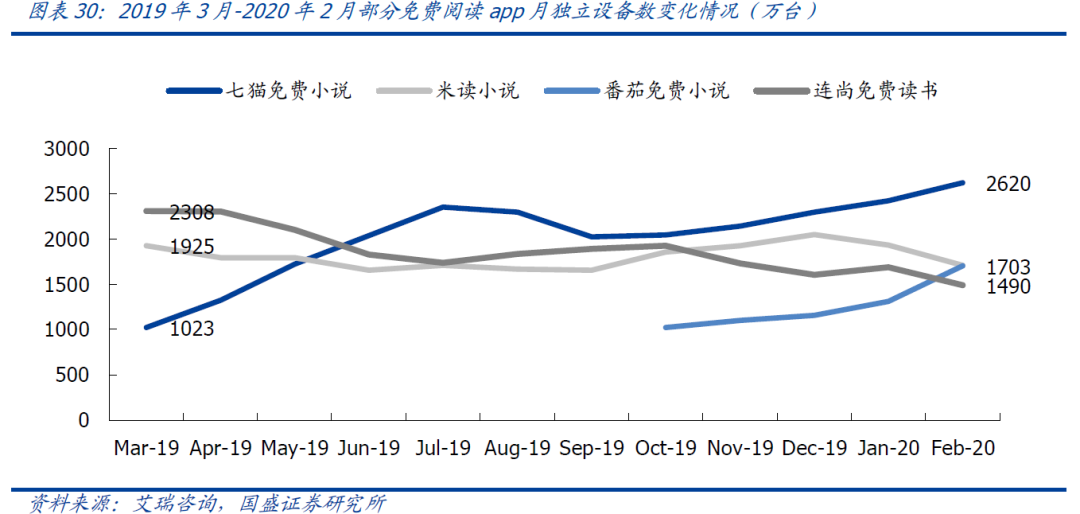

免费模式兴起,数字阅读付费率承压,掌阅毛利率提高。免费阅读始于2018年下半年,用户规模及用户活跃度增长迅速,目前番茄小说(字节跳动)、米读(趣头条,QTT.US)月独立设备数已跃居行业前十。阅文和掌阅也推出了飞读和得间小说。从掌阅最新的财务数据看,数字阅读毛利率由27.2%提升至35.3%。其中付费模式采用CPS(收入分成)计费,毛利率预计稳定;免费阅读买量成本大概率计入了推广成本,由此带来毛利率提升。在传统预装和CPS模式下,付费阅读的规模效应并不显著,但若免费阅读买量采用CPA模式,理论上用户留存时间越长,LTV越高,则毛利率更高。

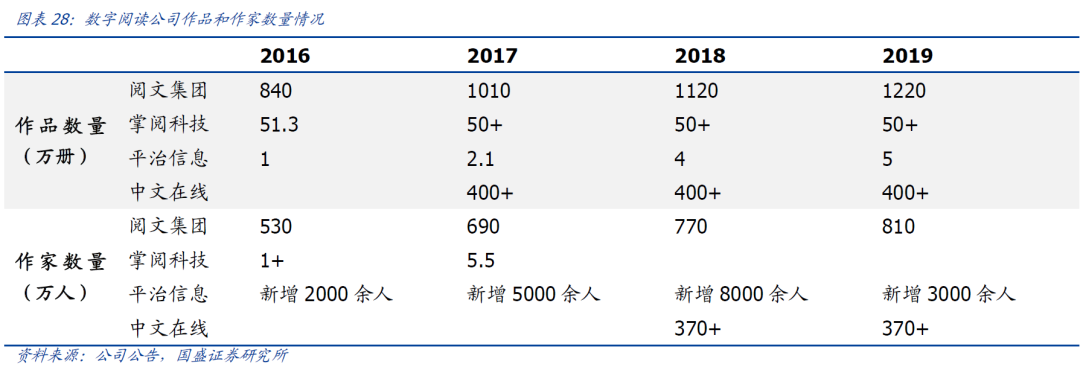

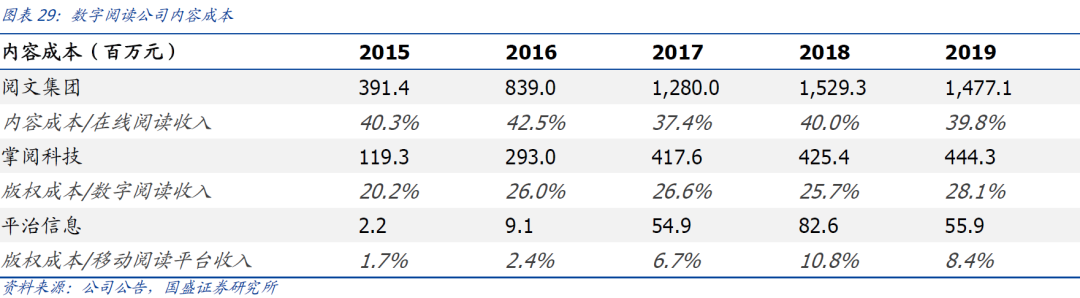

优质内容与作家资源构筑版权业务护城河,阅文具有绝对优势。2019年阅文和掌阅的版权业务都实现了高增长,分别同比增长341%和91.1%。实现版权价值的关键是优质内容和作家资源,截止至2019年底阅文已积累了1220万册作品和810万创作者,位于行业领先地位。从财务数据来看,阅文内容成本占比较高。2017-2019年阅文集团内容成本占在线阅读收入的比重分别为37.4%/40%/39.8%,处于行业最高水平;掌阅科技逐年加强内容成本投入,2019年版权成本占数字阅读收入的比重提升至28.1%。

从商业变现、内容资源和运营策略三个维度对比免费阅读平台,我们发现:番茄和飞读小说目前广告栏目利用程度较低,也相对带来更好的用户阅读体验。短期来看,强渠道投入和系统化金币玩法能够快速实现用户增长,但是也大幅增加了平台的获客成本,免费阅读的中长期发展仍需关注优质内容和商业化变现通路。番茄与米读加强投入独家版权内容增强用户粘性,米读和连尚小说合理融合“付费+免费”制度,实现广告和付费收入的双轮驱动。得间和飞读小说通过免费模式开辟流量渠道,借助自有版权内容优势打入免费阅读市场,未来如何融合自有付费和免费内容、提升商业化变现效率是平台发展的关键。

投资建议:我们认为,目前数字阅读行业出现了新的边际变化,在维持和做大原有核心付费用户的基础上,加强布局版权衍生业务、切入免费阅读市场将是未来增长的关键。阅文集团(未覆盖)在内容和作者资源上具备绝对优势,收购新丽传媒版权运营业务预计持续贡献业绩增量;掌阅科技(603533.SH,未覆盖)积极尝试“付费+免费”全新商业模式,未来广告收入有望增强盈利能力,建议关注。

风险提示:行业竞争加剧、广告增长不及预期、政策监管风险。

1 业绩概览:版权业务助力业绩增长, 20Q1 表现亮眼

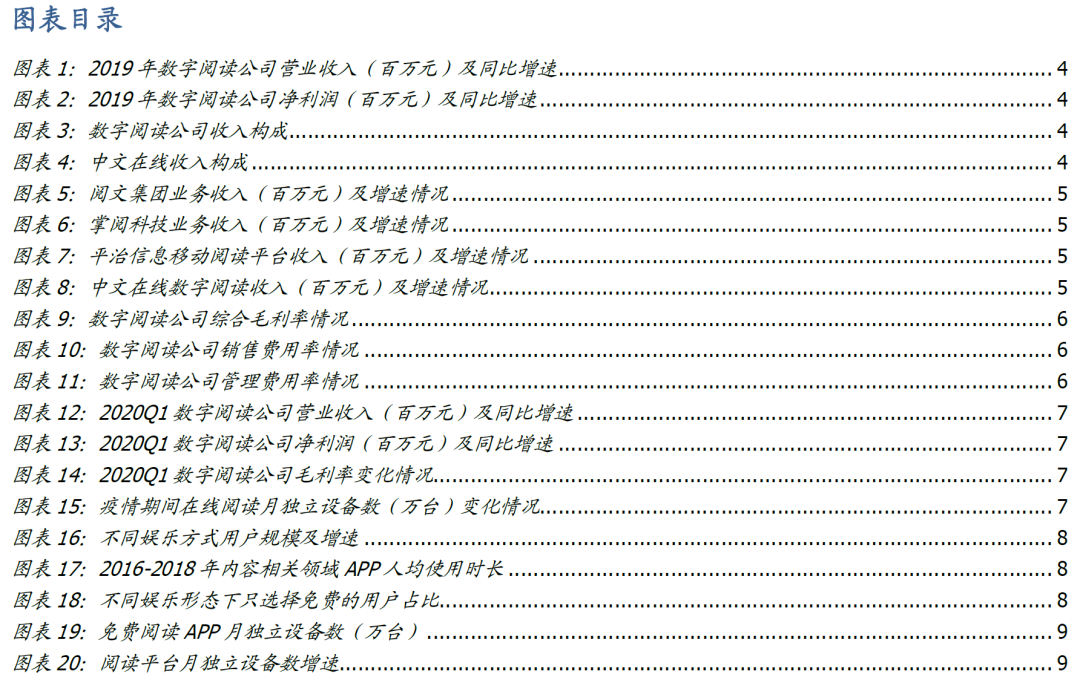

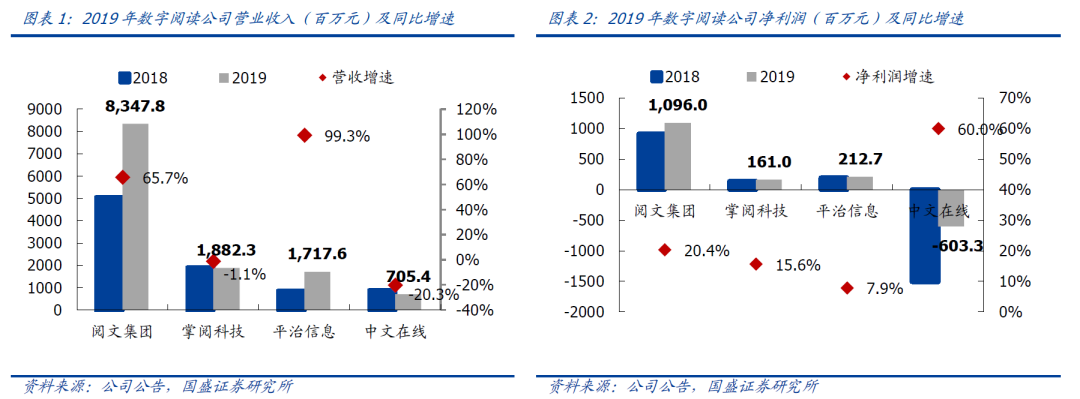

2019年,阅文集团、掌阅科技、平治信息和中文在线四家公司营业收入分别83.48/18.82/17.17/7.05亿元,同比变动65.7%/-1.1%/99.3%/-20.3%;归母净利润分别为10.96/1.61/2.13/-6.03亿元,同比增长20.4%/15.6%/7.9%/60%。其中中文在线归母净亏损主要受合并范围变更和游戏子公司晨之科资产减值影响。

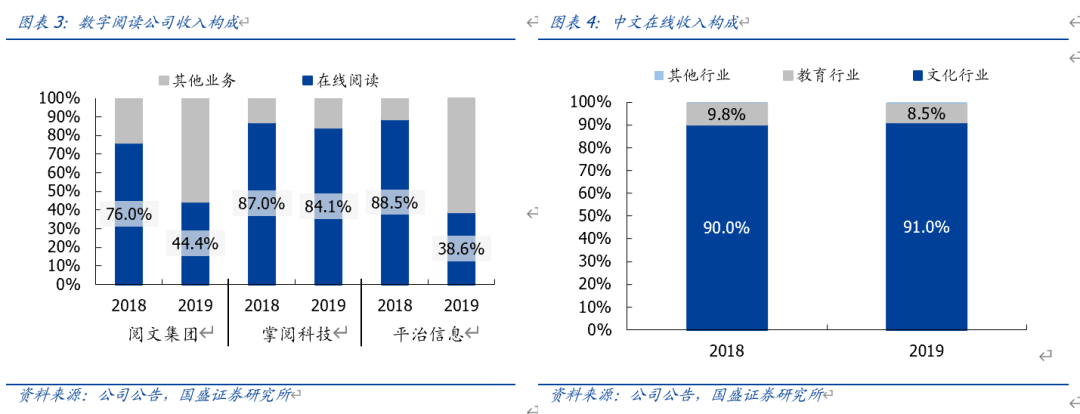

从收入结构来看,在线阅读收入占比下滑,数字阅读公司加强布局版权等其他业务。阅文集团2018年收购影视剧制作公司新丽传媒,2019年并表后版权运营收入占比提升到53% 平治信息2019年收购兆能科技,移动阅读平台收入占比减少至38.6%智慧家庭业务成为收入主要来源。中文在线为数字内容出版公司,2019年文化行业收入 占比达到 91%91%,主要包括数字阅读和版权衍生业务。

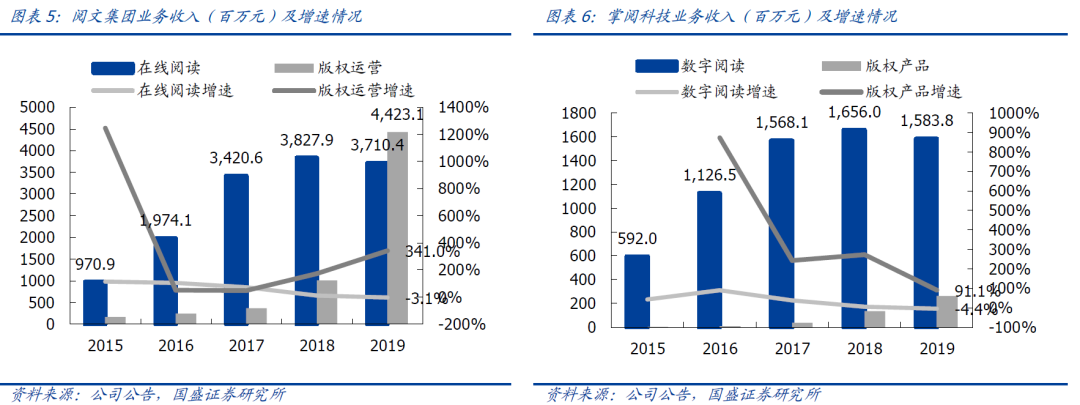

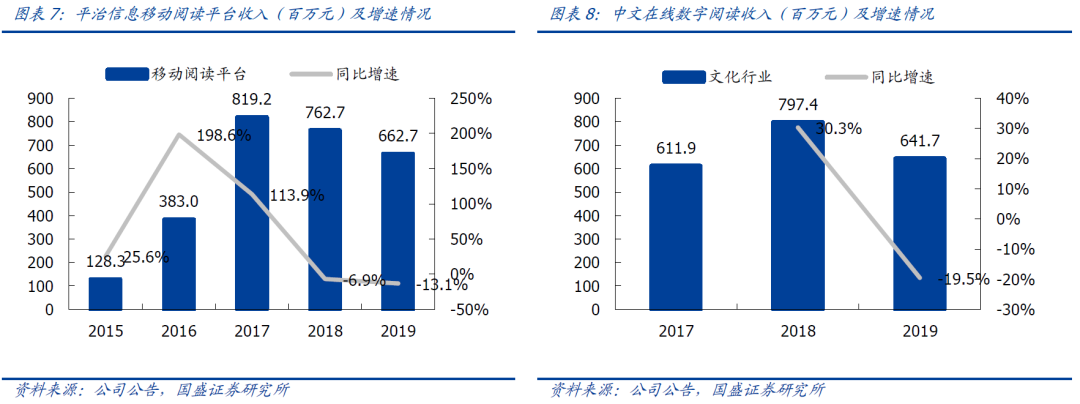

版权业务收入驱动数字阅读公司业绩增长,在线阅读收入略有下滑。数字阅读公司在线阅读收入在2015-2017年经历了快速增长,2018年起增速放缓,2019年四家公司均出现负增长。2015-2017年高增长的核心原因:(1)流量红利,各平台MAU快速增长;(2)打击盗版倒逼付费和商业化运营,付费阅读收入增长。

2019年,阅文集团和掌阅科技的版权收入维持高增长,阅文并表新丽后2019年版权运营收入44.2亿元,同比增幅达到341%,占比已超过数字阅读收入;掌阅版权产品收入2.6亿,同比增长91.1%,占比13.9%,预计未来仍有提升空间。

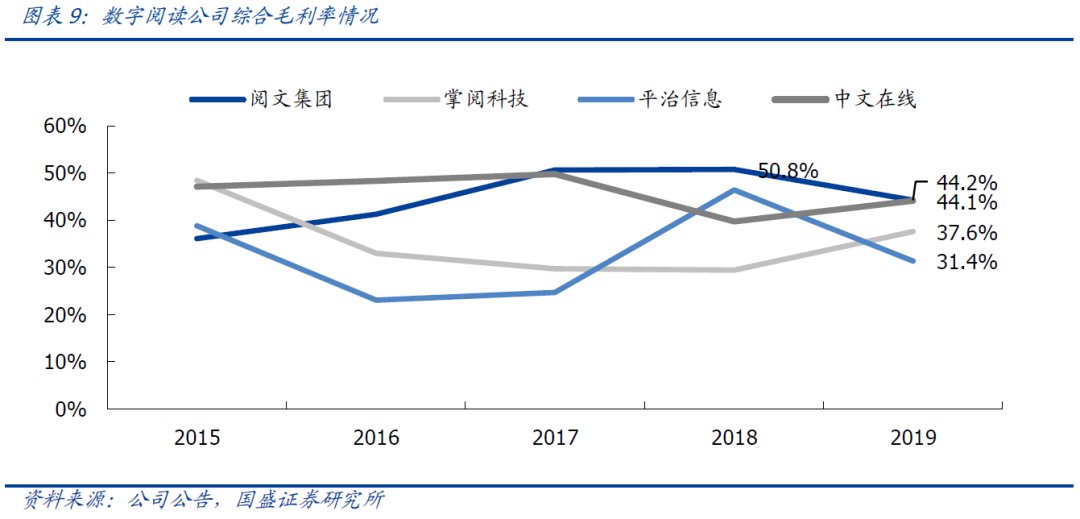

2019年阅文集团、掌阅科技、平治信息、中文在线综合毛利率分别为44.2%/37.6%/31.4%/44.1%。阅文集团2017-2019年毛利率维持高位。平治信息因并表低毛利(16.8%)智慧家庭业务,综合毛利率大幅下滑,其在线阅读毛利率上升了6.4 pct至54.1%。掌阅科技、中文在线综合毛利率均呈上行趋势。

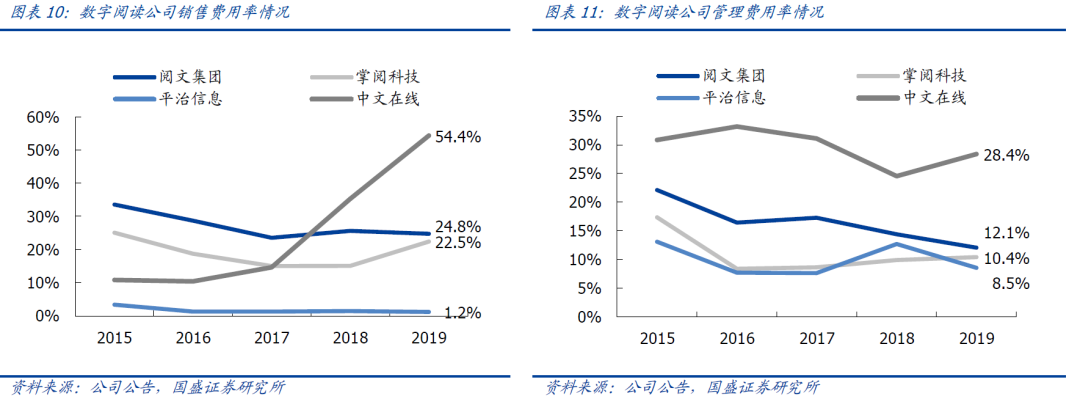

管理费用率控制良好。2019年阅文集团、掌阅科技、平治信息、中文在线销售费用率分别为24.8%/22.5%/1.2%/54.4%,管理费用率分别为12.1%/10.4%/8.5%/28.4%。其中阅文与掌阅费用率相近,掌阅科技因加大用户推广2019年费用率上升;中文在线销售费用率和管理费用率均位于高位,主要受游戏业务的推广导致销售费用大幅增加所致。

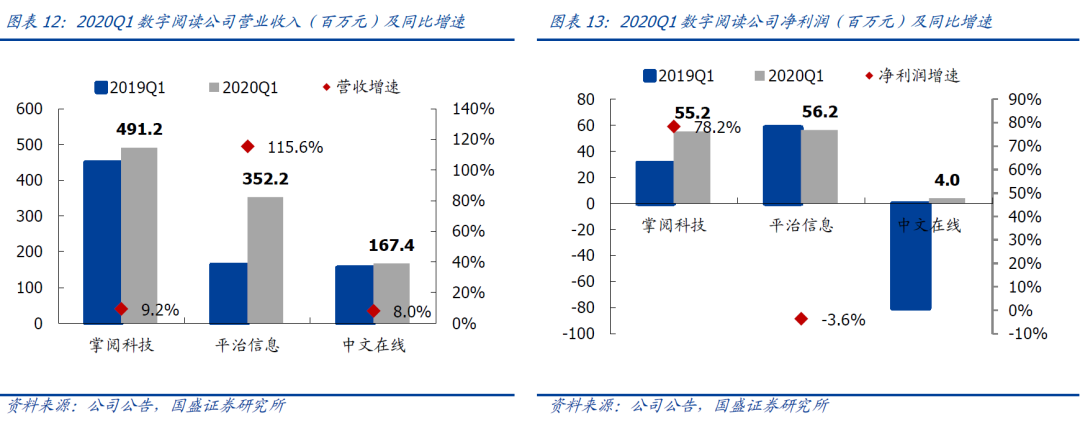

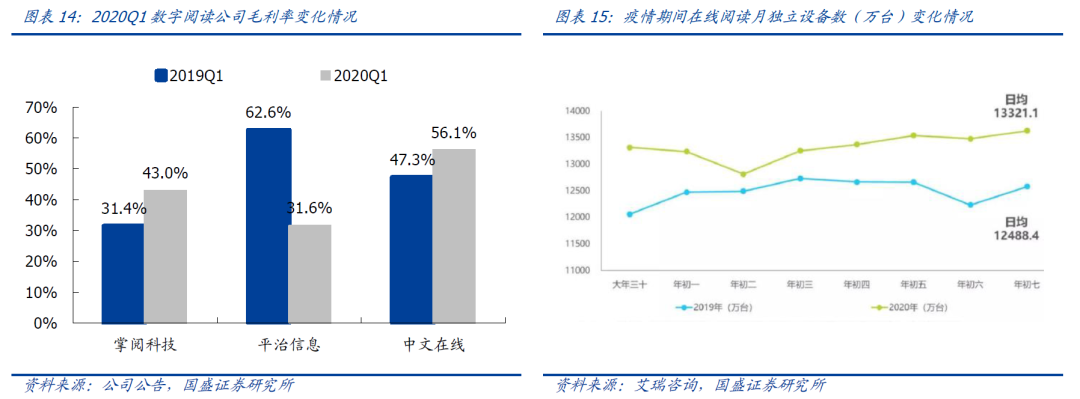

2020Q1数字阅读公司盈利能力上升,中文在线扭亏为盈。2020Q1掌阅科技、平治信息和中文在线三家公司营业收入分别为4.91/3.52/1.6亿元,同比增长9.2%/115.6%/8%;归母净利润分别为0.55/0.56/0.04亿元,除平治信息利润小幅下滑外(-3.6%),掌阅归母净利润同比增长78.2%,中文在线归母净利润扭亏为盈。卫生事件影响下,数字阅读平台流量增长显著,以数字阅读业务为主的掌阅科技和中文在线均实现高增长,毛利率分别同比增加11.6和8.8pct。

2 在线阅读:流量红利和付费红利逐步见顶,免费模式兴起

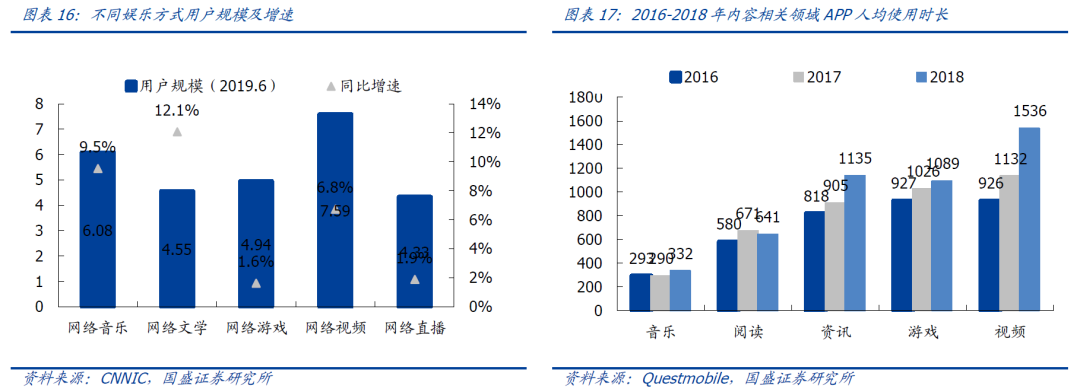

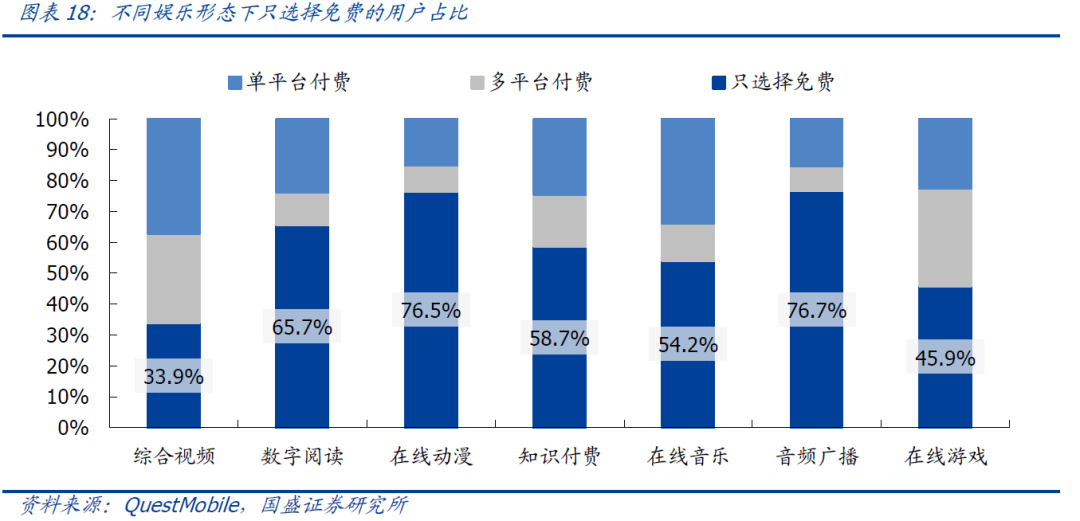

目前流量红利与付费红利已逐步见顶,数字阅读作为PC时代的娱乐产物,进入移动互联网和4G/5G时代后具有如下特征:(1)用户规模4.55亿,小于音乐、游戏、视频等其他娱乐方式;使用时长,高于音乐但低于视频、游戏等;(2)盗版难度上,阅读<音乐<视频;(3)由此导致数字阅读行业核心付费人群有限,数字阅读用户中只选择免费资源的用户占比达65.7%,高于视频(33.9%)、游戏(45.9%)和音乐(54.2%)等。阅文集团目前付费率仅约5%。

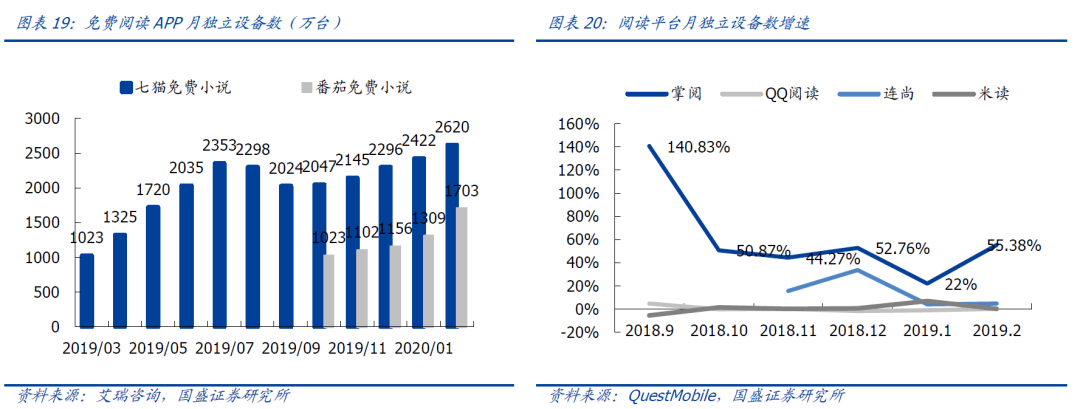

2018年下半年期,采用免费模式的数字阅读APP开始出现,且用户规模及用户活跃度增长迅速,番茄免费小说(字节跳动)、米读(趣头条旗下)月独立设备数已跃居行业前十,由此引来巨头的新一轮布局。2018年年底,阅文集团推出免费阅读APP飞读小说;2019年1月,掌阅推出得间小说,字节跳动推出番茄小说。截至2020年2月,七猫、米读和番茄小说分别拥有2620、1710和1703万月独立设备,已成为电子阅读行业月独立设备数前十的APP,且增速较快。

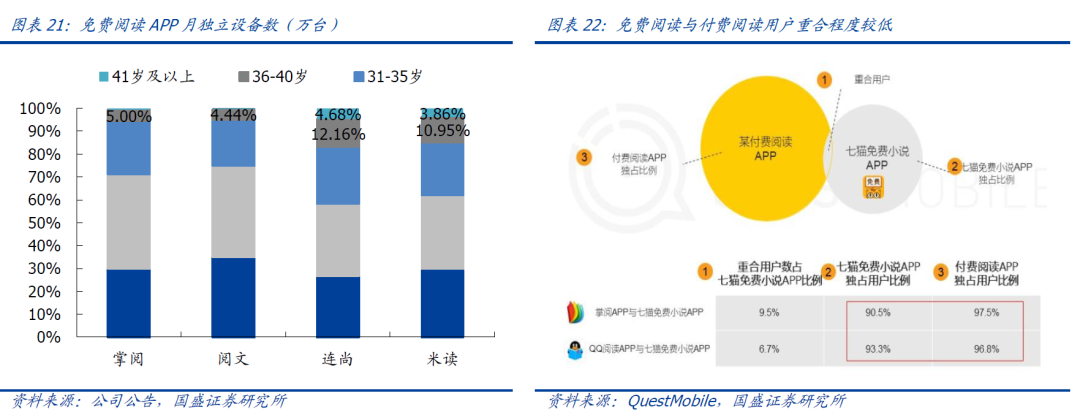

免费阅读与付费用户重合度较低,提升在线阅读市场天花板。下沉区域用户及中老年用户的流量和时长红利,成为免费阅读APP拥有的巨大机会。免费模式与付费模式在用户画像上存在较为明显的年龄、城市差异,免费模式的数字阅读用户预计有大量来自低线城市的“银发用户”。此外,免费阅读实现大量中长尾免费用户的价值变现。大量具备阅读需求、但付费意愿低的中长尾用户的存在,是免费模式得以跑通的关键。

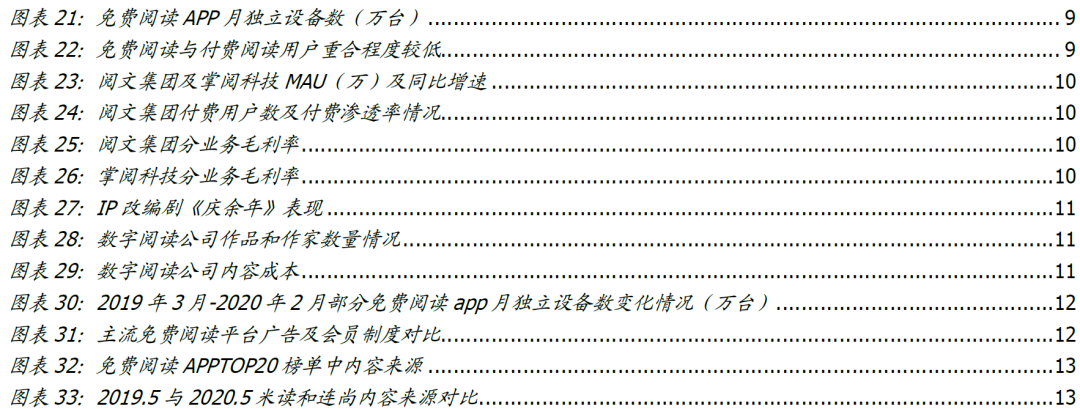

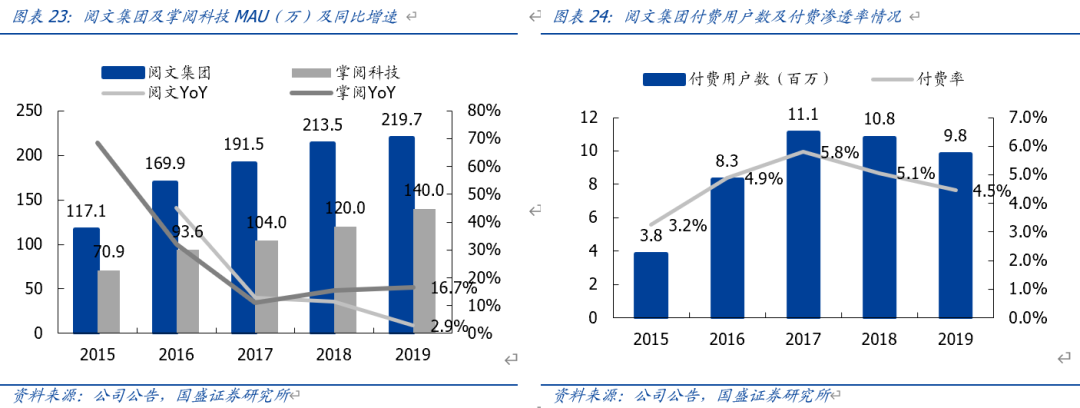

从阅文和掌阅的用户数据来看,近年来MAU增速减缓,付费渗透率有所降低。2017-2019掌阅MAU为1.04/1.2/1.4亿,同比增长11.1%/15.4%/16.7%,增长小幅提速,相对于2015/2016年水平减缓;同期阅文集团增速主逐渐放缓,2019年底MAU为2.2亿,同比增长2.9%。受腾讯渠道流量下滑及免费阅读兴起的冲击,阅文集团付费用户数从2017年的1110万人下滑至2019年的980万人,付费渗透率也随之下滑1.3pct。

免费阅读模式提升数字阅读业务毛利率。阅文及掌阅分业务毛利率基本接近,付费阅读毛利率分别为35.5%和35.3%,版权运营毛利率分别为51.8%和52.0%。从掌阅2019年财务数据看,数字阅读业务毛利率由27.2%提升至35.3%,其中付费阅读采用CPS(收入分成)模式,毛利率预计稳定;免费阅读买量成本大概率计入了推广成本,由此带来毛利率提升。在传统预装和CPS模式下,付费阅读的规模效应并不显著,但若免费阅读买量采用CPA模式,理论上用户留存时间越长,LTV越高,则毛利率更高。

3 版权衍生优质内容和作家资源构筑护城河,释放版权价值

在线阅读市场增速放缓,版权产品成为数字阅读行业的重要收入来源。2019年阅文集团和掌阅科技的版权业务都实现了高增长,分别同比增长341%和91.1%。一方面,免费阅读兴起下,数字阅读公司将优质版权作品分销给免费阅读平台获取收入;另一方面,影视剧、游戏、书籍、漫画等版权衍生产品贡献版权运营收入弹性。

实现版权价值的关键是优质内容和作家资源。从作品和作家数量来看,阅文集团具有绝对优势。除综合各平台优质内容进行分发的QQ阅读外,阅文旗下拥有8大主要平台产品,包括起点中文网、创世中文网、红袖添香等,这些平台大都运营时间超过10年,主要专注于中文原创文学内容,截止至2019年底已积累了1220万册作品和810万创作者,位于行业领先地位。

从财务数据来看,构筑作品和作家壁垒的结果是阅文内容成本占比较高。2017-2019年阅文集团内容成本占在线阅读收入的比重分别为37.4%/40%/39.8%,位于行业最高水平;掌阅科技逐年加强内容成本投入,2019年版权成本占数字阅读收入的比重提升至28.1%;平治信息由于采用签约版权模式丰富内容库,内容成本占比相对较小,但近年来也呈上升趋势,2019年占比为8.4%。

4 免费阅读平台对比:商业变现、内容资源和运营策略

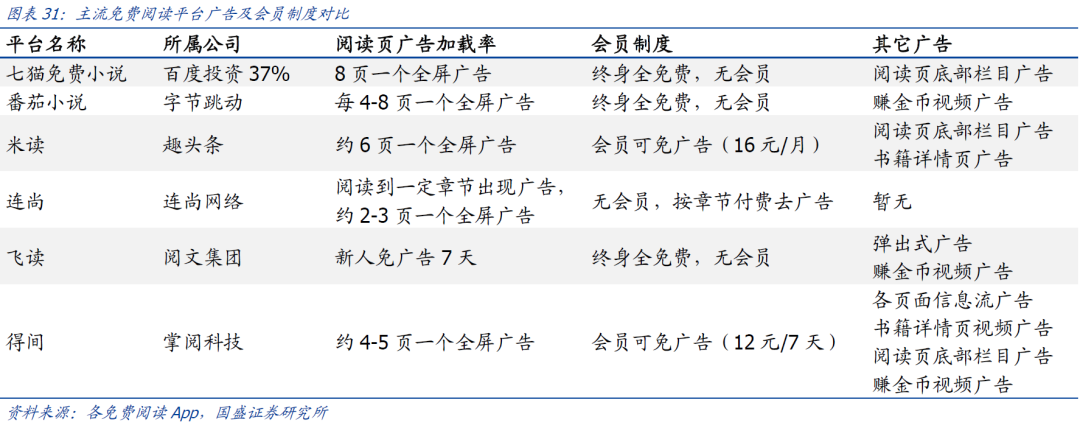

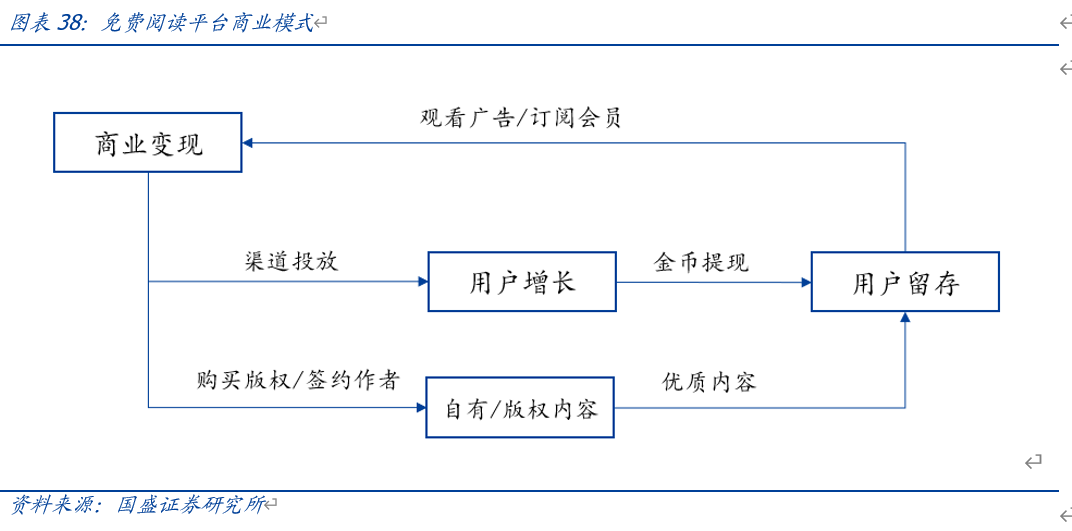

在前文中我们已经论述了免费阅读的兴起是在线阅读行业的最新变化,也是拉高行业天花板的重要路径。目前市面上主要的免费阅读平台包括:百度投资37%的“七猫免费小说”,字节跳动旗下的“番茄免费小说”,趣头条旗下的“米读小说”,连尚网络旗下的“连尚免费读书”,阅文集团推出的“飞读小说”和掌阅科技推出的“得间小说”。其中,字节跳动旗下番茄免费小说和百度投资的七猫免费小说用户数增幅最为明显,而此前较为活跃的连尚免费读书和米读小说月活呈小幅下滑趋势。我们从商业变现、内容资源和运营策略三个维度对以上六个免费阅读平台进行对比,以分析免费阅读平台持续发展的关键。

广告变现为免费阅读平台主要商业模式。在六大免费阅读平台中,七猫免费小说、番茄小说和飞读小说为终身全免费制度,其阅读页中广告加载频率也相对较低,约8页一个全屏广告;米读与得间小说推出会员免广告制度,会员费分别为16元/月和12元/7天,其中得间小说约4-5页加载一个全屏广告,米读小说约6页加载一个全屏广告,相较于2019年3月统计时的广告加载频率(2页一个全屏广告)降低。连尚免费阅读采取按章节付费去广告模式,用户阅读到一定章节会出现高频率广告(约2页一个全屏广告),用户可通过付费来免除广告。总的来看,番茄免费小说和飞读小说目前广告栏目利用程度较低,也相对带来更好的用户阅读体验。

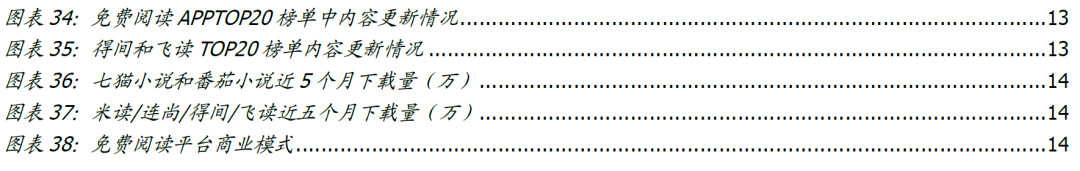

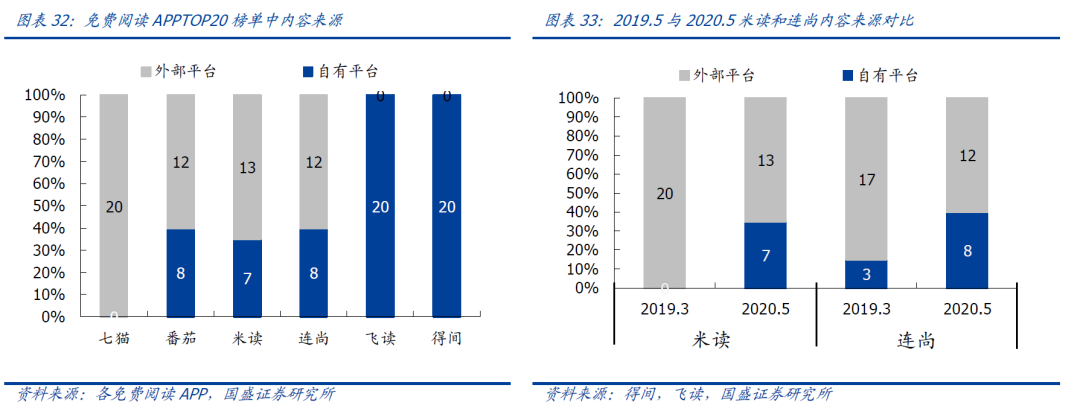

免费阅读平台加强投入原创内容。免费阅读平台由原创内容和版权内容构成。阅文和掌阅旗下拥有近十个平台,已经构筑了优质的内容和作者资源,其免费阅读平台飞读和得间小说更多是独家自有内容。连尚、七猫、番茄和米读则主要以采购外部版权内容为主。我们采用2020年5月4日各阅读平台TOP20热度榜单中作品进行分析,四家平台外部版权内容均超过10部,其中七猫免费小说榜单中无自有版权内容。对比2019年3月榜单来看,米读和连尚在一年内加强原创内容布局,榜单中原创内容占比大幅提高。

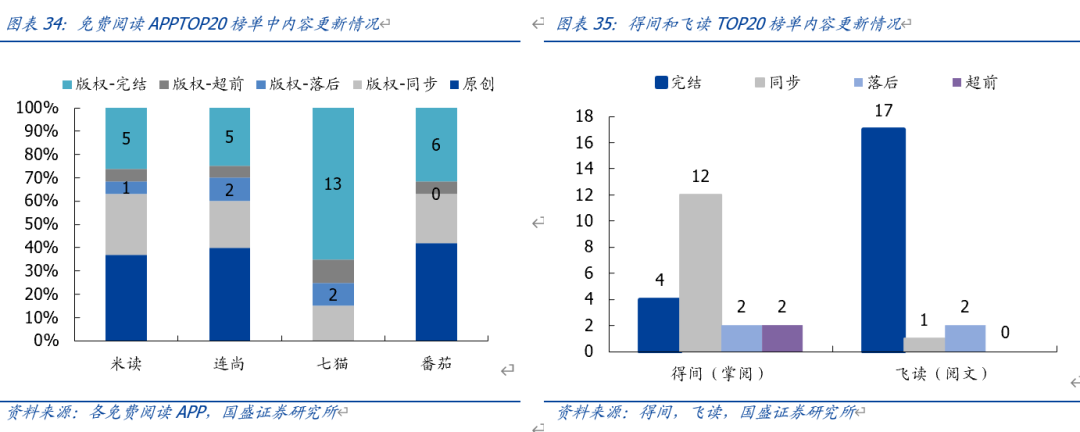

在TOP20人气榜单中,米读、连尚与番茄小说中的版权内容分别有5/5/6部已经完结,其它多与原版权平台同步更新;七猫小说榜单中无平台原创内容,大部分为已经完结的版权内容(13部),同时有2部作品落后于原版权平台更新进度。得间和飞读小说的热门榜单内容更新情况差异较大,得间受欢迎的作品普遍为掌阅平台上连载中的热门作品,而飞读受欢迎的作品则主要为自有平台上已完结老作品。

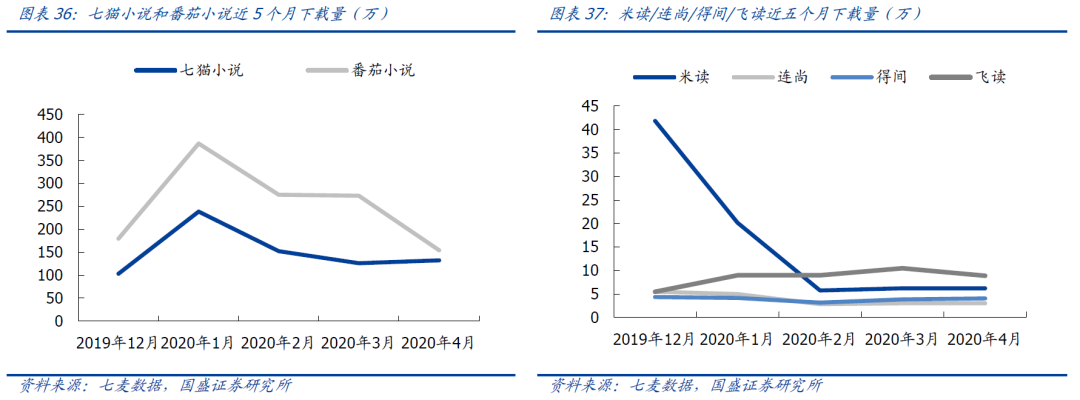

运营策略方面,免费阅读平台通过金币奖励和渠道投放广告快速获客,同时提高用户留存。金币玩法方面,七猫、番茄、飞读和得间小说用户均可提现,米读的积分则用来兑换免广告权益、优惠券等,不可直接提现;渠道投放方面,番茄小说借助字节系渠道优势,在抖音上投放了大量的小说类软广,七猫小说则布局线上线下全渠道,全方位渗透下沉市场。从下载量的变化来看,七猫和番茄小说月度下载量持续5个月大于100万次,而连尚、得间则小于10万次,米读下载量也于2019年12月开始下滑,近期维持在每月5万次左右。目前来看,七猫和番茄小说高用户增长一定程度上归因于其高强度渠道投放,辅以丰富的金币奖励玩法提高用户留存。

短期来看,强渠道投入和系统化金币玩法能够快速实现用户增长,但是也大幅增加了平台的获客成本,免费阅读平台的中长期发展仍需关注优质内容和商业化变现通路。番茄、米读加强投入独家版权内容增强用户粘性,米读和连尚小说合理融合“付费+免费”制度,实现广告和付费收入的双轮驱动。得间和飞读小说通过免费小说开辟流量渠道,借助自有版权内容优势打入免费阅读市场,获取更多增量用户,未来如何融合自有付费和免费内容、提升商业化变现效率是平台发展的关键。

5 投资建议

我们认为,目前数字阅读行业出现了新的边际变化,在维持和做大原有核心付费用户的基础上,加强布局版权衍生业务、切入免费阅读市场将是未来增长的关键。阅文集团(00772,未覆盖)在内容和作者资源上具备绝对优势,收购新丽传媒版权运营业务预计持续贡献业绩增量;掌阅科技(603533.SH,未覆盖)积极尝试“付费+免费”全新商业模式,未来广告收入有望增强盈利能力,建议关注。

风险提示

(一)行业竞争加剧

免费阅读模式推出后数字阅读行业竞争日趋激烈,字节跳动、百度等巨头纷纷入局。竞争环境下公司获客成本会提高,可能会影响盈利能力。

(二)广告增长不及预期

广告变现为免费阅读平台最主要的收入来源,现阶段宏观经济增速下滑,影响广告主的投放预算,将会导致免费阅读平台的盈利能力下滑。

(三)政策监管风险

数字内容受到国家政策监管,若未来行业政策出现调整,可能会影响公司业绩的稳定性。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP