美股关注数据中的“意外”,债市释放值得警惕的信号

本文来自“万得资讯”。

5月8日晚间,美国将公布4月非农就业数据,分析师预计失业率及时薪将反映公共卫生事件对劳工市场的打击。不过,从过去公布数据后的市场反应来看,美股似乎已无视恶化的经济数据,这一现象值得投资者警惕。

美股已提前消化就业预期,关注非农报告的“意外”细节

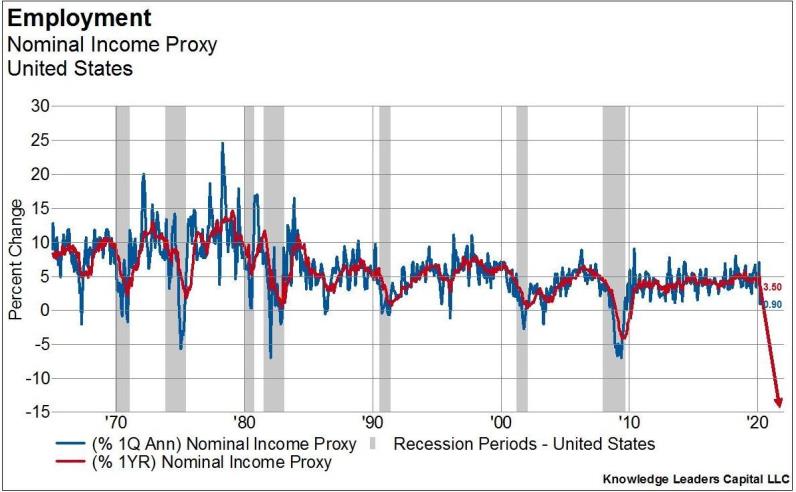

5月8日晚间,美国将公布4月非农就业报告,高盛预计4月就业人数将减少2400万人,反映公共卫生事件相关的业务关闭及临时裁员激增。此外,有分析师表示随着工作时长的下降及企业的财务压力提升,4月就业报告中的名义收入可能同比减少14%,比2009年最糟糕的月份表现更差。

但从过去一系列就业数据公布后美股的表现来看,今晚就业报告的部分内容或已被市场提前消化。由限制政策推动的失业人数在3月末开始显现,3月26日公布的初请失业金人数达到328.3万人,而前值仅28.1万人。不过,市场在就业数据开始恶化前就做出反应:在今年以来的波动中,道琼斯指数和标准普尔指数的低点是3月23日,美元指数的避险情绪高点是3月20日,而美国10年期国债收益率的低点则在3月9日。

而在3月低位以后,市场风险偏好得到修复,美股无视恶化的劳动市场数据一路反弹,道琼斯工业平均指数自3月23日以来已涨逾24%,美元指数自3月20日下跌近3%,而10年期国债收益率自5月以来一直站在0.6%上方,较3月低点0.318%有所反弹。

与初请失业金人数相似、ADP就业数据相似,今晚非农报告或许不会显示新的结果。即便报告反映失业规模达到历史新高,但这并不令市场意外。但另一方面,市场对就业数据已进行定价,如果周五公布的报告中有细分数据与预期偏离较大,那么美股、美元将对经济数据进行反应。

债市释放值得警惕的信号,风险偏好仍需受检验

美股自3月底以来反弹,背后收到两大因素支撑:1、在公共卫生事件状况有所缓和及限制逐渐解除的背景下,风险情绪有所修复;2、预期美联储将提供更多流动性支撑市场。

但从债市表现来看,避险情绪仍未完全修复,且对美联储的支持过于乐观,市场风险情绪日后还需经受考验。具体来看,尽管美国财政部在5月6日表示将发行200亿美元20年期国债,但供给的预期增加对长期国债价格的打击不大,美国10年期国债收益率仍徘徊在0.6%附近,远低于3月19日高点1.279%,花旗银行预期美国10年期国债收益率仍处于下行通道中(意味着价格仍将上涨)。除了美联储的购买支撑外,也表明投资者继续涌向作为避险资产的债市。

另一方面,期限较短的2年期国债收益率和5年期国债收益率5月8日纷纷创下历史新低。债券市场的信息很难让风险偏好得到安慰,美国国债收益率的下行,将反映经济复苏较弱且持续时间较长,这给股市今年稍晚企业获利反弹的希望蒙上了更大的阴云。

此外,3月以来美联储施行一系列政策支撑市场,而投资者也期待在危机来临时美联储将提供更多援助。但从市场反应来看,这一预期似乎过了头,甚至与鲍威尔此前的表态相违背。5月7日,联邦基金期货2020年11月,以及2021年1月隐含利率首次降为负值,显示市场预期美联储将在经济下行的压力下将利率降至负区间。而美联储主席鲍威尔此前一直反对负利率,并在3月明确表态负利率“在美国是不合适的”。

这也意味着,日后美联储对负利率进行任何否认都可能被视为政策“转鹰”的信号,并导致市场做出反应。而从美联储此前的表态来看,负利率并不是板上钉钉的事。蒙特利尔银行分析师乔恩·希尔表示,鲍威尔需要尽早决定是否要把负利率的预期扼杀在萌芽状态,否则将面临被市场引导执行政策或进行“鹰派”讲话的两难局面。希尔偏向美联储不会实行负利率,指出鲍威尔曾三次将当前目标区间称为“有效下限”,这相当于含蓄表明进一步下降目标区间将弄巧成拙。

同样的问题也反映在股市上,如果美联储的后续政策力度不及市场预期,将对美股当前的反弹造成打击。INTL FCStone全球宏观策略师Vincent Deluard指出:“中央银行可以在短期内提振股价,但是当增长停滞时,股票风险溢价会上升。”

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP