Q1是业绩预期低点 未来汽车行业各板块趋势如何?

本文来自微信公众号“CITICS汽车研究”,作者为中信证券分析师陈俊斌。

核心观点

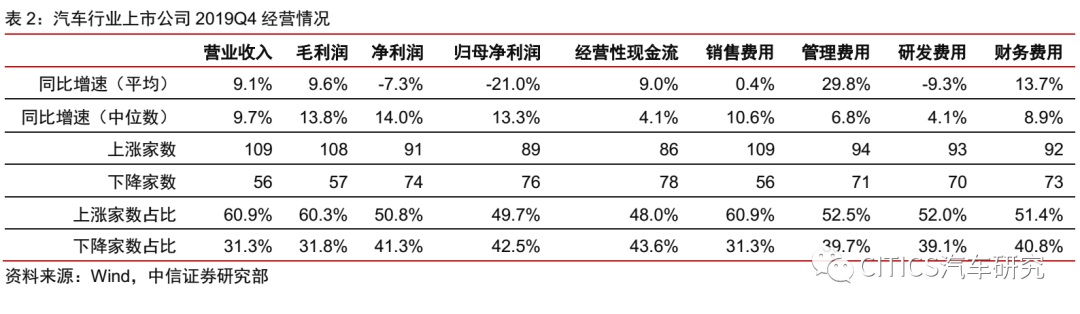

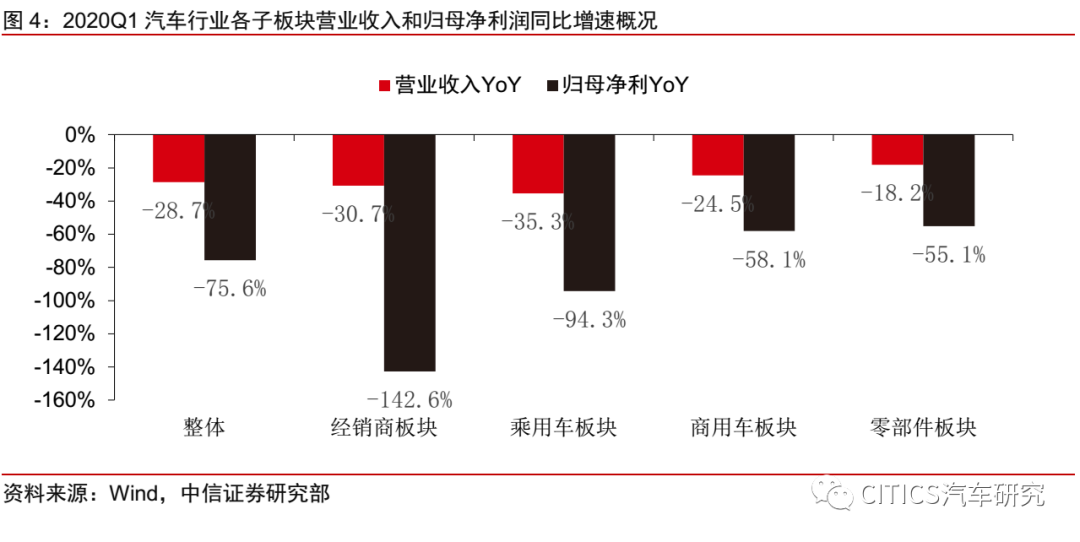

2020年一季度,汽车行业受公共卫生事件影响业绩承压,经销商、乘用车、商用车和零部件板块营收同比增速为-30.7%/-35.3%/-24.5%/-18.4%,归母净利润同比增速为-142.6%/-94.3%/-58.1%/-54.5%。展望全年,随着公共卫生事件影响趋缓,行业业绩恢复可期,推荐超配汽车行业,建议优选具有差异化的板块。汽车零部件板块差异化最为显著,长期增量明确;重卡板块高景气度有望持续,行业格局继续向好;乘用车和经销商板块当前处于业绩和预期的低点,未来逐步向好趋势明确,业绩弹性可期。

投资要点

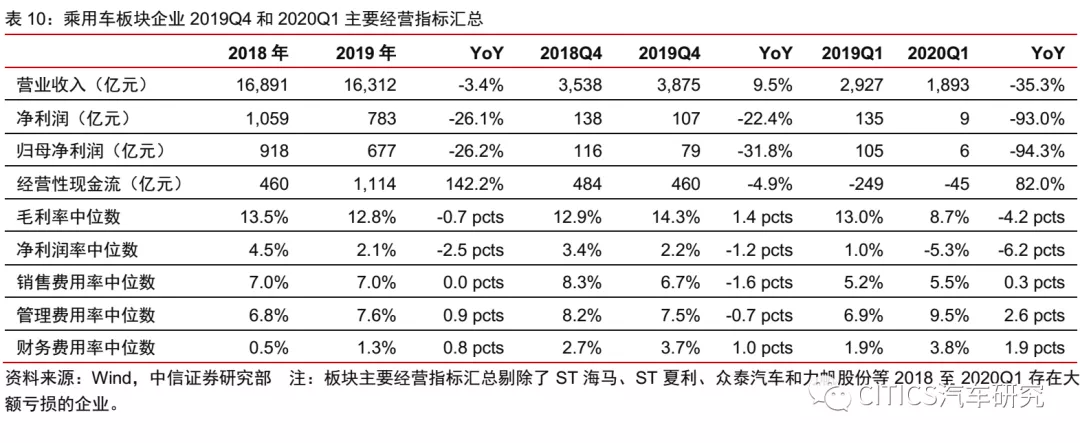

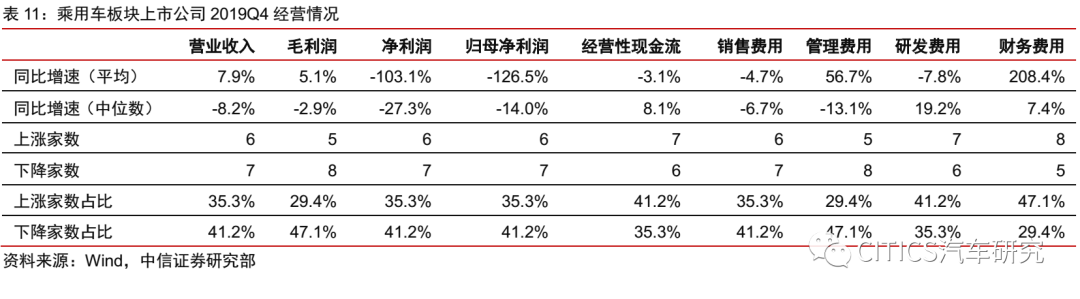

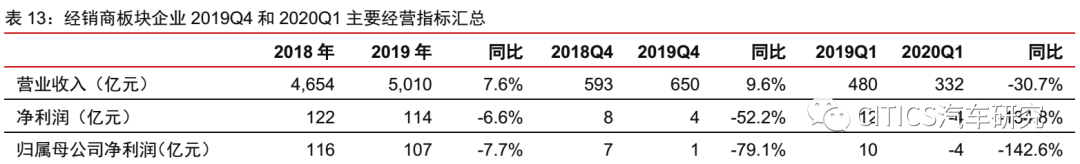

※乘用车&经销商:预期低点,逐步向好。2019Q4和2020Q1,乘用车板块13家企业合计实现营收3875/1893亿元,同比增速为9.5%/-35.3%,好于同期国内乘用车批发销量同比增速-4.0%/-45.4%;合计实现归母净利润79/6亿元,同比增速为-31.8%/-94.3%。经销商板块8家企业合计实现营收650/332亿元,同比+9.6%/ -30.7%;合计实现归母净利润1/-4亿元,同比-79.1%/-142.6%。2020Q1乘用车和经销商板块企业营收和业绩承压,主要系受国内公共卫生事件影响;较高的固定成本导致板块业绩下滑幅度显著大于营收。展望二季度,零售销量已有复苏迹象,预计经销商板块有望率先回暖,实现扭亏为盈,乘用车板块盈利能也有望快速恢复。

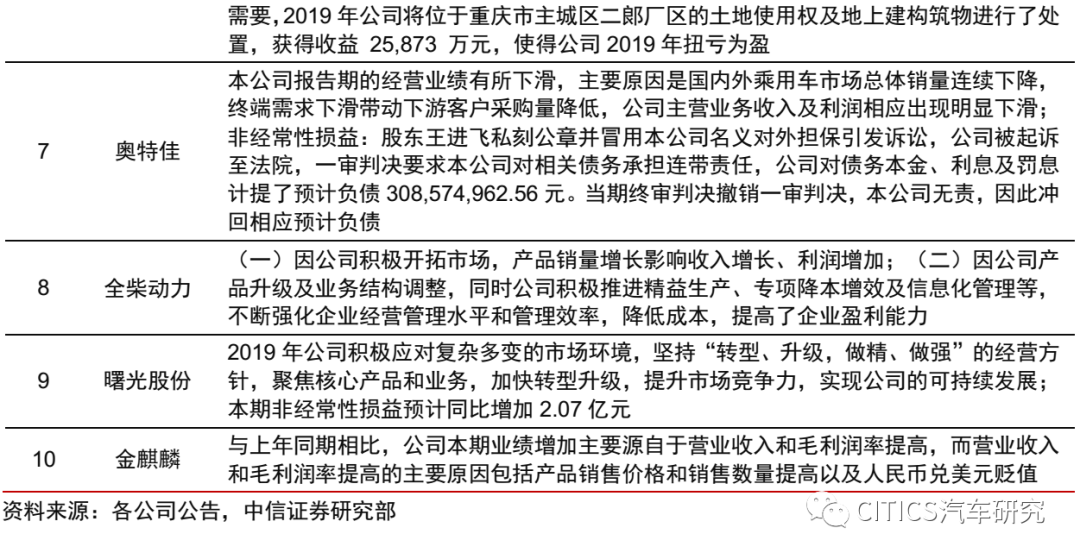

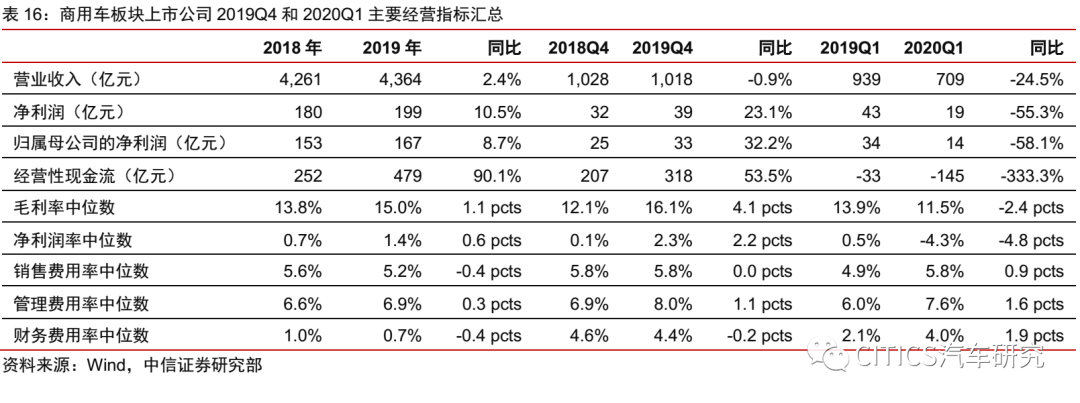

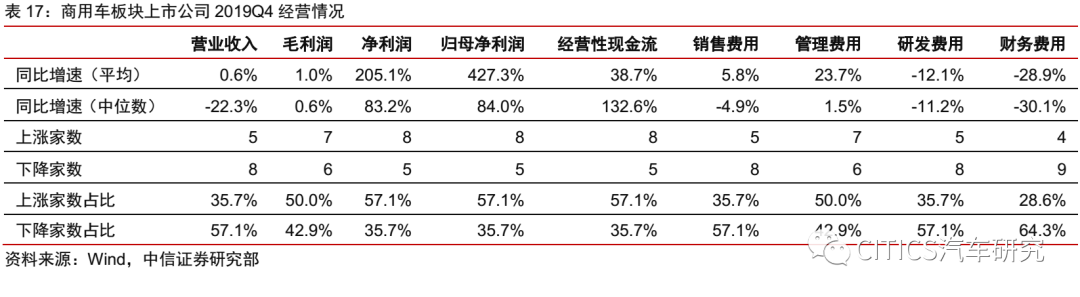

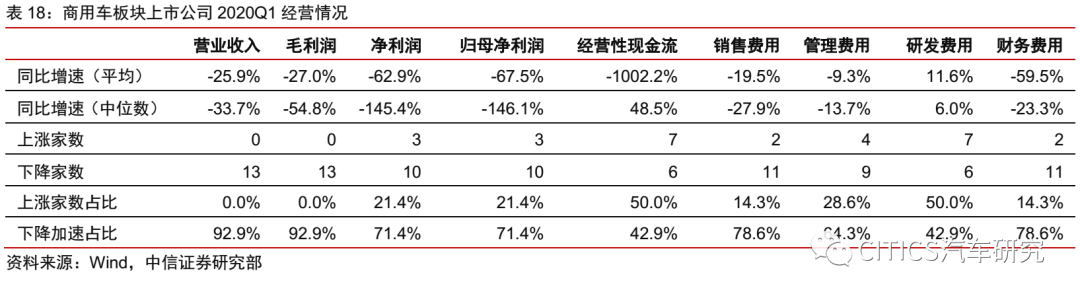

※商用车:龙头份额提升,格局继续向好。2019Q4和2020Q1,商用车板块13家企业合计实现营收1018/709亿元,同比增速为-0.9%/-24.5%;合计实现归母净利润33/14亿元,同比增速为32.2%/-58.1%。一季度商用车板块表现分化严重,从归母净利的角度来看,受益于卡车销量的坚挺,潍柴动力、中国重汽A、东风汽车均实现扣非后盈利,其余企业均亏损。

受益于重卡板块高景气和自身的经营效率提升,重卡龙头潍柴和重汽A在20Q1的毛利率分别环比提升0.7pcts和2.1pcts,超市场预期。全板块的毛利率中位数从19Q1的13.9%仅小幅下滑至20Q1的11.5%,体现出商用车板块的盈利稳定性明显好于乘用车板块。

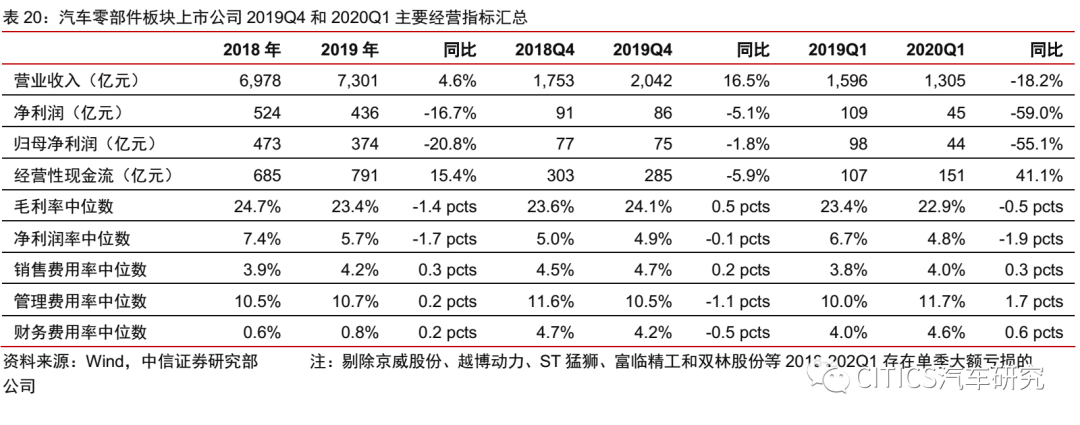

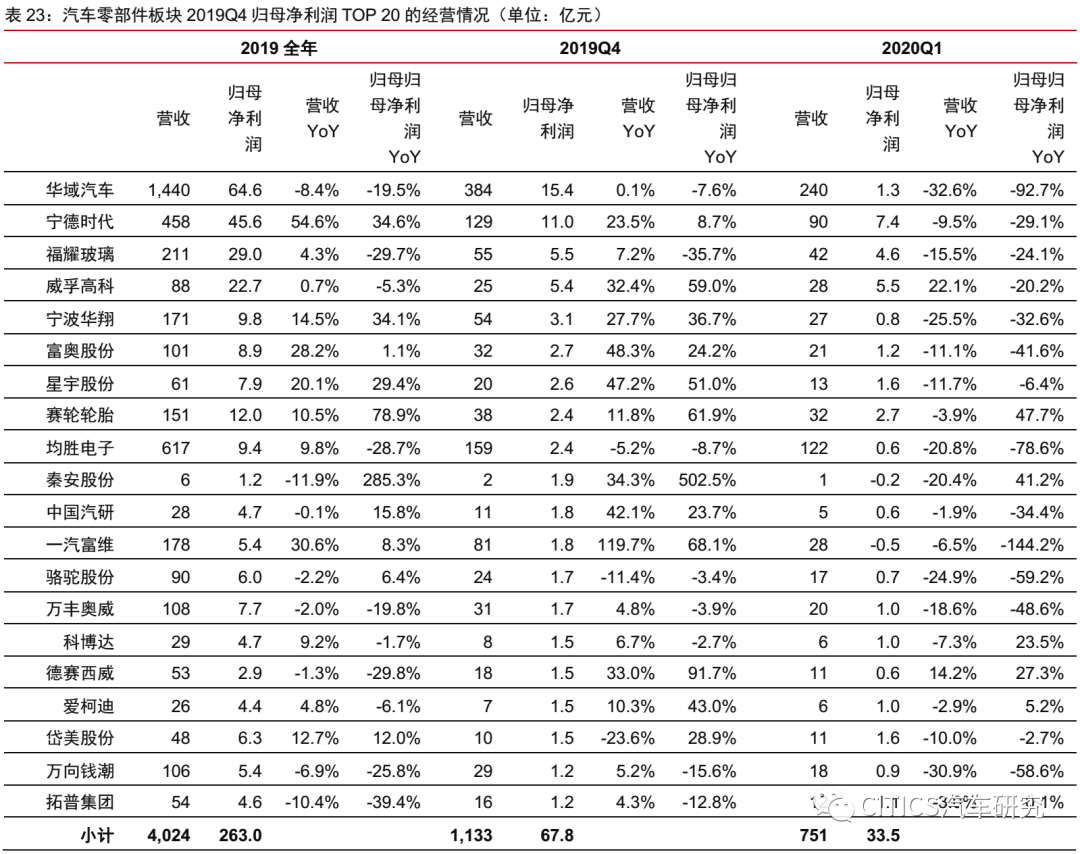

※零部件:成长增量确定,长期趋势不改。2019Q4和2020Q1,汽车零部件板块133家企业合计实现营业收入2042/1305亿元,同比增速为16.5%/-18.2%;合计实现归母净利润75/44亿元,同比增速为-1.8%/-55.1%。汽车零部件板块短期受公共卫生事件影响业绩下滑,但是长期成长明确。

从增量看,电动化、智能化升级的技术升级拓展了零部件企业的成长空间;从存量看,优质中国零部件企业全球替代加速。拓普集团、爱柯迪、德赛西威和科博达等细分领域龙头2020Q1甚至在归母净利润端实现了逆势正增长。因此,公共卫生事件影响短期存在,但是电动化、智能化和全球化的长期趋势不改,公共卫生事件之后零部件企业有望重回快速增长轨道。

※风险因素:宏观经济下行;行业销量不达预期;消费刺激政策落地不达预期。

※投资策略:2020Q1是汽车行业业绩预期的低点,我们预计未来2-3个季度有望逐步向好,推荐超配汽车板块;从推荐顺序上看,我们建议优选具有差异化的板块。汽车零部件板块差异化最为显著,电动化、智能化产品升级,全球替代加速,重点推荐:拓普集团、德赛西威、爱柯迪等;商用车板块同样具有明显的差异化特性,行业高景气有望持续,龙头市占率继续提升,重点推荐:潍柴动力(A+H,02338)和中国重汽(H)(03808);乘用车和经销商板块当前处于业绩和预期的低点,未来逐步向好趋势明确,业绩弹性可期,重点推荐:长安汽车、上汽集团等。

概览:公共卫生事件冲击业绩承压,有望逐步向好

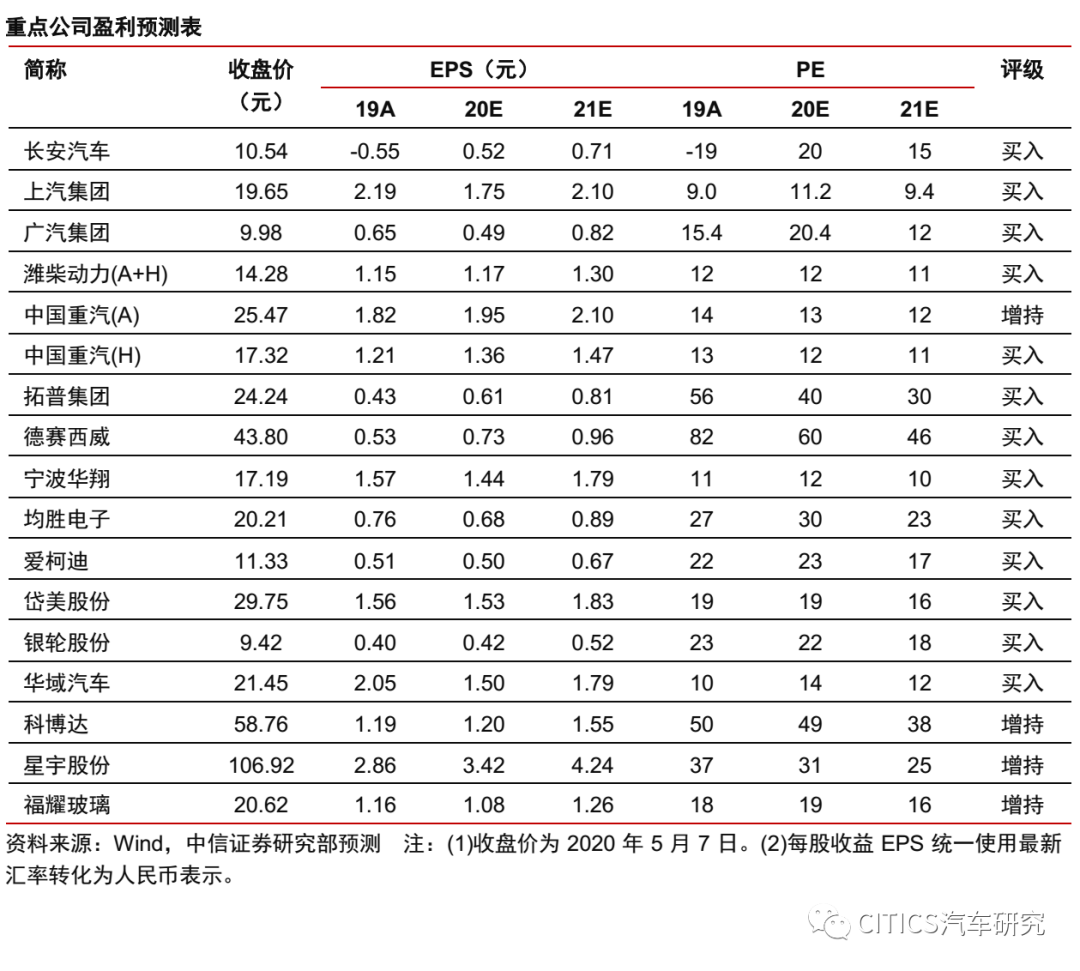

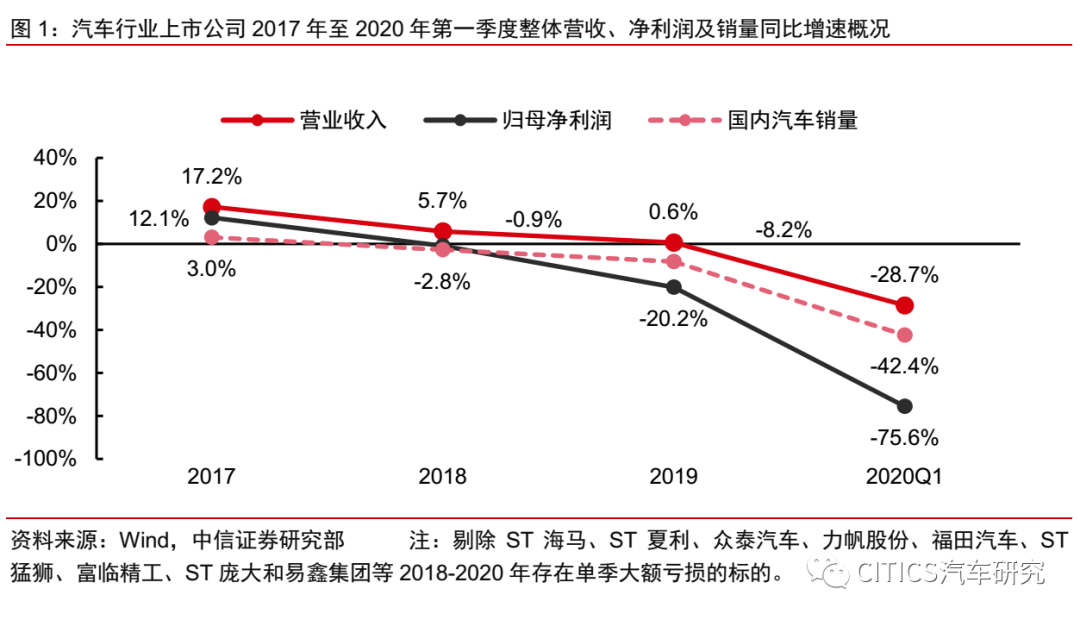

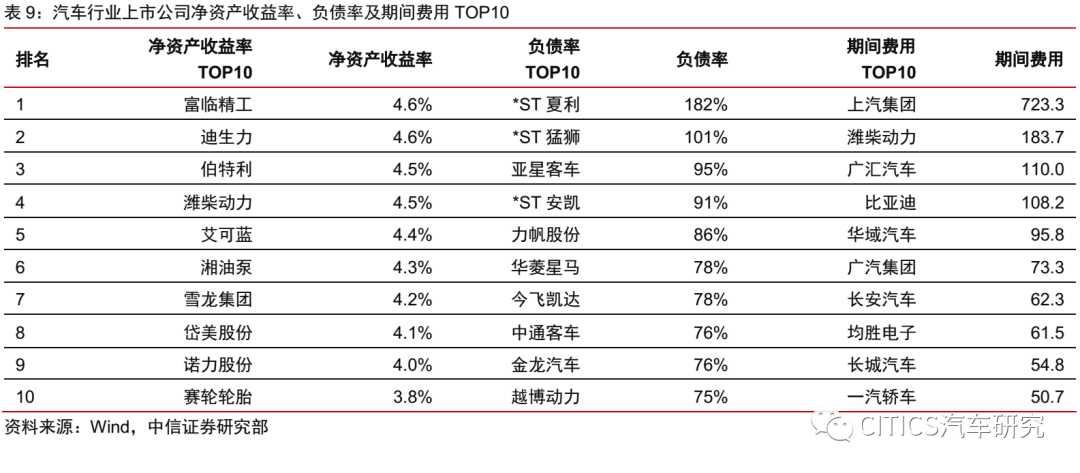

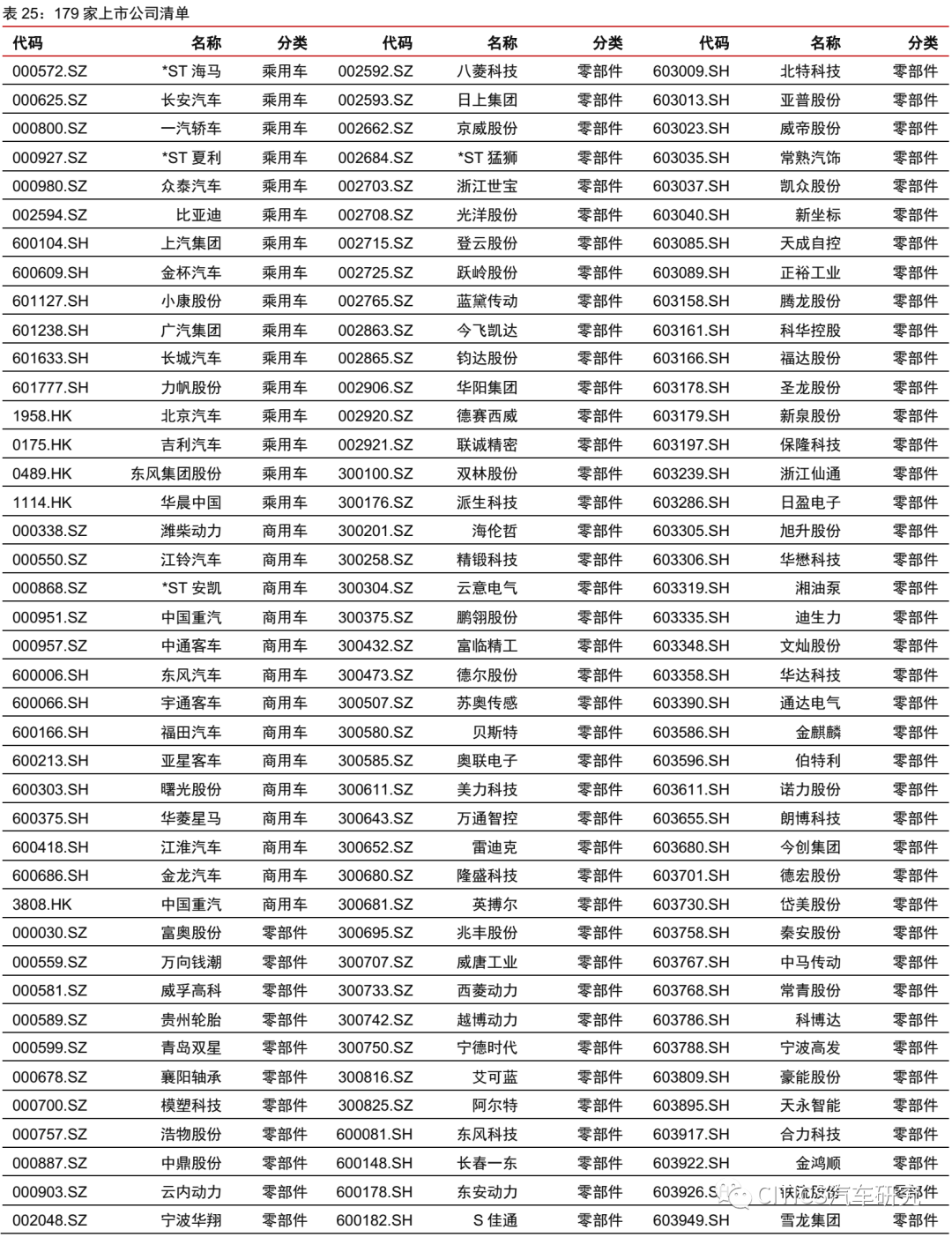

受公共卫生事件影响,2020Q1板块业绩承压。2019年第四季度,国内汽车销量同比-2.5%,与2018年同期基本持平;但2020年一季度,受到公共卫生事件影响,国内汽车销量同比-42.4%。我们统计了A+H股汽车行业179家上市公司的经营情况,剔除2018至2020年期间存在单季大额亏损的公司之后,2019年第四季度板块合计实现营收7597亿元,同比+9.7%;实现归母净利润171亿元,同比-22.7%;2020年一季度合计实现营收4248亿元,同比-28.7%;实现归母净利润60亿元,同比-75.6%。汽车板块上市公司合计营收下滑幅度好于行业,但由于经营杠杆的因素,归母净利润端下滑幅度显著大于行业销量和营收。

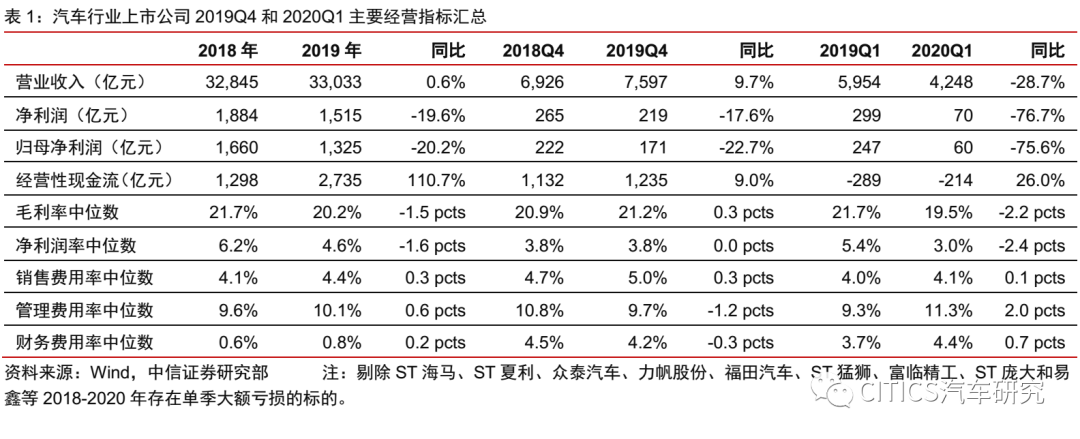

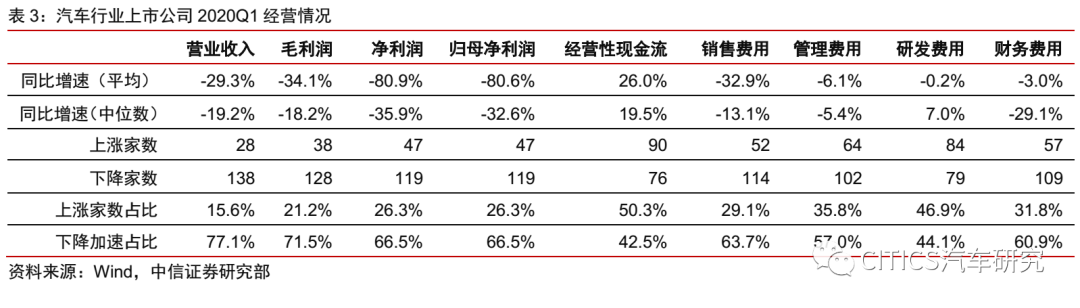

2020Q1业绩下滑公司超65%,业绩同比增速中位数为-32.6%。2019年第四季度,汽车行业179家上市公司中,109家营收实现正增长,占比为60.9%,增速中位数为9.7%;89家归母净利润实现正增长,占比为49.7%,增速中位数为13.3%。2020年第一季度,汽车行业仅有28家企业实现营收正增长,占比为15.6%,增速中位数为-19.2%;47家企业实现归母净利润正增长,占比为26.3%,增速中位数为-32.6%。

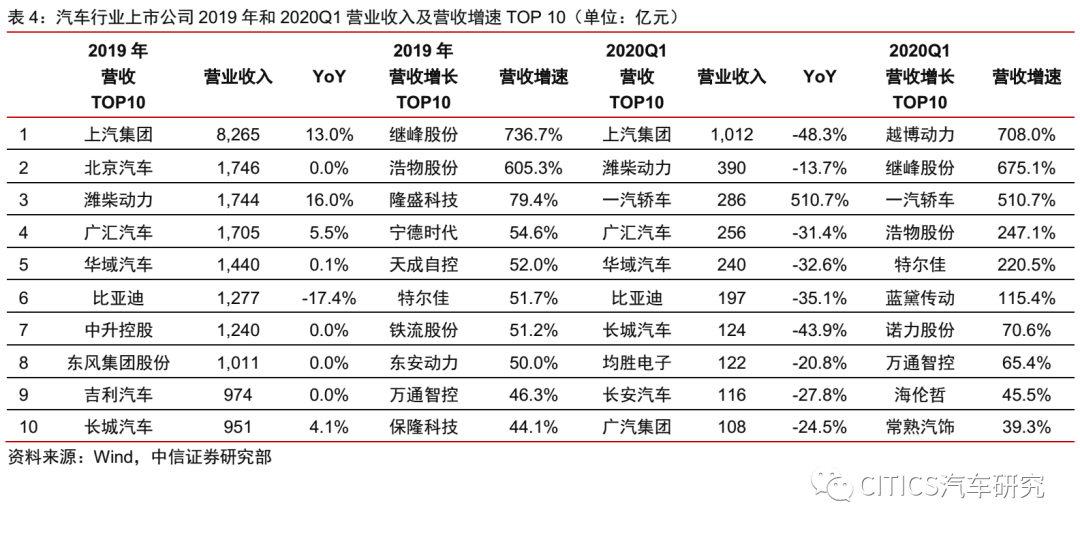

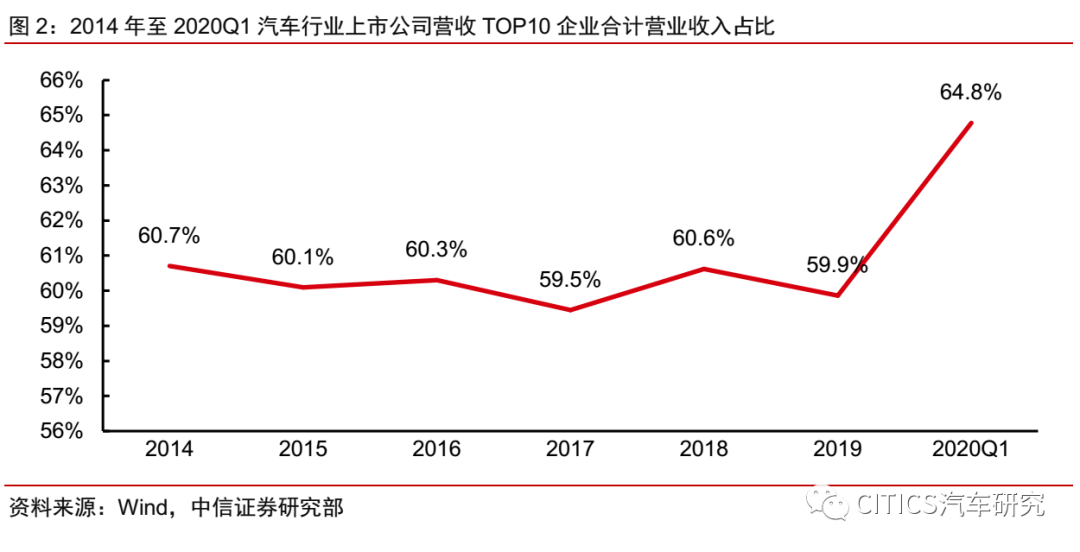

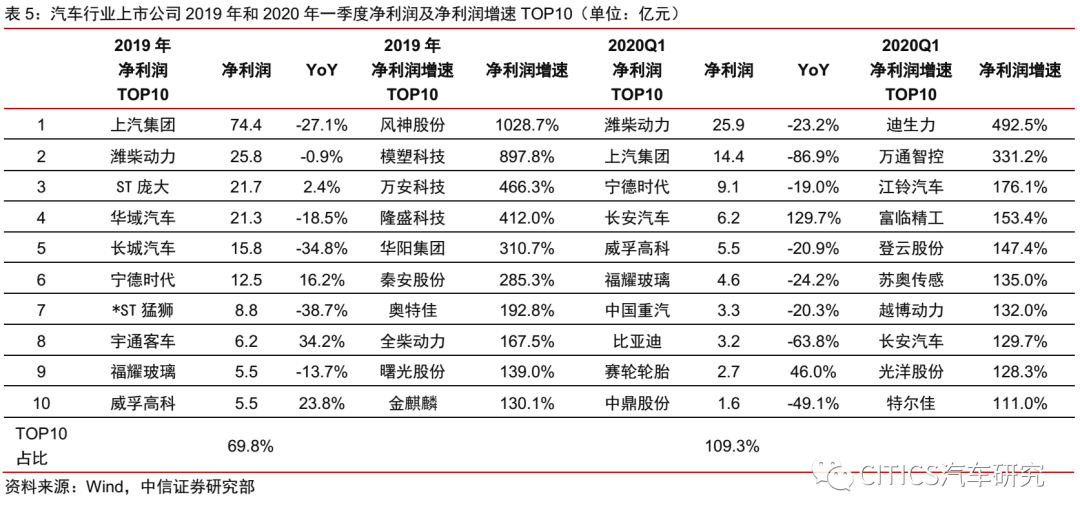

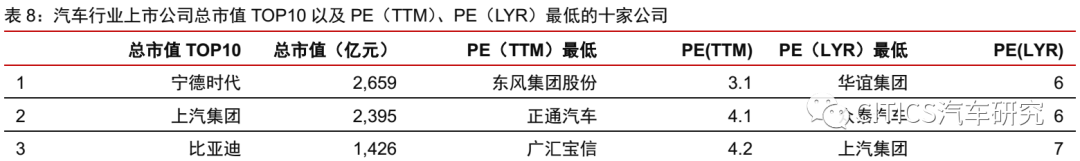

行业龙头抗风险能力强,行业加速出清。2014至2019年,汽车行业上市公司营收TOP 10企业合计营收占板块比例基本维持在59%~61%;2019Q4和2020Q1,这一比例显著提升至62.6%和64.8%。从净利润维度看,2019年第四季度TOP 10企业合计净利润占板块比例为69.8%;2020年第一季度这一比例为109.3%。可见,行业龙头体现出了更强的抗风险能力,公共卫生事件的冲击有利于行业加速出清。

乘用车&经销商:业绩、预期低点,有望逐步向好

乘用车受公共卫生事件影响业绩大幅下滑,2020Q1是业绩和预期低点。2019Q4和2020Q1,中国乘用车市场批发总销量为620/287万辆,同比增速为-4.0%/-45.4%。我们统计了A股13家乘用车板块的上市公司,2019Q4和2020Q1合计营业收入同比增速分别为+9.5%和-35.3%,好于行业增速;净利润层面,13家公司2019Q4合计实现归母净利润79亿元,同比-31.8%,下降幅度远大于销量降幅和营收增速,主要系行业竞争持续加剧,盈利能力承压。受公共卫生事件影响,13家公司2020Q1合计扣非归母净利润为-44.2亿元,除上汽集团(6.9亿元)和北京汽车(3.1亿元)以外,其余企业扣非归母净利润均为负,业绩承压。

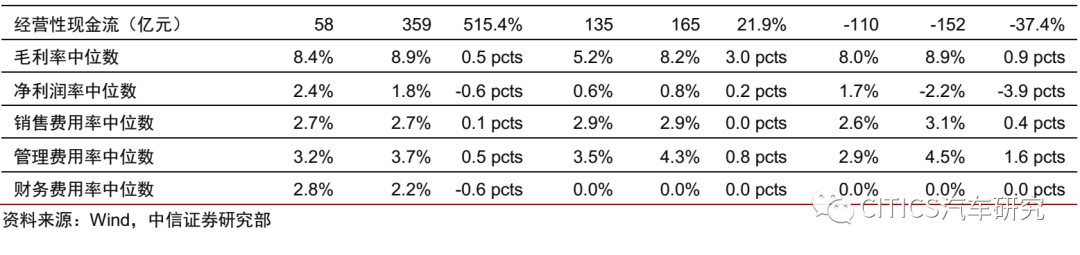

乘用车企业业绩受经营杠杆影响较大,预计Q2环比有望快速恢复。2020Q1,乘用车板块收入同比下滑35.3%,毛利率中位数从13.0%大幅下滑至8.7%,体现出整车企业的固定成本较高,盈利能力直接受产能利用率影响。此外,乘用车板块的管理费用、研发费用和财务费用的中位数同比增速分别为-7.9%、-1.0%和+55.2%,直接对整车企业在一季度的净利润下滑造成了较大的影响。我们认为,随着Q2公共卫生事件冲击逐渐消退,乘用车销量有望环比转暖,预计板块盈利能力有望快速恢复。

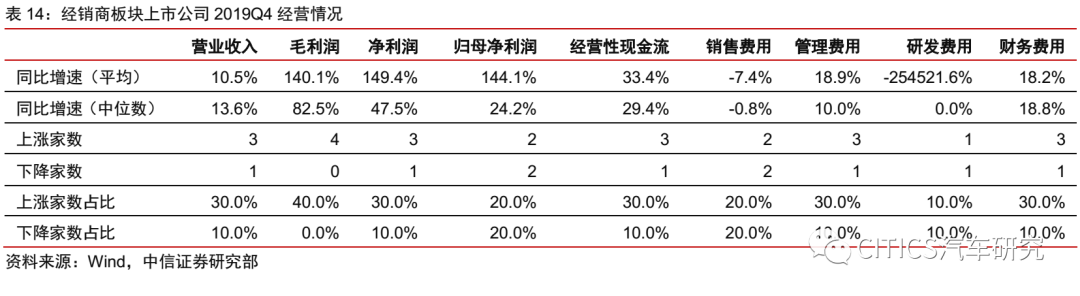

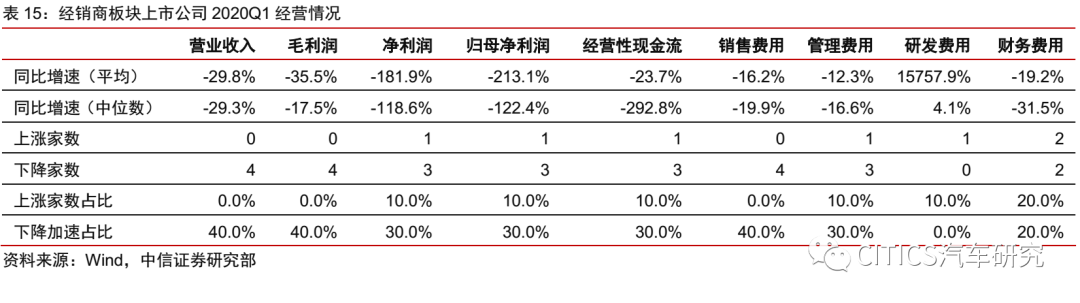

财务费用影响大,经销商板块整体承压。经销商板块在2019Q4和2020Q1的合计营收同比增速分别为+9.6%和-30.7%,基本和乘用车板块的增速相仿。在公共卫生事件影响之下,全板块2020Q1的归母净利润为-4亿元,同比下滑143%。净利润同比大幅下滑的原因主要是由于20Q1经销商板块的合计财务费用为9.2亿元,同比仅下滑19.2%,刚性的财务成本直接导致经销商板块出现较大幅度的亏损。在经营活动现金流方面,Q1经销商板块的经营活动现金流共流出-154亿元,主要是由于零售销量下滑而库存增加导致。展望二季度,零售销量已有复苏迹象,预计经销商板块有望率先回暖,净利润实现扭亏为盈。

商用车:龙头份额提升,格局不断优化

重卡维持高景气,板块盈利表现稳定。2020Q1,中国商用车市场销售商用车79.4万辆,同比下滑28.4%,表现好于乘用车板块。其中,重卡板块前三月累计销量为27.4万辆,同比下滑16%,好于商用车板块整体销量增速(-28.4%),也好于客车板块的销量增速(-30.1%)。13家上市的A股商用车公司合计营业收入801亿元,同比下滑25.9%,下滑幅度在所有板块中仅次于零部件板块。从净利润角度来看,13家A股上市的商用车合计归母净利润在19Q4和20Q1分别为33亿元和14亿元,同比增速分别为32.2%和-58.1%。

商用车板块分化加剧,仅潍柴、重汽A、东风汽车实现盈利,重卡板块盈利能力超市场预期。一季度商用车板块表现分化严重,从归母净利的角度来看,受益于卡车销量的坚挺,潍柴动力、中国重汽A、东风汽车(东风集团下属的轻卡制造商)均实现扣非后盈利,其余企业均产生亏损。受益于重卡板块高景气和自身的经营效率提升,重卡龙头潍柴和重汽A在20Q1的毛利率均实现环比提升0.7pcts和2.1pcts,超市场预期。全板块的毛利率中位数从19Q1的13.9%仅小幅下滑至20Q1的11.5%,体现出商用车板块的盈利稳定性明显好于乘用车板块。

汽车零部件:短期公共卫生事件冲击,长期成长不改

2020Q1受公共卫生事件影响较大,业绩回升可期。2019年全年和2020年第一季度,汽车零部件板块133家公司营业收入同比增长4.6%/-18.2%,均好于同期国内乘用车产量同比增速-9.2%/-48.7%。其中,133家公司2019年四季度合计实现营业收入2042亿元,同比+16.5%;实现归母净利润75亿元,同比-1.8%,基本持平。2020年一季度合计实现营业收入1305亿元,同比-18.2%;实现归母净利润44亿元,同比-55.1%。2020年一季度,汽车零部件板块营收和利润端下滑显著,主要系受公共卫生事件影响;随着国内公共卫生事件得到控制,海外公共卫生事件影响趋缓,板块业绩回升值得期待。

长期成长趋势不改,电动化、智能化和全球化增量确定。汽车零部件板块成长性优于乘用车、经销商和商用车等其他板块。从增量看,电动化、智能化升级的技术趋势拓展了零部件企业的配套空间;从存量看,合资股比放开和全球主机厂成本敏感度提升将推动优质中国零部件企业全球替代加速。2020年第一季度,国内乘用车销量同比-48.7%,商用车销量同比-45.2%,但威孚高科、德赛西威在营收端实现了正向增长;拓普集团、爱柯迪、德赛西威和科博达等公司甚至在归母净利润端实现了逆势正向增长。公共卫生事件对零部件企业的短期影响存在,但是从长期看,电动化、智能化和全球化趋势不改,公共卫生事件之后零部件企业有望重回快速增长轨道。

总结和展望:行业向好明确,优选差异化板块

经营杠杆影响体现,行业恢复弹性可期。2020年一季度,汽车行业整体营业收入同比增速为-28.7%,归母净利润同比增速为-75.5%;经销商、乘用车、商用车和零部件板块的营收同比增速为-30.7%/-35.3%/-24.5%/-18.4%,归母净利润同比增速为-142.6%/ -94.3%/-58.1%/-54.5%。受公共卫生事件冲击,汽车行业各子板块在营收和业绩端下滑显著;由于经营杠杆的影响,各子板块业绩下滑幅度均为营收增速的2~3倍。随着国内公共卫生事件得到控制,海外公共卫生事件影响趋缓,全球汽车销售有望逐步恢复,汽车行业各子板块的业绩修复弹性可期。

行业业绩、预期低点,优选差异化板块,零部件>重卡>乘用车和经销商。2020Q1为汽车行业业绩和预期的低点,我们预计未来2-3个季度有望逐步向好,推荐超配汽车板块。从推荐顺序上看,我们建议优选具有差异化的板块。汽车零部件板块差异化最为显著,龙头企业在电动化、智能化产品上容易建立技术壁垒和产品优势,或通过产品性价比不断提升全球市占率,长期增量明确,成长性优于其他板块。重卡板块同样具有明显的差异化特性,我们认为行业高景气度有望持续,且潍柴动力和中国重汽等龙头企业市占率有望进一步提升,行业格局继续向好。乘用车和经销商板块差异化属性相对较弱,但是当前处于业绩和预期的低点,未来逐步向好趋势确定,业绩弹性可期。

风险因素

(1)宏观经济下行;

(2)行业销量不达预期;

(3)消费刺激政策落地不达预期。

投资建议

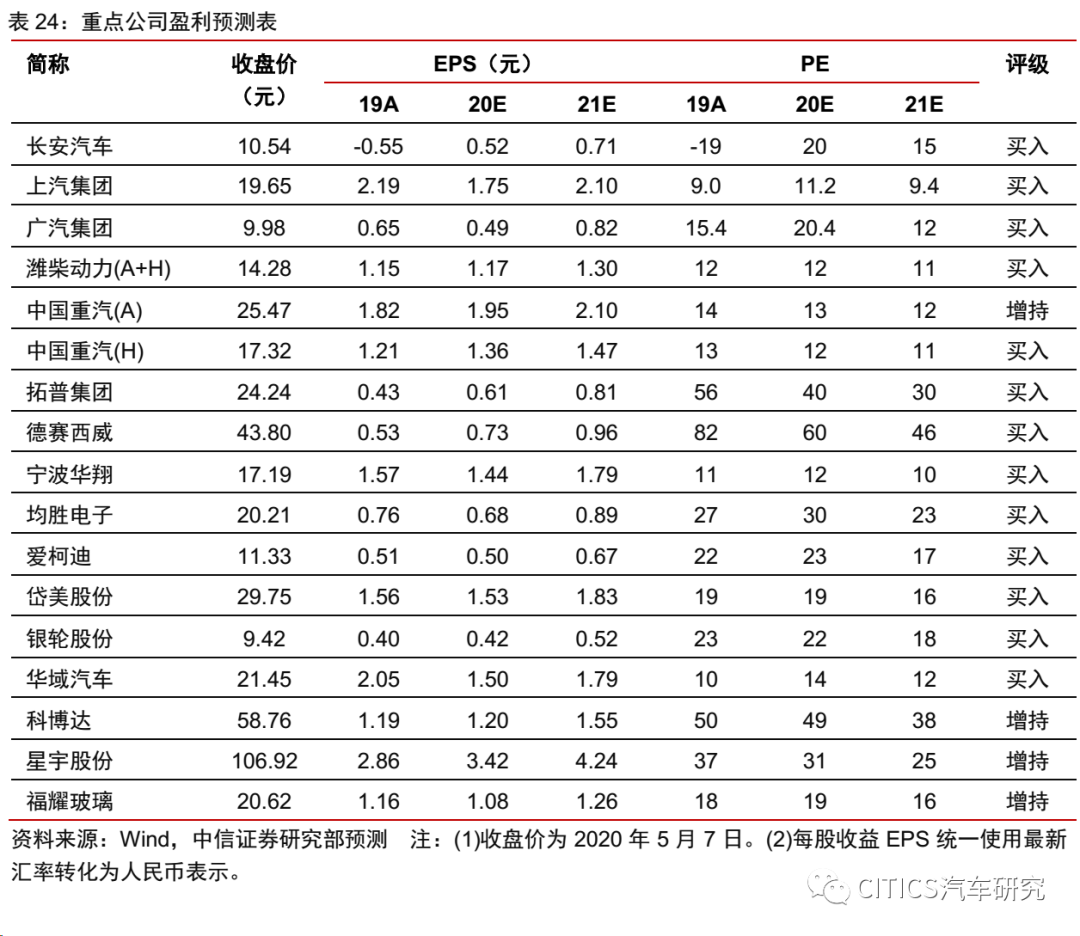

维持汽车行业“强于大市”评级,建议超配行业。2020Q1是汽车行业业绩、预期的低点,我们预计未来2-3个季度有望逐步向好,推荐超配汽车板块。从推荐顺序上看,我们建议优选具有差异化的板块。汽车零部件板块差异化最为显著,电动化、智能化产品升级,全球替代加速,重点推荐:拓普集团、德赛西威、爱柯迪等;商用车板块同样具有明显的差异化特性,行业高景气有望持续,龙头市占率继续提升,重点推荐:潍柴动力(A+H)和中国重汽(H);乘用车和经销商板块当前处于业绩和预期的低点,未来逐步向好趋势明确,业绩弹性可期,重点推荐:长安汽车、上汽集团等。

附录

(编辑:肖顺兰)

扫码下载智通APP

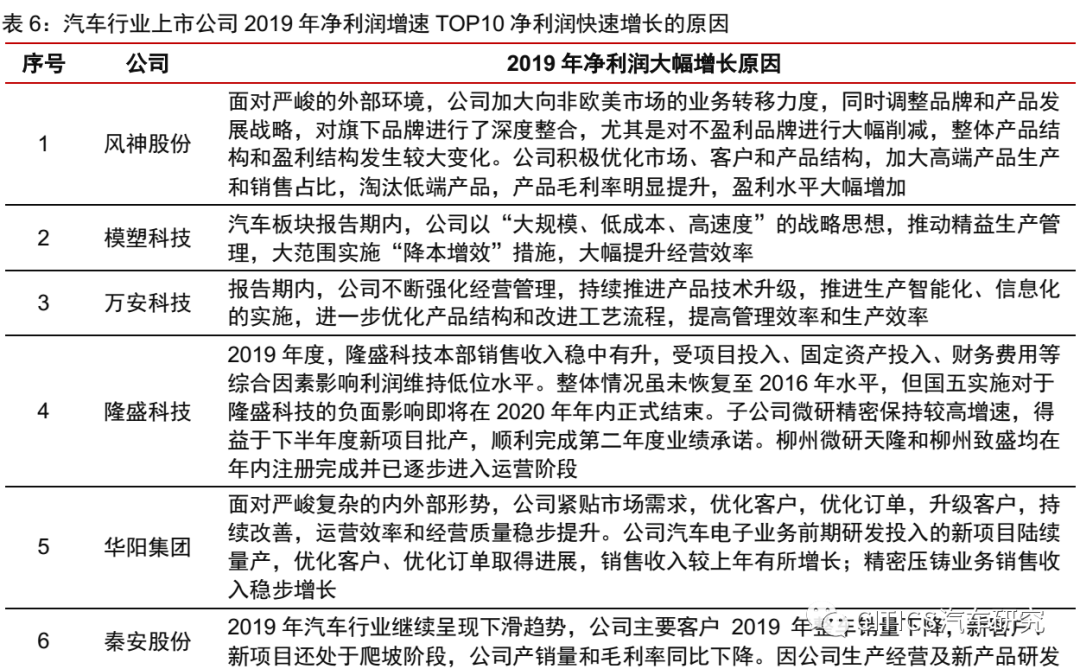

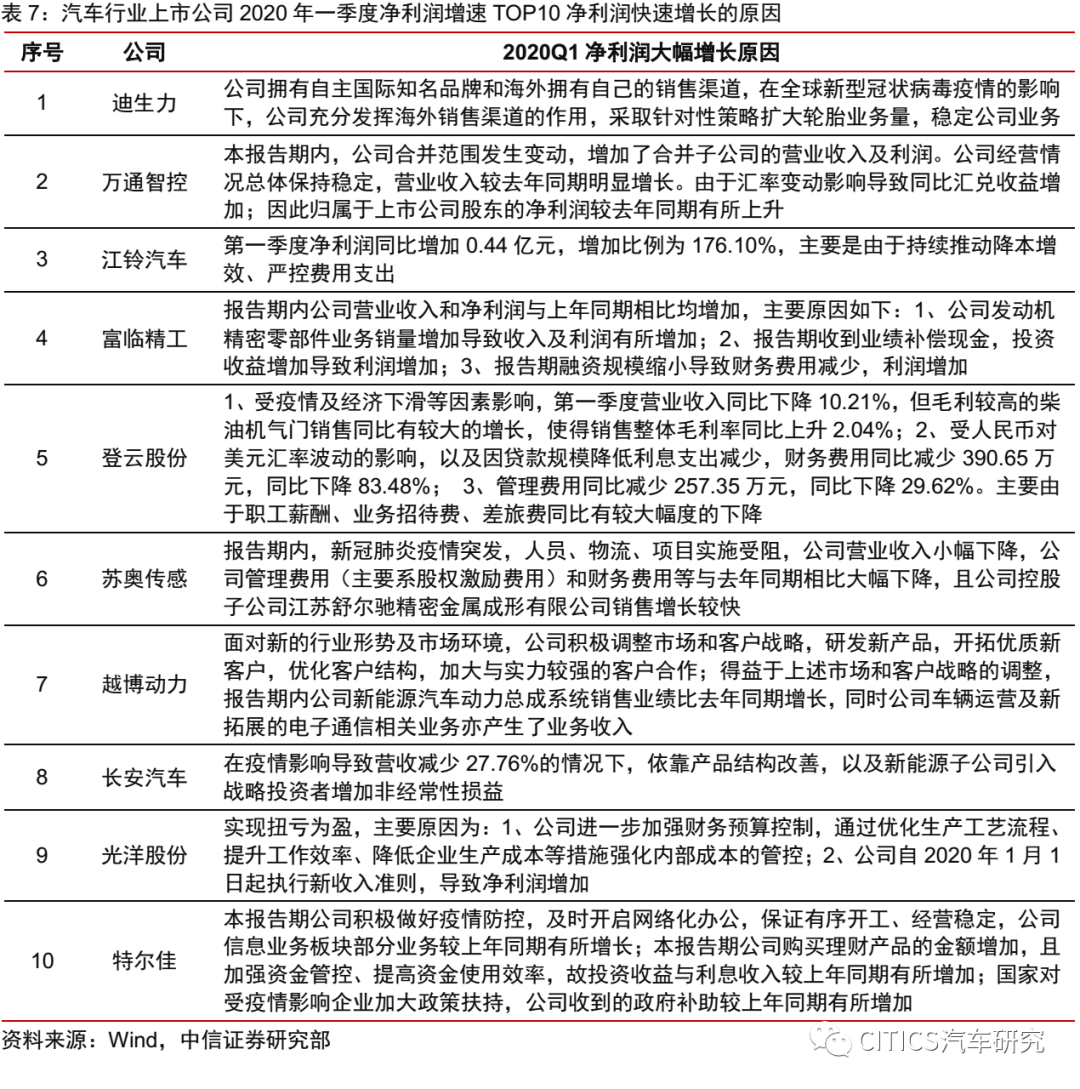

扫码下载智通APP