从外企财报看中国:消费板块一季度受挫,纷纷拓展电商业务

本文来自微信公众号“Kevin策略研究”。

消费类:星巴克中国同店收入下滑50%,预计2Q下滑25~35%;2020中国新开店500家,资本开支15亿美元;麦当劳预计二季度更差,削减资本开支;中国恢复营业,认为汽车餐厅有较大潜力;阿迪达斯中国销售下滑58%,电商强劲,对前景乐观;Tapestry中国收入下滑明显,但已全部恢复营业,电商是亮点;雅诗兰黛中国市场复苏,但预计二季度整体销售收入和利润率下降;人头马中国高双位数下滑,电商强劲,预计二季度下滑50%;高露洁中国市场逐步修复,拓展电商业务;亿滋国际中国收入放缓但份额提升,预计2Q整体负增长(5月11日)

星巴克(SBUX.US ,2019年中国地区收入占比14.4%)中国同店收入下滑50%,预计二季度下滑25~35%;2020中国新开店500家,资本开支15亿美元。公司2020年1季度(公司2020财年2季度)的全球同店销售同比下降10%,主要是受交易量同比下降13%的影响,但平均客单价同比上升4%。分地区看,美洲业务(Americas Segment)一季度净收入43亿美元,与上年同期基本持平。但受公共卫生事件影响,国际业务(InternationalSegment)净收入为11亿美元,同比下降26%,其中中国区门店的销售收入同比下降50%(销量下滑53%,客单价增长6%)。渠道开发业务(Channel Development Segment)的净收入达到5.19亿美元,同比上升16%,主要得益于全球咖啡联盟的强劲表现。

公司2020年新开张255家门店,同比增加6%,目前公司在全球范围内拥有32,050家门店,其中位于美国和中国门店分别有15257家和4351家(同比增长15%)。

管理层对2020年中国市场做了许多展望。目前中国市场98%的门店已经恢复营业,但经营时间表有所修改,并且公司加强了安全相关的规程,包括限制咖啡馆座位。管理层认为中国区的销售额将逐步回升,预计二季度中国区销售收入同比下降25%-35%,三季度销售收入下降最多10%,甚至有可能与去年持平,整个财年下降幅度为-15%-25%。2020财年将会有500家新店在中国区开设,公司在中国市场的资本支出金额大概为15亿美元。基于中国市场的经验,管理层相信公共卫生事件对公司的影响是短暂的,不久的将来公司业务将会全面恢复。

麦当劳(MCD.US,2019年中国地区收入占比2.6%),预计二季度表现更差,削减资本开支;中国门店全部恢复营业,认为汽车餐厅有较大发展潜力。公司2020年1季度全球销售量同比下降3.4%,EPS为1.47美元,同比下降15%,目前大约有75%的麦当劳门店处在营业状态。分业务条线看,国际市场(IOM)销售量同比下降35%,主要受法国、意大利、西班牙等市场几乎所有门店关闭的影响,美国销售量同比下降13%。国际特许经营(IDL)业务三月份同比下降19%。

二月初,中国区有近25%的门店关门停业,到三月底的时候,几乎所有的门店恢复营业,并且新开设了100家门店。公共卫生事件在中国爆发以后,公司很快调整了运营策略,尝试使用非接触式递送方式,并迅速推广到全球其他市场。汽车餐厅(drive-thru)是以后公司业务重要优势所在,目前中国市场中只有15%的门店是汽车餐厅,未来具有较大的发展潜力。尽管目前需求仍然没有恢复到公共卫生事件前水平,复苏速度缓慢,但管理层对未来中国市场的增长机会依然充满信心。

一季度公司的资本支出为全年计划的20%,很多项目处于延期状态,管理层准备将原先计划的2020年24亿美元的资本支出缩减为14亿美元。基于四月份观察到的数据,管理层认为二季度公司的业绩表现会更加糟糕。

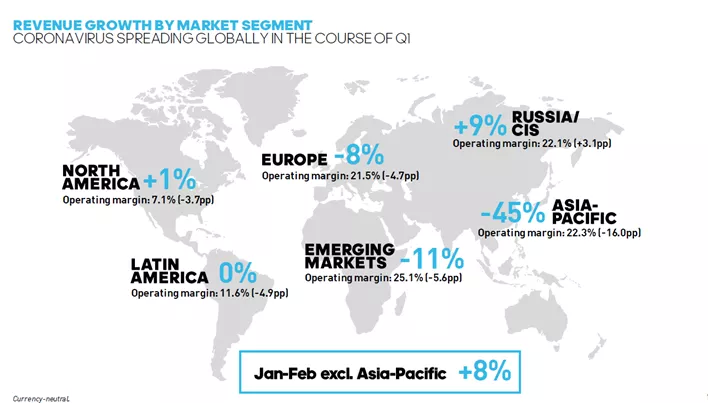

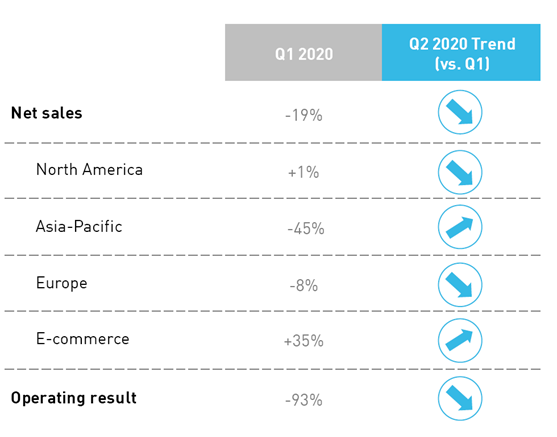

阿迪达斯(ADS-DE,2019年中国地区收入占比23.0%),一季度中国销售下滑58%,电商增长强劲;对前景保持乐观。公司2020年1季度实现销售收入47.53欧元,同比下降19%,经常性净利润同比大幅下滑97%。分地区来看,北美地区一季度销售收入同比增长1%(双位数增长一直持续到2月底),欧洲区销售收入同比下降8%,亚太地区销售收入同比下降45%,主要受中国区销售收入同比下降58%的拖累,回到三月开始逐步修复。分品牌来看,阿迪达斯品牌产品销售收入同比下降20%,锐步品牌同比下降12%,原因是一季度亚洲区受公共卫生事件影响更严重,而锐步在亚洲区的业务相对较小。

受公共卫生事件影响公司大量业务转向线上,电商销售业务一季度同比增加35%,中国区电商业务反弹尤其迅速,四月份第一周中国区电商业务实现三位数的增长速度,预计未来中国的“光棍节”和“情人节”会成为拉动电商销售的重要力量。另外,中国的D2C(Directly toConsumers)业务自二月份下降以来也开始呈现反弹,四月初,该业务销售收入已经转正。

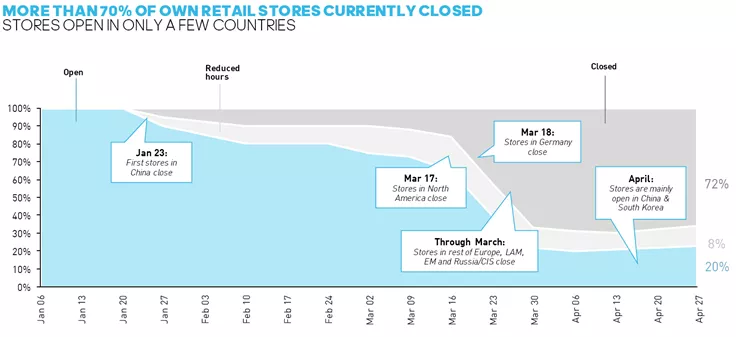

目前仍有70%的零售店处于关闭状态,营业的主要集中在中国和韩国。管理层对2020年中国市场的前景保持乐观,2015-2019年中国区销售收入都实现了两位数的增速,管理层认为公共卫生事件对中国市场的影响是短期的,未来中国市场很有可能会恢复到原先的水平。

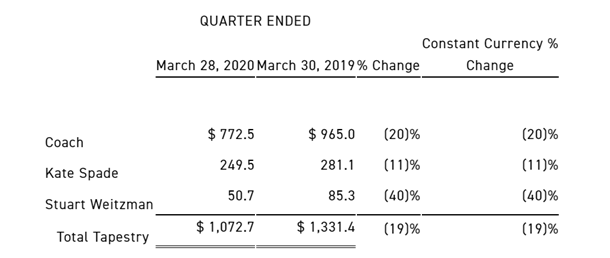

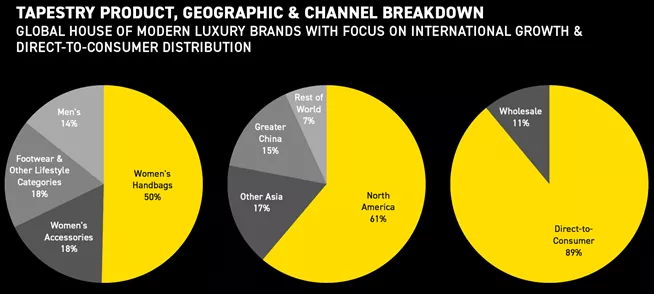

Tapestry(TPR.US,2019年中国地区收入占比14.7%)。中国收入下滑明显,但目前已全部恢复营业;电商是亮点。按固定汇率计算,公司一季度(2020财年第三季度)的收入同比下滑19%。分品牌来看,蔻驰(Coach)一季度销售额同比下滑20%,公司依旧认为中国市场将是蔻驰的主要增长点。Kate Spade一季度收入同比下降11%。StuartWeitzman一季度收入同比骤降40%,但公司对该品牌的长期潜力仍充满信心,并将致力于将其恢复到可持续盈利的增长模式。第一季度的电商发展是一大亮点,而公共卫生事件爆发前大约仅有10%的业务是线上完成的。

中国方面,受公共卫生事件拖累,大中华地区的业绩急剧恶化,二月份销售额同比下降了80%以上。但是,到三月中旬,尽管客流量与去年同期相比有所下降,但中国大陆95%的商店都已开业,并在过去的六周中,公司在中国的门店已经全部恢复营业。

向前看,短期内,公司的首要任务是在公共卫生事件背景下保持足够的现金。长期来看,公司的主要战略是恢复可持续的增长和强劲的自由现金流。

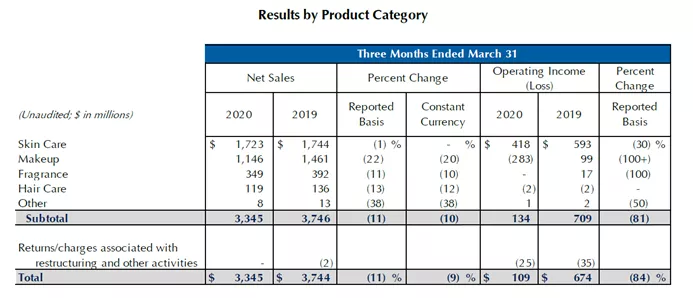

雅诗兰黛(EL.US,2019年中国地区收入占比16.5%),中国市场复苏;但预计二季度整体销售收入和利润率下降。公司2020年1季度(公司财年三季度)的净销售收入实现33.5亿美元,同比下降11%。分产品来看,护肤品(Skin Care)业务在全球的净销售收入达到17.2亿美元,固定汇率下保持增速不变,其中中国区增速为中等个位数。化妆品(Makeup)业务一季度净销售收入为11.5亿美元,同比下降22%,其中美洲地区下降幅度最大,而La Me产品为中国大陆的美妆业务增长做出了重要贡献。香水(Fragrance)业务净销售收入同比下降11%。头发护理(Hair Care)净销售收入同比下降13%。

中国市场正在显示复苏迹象,三月份零售店开始以缩短营业时间的方式开门营业,到四月中旬中国区几乎所有的零售店恢复营业。目前位于上海的中国总部也已经开始办公。另外公司在中国大陆尝试推行新的线上和百货商店营业模式。向前看,管理层认为目前中国和全球市场正在逐步复苏,由于潜在消费需求的复苏和新的线上客户出现,管理层预计未来公司的线上销售业务会快速发展。另外考虑到部分市场的门店未恢复营业和交通封锁尚未解除,管理层预计二季度公司的销售收入和利润率都会下降。

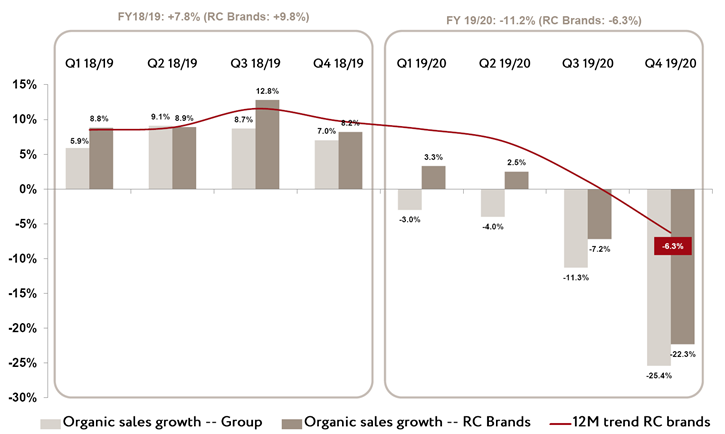

人头马(RCO-FR,2019年中国地区收入占比6.2%),中国高双位数下滑,电商强劲;预计二季度下滑50%,三季度逐渐改善。过去一个财年(2019年4月到2020年3月)公司内生收入同比下降11.2%,其中合作品牌同比下降68.7%是主要影响因素。自主品牌收入同比下降6.3%,其中公共卫生事件影响造成3.5个百分点的下滑。一季度(公司财年四季度)自主品牌收入同比下降22.3%,公共卫生事件和中国春节的影响导致收入减少500万欧元。

分市场看,受公共卫生事件和春节较早影响,大中华区一季度销售下滑高双位数,不过电商渠道增长强劲,一季度增长25%,贡献了中国大陆20%-21%的销售增长(2周之内举行6场线上直播活动);此外,旅游和免税销售大幅下滑。

向前看,考虑到中国批发商因公共卫生事件封锁和即饮市场恢复缓慢而进行的去库存工作,管理层预计二季度公司的内生收入会下降50%-55%,但在接下来的三季度,公司的销售收入会逐渐回升,这是因为公司会对中国地区的批发商进行补充,另外美洲、欧洲、中东等市场也会逐渐复苏。

高露洁(CL.US ,2019年中国地区收入占比1.6%),中国市场逐步修复,拓展电商业务。公司2020年1季度的净销售收入实现41.0亿美元,同比增长5.5%。分地区看,北美地区净收入同比增加9.0%,欧洲地区净收入实现两位数增速,达到12.0%。亚太地区净收入增速下降9.5%。

公共卫生事件在中国发生以后,管理层迅速做出应对,公司动员了其他地区的供应链来弥补中国区的损失,并且在中国区建立了严格安全标准,以使得中国工厂安全有序复工。尽管中国市场正在逐步复苏,但仍未达到公共卫生事件前水平,公司将继续专注创新,并开拓中国区电子商务业务。高露洁奇迹修复(Colgate MiracleRepair)牙膏是高露洁电子商务业务增长的最大推动力,帮助推动了中国区电子商务业务平均售价20%以上的上涨。

向前看,管理层认为尽管汇率变化带来了一些不利因素,但二季度公司的内生收入依然会延续良好的势头。管理层预计汇率变动会对全年的净销售收入造成个位数的影响。

亿滋国际(MDLZ.US,2019年中国地区收入占比1.9%),中国收入放缓但份额提升,预计二季度整体可能负增长。在3月份发达国家市场强劲表现的拉动下,公司一季度内生收入同比增长6.4%。分产品来看,由于公司品牌深受信赖以及良好的市场地位,饼干业务一季度表现突出,同比增长11.7%,其中发达国家市场表现亮眼。巧克力业务同比增长2.6%,该业务受到新兴国家的封锁措施打击,尤其是印度封锁和旅游零售业务的影响。虽然一季度糖果和口香糖业务表现一般,但对应的市场份额在上升。

中国方面,中国业务在二月份明显放缓,但到三月份开始复苏,整个一季度中国业务同比增长超3%。同时,因为公共卫生事件导致消费者转向他们更信赖的品牌,公司在中国的市场份额上升了7%。

向前看,二季度公司业务的维持成本将提高,且二季度的业绩表现将差于一季度,并有可能出现负增长。但有赖于公司优质的品牌和消费者对质量的重新看重,公司有望在公共卫生事件期间增加市场份额。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP