兴业证券深度报告:首次覆盖国泰君安国际(01788) ,差异化策略助推财富管理 授予“跑赢大市”评级

智通财经APP获悉,今日兴业证券研究所发布最新海外公司深度报告(深港通/沪港通标的),首次覆盖香港头部券商国泰君安国际(01788),给予“跑赢大市”评级,首次目标价1.26港元。

兴证本次报告题为《国泰君安国际:成本优势护航融资类业务,差异化策略助推财富管理》,其中指出公司从规模控制、借贷结构优化及风险拨备计提等多维度采取比市场更为审慎的孖展业务政策,截止2019年底贷款业务调整基本完成,下一阶段增长公司将以差异化的财富管理业务为增长点,兴业证券建议投资者予以关注。

报告较为深度地回顾了国泰君安国际于过去25年在香港资本市场的几个高速发展阶段,引用超过80张图表,内容较为深度和详细,本文作简单梳理,详情请查阅详细报告。

风险管理和资金成本是金融公司的长期核心竞争力

公司将“风险管理”视为金融行业发展的长期核心优势,这也使得其国际信用评级处于领先,相应资金成本的优势明显,其主要表现为:1)公司拥有穆迪Baa2、标准普尔BBB+长期“投资级”信用评级,领先大部分同行;2)公司融资渠道畅通,抵押式回购协议和债券融资为主要融资手段,综合融资成本优于市场平均水平。

同时,公司会主动调整自身的收入结构,避免集中度过高,如公司整体贷款类业务占营业收入比重在2019年降至26.7%(-16.6个百分点)。

业务模式均衡,投资银行、机构融资业务已建立优势

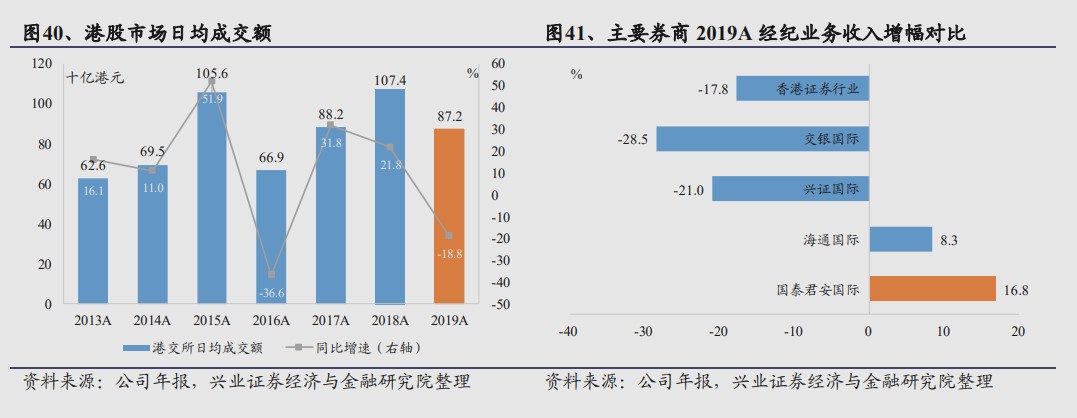

公司早于2000年引入初代网上交易系统,从而确立在个人经纪业务方面的优势。同时,2012年至今投资银行业务,特别是债券资本市场业务方面已经取得了领先的市占率,2016年开始面向境外机构投资者的融资业务承接投资银行和风险管理优势继续发力,经历大幅增长。

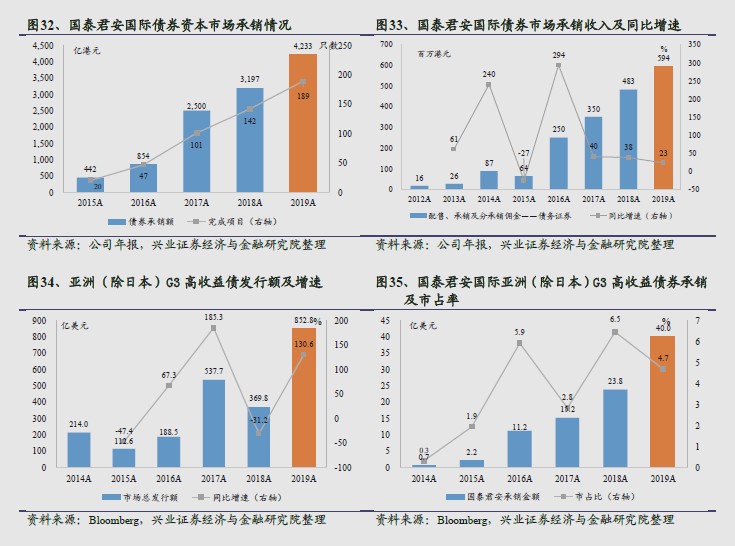

兴业证券提到,公司特别在中资美元债承销方面,在一定风险敞口下取得了良好的成绩,其在2019年亚洲(除日本)高收益债承销金额及数量分别排名行业第四和第二。另一方面,股票资本市场业务完成从中小市值公司承销向中大型公司承销的转变(担任主承销商的公司中50亿港元市值以上的占比从2017年不到20%上升到2019年42%)。

与此同时,公司提供面向机构客户的融资产品(金融产品)也经历了大幅增长,其产品主要包括参与票据、收益互换、杠杆票据、现金增益票据、期权及其它衍生品。2019年,金融产品及投资、做市收入17.3亿港元,同比大幅上升165.9%,其中38.4%来自于投资,37.5%来自于做市,24.1%来自于金融产品。该行表示,公司的机构融资业务进入高速发展期。

在投行业务上建立协同效应,财富管理业务初露锋芒

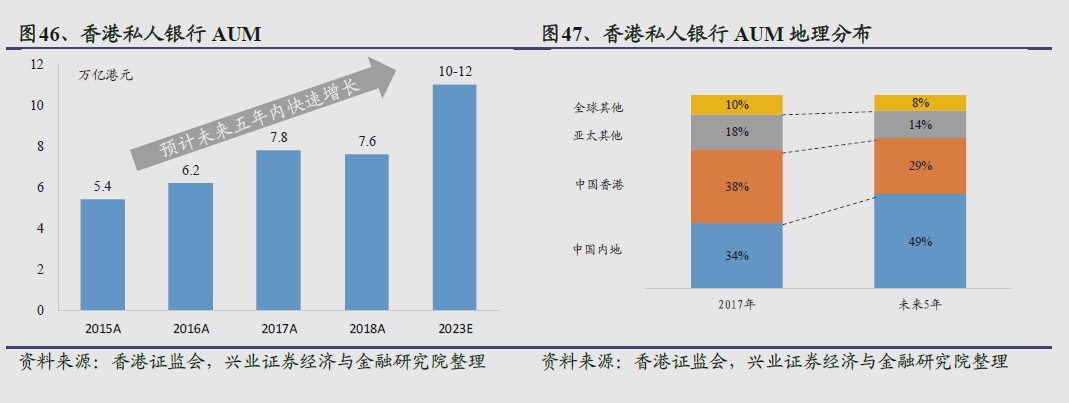

公司下一阶段发展重点将专注为财富管理业务,挖掘在近年来中国经济高速发展后兴起的高净值客户的投、融资需求,整体来看服务客户从个人到企业、机构投资者,公司整体发展较为均衡。

公司的财富管理业务已定位在差异化客户定位策略,其特点包括:1)将高净值门槛定格在800万港元以上区间(外资行为300万美元以上),过去几年专业投资者数量和客户托管资产大幅提升;2)与投行部门深度协同,为客户提供优质中资美元债投资标的;3)2019年成为第一个布局越南的中资券商,以更好满足投资者日益增加的跨境投资和业务需求。4)持续加大数字化平台建设,近期已更新官网网站和网上交易系统,可靠、高效的系统和平台为业务开展奠定基础。在线交易平台支持8个重要证券市场和全球超过20多个期货及期权市场。

智通财经APP获悉,3月底美资大行美银美林更新对国泰君安国际(01788)研究报告,重申“买入”评级,目标价2.22港元,隐含潜在升幅达113%。同时报告指出,预计2020年公司市净率应为1.3倍,而现在股价仅在0.6倍左右,有明显上升空间。

扫码下载智通APP

扫码下载智通APP