何时选黄金,何时选股票?

本文源自微信公众号“静观金融”。

报告摘要

黄金的本质是抗通胀的零息债券,内在驱动力为实际利率。

黄金拥有商品属性、金融属性及货币属性,进而兼具抗通胀功能和避险功能。此外,黄金属于不生息资产,结合货币属性和避险功能,我们可将黄金视为零息债券。简而言之,黄金本质是抗通胀的零息债券,金价与通胀正相关、与名义利率负相关,其内在驱动力是实际利率。

黄金内在驱动力仍是实际利率,但实际利率的决定因素已变。

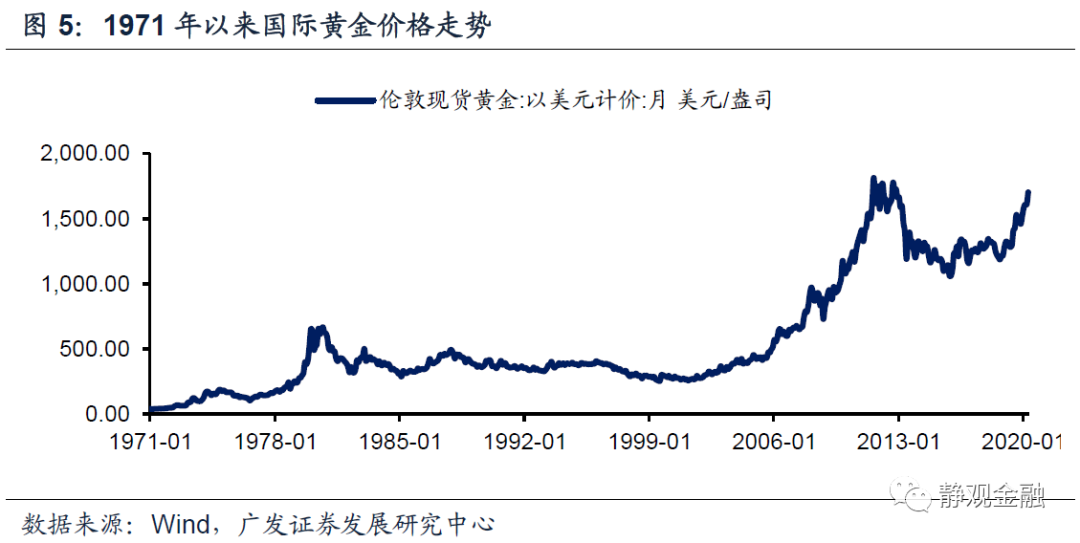

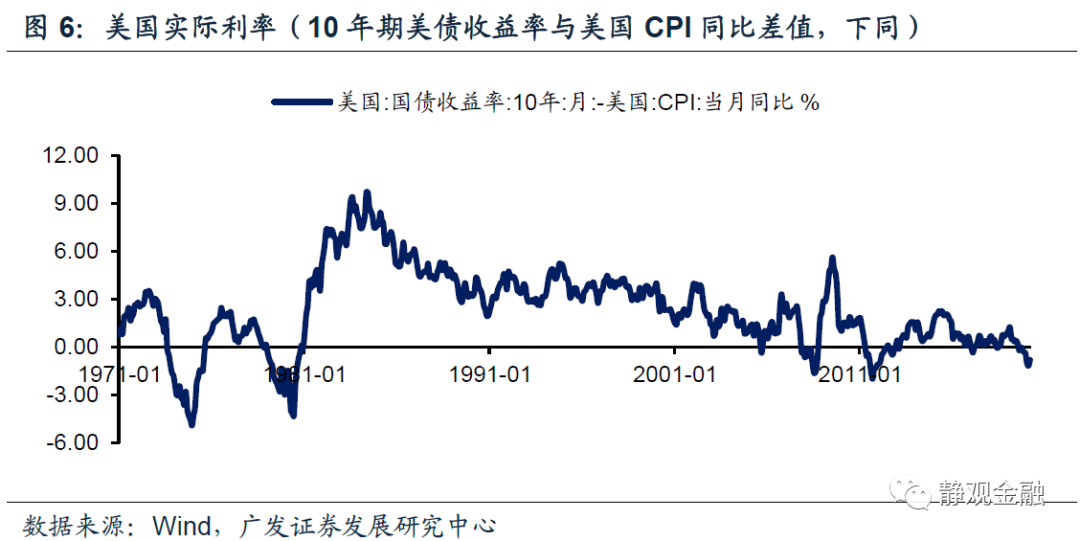

上世纪70年代以来实际利率始终是金价走势的内在驱动力。1971年8月15日后黄金的三段上行期正好对应美国实际利率转负的阶段,而黄金价格的两段调整期也刚好对应美国实际利率回升并保持在相对高位的阶段。

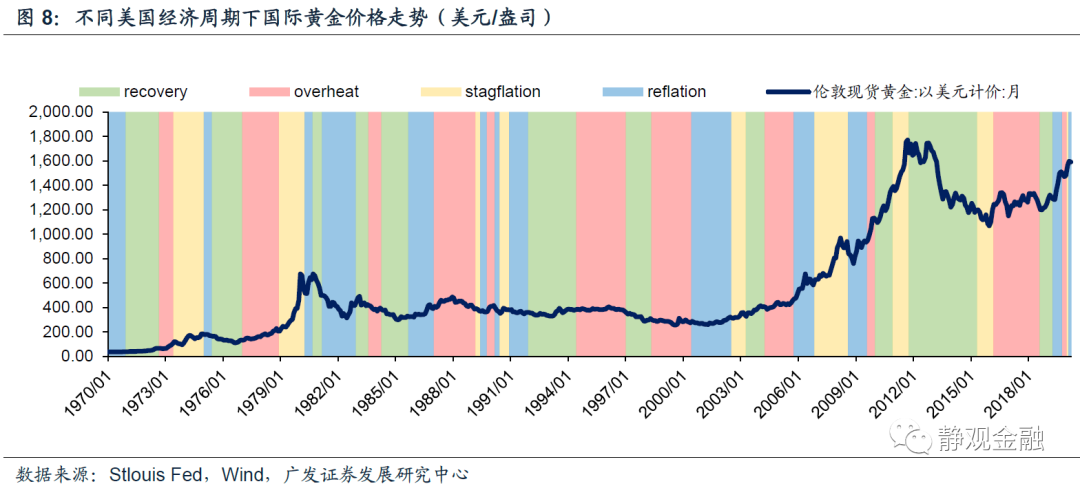

以2016年为分水岭,实际利率的决定因素已变。在美元计价黄金的前两轮牛市,美国频现经济滞胀。2016年以来COMEX黄金价格的上涨并未对应美国经济滞胀,而是出现在美国经济过热、复苏和衰退交替期。由此可见,美国实际利率仍是美元计价黄金的内在驱动力,但2016年以来美国实际利率的决定因素或已发生变化。

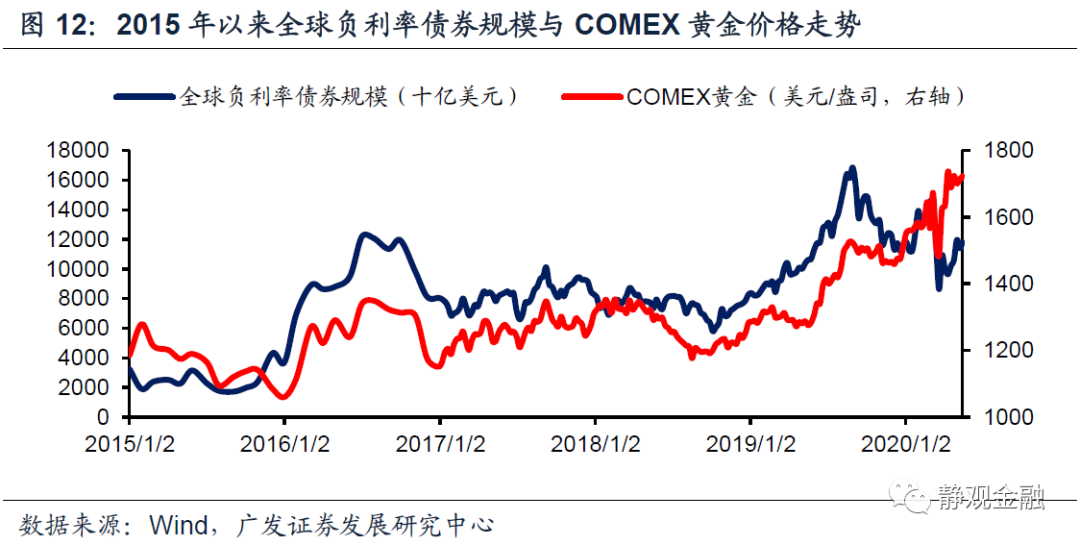

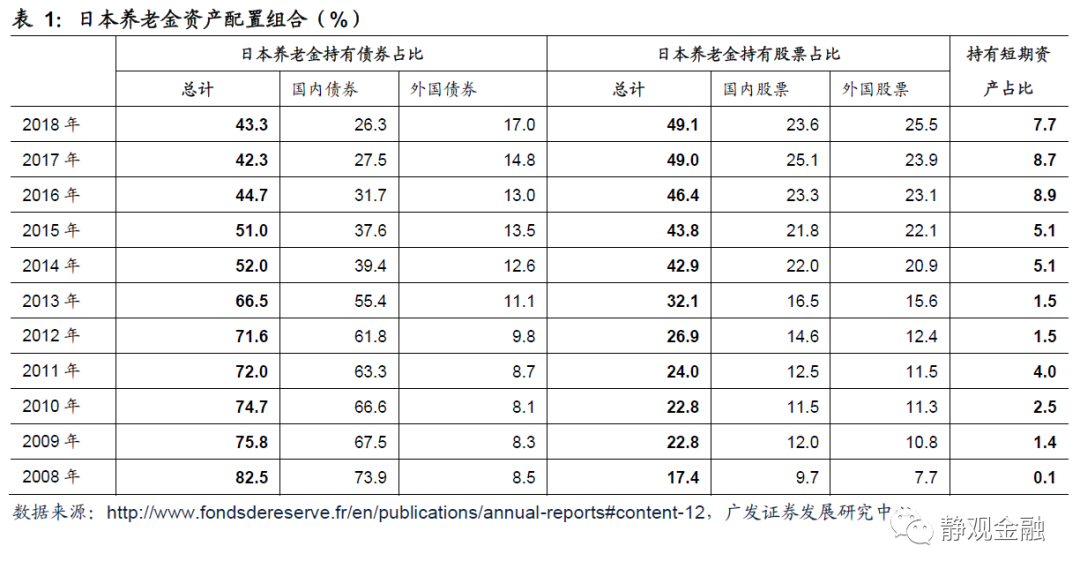

实际利率转负的驱动力由高通胀变为低利率(欧日负利率)。2016年以来欧日相继实施负利率货币政策令其债券资产配置吸引力显著下降,并推动类似日本养老金等长期投资者增配美债和另类资产,此过程亦压低了发达经济体的名义利率甚至实际利率对黄金形成提振。此外,欧日负利率使得作为0息债券的黄金出现了显著的配置价值,2016年以来COMEX黄金价格走势与全球负利率债券规模高度正相关。

黄金:抗通胀属性减弱,债券属性增强。

黄金抗通胀属性向债券属性切换,配置逻辑亦发生变化。1971-2011年,黄金价格走势主要由通胀波动驱动,体现其抗通胀功能。此外,上世纪70年代与2000-2011年两轮大牛市之间黄金的调整期长达20年,反映的也是美国通胀周期。而2012-2015年黄金调整时间仅为4年,一种合理的解释是该调整过程反映的并非通胀周期而是黄金由抗通胀属性向债券属性的切换。2016年以来黄金价格上涨的驱动力也并非其抗通胀属性,而是黄金的债券属性。黄金走势驱动力的切换究竟影响什么?答案是相对价值和配置周期。

经济增长选股票;经济衰退选黄金。权益资产由业绩和估值两因素驱动,黄金由实际利率驱动。此前通胀周期是二者跷跷板关系的支点,在目前的低通胀、低利率时代,权益资产与黄金跷跷板关系或由“业绩端”驱动。美国经济增长期,美股盈利能力增强,作为生息资产的股票仍然优于不生息的黄金;美国经济下行期,股票盈利能力转差,作为生息资产的股票反而可能跑输不生息的黄金。因此经济增长期选股票、经济衰退期选黄金。

美财政赤字水平及公共卫生事件后通胀中枢决定黄金走势。

预计未来1-2Q黄金相对美股仍具比较优势。Q2-Q3均处于美国实际GDP同比负增长阶段,加上四因子模型显示5-6月美股调整概率较高,预计未来1-2Q国际黄金相对美股或仍存比较优势。但若美联储不实施负利率政策,美国实际利率也难进一步大幅下移,因此黄金价格未必有显著的绝对收益。

公共卫生事件过后,黄金走势或取决于美国财政赤字率与通胀中枢。公共卫生事件持续时间越久、美国财政赤字水平越高,美联储就越是需要压制美债收益率中枢,黄金的上行趋势就会越稳。但若无负利率支持,长端美债收益率也没有太多下行空间,也极有可能会约束黄金的上行幅度。此外,公共卫生事件过后在美国非金融企业去杠杆、美股降估值、美国财政高债务的共振下,未来1-2年债券属性或推动美元计价黄金一直跑赢美股,情况与2000-2002年巴克莱美国国债指数跑赢标普500类似。但再往后看,一旦美国财政赤字回落期,全球通胀中枢回升,黄金驱动力也将再次由债券属性切换回抗通胀属性,切换过程黄金价格将再度调整,类似2012-2015年。

公共卫生事件过后,中国的股票和美越的房子或为α资产。

站在全球资产维度,公共卫生事件结束后中国的股票、美国的地产与越南的地产或将是全球最具吸引力的三大资产,主流货币计价的黄金也大概率跑输上述三类资产。

正文 一、黄金的本质是抗通胀的零息债券

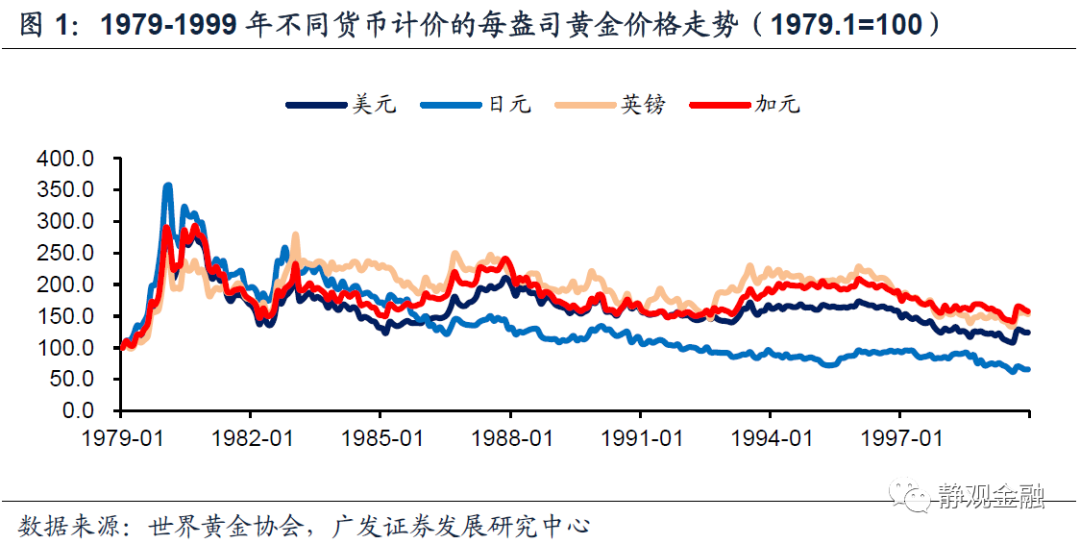

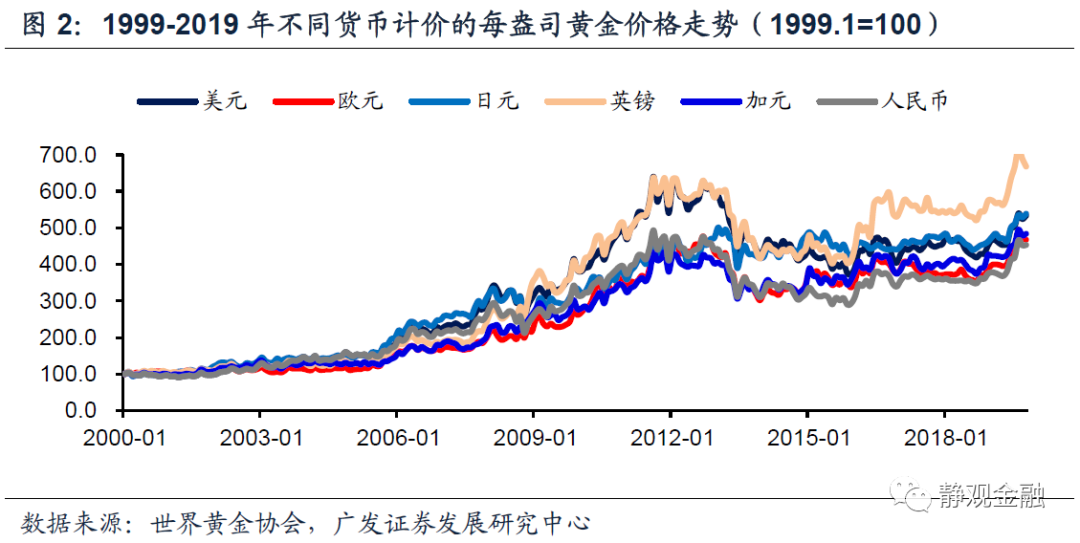

黄金拥有商品属性、金融属性及货币属性,进而兼具抗通胀功能和避险功能。尽管黄金具有货币属性,但如图1-2所示不同货币计价黄金价格走势趋同说明黄金价格走势并非汇率现象。此外,黄金属于不生息资产,结合货币属性和避险功能,我们可将黄金视为零息债券。简而言之,黄金本质是抗通胀的零息债券,金价与通胀正相关、与名义利率负相关,因此其内在驱动力是实际利率。

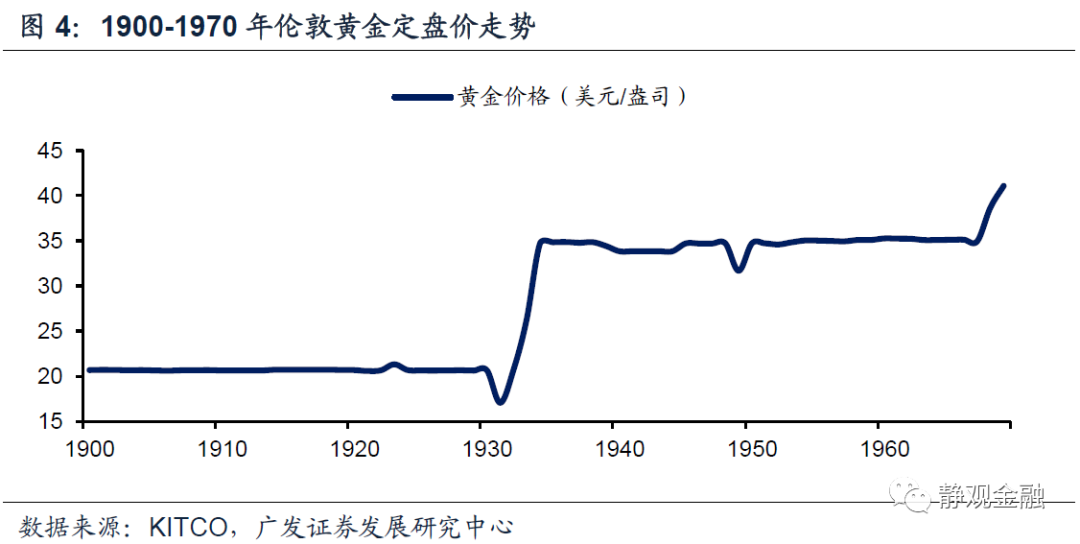

从研究意义上看,1971年8月15日美元与黄金脱钩前,国际黄金价格并不市场化,因此分析黄金价格走势只能追溯到1971年8月15日。在美元计价体系下,美国经济周期以及美国实际利率对黄金价格走势有更显著的影响。但是理论上不同货币计价黄金走势取决于货币所属国自身的实际利率,而在美元货币体系下,各国实际利率走势趋同,这也解释了不同货币计价黄金走势趋同的原因。

二、黄金内在驱动力仍是实际利率,但实际利率的决定因素已变

如图5可知,1971年8月15日美元与黄金脱钩后,国际金价走势经历了五个阶段,包括三段上行期和两段调整期。其中,1971年9月至1980年9月、2000年1月至2011年8月与2016年至今为黄金价格上行期;1980年10月至1999年12月及2011年9月至2015年12月为黄金价格调整期。对照图6可知,黄金的三段上行期正好对应美国实际利率转负的阶段,而黄金价格的两段调整期也刚好对应美国实际利率回升并保持在相对高位的阶段。可见,70年代以来实际利率始终是黄金走势的内在驱动力。

(二)以2016年为分水岭,实际利率的决定因素已变

如图7所示,我们用美国产出缺口和CPI划分美林时钟下的美国经济周期。在美元计价黄金的前两轮牛市(上世纪70年代与2000-2011年间),美国频现经济滞胀。滞胀买黄金有三点原因:

第一, 美国经济牺牲率较高[1],滞胀阶段美国劳动生产率会大幅下降,实际利率自然转负并利好黄金;

第二, 在无风险利率显著高于0的时代,只能依赖高通胀推动实际利率转负,滞胀期是四种经济周期中唯一能形成负利率的阶段,美国经济滞胀期黄金存在明确的绝对收益;

第三, 经济滞胀阶段对股债等生息资产皆形成遏制,黄金不生息但抗通胀,美国经济滞胀期黄金存在可观的相对收益。

2016年以来COMEX黄金价格的上涨并未对应美国经济滞胀,而是出现在美国经济过热、复苏和衰退交替期。结合图6与图8可知,尽管美国实际利率仍是美元计价黄金的内在驱动力,但2016年以来美国实际利率的决定因素或已发生变化。

(三)实际利率转负的驱动力由高通胀变为低利率(欧日负利率)

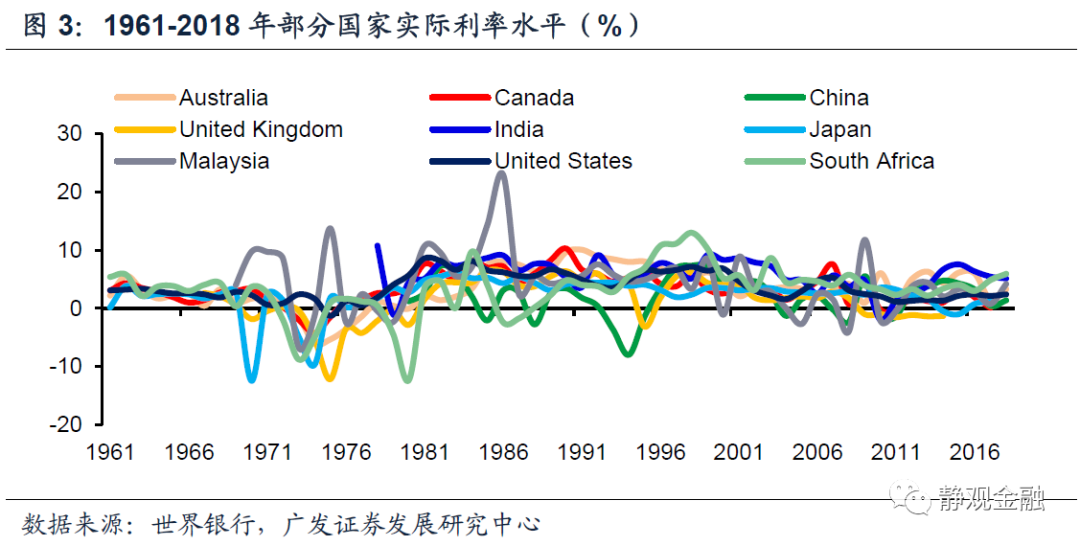

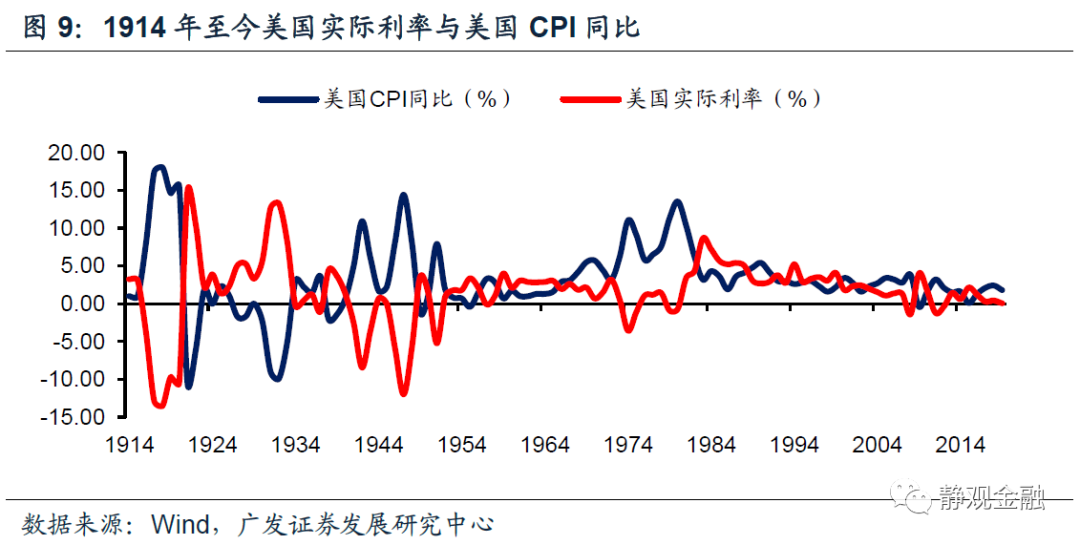

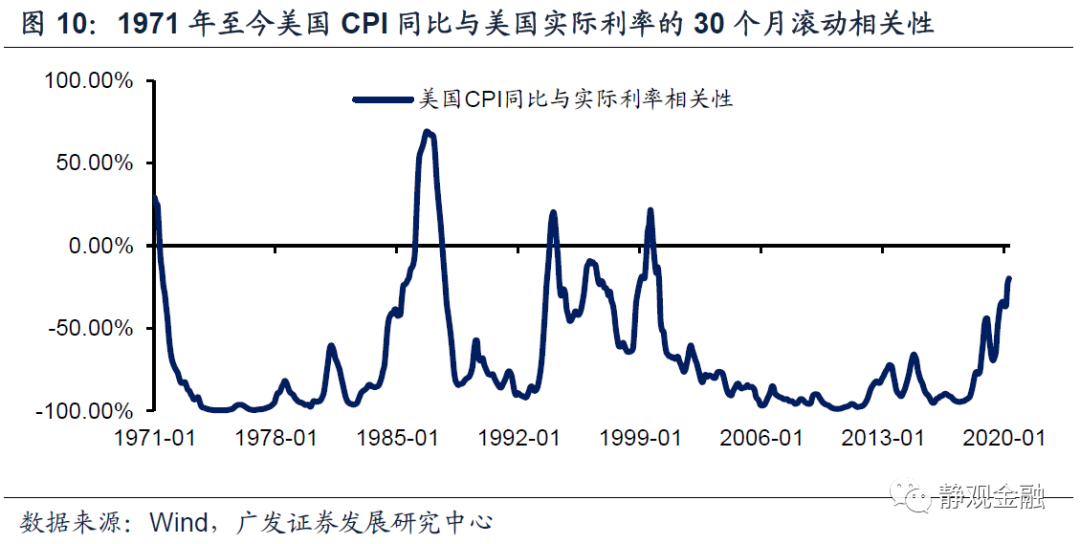

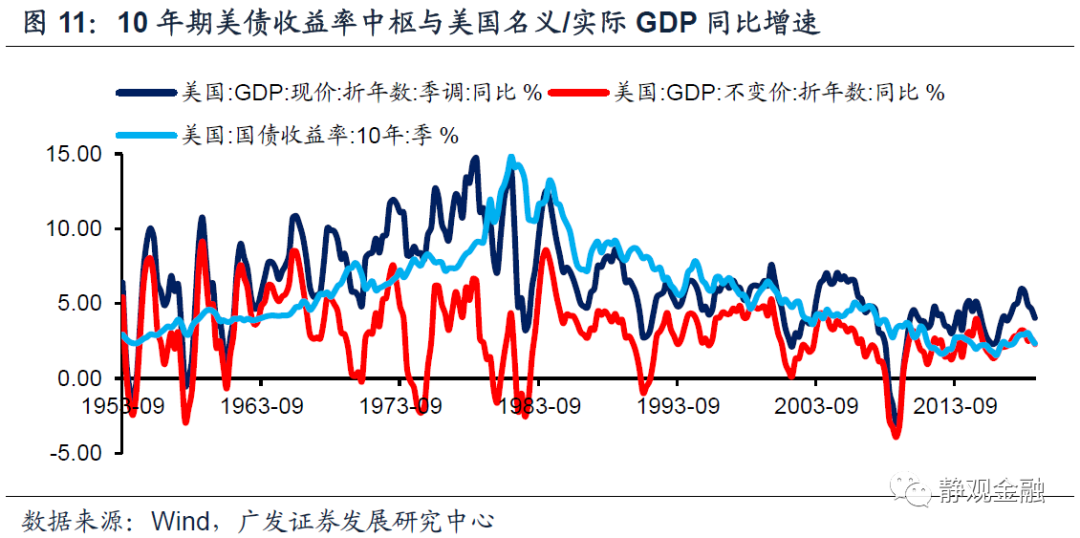

如图9所示,美国实际利率与美国CPI同比高度负相关,表明历史上美国实际利率下行特别是实际利率转负均由高通胀引发。但2016年以来事情正在发生变化。如图10所示,在历史上黄金两轮大牛市期间,美国CPI同比与美国实际利率始终是高度负相关,只有在调整期或者熊市阶段二者负相关性才会减弱甚至出现阶段性的正相关。由此可见,历史上两轮黄金牛市中实际利率转负皆由高通胀推动。但2016年以来黄金上涨期间美国CPI同比与美国实际利率的负相关性并未增强反而在减弱。此外,如图11所示,过去几十年10年期美债收益率与美国经济增长的相对位置一直在变,金融危机前10年期美债收益率中枢显著高于美国实际GDP同比增速,金融危机后前者开始向后者靠拢,2016年以来二者基本持平。结合图10及11,我们认为2016年以来美国实际利率转负的驱动力已由过去的高通胀变为了低利率。

全球低利率环境与全球特别是发达经济体人口结构、金融危机后美欧主导全球金融体系严监管有关。而欧日实施负利率也是其主权债务压力过重的结果。欧日负利率令欧日债券资产配置吸引力显著下降,并推动类似日本养老金等长期投资者增配美债和另类资产,此过程亦压低了发达经济体的名义利率甚至实际利率对黄金形成提振。此外,欧日负利率使得作为0息债券的黄金出现了显著的配置价值,2016年以来COMEX黄金价格走势与全球负利率债券规模高度正相关。

三、黄金:抗通胀属性减弱,债券属性增强

(一)黄金抗通胀属性向债券属性切换

回归到黄金作为抗通胀0息债券的本质上。自1971年8月15日美元与黄金脱钩到2011年,黄金价格走势主要由通胀波动驱动,也就是说此间黄金体现的是其抗通胀功能。2016年以来黄金价格上涨的驱动力并非其抗通胀属性,而是黄金的债券属性。此外,上世纪70年代与2000-2011年两轮大牛市之间黄金的调整期长达20年,反映的也是全球(至少是美国)的通胀周期。而2012-2015年黄金调整时间仅为4年。调整期如此之短存在两种可能:一种可能是始于2016年的黄金价格上行只是调整过程的一波反弹;另一种可能是2012-2015年黄金价格调整反映的是黄金由抗通胀属性向债券属性的切换。

我们将对黄金后市的探讨交给下文,当下只分析一个问题:黄金驱动力的切换对其走势是否存在影响?首先,全球低利率以及欧日负利率的环境确实非常利好黄金。此外,黄金的锚仍是实际利率,在分析黄金价格趋势时,并不需要特别单独讨论其驱动力来自抗通胀属性还是债券属性。那么,黄金走势驱动力的切换究竟影响什么?答案是相对价值和配置周期。

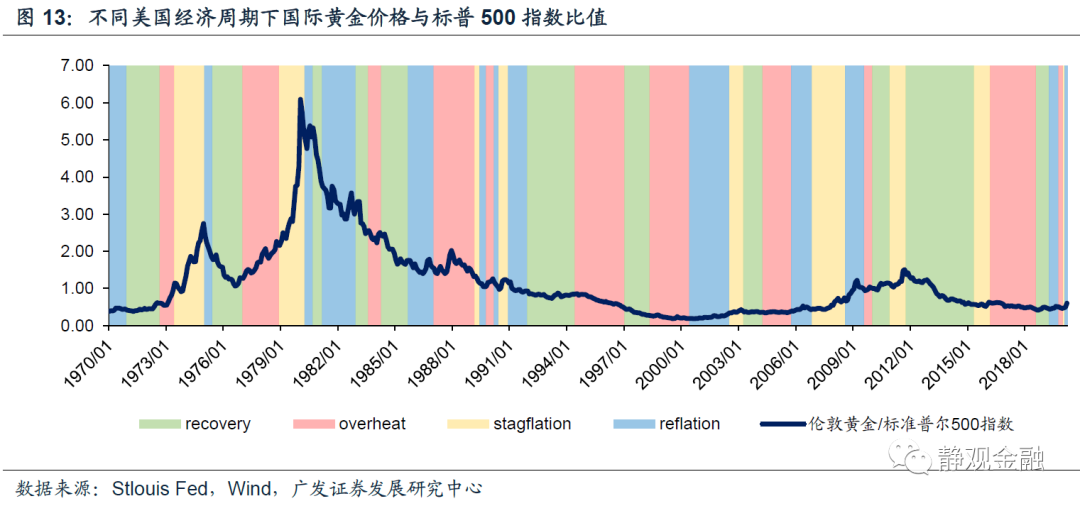

(二)经济增长选股票;经济衰退选黄金

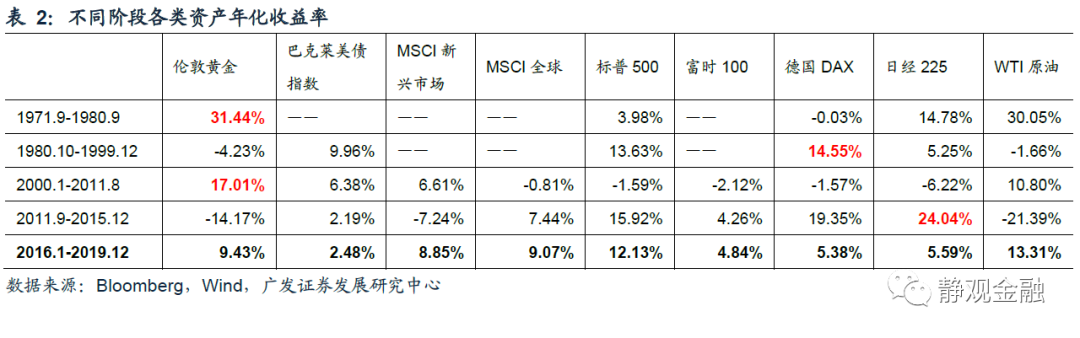

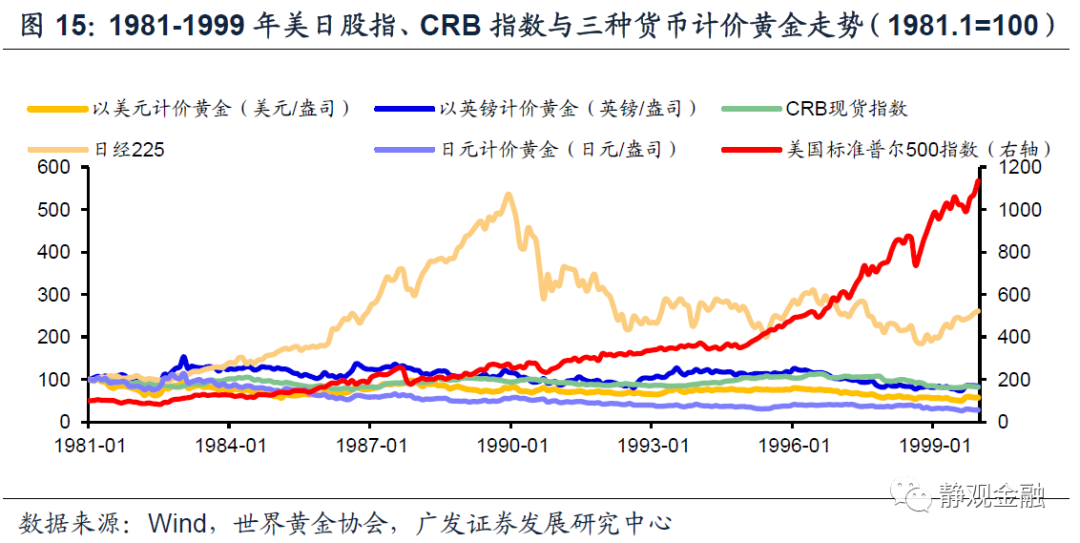

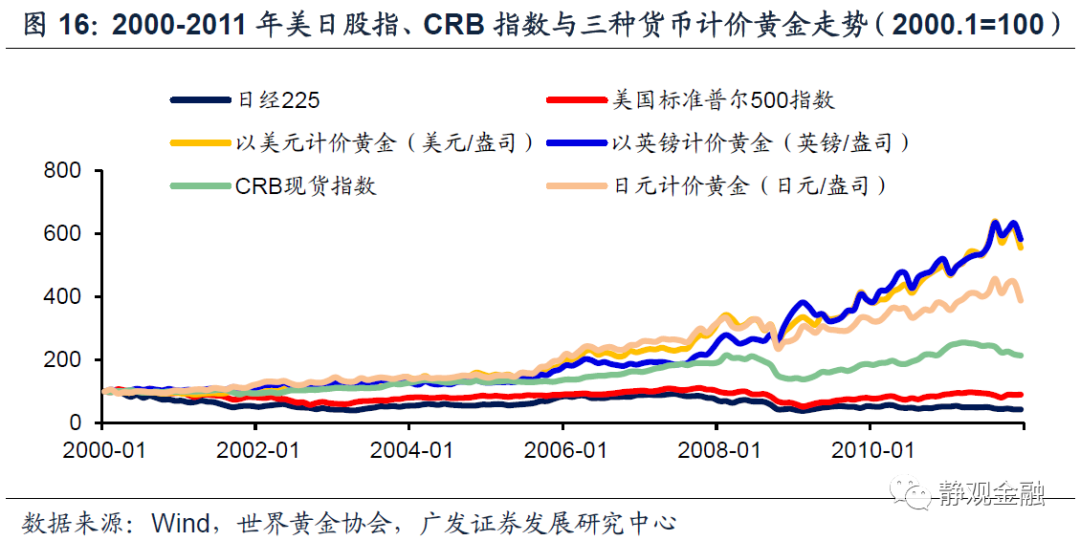

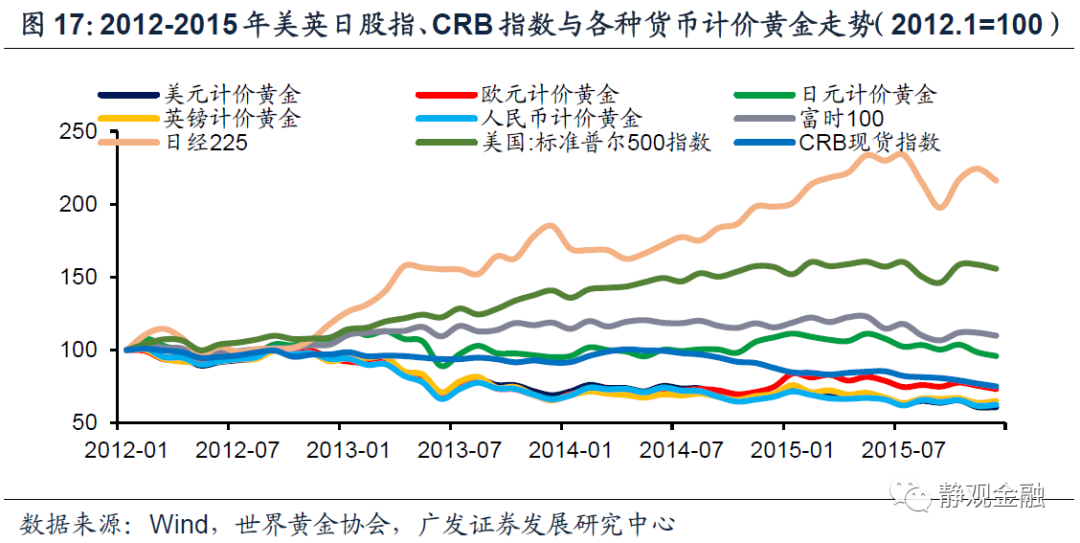

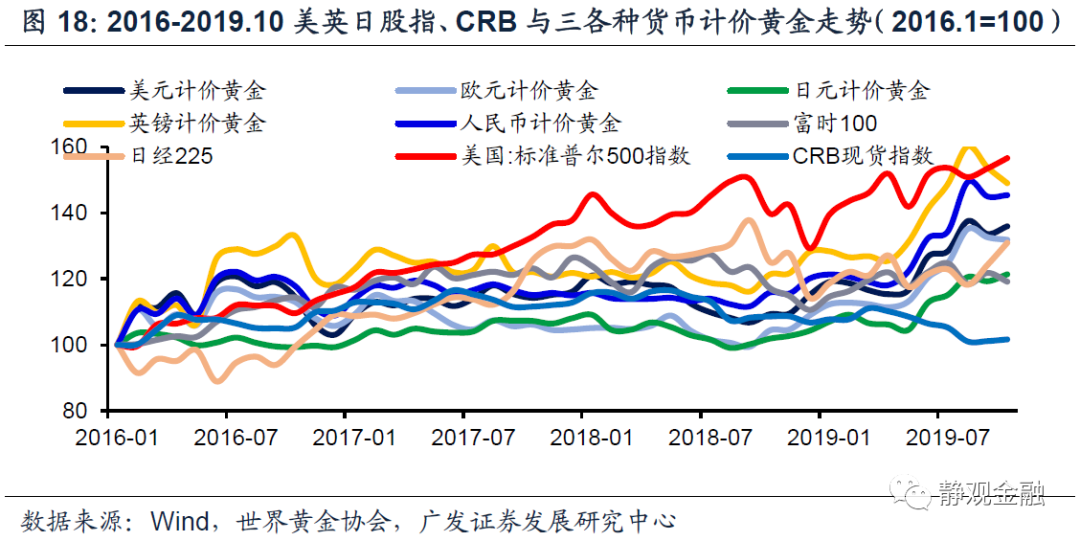

如表2及图13-17所示,无论是上涨阶段还是调整阶段,1971-2015年间,黄金走势跟发达经济体的权益资产总是跷跷板关系。背后依然是通胀周期的影响:高通胀提振黄金、抑制权益资产;低通胀抑制黄金、提振权益资产。2016-2019年间,黄金与欧美日各国权益资产均为正收益。在低通胀低利率环境下,股票与黄金的跷跷板关系看似已经消失,实则是支点发生了变化。

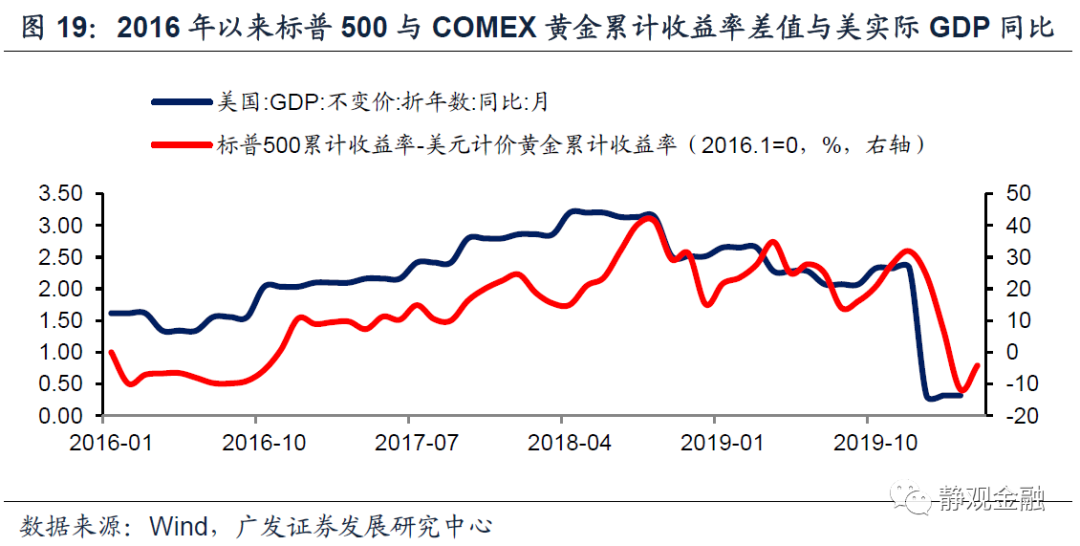

试想权益资产由业绩和估值两因素驱动,而黄金由实际利率驱动。此前通胀周期是二者跷跷板的支点,在目前的低通胀、低利率时代,权益资产与黄金跷跷板关系或由“业绩端”驱动。如图19所示,美国经济增长期,美股盈利能力增强,作为生息资产的股票仍然优于不生息的黄金;反之,美国经济下行期,股票盈利能力转差,作为生息资产的股票反而可能跑输不生息的黄金。

简言之,目前发达经济体的低通胀与低利率环境导致黄金表现期出现在经济衰退阶段,因此经济增长期选股票、经济衰退期选黄金。

四、美国财政赤字水平及公共卫生事件过后美通胀中枢决定美元计价黄金走势

(一)预计未来1-2Q黄金相对美股仍具比较优势

公共卫生事件导致经济行为中断令美国4月就业数据录得历史最差水平。随着复工推进,美国就业数据有望边际改善,但5-6月美国失业率或仍为两位数,Q3美国实际GDP同比也大概率仍是负增长。结合前文,预计未来1-2Q国际黄金相对美股或仍存比较优势。

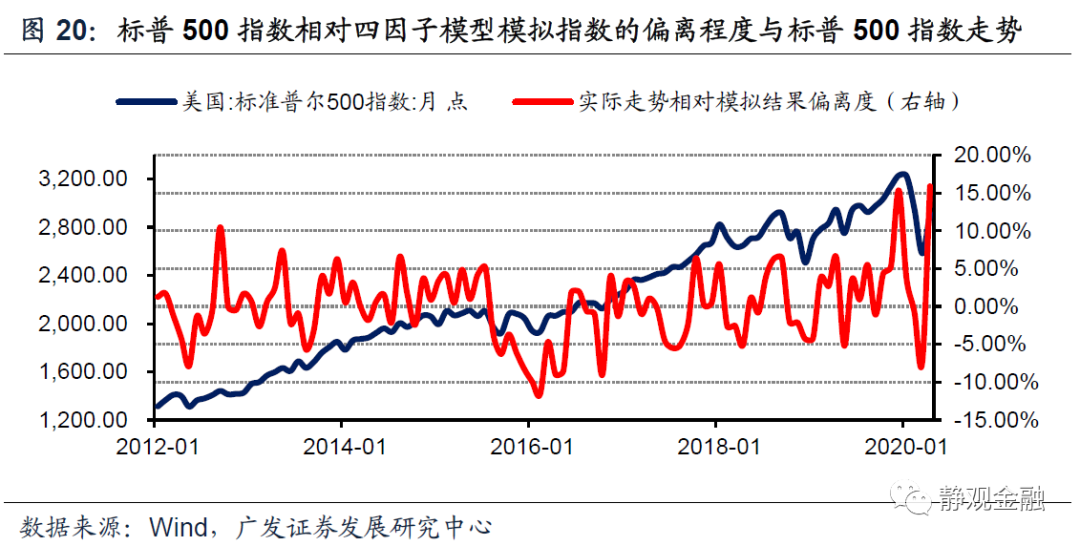

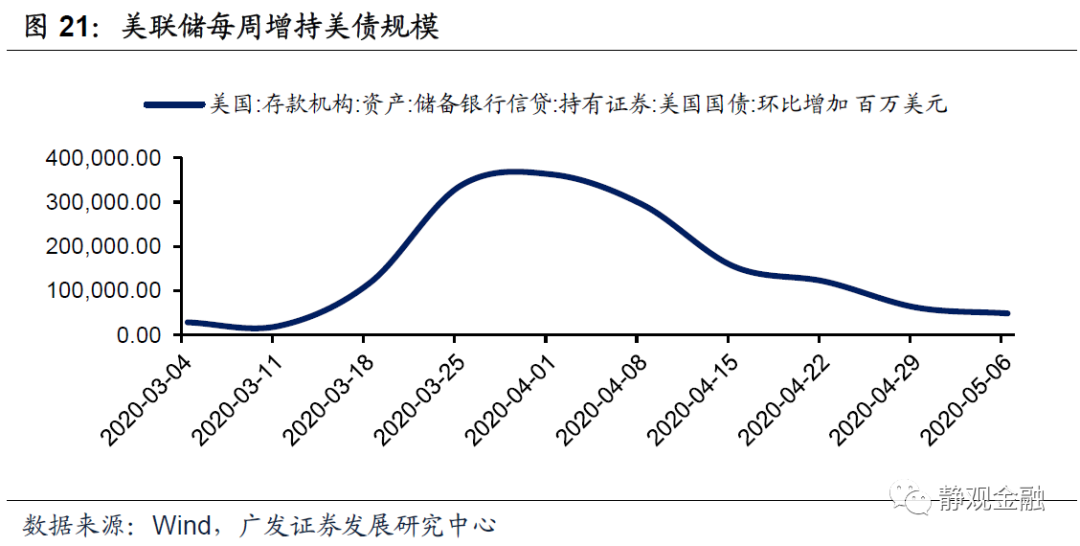

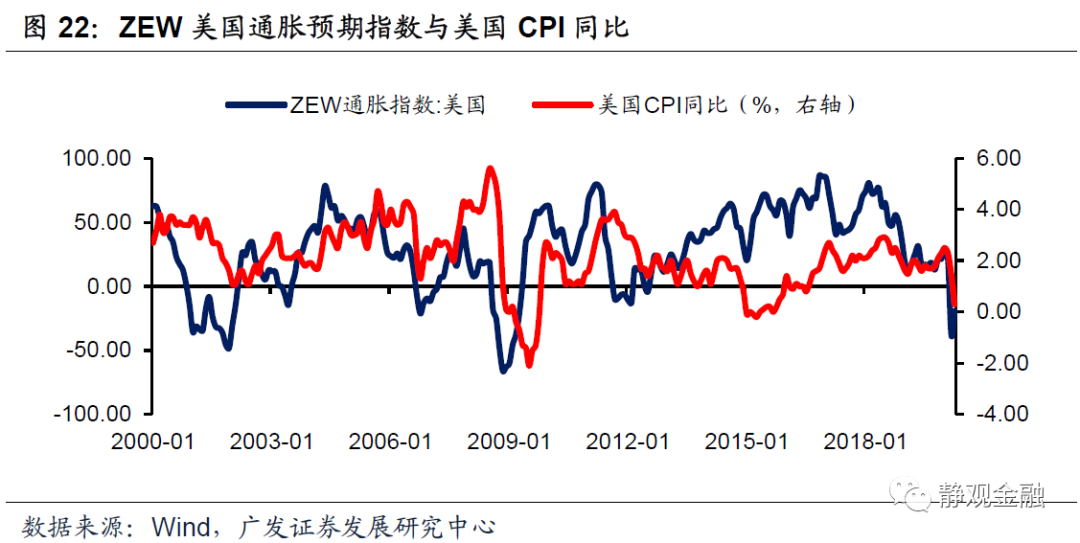

但这并不意味着黄金价格一定有显著的绝对收益。首先,四因子模型显示截止4月底标普500指数已现超涨信号;其次,4月以来美联储增持美债速度放缓、流动性边际收紧;另外,假定不实施负利率,美国国债收益率已处于极低水平,而ZEW美国通胀预期指数表明未来几个月美国或仍处于低通胀状态,实际利率或难进一步大幅下移。

(二)公共卫生事件过后,黄金走势或取决于美国财政赤字率与通胀中枢

1. 公共卫生事件持续时间决定10年期美债收益率中枢,影响黄金走势空间

金融危机后,美国居民部门资产负债表严重受损,财政刺激成为拉动经济增长的重要动力。在此背景下,2009-2019年美国财政赤字均值为5.2%,显著高于同期美国名义GDP增长均值3.5%;此间美国国债总规模增加12.7万亿美元至22.7万亿美元,美国未偿国债余额占GDP比重由68.1%升至106.0%。

为了防止公共卫生事件对私人部门的长期损害,公共卫生事件以来美国财政转移支付力度极大。3月27日落地的《Cares Act》包括7项经济支持内容,且援助范围极广。目前美国财政将向年收入不足7.5万美元的每个单身成人一次性最多发放1200美元,向年收入低于15万美元的每对夫妻最多发放2400美元,每个孩子发放500美元。由图23可知,美国约80%的家庭都接受了现金援助。换言之,本次公共卫生事件将令美国财政及债务形势更为严峻。

美国国会预算办公室预计受公共卫生事件影响,2020年美国将增加3.8万亿美元财政赤字,2021年将增加2.1万亿美元财政赤字。美元全球货币储备地位使得美国具有财政货币化的能力并可据此压低其国债发行成本。美国国债占GDP比重与10年期美债收益率之间存在显著负相关性,金融危机后美国国债利息支出占GDP比重也不升反降。往后看,为了缓解财政负担,美联储或将继续通过QE压低美债收益率中枢、帮助美国政府部门降杠杆。此外,公共卫生事件持续时间决定了美国赤字率及债务规模攀升幅度,也将直接影响10年期美债在未来较长时间的中枢水平。这就意味着公共卫生事件持续时间越久、美国财政赤字水平越高,黄金的上行趋势就会越稳。但我们仍然认为美联储实施负利率将严重损害美元货币体系。假若无负利率支持,长端美债收益率也没有太多下行空间,亦极有可能会约束黄金的上行幅度。

2. 公共卫生事件过后,通胀回升对黄金是利好还是利空?

公共卫生事件过后全球将迎来一轮强资本开支周期,通胀中枢有望高于2012-2020年的弱资本开支周期阶段。但本轮强资本开支周期嵌套于弱库兹涅茨周期下,因此难有高通胀及滞胀。假若黄金驱动力为其抗通胀属性,那么公共卫生事件过后,全球通胀中枢上移的局面将利好美元计价黄金,当然缺乏滞胀基础也将约束黄金上行空间。但问题是目前黄金走势的驱动力已然变成债券属性。中枢上移的温和通胀对于债务属性资产究竟利好还是利空?我们预计会分两个阶段。

第一阶段:美国的高债务期,通胀对美债收益率影响有限,黄金价格仍受支撑。基于前文,公共卫生事件过后的1-2年内受到财政赤字和债务压力所累,美国名义利率或仍处于较低水平。通胀中枢上移对美债收益率的影响仍属于次要矛盾。此间,美国实际利率水平或仍不高,甚至保持在0轴附近。这一阶段下黄金或仍保持正收益。只是随着全球经济复苏,黄金的相对表现会受到约束。

此外,公共卫生事件过后美国企业部门将进入去杠杆阶段,金融危机后美股迎来了11年估值红利,公共卫生事件后估值红利也将结束。因此在美国非金融企业去杠杆、美股降估值、美国财政高债务的共振下,美元计价黄金有可能未来1-2年内一直跑赢美股,情况与2000-2002年巴克莱美国国债指数跑赢标普500类似。

第二阶段(或有):美国财政赤字回落期,黄金驱动力再次由债券属性切换回抗通胀属性,切换过程黄金价格将再度调整,类似2012-2015年。

五、公共卫生事件过后,中国的股票和美越的房子或为α资产

如果回到全球资产维度,公共卫生事件结束后中国的股票、美国的地产与越南的地产或将是全球最具吸引力的三大资产,主流货币计价的黄金也大概率跑输上述三类资产。

[1]牺牲率衡量的是通货膨胀每增加1%导致的产出损失,对该指标的测算往往基于的是反通货膨胀出现的年份。

风险提示

(一)全球公共卫生事件超预期

(二)各国货币政策超预期

(三)各国财政政策超预期

(四)国际经济超预期

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP