一季度银行业监管点评:行业总资产增速加快,净利润增速和ROE均下滑

本文来自微信公众号“eResearch杨荣团队”,作者:杨荣。

1 事件

2020年5月14日,银保监会发布2020年1季度银行业主要监管指标数据。

2 简评

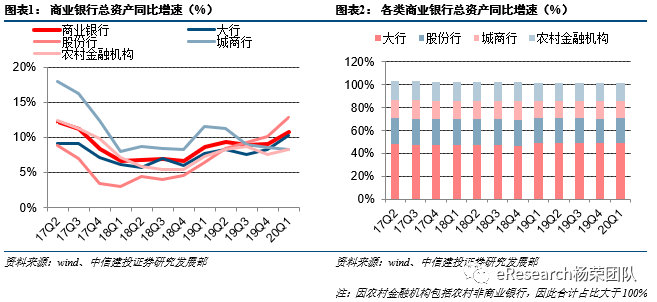

1、1季度行业总资产增速加快,股份行表现突出

截至2020年1季度末,我国商业银行总资产规模达251.84万亿元,较去年同期增长10.74%,增速较去年4季度提高了1.62pct,较去年同期提高了2.05pct,增速自17年3季度后重回双位数。其中,股份行总资产规模增速和环比增幅均最高,大行增速显著回暖,农村金融机构增速最低,而城商行环比增幅为负。

2020年1季度末,大型商业银行总资产占全部商业银行的49.25%,同比增长10.31%,较上一季度提高2.04个百分点。

股份行总资产规模占比为21.54%,同比增长12.82%,较上一季度提高了2.69个百分点,增速和环比增幅均最高。此前受“金融去杠杆”影响,股份行资产增速在各类银行中最低,19年以来,随着监管进入稳杠杆阶段,股份行资产增速呈恢复性增长趋势,尤其是自19年下半年开始,股份行资产增速连续3季度保持各类银行中最高水平。

城商行总资产规模占比为15.14%,同比增长8.27%,但环比4季度要慢0.26个百分点,城商行同比增速已经连续4个季度下滑,主要受19年包商银行等事件影响,城商行的风险程度受到较大关注,资产扩张速度变得更加审慎;同时19年监管加大对普惠金融的指引力度,大行和股份行在一定程度上抢占了部分城商行客户。20年初,公共卫生事件影响下,小微客户流动性受到影响程度要明显高于大型企业客户,因此城商行部分客户受到较大影响。

此外,农村金融机构总资产规模与城商行接近,占比15.52%,同比增长8.24%,增速最慢,好在增速环比回暖,较去年4季度提升0.62pct。占比在去年4季度短暂低于城商行后,又重新超过城商行占比。

2020年1季度,商业银行资产增速较2019年显著加快,且增速的增幅进一步提升。在公共卫生事件影响下,大行和股份行因为客户资信更加优质,流动性更加充足,在市场流动性充足资金成本低的情况下,资产增速提升。而城农商行主要的小微涉农客户因流动性和隔离政策影响,生产经营受到较大限制,资产规模增速也同比放缓,与大行股份行增速拉开差距。

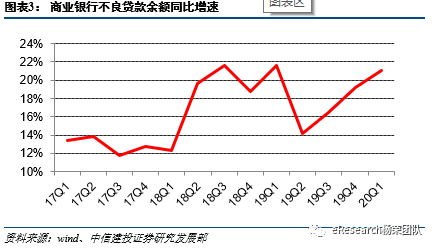

2、资产质量小幅下滑

(1)不良贷款环比增速显著增加。截至2020年1季度末,商业银行不良贷款总额达2.61万元,较上季度末增长8.23%,较上季度增速上升6.27个百分点,同比增速为21.09%,较上季度增速上升1.93个百分点。

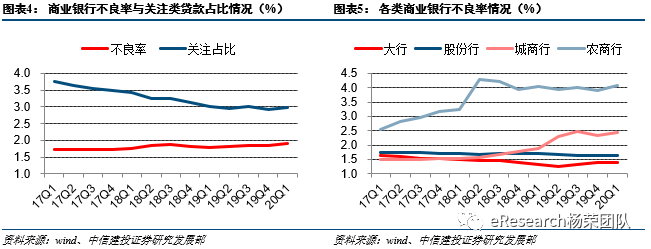

(2)不良贷款率环比上升5bp,城农商行上升明显。截至2020年1季度末,行业整体不良率为1.91%,环比上升5bp。其中,除股份行环比持平外,大行、城商行、农商行分别提升1bp、13bp和19bp,城农商行上升幅度明显。今年1季度,城农商行的客户受公共卫生事件的冲 击更为明显,不良率提升的幅度也较为显著。

(3)关注类贷款环比上升6个BP,潜在不良有所回升。截至2020年1季度末,行业关注类贷款达4.05万亿元,较上一季度末上升7.56%,增速环比显著提升了8.81个百分点。而关注类贷款占比达2.97%,较上一季度末上升了6个BP。按照当前银行的5级分类认定政策,绝大多数银行在贷款出现逾期情况下全部纳入关注类,在公共卫生事件影响下,逾期贷款提升,使得关注贷款抬升。

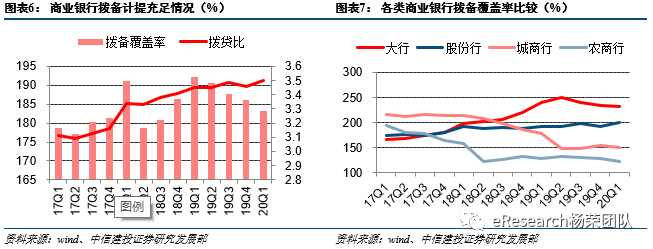

(4)拨备计提力度持续小幅下降,城商行保持增长。截至2020年1季度末,行业拨备覆盖率达183.20%,较19年末小幅下降了2.89个百分点;拨贷比为3.50%,环比提升4bp。从类型来看,除股份行环比提升6.92pct至199.89%外,大行、城商、农商行分别下降2.63pct、4.07pct、6.40pct至231.70%、149.89%和121.76%,农商行的拨备覆盖率已经接近120%,拨备压力增加。

总体来看,行业资产质量环比19年4季度有所下滑。不良率、关注占比环比上升而拨备覆盖率环比下降。主要原因是受公共卫生事件影响,部分流动性较大的客户以及受隔离政策影响较大的商服、餐饮、交运等行业逾期贷款显著提升,给整体资产质量造成压力。展望2季度,在再贷款再贴现的持续投放,催收产能的逐渐恢复,企业和居民复产复工达到疫前水平,拨备覆盖率依然显著超出监管要求的情况下,无需过度担忧银行资产质量问题。

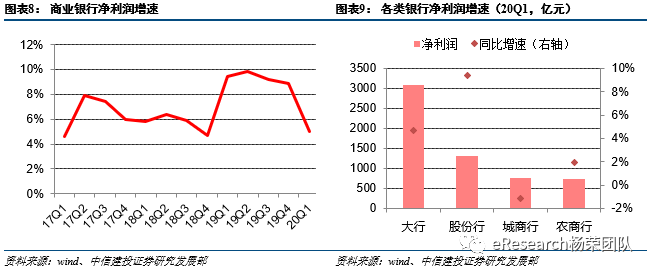

3、净利润和ROE均下滑

(1)净利润增速环比下降3.90个百分点。20年1季度,商业银行实现净利润0.60万亿元,同比增长5.00%,增速较去年4季度下降3.90个百分点。

其中,仅股份行增速高于均值,达9.40%,大行、农商行增速为4.69%和1.94%,而城商行增速同比下滑,降幅为1.16pct。

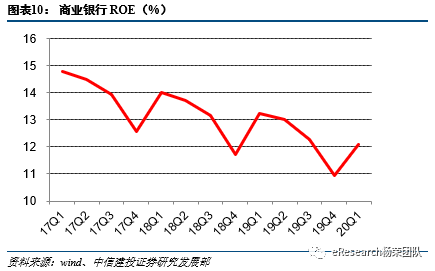

(2)ROE同比大幅下降1.15个百分点。20年1季度,行业ROE为12.09%,受息差下滑影响,较19年一季度大幅下降1.15个百分点。

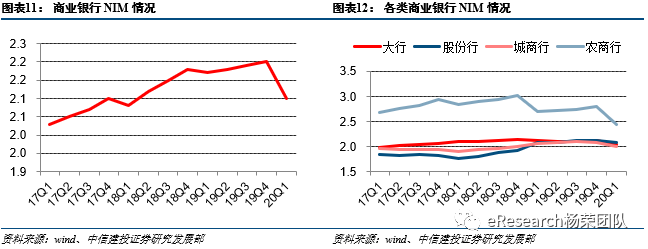

4、NIM环比下降10个BP,农商行下滑显著

2020年1季度,商业银行整体NIM为2.10%,环比下降10个BP,同比下降7bp。其中,大行、股份行、城商行下滑8bp、3bp和9bp,而农商行下滑显著,环比下滑了37bp至2.44%,虽然仍高于其他银行类型,但领先程度缩小。

2020年1季度,在利率下行压力和政策引导降低实体经济,尤其是小微企业贷款利率的持续影响下,资产端压力明显,而负债端,在同业利率19年已显著下降的前提下,再度大幅下降空间有限,同时存款利率在激烈竞争下利率稳定走高,虽然MLF等利率也在下行,但难以对冲资产端下行压力,因此NIM大概率呈缩窄趋势。

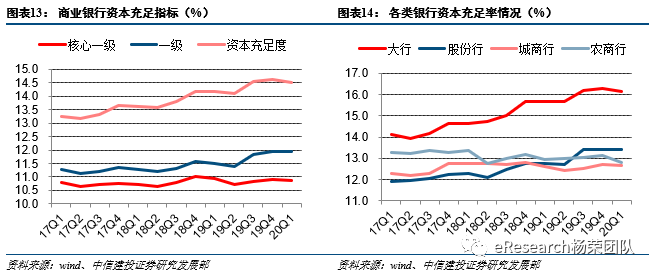

5、4季度各项资本充足度指标环比改善

2019年末,商业银行核心一级资本充足率、一级资本充足率和资本充足率分别为10.88%、11.94%和14.53%,与上季度相比分别下降了4bp、1bp和12bp。

从环比数据来看,除股份行环比上升2bp以外,其他类型银行较上季度末资本充足度均有所下滑,大行、城商、农商行分别下滑17bp、5bp和32bp。主要原因:(1)受1季度资产增速提升,风险加权资产扩张;(2)受春节和公共卫生事件影响,资本融资节奏放缓;(3)盈利能力下降,造成内生资本能力下降。

6、总结

从2020年1季度监管数据来看,行业基本面受公共卫生事件影响,盈利能力、资产质量、资本充足度有所下滑,而资产增速在监管引导下,并借力低成本市场资金,投放力度加大,资产增速有所提升。

1季度对银行影响最大的因素是公共卫生事件的影响,从盈利能力和资产质量上对银行业整体产生较大影响。然而,受影响最大的城农商行,尤其是农村金融机构,大部分并未上市。从上市银行的角度,其较大的资产规模,较好的客户资信水平,较严格的风控政策和不良认定标准下,上市银行整体不良率为1.43%,环比持平,且显著低于银行业整体1.91%的不良率水平。

按银行类型来看,股份行基本面改善情况延续去年4季度良好态势,在各类型银行中表现最好:

其一、股份行总资产增速和环比增幅均最高。

其二、股份行NIM环比仅下降3bp,显著低于其他类型银行。

其三、股份行不良率环比持平,其他类型银行均有所下降。

其四、拨备覆盖率在行业整体下降的情况下,环比提升6.92pct。

7、投资建议

(1)把握超跌反弹估值修复行情:政策对冲>不良新生成

2020年银行估值承压。理由是:LPR下行周期中NIM下降导致ROE承压,同时受公共卫生事件影响全年经济增速低于往常,资产质量承压,不良率将回升。

但是政策对冲,依然有超跌反弹的行情。前者主要是降低存款基准利率的预期,改变NIM下行趋势。后者主要是政策对冲超过银行体系不良新生成,从而减轻资产质量上的压力。其一、银行业贷款总额160万亿左右,零售贷款占比40%,从而零售贷款规模预计64万亿,如果零售不良率再提高2%,零售贷款不良规模新增达1.3万亿左右。其二、针对中小微的再贷款再贴现,规模达到1.5万亿,6月底之前全部投放完成。而1.5万亿的再贷款再贴现完成可以对冲这部分潜在的风险敞口,从而再贷款再贴现能够帮助小微企业渡过公共卫生事件难关。其三、一季度银行业的资产质量好于预期就是一个例证。1Q经济负增长,银行贷款主要分布的行业也出现大幅的负增长,但是银行的资产质量并没有出现明显的恶化,同5000亿支农支小再贷款再贴现投放有关。我们认为2Q后存在滞后的影响,但随后1万亿的再贷款再贴现对接,2Q3Q整体的风险敞口也将会得到有控制。

(2)投资主线之一:把握估值已触底基本面优异高弹性的优质银行股的中长期投资机会。投资主线之二:把握受公共卫生事件影响小的银行,短期内,我们重点推荐估值低且对公贷款占比高的银行,比如:无锡银行、兴业银行、浦发银行。

(3)中长期重点推荐:优质银行股、兴业银行、浦发银行;邮储银行(01658)、工商银行(01398)、南京银行;无锡银行、长沙银行、上海银行。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP