快递行业一季度受冲击较小 受益于网购与到家业务的旺盛需求

本文转自微信公号“招商银行研究”,作者:行业与区域研究所

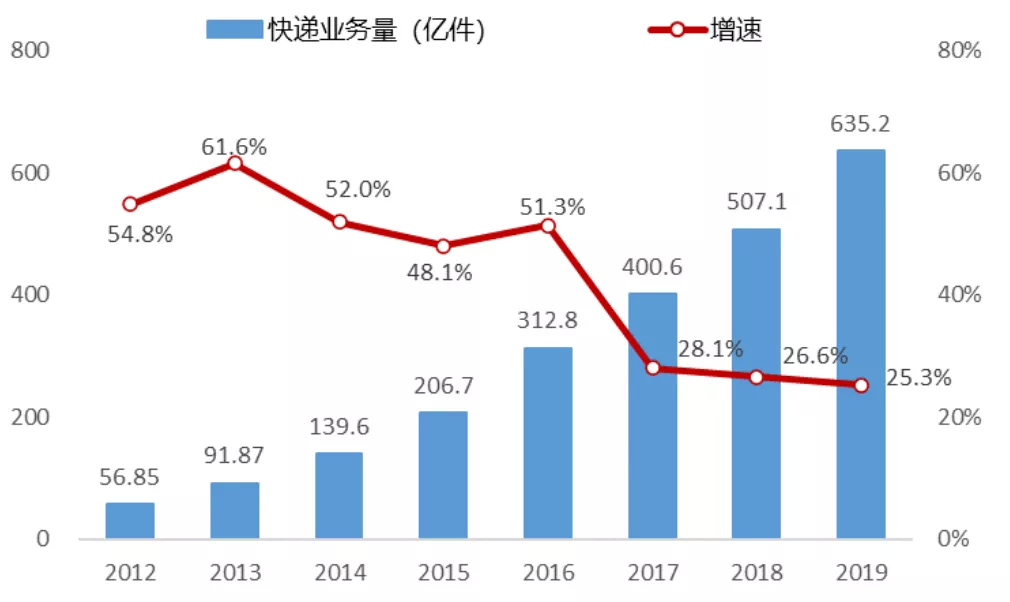

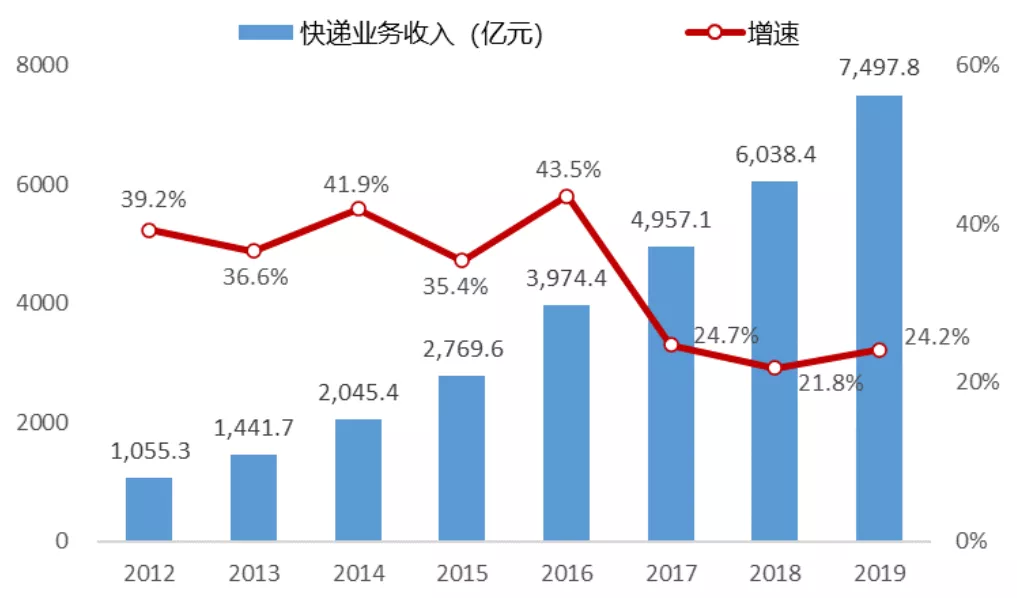

快递行业整体运行良好。2019年我国快递行业保持快速增长,累计完成业务量635.2亿件,较上年提升25.3%,增量绝对值128.1亿件,创历年之最;全年实现业务收入7497.8亿元,同比增加24.2%,增速较上年提升2.4pct。行业虽然受冲击但恢复较快,截至2020年1季度,快递行业完成业务量125.25亿件,同比增加3.15%,实现业务收入1534亿元,同比略微下降0.55%。

快递市场显现三大特征。2019年市场表现来看①价格特征:快递价格不断下降,但趋势在放缓;②结构特征:异地快递快速上涨,同城业务稍有萎缩;③区域特征:广东+江浙沪占绝对体量,义乌价格刷新低。

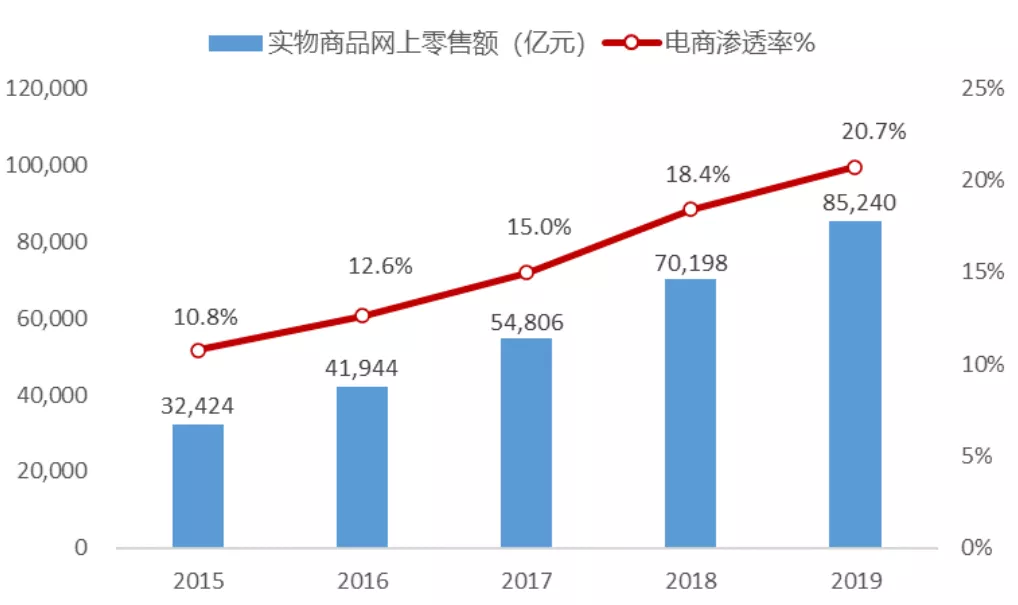

需求侧:电商市场繁荣。2019年我国网购经济发展势头良好,线上购物金额8.52万亿,较上年增长21.4%,电商渗透率达到20.7%,较上年提升2.3pct。直播带货、社交拼团、O2O到家、跨境购物、“双十一”购物节等多元化电商模式拉动快递订单需求。2020年1季度因影响,线上消费占比提升至23.6%,快递行业受益于网购与到家业务的旺盛需求,成为最早恢复的行业之一。

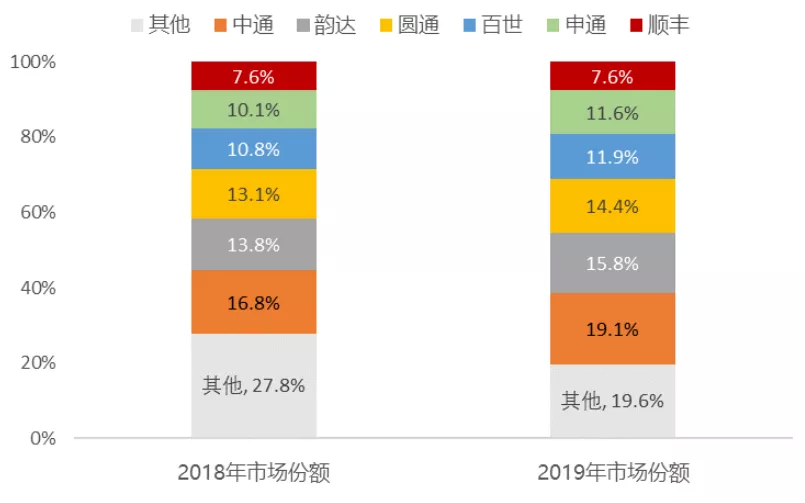

供给侧:行业集中度快速提升,各家经营数据有喜有忧。2019年行业集中度CR6达到80.4%,较上年提升8.2pct为历年最高。市场份额前两名中通(ZTO.US)和韵达增长更快,正与后面拉开差距。2019年通达系快递业务量维持高增长,2020年1季度顺丰表现抢眼,业务量与收入逆市大幅上涨,通达系业务收入陷入负增长。用户满意度与全程时效方面,顺丰排名行业第一,韵达在通达系快递排名最高。

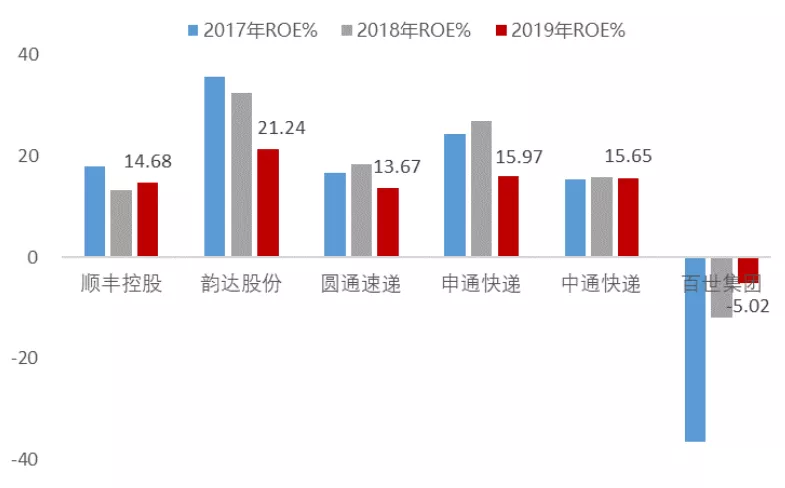

供给侧:通达系快递成本为王,中通和韵达优势明显。①单票收入方面,中通和韵达单票收入平均比另外三家高0.1~0.2元/票。②单票成本方面,韵达高额补贴派件网点导致单票成本(含派费)最高,中通在转运中心和干线运输方面近几年一直保持成本最优。③单票毛利方面,中通和韵达分列前两名,体现了较强的精细化管理和成本控制能力。中通与韵达最近几年一直保持较高的资产投入,扩产能同时“降本增效”。韵达净资产回报率ROE在快递行业中最高,主要源于其行业最高的净利率,但是最近两年受价格战与补贴影响ROE大幅下滑。

相关报告:

《快递行业深度报告:探究快递下沉市场与四大新兴领域》

正文

我们从2019年至今发布了四篇物流行业深度报告,分别是快递行业深度报告、韵达股份的公司深度报告、智能物流装备制造行业深度报告、零担快运行业深度报告,搭起了物流行业的研究框架。这其中,快递行业作为我国商业发展,尤其是互联网电商产业的基础设施,在未来很长一段时间内仍将处于景气增长期,同时行业已形成多寡头的竞争格局,通达系谁将胜出?顺丰与京东如何突围?快递行业的跟踪研究显得尤为重要。物流仓储是我行资产投放的重点领域之一,快递巨头皆为我行战略客户,业务往来密切,因此快递行业与快递公司是我们跟踪研究的重点。

本篇报告重点对国家邮政局发布的数据、各家快递公司披露的2019年报以及2020年一季报经营数据与财务数据进行整理分析,用数据揭示行业发展趋势与变化,梳理并总结形成行业需求、供给(竞争格局)和通达系发展的最新观点。

快递行业整体运行良好

2019年我国快递行业整体保持快速增长。根据国家邮政局的数据,2019年累计完成快递业务量635.2亿件,较上年提升25.3%,增量绝对值为128.1亿件,创历年之最;全年实现快递业务收入7497.8亿元,同比增加24.2%,增速较2018年提升2.4个百分点。快递业务量与收入近几年仍能保持较高增速与我国繁荣的电商市场密切相关,下文快递需求端会详细阐述。

图1:2019年我国快递业务量维持较高增速

资料来源:国家邮政局,招商银行研究院

图2:2019年快递业务收入增速提升2.4pct

资料来源:国家邮政局,招商银行研究院

2020年快递行业受冲击但恢复较快。春节假期本就是快递淡季,叠加复工进度受影响,全国快递行业直到3月中下旬才接近恢复至正常产能。如表1,截至2020年1季度,快递行业完成业务量125.25亿件,同比增加3.15%,实现业务收入1534亿元,同比略微下降0.55%,可见快递行业恢复较快。具体到已披露经营数据的公司来看,顺丰、韵达和圆通一季度业务量仍能保持正增长。而业务收入方面只有顺丰同比正增长(+38.1%),主要是由于顺丰、京东(JD.US)和EMS这类直营快递对全链路控制能力强,在此期间仍能维持较高水平运转,以及顺丰航空货运的大幅增长,承接了部分医疗物资配送而不受封路限制。

表1:2020年一季度快递行业运行情况

资料来源:国家邮政局,公司公告,招商银行研究院

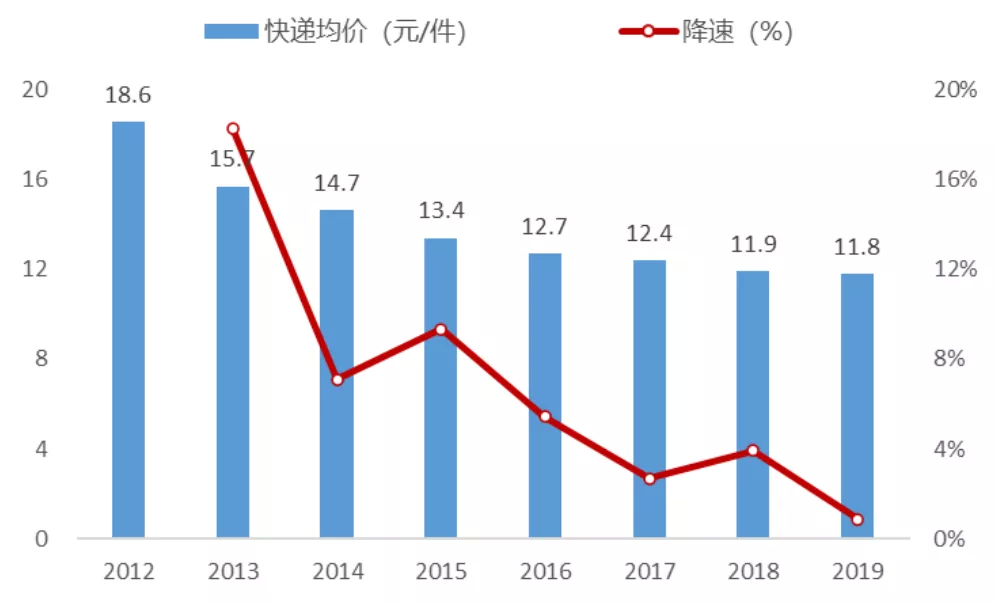

图3:2019年快递单票价格下降趋势放缓

资料来源:国家邮政局,招商银行研究院

快递价格不断下降,但趋势在放缓。如图3,全国快递平均价格从2012年18.6元/件一路下降至2019年的11.8元件,价格持续走低的原因主要来自:1、件量规模效应(8年翻了11倍)和行业效率提升(数字化、自动化)带来的成本下降,2、低价格的电商件占比越来越高,3、电商快递市场的价格战。快递价格下降趋势明显放缓,2019年11.8元/件较上年仅下降0.1元,降幅0.84%为历年最低,我们认为主要是快递成本下降空间不断收窄所致。

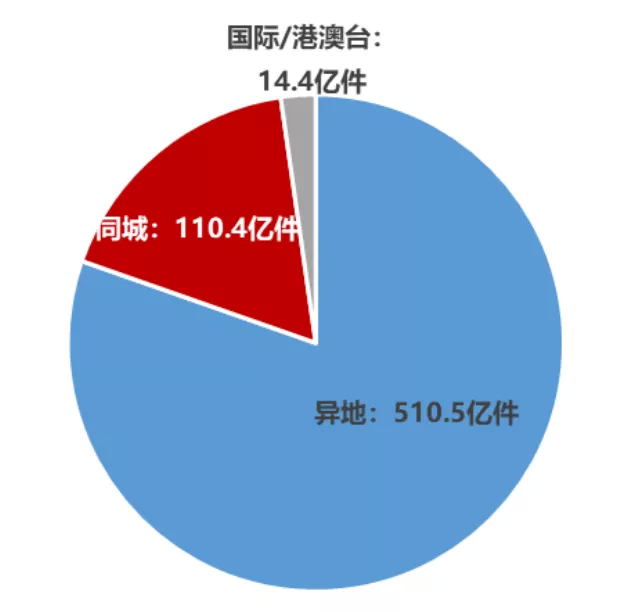

图4:异地件占比超过八成,同城件略有萎缩

资料来源:国家邮政局,招商银行研究院

表2:2019、2020Q1全国省市快递量与收入排名

资料来源:国家邮政局,招商银行研究院

从业务结构来看,异地快递快速上涨,同城业务稍有萎缩。图4,2019年同城快递量110.4亿件,同比下降3.3%;异地快递量510.5亿件,同比增长33.7%;国际/港澳台快递量14.4亿件,同比增长29.9%。

分地区来看,广东+江浙沪占绝对体量,义乌价格刷新低。东部地区快递业务量和业务收入均占八成,中部+西部占两成;具体到省份,业务量排名前三分别是广东、浙江、江苏,业务收入排名前三分别是广东、上海、浙江;具体到城市,业务量排名前三分别是广州、义乌、深圳,业务收入排名前三分别是上海、广州、深圳。义乌处于包邮区,虽发件量大但收入较低,量与收入排名不匹配从侧面佐证了义乌快递价格是全国洼地的情况。2019年义乌快递均价3.79元,较全国均价11.8元低了68%,到了2020年3月份,义乌快递量已经上升至全国城市第一位,在此期间快递巨头抢复工加剧价格战,导致该地区的快递价格进一步降低至3.48元/件。

需求侧:电商市场繁荣

我国快递业务量主要由电商件构成,占比超过80%。因此电商市场的发展情况直接影响快递行业,我们在通达系的年报中发现,基本都提到2019年我国网购经济良好的发展势头,网购金额与渗透率的大幅增长,直播带货、社交拼团、O2O到家、跨境购物等多元的电商模式为物流履约订单注入了强劲的增长动力。根据国家统计局数据(图5),2019年我国网络购物金额8.52万亿,较上年提升21.4%,电商渗透率达到20.7%,较上年提升2.3pct。

图5:网络购物金额和电商渗透率不断提升

资料来源:国家统计局,招商银行研究院

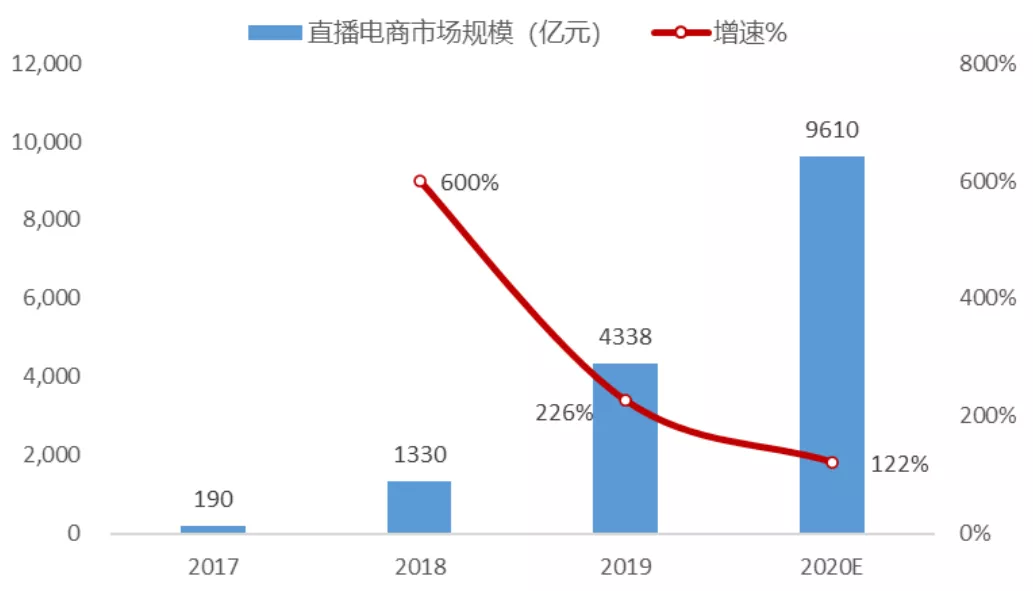

图6:电商直播市场爆发式增长

资料来源:艾媒咨询,招商银行研究院

从2019年双十一数据来看,当天全网销售额4101亿元,同比增长30%,菜鸟网络全天物流订单量12.94亿个,同比增长24%(2017、2018年分别为24%、28%),双十一当日各快递公司共处理5.3亿件包裹,较上年增加28.6%。在淘宝、抖音、快手等直播平台大力支持引流下,2019年直播电商站上了风口,薇娅、李佳琦等网红主播带货金额超过百亿,有效拉动了网民的购物热情。根据艾媒咨询(图6),2019年直播电商市场规模达到4338亿元,同比增长226%,预计2020年市场接近万亿级别,因此快递物流也将持续受益。

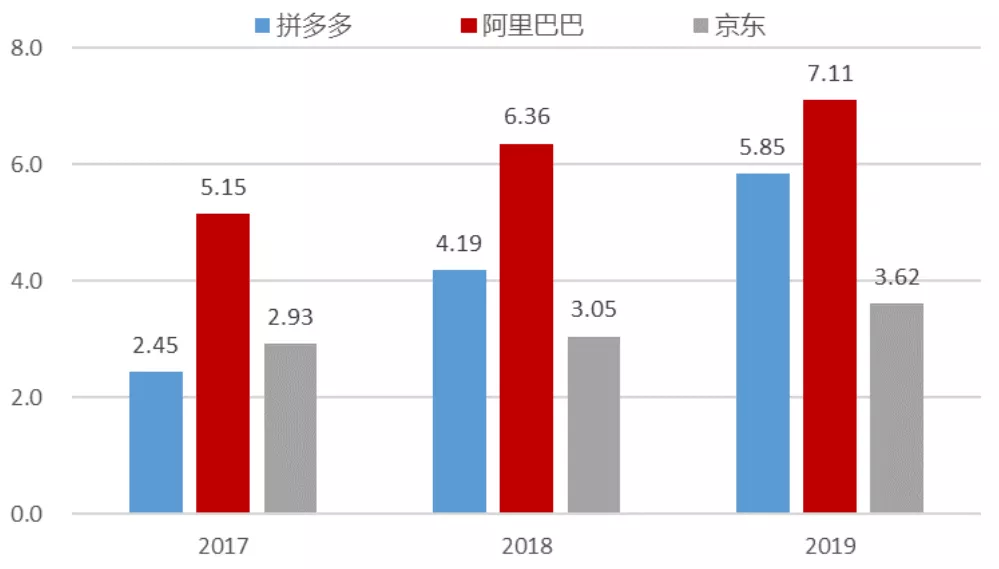

图7:三大电商平台年度活跃用户数(亿人)

资料来源:公司公告,招商银行研究院

表3:拼多多在通达系业务量占比已接近1/3

资料来源:公司公告,招商银行研究院

根据2019年三大电商平台披露的数据来看,拼多多GMV达到1万亿,同比增长113.44%,活跃用户数达到5.85亿,继续拉大与京东的差距,与淘系平台(淘宝+天猫)仅差1.26亿。去年我们在快递行业深度报告中指出,未来几年电商快递市场仍将维持快速增长,拼多多或将贡献电商件增量的一半。如表3,经过我们简单测算,2019年拼多多订单数量197亿单,保守估计产生137.9亿件快递包裹,较上年增加大约60亿件,差不多正好占去年全年快递业务增量的一半。测算结果显示,来自拼多多的包裹目前已经占据通达系快递公司业务量的30%,结合我们对通达系快递公司的调研情况,目前淘系平台在通达系业务量占比接近6成,京东及其他(个人业务)占1成左右。

今年一季度由于影响,线上消费占比更是达到23.6%,快递行业受益于网购与到家业务的旺盛需求,成为最早从中恢复的行业之一。我们预计今年2季度平台商家复工、物流全面恢复以后,网购需求会得到进一步释放,快递行业有望保持高强度运转,业务量及收入增速回归正常区间后很可能超预期。悲观情形下,预计全年业务量增速放缓3~5个百分点。

供给侧:竞争格局与公司比较分析

我们在表4中整理了全行业、CR6、通达系快递(中通、韵达、圆通、申通、百世)、顺丰在2019年以及2020Q1的业务量及增速、市场份额的变化情况。整体来看,行业供给有两方面趋势十分明显:一方面,行业集中度加速提升。CR6市场份额在2019年提升了8.2pct为历年最高;另一方面,通达系快递业务量增长更快。2019年四通一达+顺丰业务量增速均高于行业平均增速,六巨头合计业务增量144.6亿件,是行业增量的1.129倍。

来到2020年一季度,顺丰凭借直营快递的优势,业务量大涨77.1%,市场占有率接近翻倍。中通与百世并未披露详细的经营数据,但可以肯定的是通达系快递市场份额受影响在一季度萎缩。

表4:快递行业前6大公司(通达系+顺丰)业务量及增速、市场份额情况

资料来源:国家邮政局,公司公告,招商银行研究院

3-1 行业集中度快速提升,中通和韵达表现更优

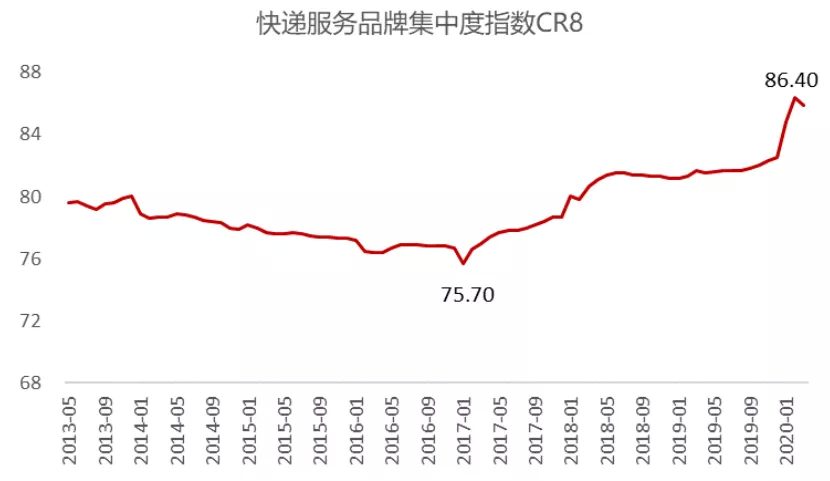

根据国家邮政局每个月披露的快递服务品牌集中度指数CR8来看,从2017年初的75.7一路上升到2019年底的82.5,三年时间提升了6.8pct,市场集中度快速提升。2020年一季度受影响,二线快递复工难,代表行业巨头的品牌集中度指数CR8陡峭上升3.9个百分点,最高达到86.4。

图8:最近3年快递行业品牌集中度快速提升

资料来源:国家邮政局,招商银行研究院

注:CR8指四通一达、顺丰、京东和EMS

图9:2019年通达系市场份额提升8.2个百分点

资料来源:公司公告,招商银行研究院

如图9,我们聚焦最近两年快递业务量的市场份额对比发现,顺丰市场份额不变,通达系快递市场份额增加了8.2pct,全部来自行业中“其他”这部分快递公司市场份额的减少。过去几年,通达系快递凭借优秀的成本控制能力,发动价格战抢占电商件市场,件量规模小的二线快递品牌成本线被击穿,逐步退出市场,通达系拿到的就是这部分市场份额。

结合表4,2019年中通市场份额第一达到19.1%(+2.3pct),其次分别是韵达15.8%(+2pct)、圆通14.4%(+1.3pct)、百世11.9%(+1.1pct)、申通11.6%(+1.5pct)、顺丰7.6%(不变)。前两名中通和韵达市场份额增长更快,正在与后几名拉开差距。

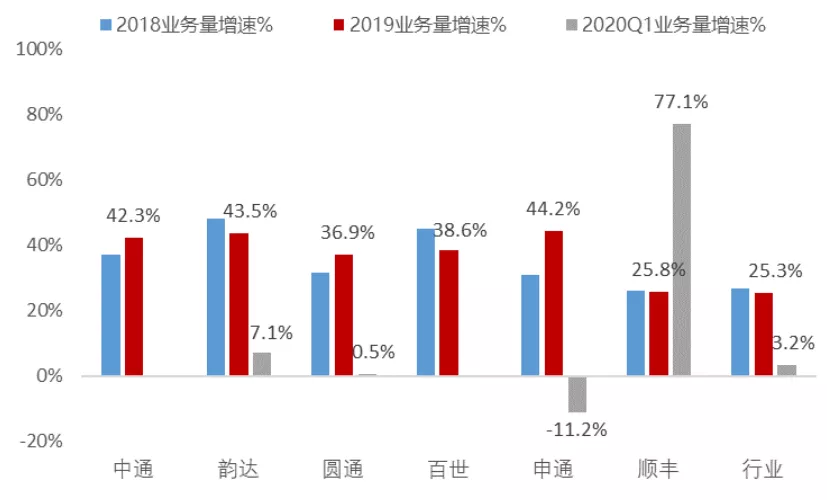

3-2 巨头经营数据有喜有忧,顺丰2020Q1表现亮眼

从2019年业务量增速来看(图10),受益于电商市场景气发展,通达系快递业务量依旧维持高增长,增速处于36.9%~44.2%区间,远高于行业平均增速25.3%。纵向比较中通、圆通和申通增速高于上年,韵达和百世增速低于上年。顺丰业务量增速25.8%,基本与上年打平,略高于行业增速0.5pct。2020年一季度,顺丰业务量大幅增长77.1%,韵达增速跑赢行业(3.2%),圆通同比微增0.5%,申通则同比下降11.2%。

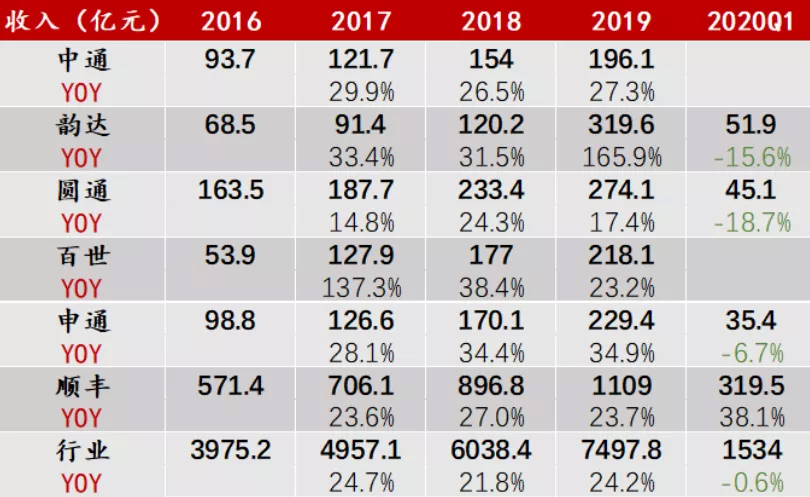

从2019年业务收入来看(表5),通达系快递中由于中通收入口径不包含派费,因此绝对值小于其他几家,韵达是统计口径调整计入派费后收入增速高达165.9%,值得注意的是申通在业务量不如百世的情况下,收入实现反超。顺丰由于是直营快递全口径收入以及单价较高的时效件为主,快递业务收入首次突破千亿达到1109亿元,同比增长23.7%。中通、韵达和申通收入增速跑赢行业平均。从2020年一季度已披露收入的情况看,通达系业务收入全部负增长,只有顺丰快递业务收入逆市上涨38.1%,表现抢眼。

图10:2019、2020Q1各快递公司业务量增速对比

资料来源:国家邮政局,公司公告,招商银行研究院

表5:最近三年各快递公司收入情况对比

资料来源:国家邮政局,公司公告,招商银行研究院

除了经营数据,快递行业ToC直接服务消费者的属性使得用户评价十分重要。国家邮政局权威发布了2019年快递公司用户满意度排名以及全程时效排名(表6),用户满意度与全程时效排名前三都是直营快递公司:顺丰、EMS和京东,顺丰毫无悬念的拿到所有指标排名的第一。通达系快递中,韵达两项指标均排名第一,用户满意度排名依次是韵达、中通、百世、申通、圆通,全程时效排名依次是韵达、百世、中通、申通、圆通。

表6:2019年快递公司用户满意度、综合时效等排名(前10名)

资料来源:国家邮政局,招商银行研究院

3-3 通达系快递成本为王,中通和韵达优势明显

通常我们对比通达系快递公司使用单票的概念,将收入与各环节成本摊到每件快递包裹上,可以直观的反映各家总部运营效率、成本管理甚至经营策略的差异。通达系快递竞争的本质是成本竞争,投入的所有资源目的都是为了“降本增效”,最终都会反映到单票数据上。而单票数据对比下,每一分钱的差距在几十亿级别业务量面前都会放大,因此单票数据直观且重要。如表7所示,我们整理计算了最近4年通达系快递公司与顺丰的单票收入、成本和毛利。

单票收入

单票收入方面,2019年韵达单票价格3.19元,显著高于申通3.11元/票、圆通2.95元/票、百世2.88元/票,说明揽件加盟商(甚至下游商家、消费者)为接下来中转、运输、派送环节支付了一定的溢价,体现了韵达对加盟网络的协调控制能力,从而保证了全链路服务的稳定,这也正好与韵达的消费者满意度、时效排名通达系第一相吻合。中通单票收入不含派费,因此数值小不具可比性,但根据我们调研,中通和韵达单票收入平均比另外三家高0.1~0.2元/票。顺丰单票收入下降主要是因为2019年推出“特惠电商件”,进入低价格的电商快递市场。

表7:通达系与顺丰的单票收入、成本(含派费)和毛利

资料来源:公司公告,招商银行研究院

注:1、中通单票成本使用中转+运输+物料+其他成本计算得出;2、圆通单票数据采用年报披露值,与我们计算结果基本接近;3、顺丰2019年快递业务单票收入采用年报披露值。

单票成本

单票成本(含派费)方面,表7显示除中通不含派费不可比以外,2019年单票成本由低到高依次是:圆通2.6元/票<百世2.74元/票<申通2.79元/票<韵达2.83元/票。韵达单票成本最高,主要是由于总部补贴后的单票派件成本高所导致。我们从各家年报中拆解计算出单票派件成本,2019年韵达派件成本1.73元/票,比圆通1.52元/票、申通1.69元/票、百世1.52元/票高约0.1~0.2元/票,这意味着韵达总部给每个派件包裹补贴1~2毛钱。我们前文提到每一分钱的差距在几十亿级别业务量面前都会放大,与竞争对手相比,韵达总部相当于多拿出10~20亿用来补贴派送环节,体现了对末端派送网络的重视,对维持网络稳定和服务质量、提升消费者满意度起到至关重要的作用。

不含派费的单票成本更能反应通达系快递总部的运营效率与管理能力。2019年单票成本(不含派费)由低到高依次是:中通0.96元/票<韵达1.09元/票=圆通1.09元/票<百世1.23元/票,申通转运中心直营比例9成,数据不可比。如表8所示,单票成本可拆解为三部分:单票面单成本、中转成本和运输成本。电子面单在快递行业全面应用以后,各家单票面单成本基本可以忽略不计。单票中转成本:中通<圆通<韵达<百世,单票运输成本:中通<圆通<韵达<百世。中通在转运中心和干线运输方面近几年一直保持成本最优,体现了优秀的经营管理能力。2019年圆通这两项单票成本反超(低于)韵达,一方面体现了圆通中转和运输环节成本控制力的提升;另一方面,我们认为可能是由于韵达2019年大幅投资转运中心自动化设备和运输车辆采购而带动相关成本上升。

表8:通达系单票成本(不含派费)拆分与对比

资料来源:公司公告,招商银行研究院

注:1、中通面单成本并未单独披露,因此根据其业务量和电子面单使用情况推算得出;2、圆通 中转成本剔除网点中转费,使用中心操作成本计算。3、百世在年报中并未将快递成本拆分披露, 因此使用其一季报披露的单票中转成本和运输成本近似代替,面单成本为估算。4、申通转运中心直营比例89.71%,中转成本与运输成本仅代表直营部分,无法反映真实情况。

单票毛利

通达系快递公司年报显示,申通的派件收入与成本基本打平,韵达的派件成本高于派件收入(差额高达18.3亿),圆通则通过支付“网点中转费”实打实补贴派件网点,换句话说,通达系快递总部补贴派送端是常态,价格战侵蚀了总部的利润。

单票毛利方面,最近几年连续看,通达系快递公司的单票毛利均在不断收窄,主要就是因为价格战使快递价格下降速度远超单票成本下降速度。2019年单票毛利对比,中通最高为0.54元/票,其余依次是韵达0.36元/票、圆通0.35元/票、申通0.32元/票,中通一枝独秀,韵达对末端高补贴的策略使其领先优势在缩小。总的来看,中通和韵达仍然是通达系快递中单票毛利最高的,体现了两家较强的盈利能力,背后是对转运中心、干线运输甚至末端配送网络精细化管理和成本控制能力。

3-4中通与韵达保持高资产投入

快递公司投入资产主要是为了提升产能与降本增效。我们梳理了各家快递公司最近四年的“购置固定资产、无形资产和其它长期资产支付的现金”科目,如表9,2019年中通和韵达仍旧保持了较高的资本开支,分别较2018年提升了31%和26%,其余四家资本开支均较上年出现不同程度的下降。最近四年的累计资本开支,前三名依次是顺丰285.6亿元、中通147.3亿元、韵达109.3亿元。

表9:通达系快递+顺丰的CAPEX支出情况

资料来源:公司公告,招商银行研究院

我们将顺丰与通达系快递资产负债表无形资产(土地使用权)与固定资产明细整理成表10,可以看出2019年各家公司在资本投入方面的重点。

表10:通达系快递与顺丰的无形资产(土地使用权)与固定资产余额明细

资料来源:公司公告,招商银行研究院

注:标红数字代表在通达系快递中资产余额最高。

2019年顺丰“房屋及建筑”资产余额翻倍,主要是物流园、枢纽和各级中转场,飞机资产余额也有较大增长;韵达的投资重心在购买转运中心土地使用权、自动化设备采购以及物流系统;中通在转运中心建设、自动化设备采购和运输车辆采购均有较大的投入力度,且这三方面的资产余额是通达系快递中最高的。圆通则投资补足自己在自动化设备方面的短板。申通的各项资产余额均在通达系快递中排名靠后。

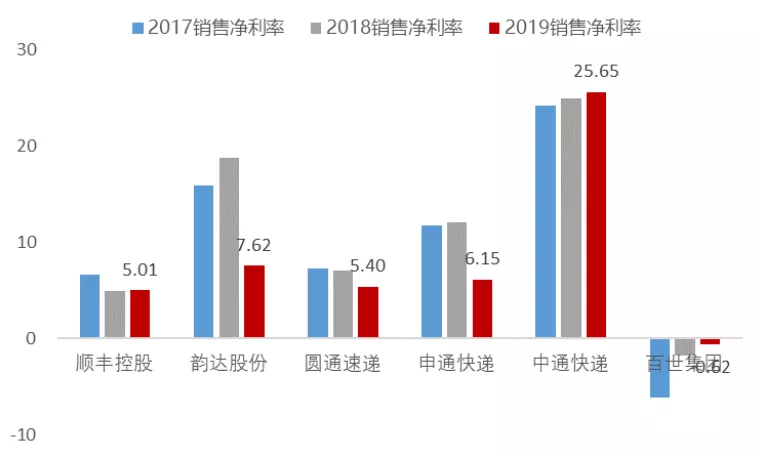

3-5 快递公司净资产回报率的杜邦分析

我们用快递公司的净资产收益率去近似代表投资回报率,如图11所示最近三年快递公司的净资产收益率(ROE)对比,韵达一直处于领先,中通和顺丰ROE表现稳定,百世虽ROE为负但趋势向好。2019年ROE由高到低排名依次是韵达>申通>中通>顺丰>圆通>百世。

图11:2019年顺丰、通达系ROE对比

资料来源:公司公告,招商银行研究院

图12:2019年顺丰、通达系净利率对比

资料来源:公司公告,招商银行研究院

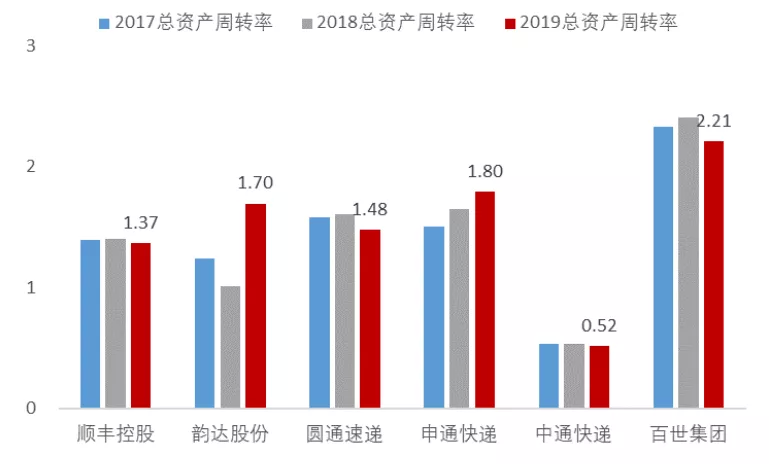

图13:2019年顺丰、通达系总资产周转率对比

资料来源:公司公告,招商银行研究院

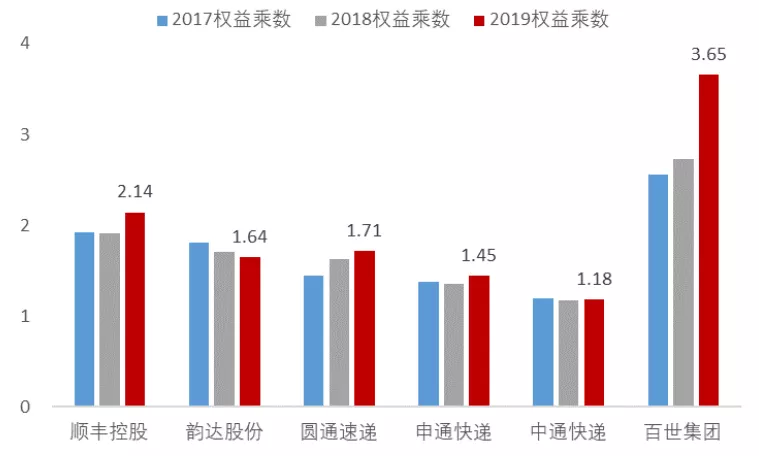

图14:2019年顺丰、通达系权益乘数对比

资料来源:公司公告,招商银行研究院

我们将ROE指标进行杜邦分析发现,横向比较下,韵达高ROE主要来源于其较高的净利率,2019年韵达净利率7.62%,高于其他几家(中通由于营收统计口径问题净利率偏高、总资产周转率偏低)。总资产周转率方面,百世最高达到2.21,其后依次是申通1.8、韵达1.7、圆通1.48、顺丰1.37。权益乘数则一定程度上体现了各家的负债/净资产,百世>顺丰>圆通>韵达>申通>中通。纵向对比下,2019年韵达ROE下降幅度较大,主要来自净利率大幅下滑,原因是营收统计口径调整,以及价格战、补贴造成的利润下滑。圆通和申通ROE较上年也有一定程度下滑,主要是价格战与补贴造成的净利率下降。百世集团ROE趋势向好主要源于亏损的收窄。

附录

附录 1 :2020年1~3月快递行业与主要公司经营数据

资料来源:国家邮政局,公司公告,招商银行研究院

扫码下载智通APP

扫码下载智通APP