广发宏观:哪些行业在拉动工业增加值

本文来源于广发证券的研究报告。

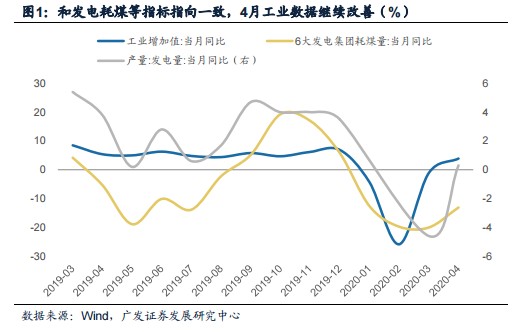

和发电耗煤等指标指向一致,4 月工业数据继续改善;服务业生产指数降幅收窄,但仍在负增区间。这也意味着 4 月隐含的实际 GDP 增速在回升,但幅度低于工业增幅。4 月六大集团发电耗煤增速从 3 月的-20%收窄为-13%,而近日公布的 4 月发电量增速从 3 月的-4.6%回升至 0.3%。与这两个数据基本对应的是,工业增加值从3 月的-1.1%上升至于 3.9%。

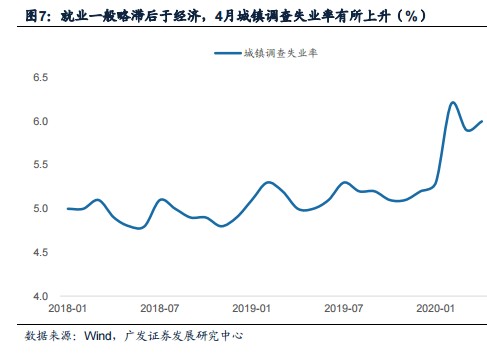

4 月服务业生产指数从-9.1%降幅收窄至-4.5%,也趋势改善。服务业恢复程度整体低于工业,特别是餐饮、交运、批零三个行业形成下拉,所以目前仍在负增长区间。 5 月第一周发电耗煤和 30 城地产销售已恢复至去年同期的 97.5%,而全国餐饮、住宿行业消费规模仅恢复至去年同期 70%左右;旅游市场恢复至同期的 50%。这个结构意味着 4 月隐含的实际 GDP 增幅大概率要低于工业增加值增幅(除相对较稳定的农业外,GDP 的构成主要是工业、建筑业和服务业)。

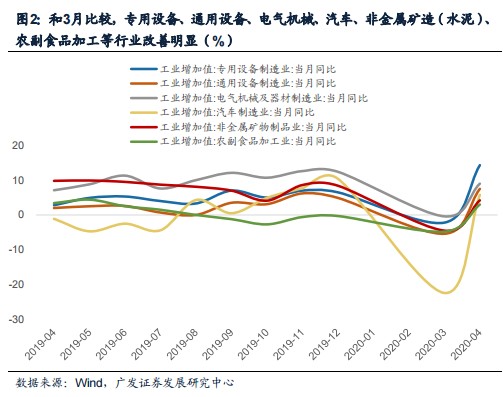

哪些行业在拉动工业增加值?和 3 月比较,专用设备、通用设备、电气机械、汽车、非金属矿造(水泥)、农副食品加工等行业改善明显。此外和出口环节信号一致,微型计算机产量增速大幅上升。这些行业表现背后包含几条宏观线索。如果看工业增加值的行业结构,有一类是增速一直较高的,比如计算机通讯和其他电子设备;有一类是整体低增和负增的,比如纺织服装、电力热力。和 3 月比较,专用设备(4 月 14.3%,3 月-2.2%) 、通用设备(4 月 7.5%,3 月-5.4%) 、电气机械(4 月 9%,3 月-0.4%) 、汽车 (4 月 5.8%, 3 月-22.4%) 、非金属矿造(4 月 4.2%, 3 月-4.5%)、农副食品加工 (4 月 3%,3 月-4.8%)等行业同比增速改善明显。

计算机通讯和其他电子设备 4 月增长 11.8%,高于 3 月的 9.9%。其中智能手机(4 月-2.0%,3 月-0.7%)、移动通讯手机(4 月-15.2%,3 月-9%)产量 4 月同比增速低于 3 月;集成电路(4 月 29%,3 月 20%)产量同比增速高于 3 月;微型电子计算机同比增速上升迅猛(4 月 26.2%,3 月 0%)。

这一点和出口信号一致。4 月出口的“自动数据处理设备及其零部件”(平板电脑、笔记本电脑等)大幅反弹,我们理解反映的是疫情期间隔离和线上办公这一“场景需求”的暴增。简单来说,4 月带动工业增加值的行业可能来自于几个线索:

第一, 基建项目升温,所以通用设备、专用设备、非金属(水泥)等行业的生产端发力。

第二, 耐用消费和部分必需消费修复,所以汽车、电气机械(家电部分)、农副产品加工等行业环比恢复。

第三, 政策导向及场景推动,所以集成电路、微型计算机等行业增速继续抬升。

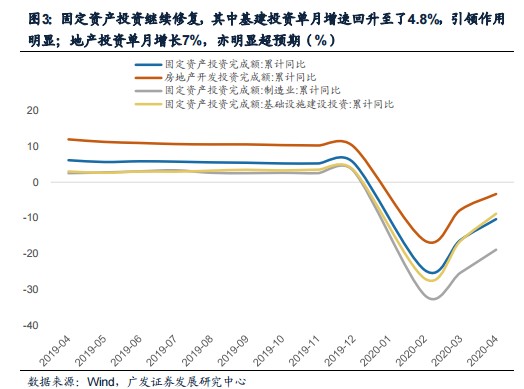

固定资产投资继续修复,其中结构上是基建地产引导。基建投资单月增速回升至了 4.8%,引领作用明显;地产 投资单月增长 7%,亦明显超预期。制造业投资偏低迷与一些外需系、消费系部门投资的低增有关。

固定资产投资累计增速由 3 月的-16.1%恢复至-10.3%。 其中基建投资回升尤其明显,投资累计增速由 3 月的-16.4%恢复至-8.8%,隐含的单月增速已至 4.8%,引领作 用显著。 房地产投资累计增速由 3 月的-7.7%收窄至-3.3%,隐含的单月增速为 7%,亦超预期。

制造业投资增速由 3 月的-25.2%收窄至-18.8%,在整个投资结构中仍是显著偏低。这与一些外需系、消费系部 门投资的低增有关,比如纺织业投资累计为-32.5%,汽车制造业投资为-22.9%。这些行业投资也在改善,但改 善幅度低于整体。

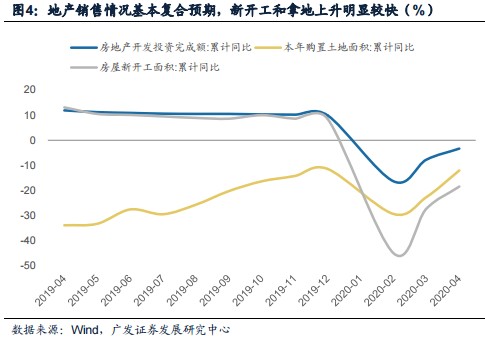

地产销售情况基本符合预期,单月销售增速恢复至-2.1%。可能包含对疫情停摆期的回补效应,新开工和拿地上 升明显较快。施竣工则继续沿着施工回落、竣工回升的既定趋势,但相对变化不大。

地产销售面积累计增速由 3 月的-26.3%收窄至-19.3%,隐含的单月增速恢复至-2.1%。这个情况基本复合预期。 我们前期报告《复工率、就业与水泥价格》中也指出,5 月第一周 30 城地产销售恢复至去年同期的 97.5%左 右。 拿地和开工也恢复较快。新开工累计增速由-27.2%收窄至-18.4%,单月增速已上升至-1.3%。土地购置面积由- 22.6%大幅收窄至-12%,单月增速为 13.8%。新开工和拿地的上升与相对较宽的信用条件有关,也可能包含对 疫情停摆期的回补效应。 施工面积累计增速由 3 月的 2.6%回落至 2.5%,竣工面积累计增速由 3 月的-15.8%收窄至-14.5%,总体是沿着 累计增速施工回落、竣工回升的趋势,但相对变化不大。

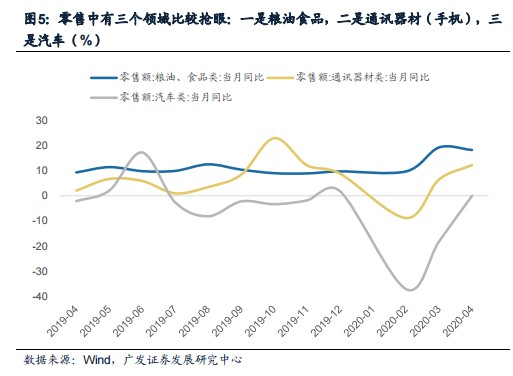

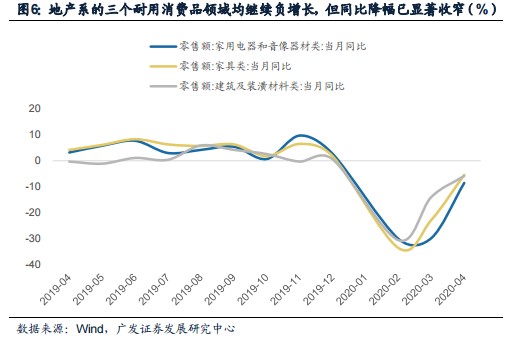

消费降幅继续收窄。其中餐饮目前仍是-30%左右负增,未来改善空间更大一些。零售中有三个领域比较抢眼: 粮油食品继续近 20%高增长,通讯器材(手机)增速进一步加快至 12.2%,汽车零增长,较前三个月-30%的 增长大幅好转。此外必选消费、地产系耐用消费品也均有改善。

社会消费品零售总额增速为-7.5%,较 3 月的-15.8%显著改善。其中餐饮增速由-46.8%回升至-31.1%,也就是 说相比去年同期依然是下降三成,中长期空间较大;零售由-12.0%收窄至-4.6%。 零售中有三个领域比较抢眼:一是粮油食品,继续维持近 20%高增长,4 月增速为 18.2%,只略低于 3 月的 19.2%;二是通讯器材(手机),增速由 3 月的 6.5%进一步加快至 12.2%;三是汽车,4 月零增长,较前三个 月-30%的增长大幅好转。 地产系的三个耐用消费品领域均继续负增长,但同比降幅已显著收窄:家电为-8.5%(3 月-29.7%)、家具为-5.4% (3 月-22.7%)、装潢为-5.8%(3 月-13.9%)。 化妆品 4 月增速为 3.5%(3 月-11.6%),日用品增速为 8.3%(3 月 0.3%),改善幅度也较大。但较去年底趋势 值仍有明显差距。

3-4 月经济处于比较典型的“恢复期”,基本上所有行业都较 1-2 月“停摆期”改善。后续总量数据可能会进一 步上升,但同时伴随结构性分化:基建预计将继续改善,消费多数领域将继续好转,地产、出口领域则可能会 徘徊摇摆。关注经济的结构性线索。

按照我们“停摆期-修复期-分化期-企稳期”的框架,疫情导致 2 月经济处于一定意义上的“停摆期”;

此后的 3- 4 月,随着交通物流条件的恢复、消费条件的改善,以及复工率的推进,基本上所有行业都较 1-2 月环比改善。 4 月之后复工基本完成,继续修复的主要是消费环境。后续总量数据可能会进一步上升,但由于疫情防控常态 化阶段社交半径存在一定约束,加上外需订单下行的约束,行业之间可能会进入分化阶段。

基建定调明确,加上 3-4 月项目审批的加速、专项债和中长期贷款的扩张,估计后续将进一步回升;

服务类消 费回升趋势比较确定;必选消费中目前存在补偿性消费、增速较高的食品等,后续可能会脉冲结束后回落至常 态;

日用品、化妆品等受场景影响的,可能会继续恢复;耐用消费品可能会存在消费环境改善、旧改和竣工驱 动下的上行脉冲,但家电等亦会部分受出口约束;

地产、出口领域则不太确定,可能会存在短期数据摇摆。

核心假设风险:宏观经济变化超预期,海外经济变化超预期

(编辑:文文)

扫码下载智通APP

扫码下载智通APP