公共卫生事件对能源行业影响几何,又该如何转危为安?

本文来自微信公众号“樨樨和她的油气小伙伴”,文中观点不代表智通财经观点。

此次公共卫生事件终将成为过去,公共卫生事件也在昭示未来——如果需求增长停滞,传统火电要被动承受更小的份额、更低的使用率、更难的调峰要求。如何获得调峰任务必须的经济性补偿?化石能源如何应对需求波动加大的常态?石油如何应对需求的脆弱性?

1)化石能源的敌人不是新能源,而是总需求。从发电领域来看,只要需求有增长,可再生能源替代化石能源的比例就是有限度的。从各国能源转型路径来看,越是可再生能源比例高的国家,越面临调峰和系统灵活性带来的问题,而这一问题还需要化石能源帮助化解。而一旦需求陷入停滞甚至负增,传统火电不但要承受份额被动下降,还要承担更为艰难的调峰任务。

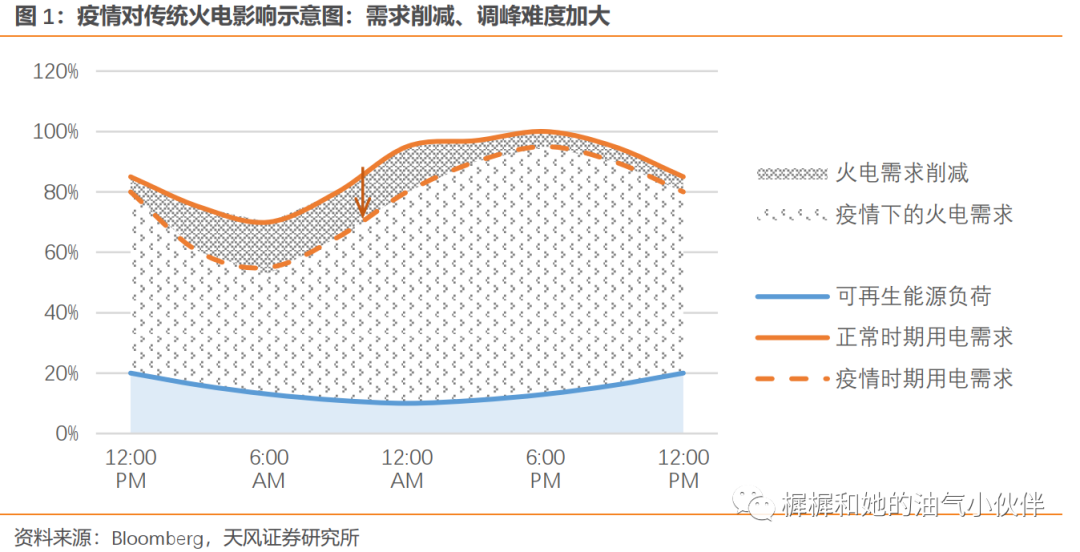

2)化石能源在发电中扮演调峰角色后,需求冲击的影响将加剧。可再生能源发电由于无边际成本、上网优先,是电力的基荷供给。当终端需求波动时,可再生能源呈现刚性,而扮演调峰角色的传统火电则体现出巨大的需求弹性,进而传导为天然气和煤炭的需求波动加剧。典型的例证就是,2月份我国动力煤消费量的下滑幅度,远超发电量下滑幅度。随后公共卫生事件缓解之后,需求回升的速度也很迅速。

需求响应能力要求更高,意味着对库容的要求更高,尤其是对天然气。

3)石油需求的刚性来自在交通领域的彼此依赖,这是其在过去60年保持平稳增长的来源。而脆弱性恰恰也来自于此,逆全球化和公共卫生事件对交通领域石油需求的打击是体现。短期来看,公共卫生事件修复后石油需求将表现出恢复的弹性。长期来看,我们必须警惕逆全球化、公共卫生事件常态化的可能性、以及环保政策变化,带来石油需求提前见顶的风险。国内及海外的炼化龙头在产业链布局方面的趋势体现出一个特征:都非常重视化工品,这是从战略角度的正确选择。

对于很多行业来讲,公共卫生事件的影响正在产生拐点。对能源行业也是如此,出行需求在恢复、用电需求在恢复、大工业领域的需求在恢复。但是对于能源行业,对公共卫生事件影响的回望,更像是对未来的昭示。

公共卫生事件放大化石能源需求波动

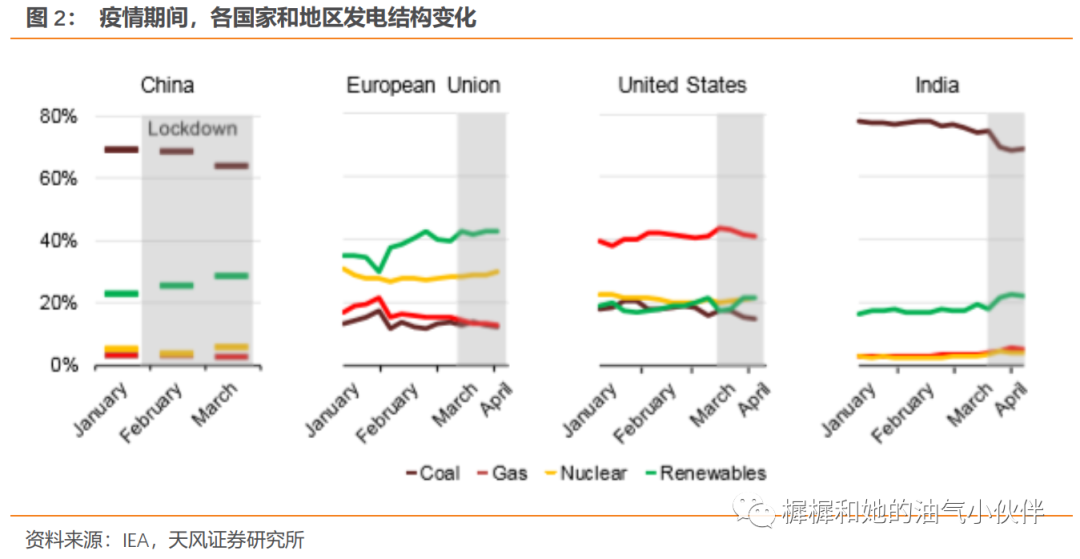

公共卫生事件抑制了用电需求,却意外的提升了可再生能源在发电领域的份额。主要原因有三:1)风电和光伏项目去年大量上马;2)可再生能源在上网方面通常拥有优先权;3)成本结构的差异,可再生能源发电的边际成本几乎为零,而传统火电的边际成本则主要是燃料即煤炭和天然气。

一季度,全球电力需求下降2.5%,公共卫生事件是重要原因,暖冬也发挥了一定作用。不同经济体受到的影响存在差异,比如:中国电力需求中60%来自工业只有10%来自服务业,受到公共卫生事件影响相对较小;美国电力需求中20%来自工业、40%来自服务业,受公共卫生事件影响较大,欧洲类似。尽管Q1全球电力需求下降,可再生能源发电量却增加了3%,份额从26%上升到28%。

中国情况类似。一季度发电量同比-6.8%,其中,火电、水电、核电、风电、太阳能发电同比分别增长-8.2%、-9.5%、1.2%、5.7%和10.9%。

公共卫生事件的冲击揭示了一个重要信息——可再生能源发电由于无边际成本、优先上网,是电力的基荷供给。传统火电承担着调峰任务,在公共卫生事件对需求端负荷形态产生影响的时候,不但火电需求要承受更大波动,其面对的调峰难度也更大。

气和煤的零和博弈,天然气略胜一筹

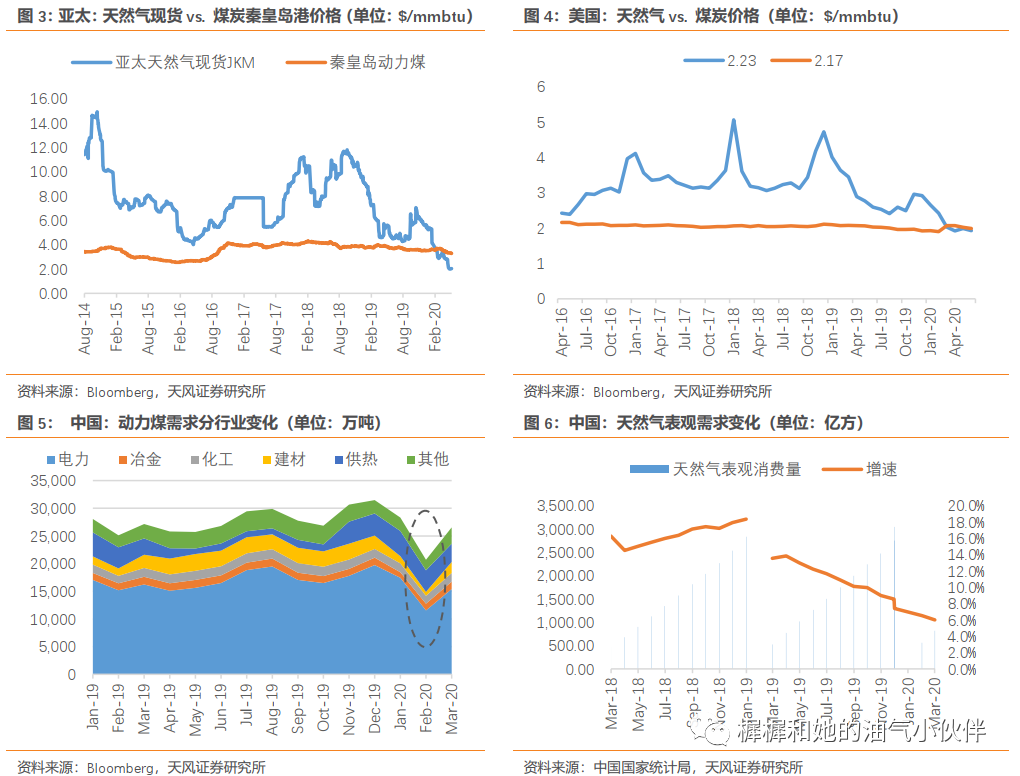

公共卫生事件之下,Q1天然气和煤炭实际上体现出来一个负和博弈。在这个负和博弈之下,天然气略胜一筹。一季度全球天然气发电量竟然正增4%,增速比可再生还高一点。而煤电需求一季度大幅负增8%,因受到可再生、天然气双重挤压。天然气的发电量逆势增长,主要得益于超低气价,使得发电领域煤改气首次出现了经济上的可行性。1)美国电厂成本,天然气和煤炭的单位热值价格已经持平在2美金/百万英热左右,上一次出现这种情况时2016年上半年。2)亚太市场天然气现货价格跌至惊人的2美金/百万英热。相比之下,秦皇岛动力煤370元/吨,折合3.3美金/百万英热,已经比天然气价格高出50%以上,这是5年以来首次出现该情况。

从长期来看,天然气和煤炭在发电领域应该是一个零和博弈。但在可再生能源过度进程中,天然气具有优势。风、光为代表的可再生能源发电出力存在随机性和波动性。在可再生发电发展之初占比尚不高的阶段,通过煤电调节负荷进行调峰是可行的。随着可再生能源发电占比提高,需要更大的调峰深度。天然气发电经济规划灵活性高、调频快速、调峰深度优,对提高可再生能源发电消纳能力有重要意义。

燃气轮机如果实现国产化突破,有望将中国的气电进入快速发展期。燃气轮机与航空发动机被誉为“装备制造业皇冠上的明珠”。长期以来,我国燃气轮机产业一直没有形成完整的产业链,燃气轮机核心技术、备品备件和维修服务等依赖进口,燃气轮机产业难以实现自主发展,已经成为影响我国能源安全和制造业高质量发展的重要因素之一。为加快推进燃气轮机产业创新发展,国家发展改革委和国家能源局联合印发《依托能源工程推进燃气轮机创新发展的若干意见》,并组织了第一批燃气轮机创新发展示范项目。

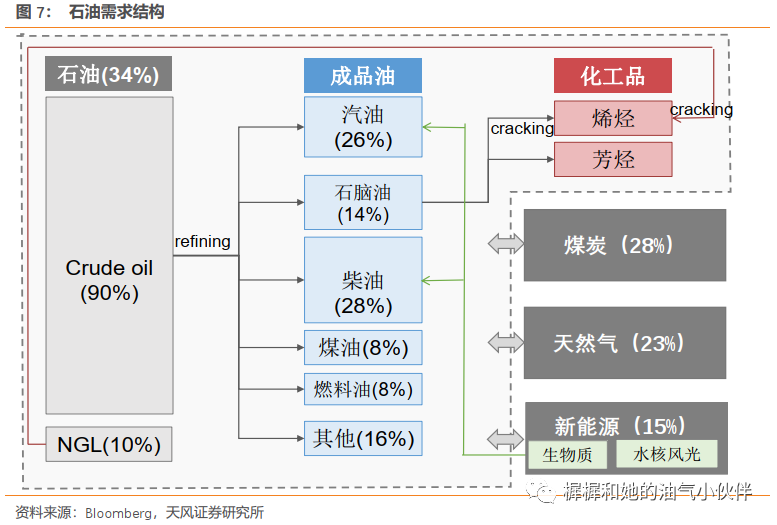

石油需求的刚性和脆弱性,硬币的正反面

要将石油从能源里单独拿出来讨论,因为应用领域的割裂。石油下游领域62%是出行需求,还有14%左右是化工原料。石油几乎不参与煤炭和天然气在发电领域的竞争。正是因为石油需求局限性,交通和化工是石油需求的最后堡垒,既不容易受到其他能源的替代冲击,也几无可能走出这两大领域去替代其他能源。因此石油需求长期体现为刚性,跟随交通和化工需求稳定增长,在过去60历史中极少出现负增长的情况。

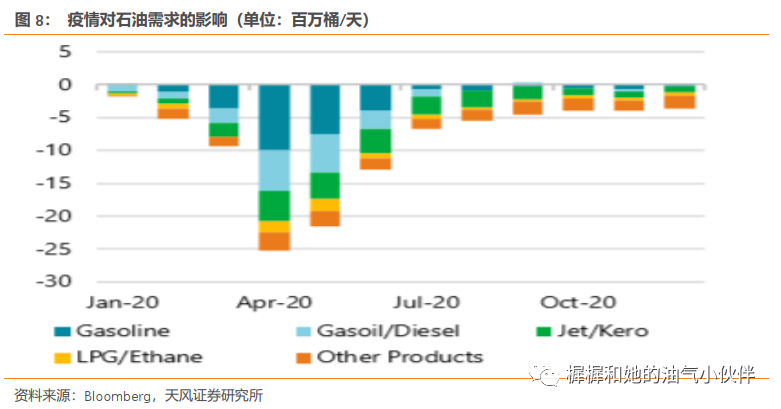

打破了这一刚性。在3月末公共卫生事件全球最严重的时期,道路出行下降幅度在50-75%之间,航空方面航班数量下降幅度60%,有些欧洲国家的航班甚至减少了90%。石油需求在一季度同比-5.4%,预计二季度同比-20%。而化工品需求影响相对较小。甚至有包装需求和防护需求拉动了PP和PET的需求。

公共卫生事件给我们的启示是,什么因素可能打破石油的需求刚性?1)如果某些因素导致出行需求锐减,除了公共卫生事件全球流行之外,最直观可以想象的因素就是,逆全球化带来的国际贸易、商务往来削减带来。回想2003年非典之后两年的全球石油需求快速增长,实际上是得益于全球化红利。2)如果技术进步导致出行领域不再依赖石油。因此汽车领域的变化也值得石油行业警惕,尤其是各国政策对电动车推动力度。

公共卫生事件影响汽车销量是显而易见的,中国2月汽车一度下滑82%,3月仍然下滑48%。欧盟3月汽车销量下滑55%。公共卫生事件的影响可以认为是一次性的,但结构变化值得重视。中国和欧洲汽车销量结构差异甚大,来自于政策差异。中国电动车销量占比2020年一季度为3.5%,低于去年同期,由补贴退坡所致。欧洲一季度注册的电动车,主要是为了满足2020年非常严苛的CO2排放标准的要求。

万一出行领域不再依赖石油,那么石油就只能退回发电或者直接燃烧等低端领域,与煤炭、天然气直接竞争。这对石油来讲就相当于退回到内燃机发明之前的,简单地说也就意味着降价。这是一种非常极端的情形,现实的情形更有可能的是,石油需求比预想更早的进入增长停滞期。主流观点是石油需求的增长停滞期出现在2040年左右,但如果逆全球化势不可挡、如果公共卫生事件常态化,这个时间点可能提早到来。

然而材料的需求是无法被替代的。国内及海外的炼化龙头在产业链布局方面的趋势体现出一个特征:都非常重视化工品。比如,中石化资本开支结构相比炼油更加倾向化工;民营大炼化基本都倾向于最大化化工品收率;埃克森美孚在广东布局轻油制烯烃项目;以及美国轻烃路线乙烯快速扩能。尽管从短期来看会造成供给过剩,但是从战略角度是正确的选择。

未来能源启示

公共卫生事件终将成为过去,公共卫生事件也在昭示未来——如果需求增长停滞,传统火电要被动承受更小的份额、更低的使用率、更难的调峰要求。如何获得调峰任务必须的经济性补偿?化石能源如何应对需求波动加大的常态?石油如何应对需求的脆弱性?

1)化石能源的敌人不是新能源,而是总需求。从发电领域来看,只要需求有增长,可再生能源替代化石能源的比例就是有限度的。从各国能源转型路径来看,越是可再生能源比例高的国家,越面临调峰和系统灵活性带来的问题,而这一问题还需要化石能源帮助化解。而一旦需求陷入停滞甚至负增,传统火电不但要承受份额被动下降,还要承担更为艰难的调峰任务。

2)化石能源在发电中扮演调峰角色后,需求冲击的影响将加剧。可再生能源发电由于无边际成本、上网优先,是电力的基荷供给。当终端需求波动时,可再生能源呈现刚性,而扮演调峰角色的传统火电则体现出巨大的需求弹性,进而传导为天然气和煤炭的需求波动加剧。典型的例证就是,2月份我国动力煤消费量的下滑速度,远超发电量下滑幅度。随后公共卫生事件缓解之后,需求回升的速度也很迅速。

需求相应能力要求更高,意味着对库容的要求更高,尤其是对天然气。

3)石油需求的刚性来自在交通领域的彼此依赖,这是其在过去60年保持平稳增长的来源。而脆弱性恰恰也来自于此,逆全球化和公共卫生事件对交通领域石油需求的打击是体现。短期来看,公共卫生事件修复后石油需求将表现出恢复的弹性。长期来看,我们必须警惕逆全球化、公共卫生事件常态化的可能性、以及环保政策变化,带来石油需求提前见顶的风险。国内及海外的炼化龙头在产业链布局方面的趋势体现出一个特征:都非常重视化工品,这是从战略角度的正确选择。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP