中金:从高频指标看美国“解封”早期效果

本文来源微信公众号“中金点晴”。

4月底以来,美国各州陆续宣布“解封”,“居家令”解除,经济活动逐步获得许可。本篇报告我们梳理美国高频指标状况,初步回答投资者关注的两个问题:解封后美国经济活动恢复如何?卫生事件是否出现反复?整体看,解封后,美国经济正呈现从较低的底部逐步回升的早期积极迹象,且新增确诊尚未出现反弹;不过我们也提示,未来的卫生事件及增长路径依然具有较高的不确定性,投资者依然需继续关注卫生事件反复的可能风险。

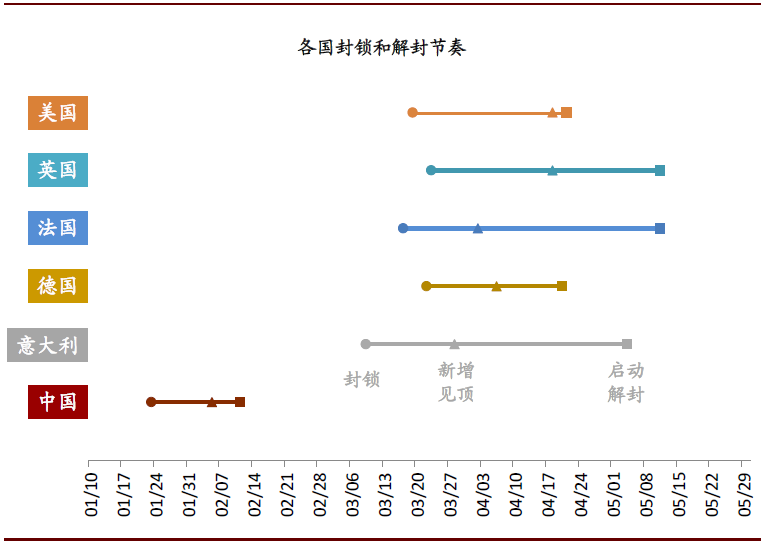

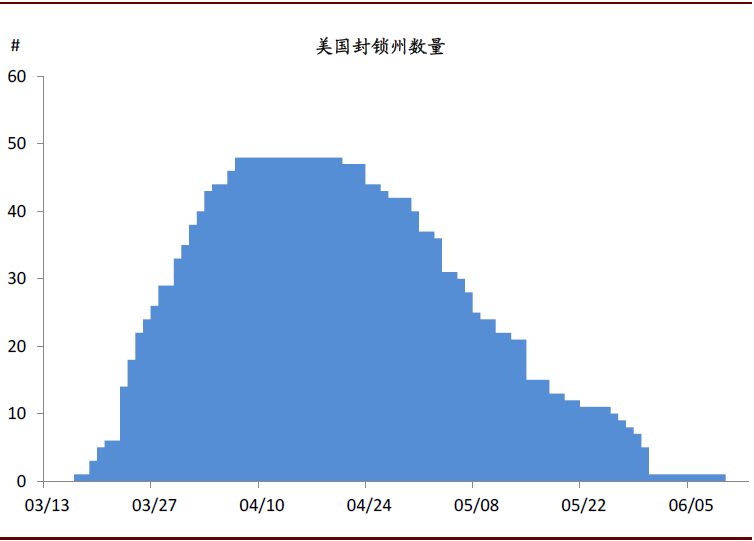

美国解封节奏较快:4月24日开始,已有33州解除“居家令”:

1. 封锁情况:3月19日起,美国各州逐步封锁。3月初,美国卫生事件加剧,美国总统特朗普3月13日宣布进入全国紧急状态。3月19日,加利福尼亚州率先发布“居家令”,进入封锁;随后各州陆续跟进发布“居家令”。截至4月7日,美国发布“居家令”的州累计达到48个;其它未发布“居家令”的州,也宣布关闭企业、学校、公共场所、餐馆酒吧及影院场所。因而,美国3月下旬至4月下旬基本处于“大封锁”状态。

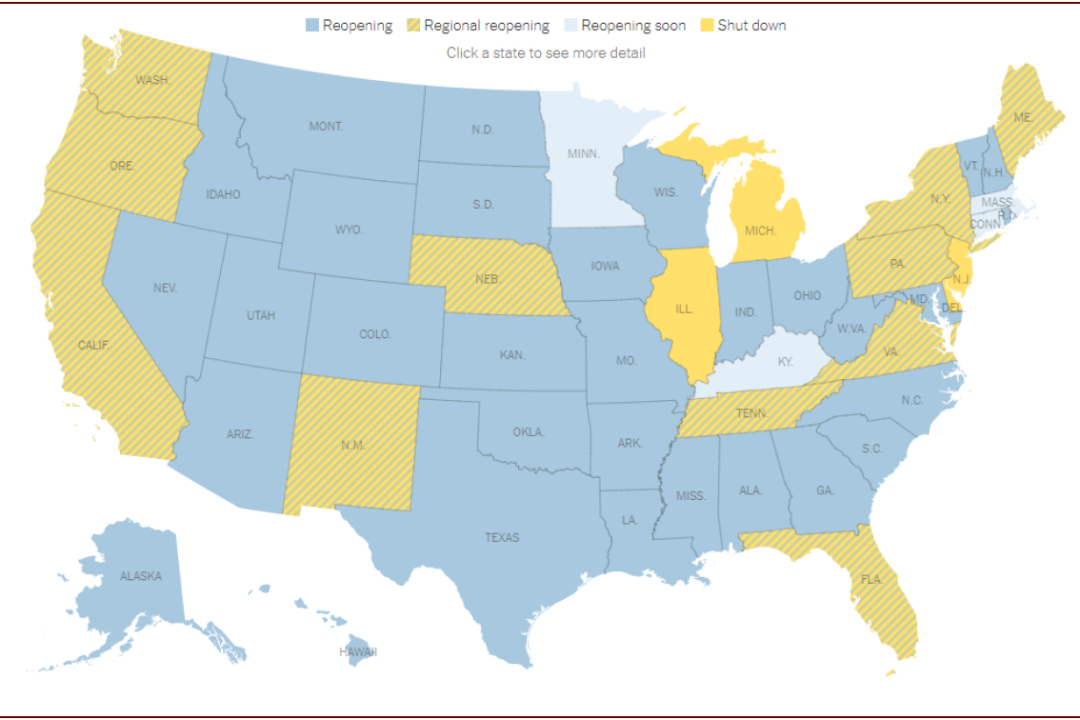

2. 解封节奏:4月24日起逐步解封,6月上旬有望全部解除“居家令”。4月24日,乔治亚、俄克拉荷马、及阿拉斯加州率先解除“居家令”,启动美国解封潮。截至5月17日,共有33州解除“居家令”,部分实体店开工;11州尚未解除“居家令”,但也部分解除经济活动限制,包括部分开放餐饮、理发等场所。当前仍在较严格封锁中的州,包括东海岸的纽约州、新泽西、宾夕法尼亚,五大湖地区的密歇根、伊利诺伊,以及西海岸的加利福尼亚、华盛顿等。总结各州解封计划看,6月上旬,多数州将解除“居家令”,分阶段复工。

图表: 主要国家封锁及解封节奏

资料来源:各国政府网站, 中金公司研究部

图表: 美国各州复工及解封节奏

资料来源:美国各州政府网站, 中金公司研究部

图表: 美国各州封锁及解封复工状况

资料来源:中金公司研究部;注:数据截至5月17日

经济活动:解封前经济正从较低的底部缓步修复;解封后修复略有加速:

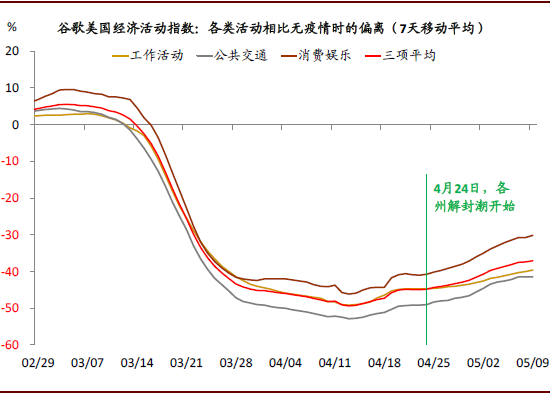

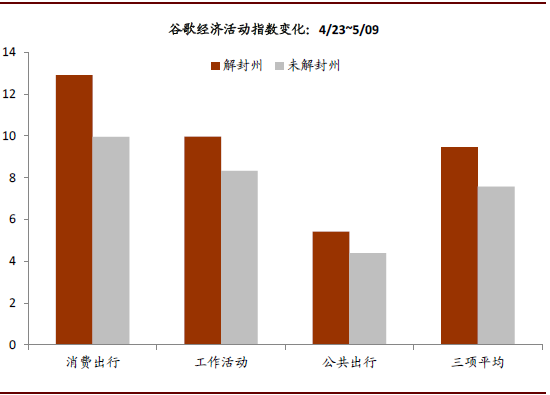

1. 居民线下经济活动修复有所加速。谷歌统计了使用安卓手机的居民的消费娱乐、公共交通、及工作的活跃度相比无卫生事件的正常时期的偏离。我们将三项数据取平均后计算居民线下经济活动指数。

结果显示,4月中旬封锁最严格的时期,美国居民线下经济活动相比正常时期下降50%左右。随后,虽然封锁并未解除,但居民线下活动也逐步触底并缓慢回升。4月23日解封前,居民经济活动相比正常下降45%左右。4月24日各州陆续解封后,居民活动修复速度有所加快。谷歌截至最新5月9日的数据显示,居民线下活动相比正常时期仅下降37%。从苹果公司更新的截至5月16日美国居民出行数据继续修复的情况看,改善趋势依然在延续。

图表: 4月24日开始解封以来,美国居民各项经济活动加速回升

资料来源:谷歌, 中金公司研究部

图表: 横向对比看,5月9日前启动解封的州,其居民活动恢复快于未解封州

资料来源:谷歌, 中金公司研究部

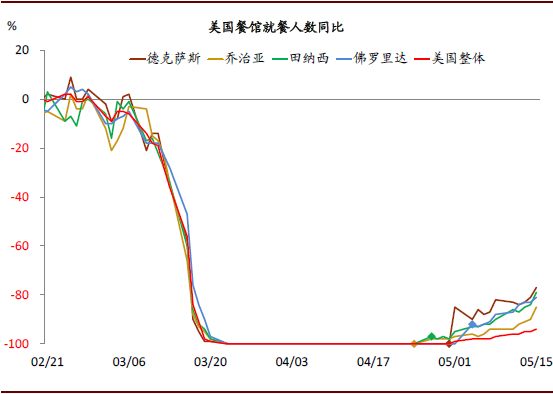

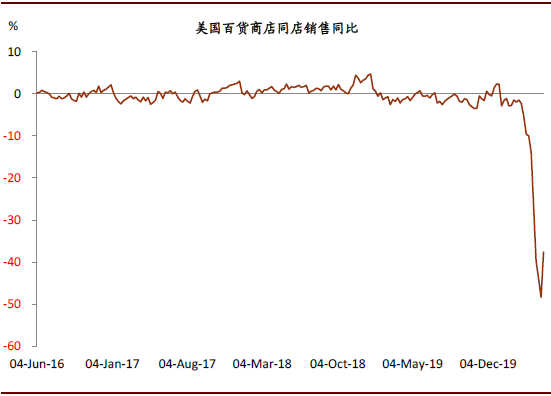

2. 消费数据呈现低位回升的早期迹象。餐饮方面,Opentable统计数据显示,部分州在解封后,餐厅就餐人数同比增速,从4月时期的-100%“冰封状态”,逐步解封回升至最新5月15日的-80%左右。零售方面,美国Johnson Redbook百货商店同店销售额同比增速,从5月2日当周的-48.3%底部,回升至5月9日当周的-37.6%。

图表: 解封后,美国的餐馆就餐人数逐步回升

资料来源:Haver Analytics, 中金公司研究部

图表: 美国百货商店销售同比增速反弹

资料来源:Haver Analytics, 中金公司研究部

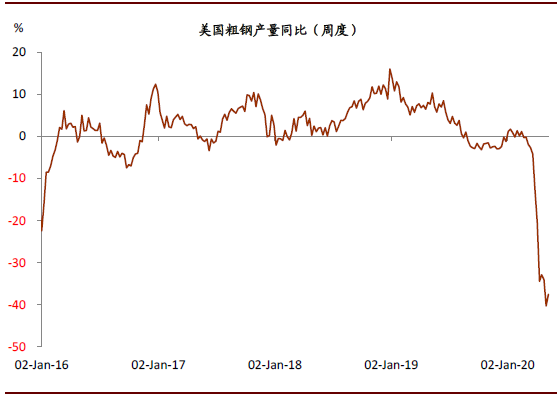

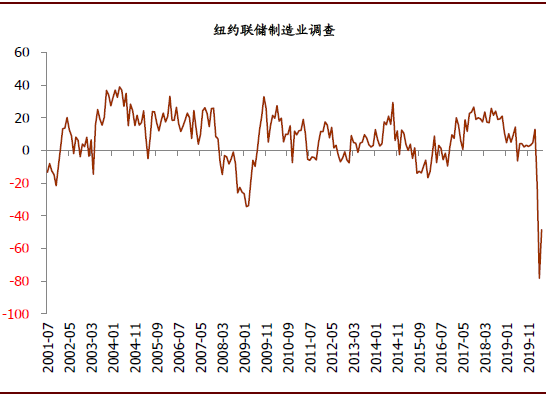

3. 生产制造活动轻微修复。美国粗钢生产同比增速,从5月2日当周的-40.3%低位,回升至5月9日当周的-37.5%。纽约联储公布的纽约大都会地区制造业指数,从4月的-78.2反弹至5月的-48.5。

图表: 生产方面,粗钢产量同比增速在5月9日当周触底反弹

资料来源:Haver Analytics, 中金公司研究部

图表: 制造业方面,纽约联储制造业调查指数从4月的-78.2反弹至5月的48.5

资料来源:Haver Analytics, 中金公司研究部

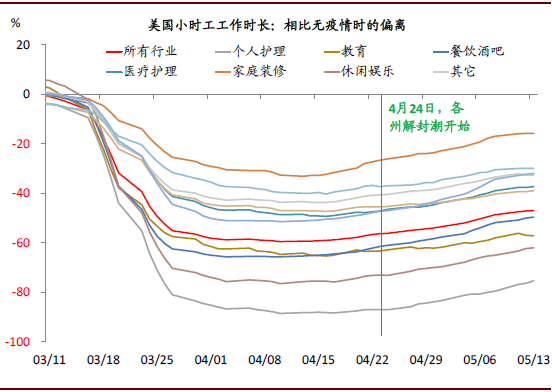

4. 劳动力市场小时工工作时间长度略有回升。4月中旬压力最大的时期,美国小时工工作时长相比无卫生事件的正常时期下降60%左右。4月24日以来,小时工工作时长逐步回升。截至最新的5月13日,工作时长相比正常时期下降约46%。

图表: 小时工的工作时长于4月末开始稳步回升

资料来源:Haver Analytics, 中金公司研究部

图表: 劳动力市场首次失业救济申请人数逐步回落

资料来源:Haver Analytics, 中金公司研究部

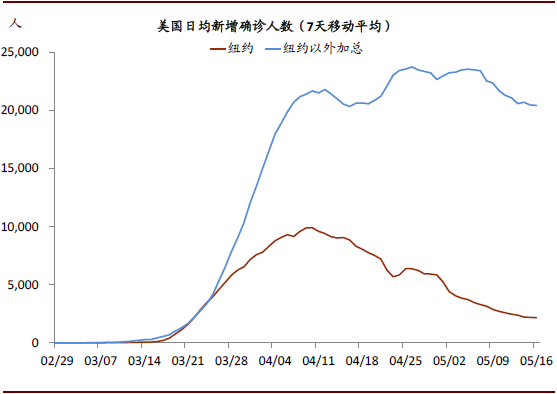

卫生事件发展:卫生事件继续改善,全美国整体新增确诊人数尚未显著反弹;但内部分化较大,纽约州之外改善有限。

投资者关注的另一个问题是,经济重启过程中,卫生事件是否会出现反复。尤其对于美国,其全国日均新增确诊依然超过2万人、且部分州日均新增确诊人数依然在上升过程中即宣布复工,面临较大的卫生事件反复风险:

1. 全国而言,美国日均新增确诊人数持续回落,尚未出现显著反弹。目前为止的确诊数据显示,美国全国的日均新增确诊人数,从4月23日的2.9万人,逐步回落至最新的2.3万人,整体依然在持续改善趋势中;这一趋势也与欧洲主要解封国家类似。

图表: 欧美主要国家解封后,新增确诊人数继续稳步回落,尚未造成明显的卫生事件反弹

资料来源:WHO, 中金公司研究部

2. 但内部看,卫生事件反复风险依然存在。横向对比看,放松较快的各州,卫生事件改善速度落后于依然抗疫相对保守的州,彰显放松过程中面临的卫生事件反复风险继续存在。例如,依然控制较严的纽约州新增确诊持续回落,但纽约州之外的全美其它各州加总的日均新增确诊人数,4月上旬以来一直在2.0~2.4万人间波动。

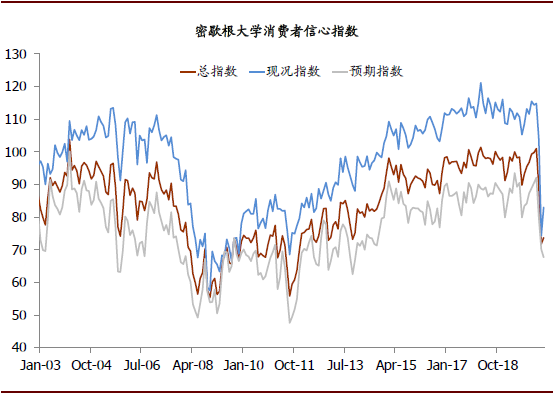

图表:美国5月消费者信心边际回升

资料来源:Haver Analytics, 中金公司研究部

图表: 美国内部看,纽约州日均新增确诊人数稳步回落,但除纽约之外的州加总看并未下降

资料来源:WHO, 中金公司研究部

向前看,我们对欧美经济前景谨慎乐观:欧美从“大封锁”转向“逐步解封”,经济压力最大的时候可能已经过去,后续有望从较低的底部逐步修复;但复工速度可能慢于中国此前的速度:

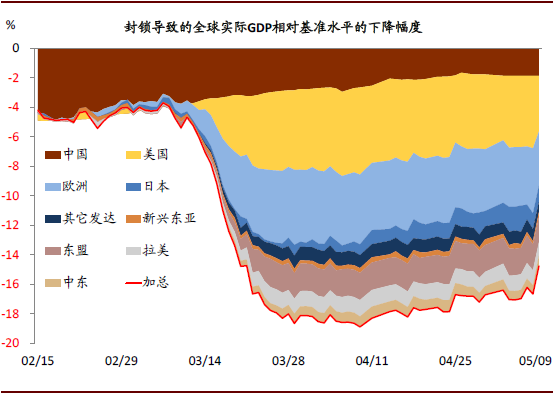

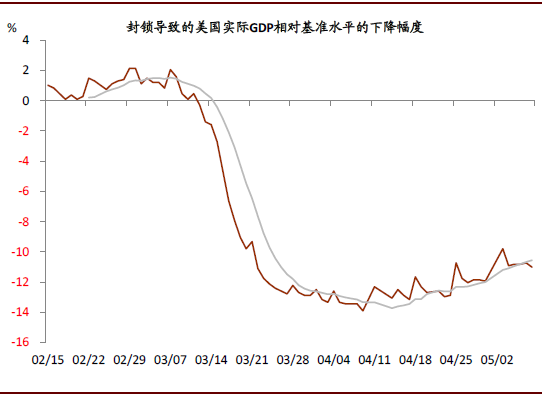

1. 欧美从“大封锁”转向“逐步解封”,经济压力最大的时候可能已经过去。此前我们计算显示[2],4月全球的“大封锁”,导致全球GDP相比无卫生事件的同期下降18%左右。向前看,我们预计随着欧美主要经济体5月逐步解封复工,其经济也迈过压力最大时点。近期的高频数据基本与这一预期一致。

2. 但复工速度可能慢于中国此前的速度,且不排除出现波折的可能。欧美在启动复工时,其新增确诊依然相对偏高,尤其是和此前中国复工时期相比;而且回落速度偏慢,尤其是英美。另外,新兴市场第三波卫生事件依然在演绎[3],这些人口大国部分与欧美接壤,可能拖后欧美解封节奏及抗疫结束时间点,甚至也可能通过输入性案例导致欧美出现卫生事件反复;另外,第三波卫生事件演绎导致跨国人员和货物交流受限,全球商品及服务贸易也可能受到影响。这意味着,欧美复工节奏可能慢于中国此前速度,经历一个较“长尾”过程。

图表:“大封锁”导致全球4月GDP损失18%

资料来源:谷歌, 中金公司研究部

图表: 解封后,经济受到的拖累有望逐步减小

资料来源:谷歌, 中金公司研究部

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP