美元债窗口重启 正荣地产(06158)发行3.8年期2亿美元优先票据

5月14日,正荣地产(06158)发行3.8年期2亿美元优先票据,票面利率8.35%,该笔票据于2024年3月10日到期。根据公告,所得款项净额将用于现有债务再融资,包括通过现金要约购买2018年6月票据。惠誉授予此笔拟发行的高级美元票据“B+”评级,回收率评级为“RR4”。

值得一提的是,本次票据发行采用一发一回购的模式,以长期债券置换短期债券,低成本融资替代前期高成本债券,代表正荣地产持续优化债务结构。

在“高质量发展”的新三年战略下,2019年,正荣地产财务结构明显改善,净负债率保持平稳,短债占比由51.3%大幅下降至34.2%,现金对短债比由1.19倍上升至1.76倍。同时借助多元化的融资渠道,加权平均利率从7.8%下降至7.5%。公司管理层表示,2020年正荣的财务成本有望进一步下降。

智通财经APP了解到,本次发行的美元优先票据得到了境内外投资人的热捧,最终有效订单超过14亿美元,超额认购7倍。最终指导价(8.35%)比初始指导价(8.90%)低。从最终分配情况看,机构投资者及金融机构占比90%,私人银行占10%。

这是正荣地产年内发行的第三笔美元债。今年1月7日,正荣地产发行了一笔4.25年期2.9亿美元优先票据,票面利率7.875%,低于去年发行的多笔美元债利率。2月19日,正荣地产另外发行一笔2亿美元2021年到期的优先票据,息票率5.6%,疫情期间仍然实现了发行利率的下降。

值得一提的是,正荣这笔美元优先票据,是境外美元债经历3月、4月中资美元债发行规模持续收缩后的首笔真正意义上的公募美元债,或意味着境外融资窗口期重新打开。

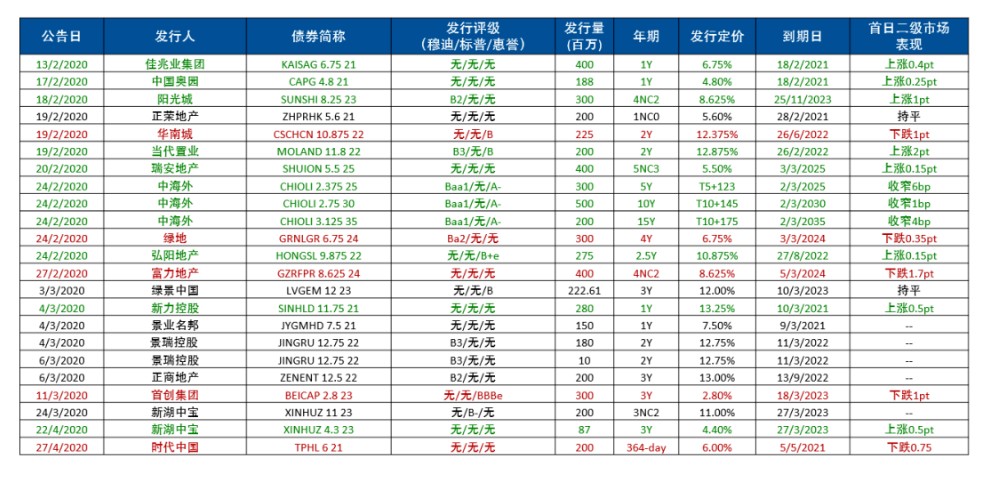

从3月境外疫情蔓延开始,中资房企美元债市场开始持续低迷,4月房地产美元债发行与净增量分别为2.87亿美元和-11亿美元,发行量同比和环比分别大幅下降97%和88%,当月仅九龙仓置业、时代中国控股、新湖中宝三家房企发行了美元债。其中,其中新湖中宝采取浙商银行杭州分行提供SBLC备用信用证结构发行,时代中国4月底私募方式发行2亿美元的364天新债。

境内外融资相比,4月彭 博口径,中资房企美元债净融资-14.3亿美元(-101.3亿人民币),人民币债净融资706.2亿人民币。

不过,受益于美联储刺激政策升级、流动性持续缓解,海外信用利差收窄,近期全球美元债市场出现回暖的迹象,高收益地产债的反弹更为明显。实际上,在全球利率走低的背景下,投资者对中资地产债的兴趣依然强烈。正荣此次成功发行3.8年期的美元优先票据,意味着房企美元债一级市场发行窗口正重新打开。

4月下旬,中银基金表示,中资美元债到期收益率或已处于历史高位,待流动性压力缓解,以优质地产债为代表的中资美元债有望迎来黄金配置时点。

市场对于债券的风险定价与发债主体的信用评级息息相关。受疫情冲击、再融资不确定性、偿债压力较大等因素影响,多家房企评级遭下调,但正荣地产依然维持正面展望。

据中金统计,疫情以来,境外主要评级机构对中资美元发债主体评级负面评级行动次数和占比明显增多。今年前四个月中资境外负面评级调整行动共96次,去年同期仅为59次,而正面评级调整行动在前四个月仅4次,数量较去年同期的32次大幅减少。

4月初,标普确认正荣地产“B”长期发行人信用评级,并维持“正面”展望。考虑到公司强劲的销售和执行力,标普预期正荣地产将在未来12个月内大幅去杠杆化。同时认为,与一年前相比,该公司债务期限分布更加均匀,流动性状况改善,其应对金融市场波动的能力也显著增强。

从今年以来的发债情况看,正荣地产融资渠道依然保持通畅,并获得资本市场认可,融资能力保证了正荣在后疫情时代继续谋求高质量发展。

4月份,正荣地产实现合约销售金额约104.98亿元,同比增长2.65%,较3月环比上升36.3%,销售恢复情况优于行业平均水平。1-4月,正荣累计合约销售金额约为283.95亿元。

扫码下载智通APP

扫码下载智通APP