网易(NTES.US)Q1财报超预期:是实力还是运气?

本文来自微信公众号“资本侦探”,文中观点不代表智通财经观点。

这个一季度不好过。

在卫生事件的阴影下,营收净利双降、同比由盈转亏的个股不在少数;“资本大佬”黑石集团一季报亏损76亿 ,惨淡数据“史上最差”;比特币更是走出了有史以来最糟糕的季度表现。

而放大到宏观层面,这个不祥的「2020Q1」也是美股历史上表现最差的一个季度,比历史上最著名的1937-1938年的大萧条,08-09年的金融危机,以及2000-2001年的互联网泡沫所造成的跌幅都大,整体跌幅达到了21%。

上周,京东(JD.US)公布一季报,营收同比增长20.7%。超预期的业绩均带来了戴维斯双击效应。而本周,另一个互联网巨头网易(NTES.US)也交出了一份远超预期的财报,股价站上历史新高。

根据截止到2020年3月31日的第一季度未经审计财务业绩网易第一季度营收170.6亿元,同比增加18.3%;归属于网易公司股东的持续经营净利润为35.5亿元,去年同期为27.3亿元,同比增长29.9%。

而就在发布财报前,网易周二盘中股价创历史新高,市值突破500亿美元。这是卫生事件带来的短期线上红利,还是网易变阵之后初显的长期价值?网易的财报真有那么好吗?

财报到底好不好?

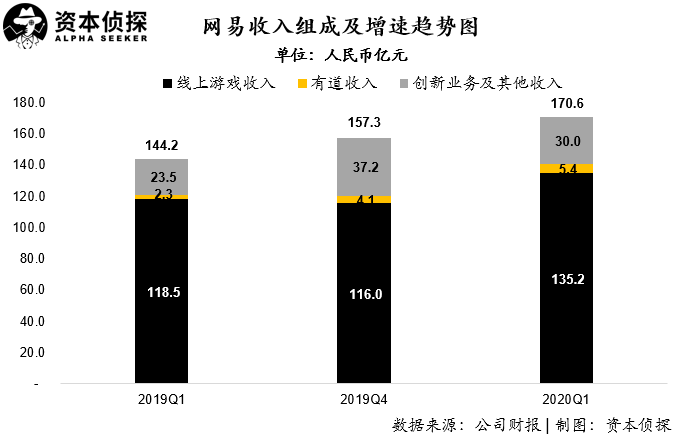

毫不避讳地说,网易一季度多条业务线均呈现了较高的增长态势。公司一季度取得营业收入170.6亿元人民币,同比增长18.3%,而这一增速也高于2019年全年15.8%的同比增速。

分业务来看,网易线上游戏收入为135.2亿元人民币,同比增长14.1%。公司老牌的《梦幻西游》及《大话西游2》线上版表现依旧出色,而近几年发行的手游阴阳师、明日之后等爆款游戏同样保持较高热度。

网易有道自去年10月IPO以来,无论在经营数据及股价方面均表现亮眼。而在本次卫生事件之下,网易有道推出了一系列线上课程,使得公司实现了高速的增长。收入方面,网易有道一季度取得营业收入5.4亿元人民币,同比大幅增长140%,而这也远高于2019年78.3%的全年。

截止一季度末,有道精品课程的付费注册学生数达到27.6万,同比增长59.5%;而值得注意的是,其中K12学生注册用户数占比超过一半,达到了15.3万,同比大增358.7%。有道目前股价达到26美元以上,处于历史高位,较去年17美元的IPO发行价上涨超过50%。

另外,以网易云音乐、网易严选、网易传媒为主的创新业务一季度取得收入30亿元人民币,同比增长28%,同样高于公司整体收入增速。

通过财报可以看到,网易的体系在发生变化——游戏继续稳健,教育和音乐业务逐渐呈现规模化效应。这样变化的好处在于抗风险能力更强、轻装上阵让公司更健康。

同时这三驾马车也围绕着马斯洛顶层需求,追寻长线价值。越来越多的精神消费、内容消费需求,将被充分挖掘和满足,逐渐日常化,成为新刚需。

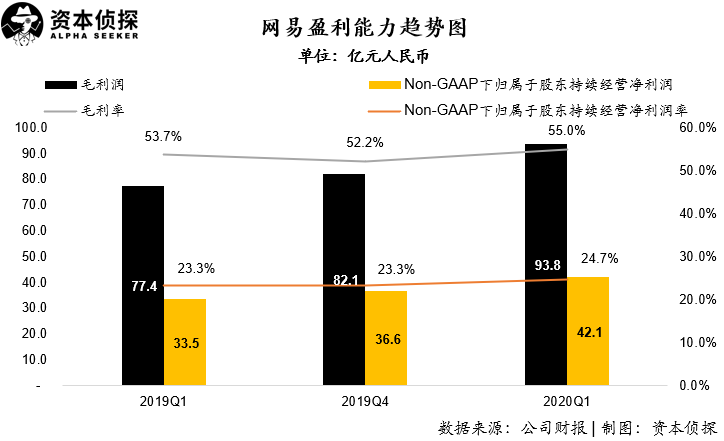

盈利能力方面,网易2020年一季度毛利润93.8亿元人民币,毛利率为55%,高于去年同期及去年全年水平;Non-GAAP下归属于股东持续经营净利润为42.1亿元人民币,同比及环比分别增长25.6%和15%,净利润率达到24.7%,在总收入快速增长的情况下,利润率仍然同比提升了1.4个百分点。

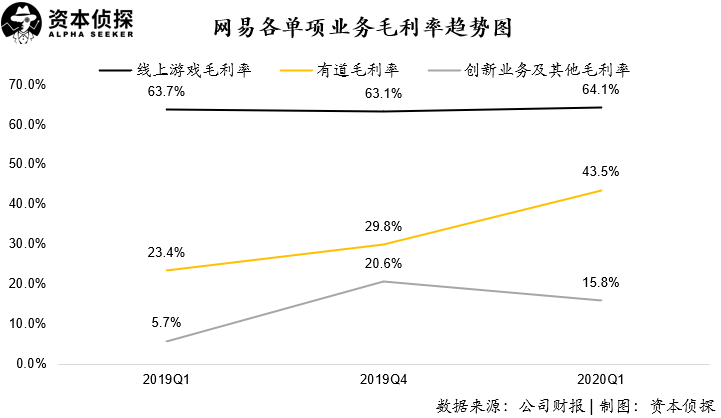

分业务毛利率来看:

线上游戏作为最核心的收入来源,毛利率稳中有升,一季度毛利率为64.1%,同比及环比均有所提升;

网易有道的毛利水平在一季度实现了快速提升,达到了43.5%,相比去年同期提升超过20个百分点;

创新业务及其他毛利率本季度为15.8%,同比提升10.1个百分点。

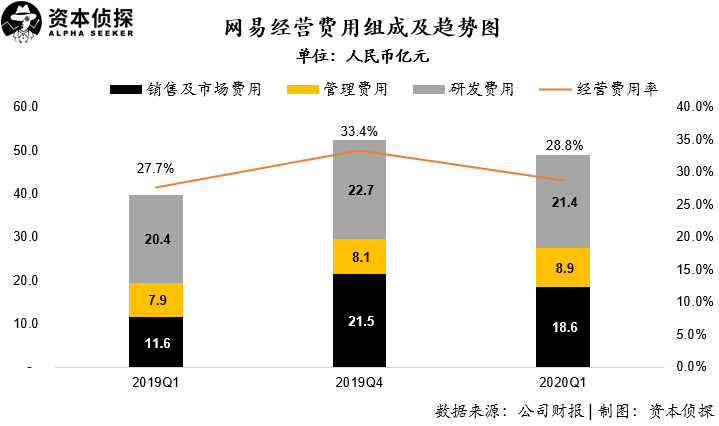

网易整体利润率的提升一方面与毛利提升有关,同时也与其经营效率的稳定相关。

从财报看,一季度在收入快速增长的同时,经营费用水平保持在了相对平稳的水平。公司一季度总的经营费用为48.9亿元人民币,同比增长22.8%,经营费用率为28.8%。尽管相比去年同期略有增长,但相比上个季度则呈现大幅下降趋势。

经营费用保持相对平稳也说明,公司在收入端的快速增长,并不是通过巨额的经营费用投入而换取,更多的是通过自身产品力及经营效率的提升而来。

丁磊踩节奏

看完财报不得不说,这是一份经得起推敲的数据。同时这也让人不得不感慨丁磊的“运气”实在是很好,网易似乎总是能在周期危机中求生,甚至找到新的发展机遇。

之前的一个例子是2000年,在全球互联网泡沫破灭的“坏时刻”,网易登陆纳斯达克。上市即破发,股价一路下跌。但在股价极低的2001年,网易做了一件非常正确的事情——找到门户以外的新增长动力。

靠邮箱和无线增值业务作为基本盘,在这个基础之上发展游戏,网易从此走上快车道。2003年开始,网易股价在纳斯达克节节攀升,并助推丁磊成为当时的中国首富。

网易2000-2002年走势

而这一次,丁磊提前踩准节奏,在系统性危机到来之前完成了一系列动作,广积粮、高筑墙、缓称王。

2019年下半年,阿里巴巴集团以20亿美元全资收购网易旗下跨境电商平台考拉。同时,网易云音乐获得7亿美元的新融资,网易有道在美国纽交所成功上市。

另外,最近网易在港二次上市的传闻甚嚣尘上,如若成行,势必给网易以更加充足的资金底气。

这几个干脆利落的动作归纳起来实际上是两方面:

变道:从“游戏+电商”驱动,转向“游戏+教育+音乐”,更换增长引擎;

刷新:为网易云音乐、网易有道注入更多血液,“地主家储备好了余粮”。

网易是幸运的。试想如果有道的上市放在今年,在中概股遭遇“瑞幸余波”牵连、美股整体震荡的情况下,是大概率不会太过顺利的。而有道的提前布局也没有“辜负”卫生事件引发的在线教育新风口——第一季度网易学习服务和产品净收入达4.42亿元人民币,同比增长226.4%;经营性净现金流回正,达4,970万元人民币。

万事俱备之后,东风一来,自然极速增长。

但并不是所有人拥有线上红利的人都能抓住这样的机会。比如截至今年3月底 ,微博月活跃用户达5.5亿,日活跃用户达2.41亿,均为单季净增长历史新高。但其第一季度总净营收为3.234亿美元(GAAP),同比下降19%,按固定汇率计算同比下降15%;归属于微博的净利润较上年同期下降65%。

流量激增一时爽,有没有坚持长期主义的产品承接住从天而降的用户,才是考验公司经营水平与匠心的奥义。

网易的商业逻辑仍是通过聚焦用户体验和用户社区的运营,为用户提供简洁、高效(单位使用时间获得用户价值高)、强调互动性和社会归属感的通信(邮箱)、娱乐、资讯与教育产品。其把用户体验放在第一位的理念,让之成为为数不多的不把用户当流量,而是把用户当人的公司。

套用丁磊的话,用户对产品的高频和产品体验的独特性,是比用户停留时长更重要的东西。而网易也更倾向于靠产品本身驱动用户自发增长,而非靠亏损补贴换增长。 这样的“觉悟”让网易具备了长期主义。也因此,超预期的Q1对应的并非“卫生事件红利”,而是一种极度不确定性中的确定性。

显然,网易23年来数次穿越周期,是不断地校准方向,发现并调整聚焦到自己擅长的板块,勇于把不擅长的砍掉。

不是“风来了”再变,而是调整好了等风来。毕竟,穿越周期=长期正确+短期运气,运气背后还是要有实力的。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP