从猎豹移动(CMCM.US)谈起,看工具类软件的价值

本文来源于微信公众号“叶盛的读书笔记”,作者爱读书的叶盛。

一、从无路可走到出海第一

当傅盛2009年底创立可牛的时候,他一定想的是重新证明自己。此后三年,他先合并了金山安全业务成立了新公司猎豹(CMCM.US),又赶上了3Q大战成功获得了腾讯(00700)投资。

在产品创新的道路上,他一直没有停歇,不断推出微创新。可是最大的竞争对手360,却不断地跟进,让猎豹在国内始终处于被压制的状态。

在压力之中,傅盛将目光投向了海外。一番调研之后,他发现海外市场大有可为。当时安卓系统普遍存在着软件清理、手机杀毒、电池耗电、系统管理等痛点。

猎豹重点做了“猎豹清理大师”、“电池医生”等产品。一经推出,便受到了海外用户的普遍欢迎。

于是,猎豹2013年起全力开拓海外市场。此后几年,随着猎豹清理大师(Clean Master)等工具应用矩阵在海外打开市场,猎豹移动在全球范围内发行了共计414款移动应用,高居全球开发商下载量第五名。

用了一年多时间,猎豹成为了中国第一的出海互联网公司。并成功在美国上市,此时是傅盛最高光的时刻。Facebook(FB.US)和Google(GOOG.US)的高管来中国时候,他都是座上宾。

根据App Annie的数据,截至2017年8月,CM Launcher覆盖超过200多个国家和地区,在Google Play商店94个国家的个性化榜单中排名第一,是Android平台最受欢迎的桌面启动器之一。

二、猎豹大举扩张背后薄弱的商业模式

在商业模式方面,猎豹主要是通过推广获客,免费提供工具给用户使用,然后主要通过广告的方式来实现变现。当然,猎豹在2016年后也重点开发了众多小游戏,拓展内容平台等,希望实现收入多元化。此处,我们重点关注其工具型软件的收入变化情况。

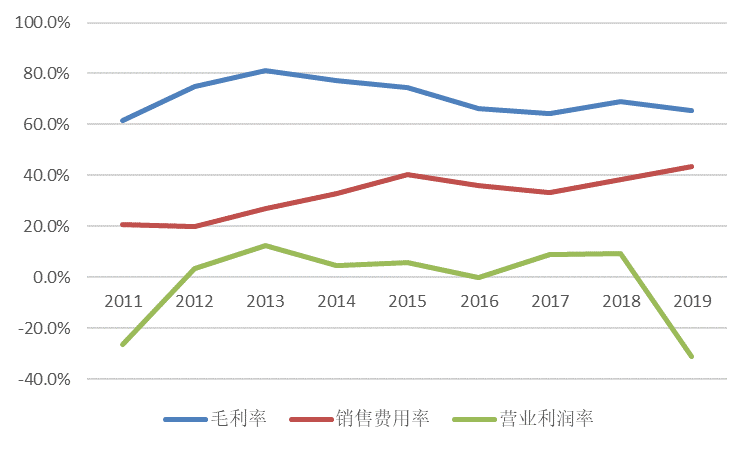

从猎豹的历年利润表中,我们可以看出:

1、虽然公司毛利率较高,但是营业利润率较低。公司毛利率一直在60%-80%之间,处于较高水平。但是,公司的营业利润率较低,在工具型软件发展的黄金期2015年,公司营业利润率仅为5.6%。

2、公司费用率没有下降,销售费用增速一直高于收入增速。从2011年到2015年,公司营收高速增长,同比增速每年都超过了100%。但是,公司销售费用增长更快,其占收入的比例从2011年的20.7%一路攀升到2015年的40.1%。

猎豹的销售费用增速持续高于收入增速,这背后可能意味着公司产品的黏性不够强,客户流失率较高。为了维持增长,公司必须不断地投入更多的销售费用去获取更多新客户,才能带来增长。

如果我们看其运营数据,则会发现猎豹一直是处于一种高投入,高流失率的状态。2015年公司产品的月活用户数(MAUs)从年初的3.95亿,上涨到年末的6.35亿,净增加了2.4亿。但是在整个2015年,公司新增安装量为12.52亿次,也就说公司当年流失用户量高达10.12亿。

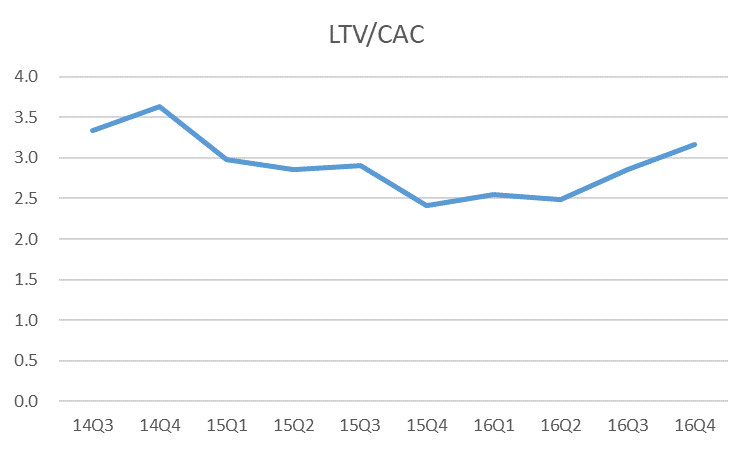

如果计算猎豹的LTV/CAC,会发现其LTV/CAC一直不高,从2015年起已经持续低于3。一般来说,LTV/CAC低于3就意味着公司的商业模型处于不健康状态,这表明其在2015年后,并不适合进一步扩张。

三、工具型软件的价值评估框架

猎豹只是一个例子,它背后代表着一大批工具型软件公司。近年来,众多工具型软件公司纷纷登陆资本市场。据不完全统计,具有工具型软件的上市公司包括以下:

广联达、金山办公、万兴科技、光云科技、迅游科技、国联股份、暴风集团、猎豹移动(CMCM.US)、迅雷(XNET.US)、美图公司(01357)、鲁大师(03601)、福昕软件(待上市)。

如何对这些工具型软件的投资价值进行评估呢?

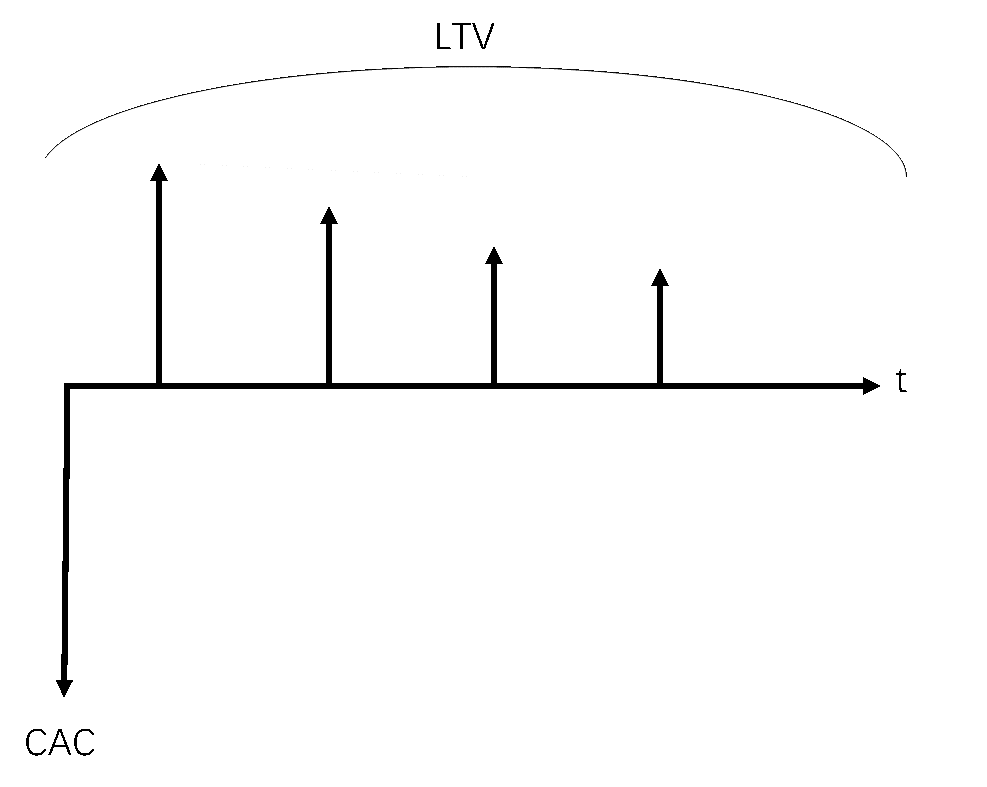

其实,工具型软件的价值评估仍然是遵循现金流折现模型。一个工具型软件公司商业模式非常简单:

1、公司首先要付出一定的获客成本(CAC),才能获得客户。各公司的具体获客手段差异很大,最常见的是通过广告推广,免费试用来获客。

2、公司在获得客户之后,在客户生命周期里获得收入(LTV)。工具型软件常见的获取收益的方式是直接向客户收费,或者通过广告等方式来变现。

好的工具型软件公司,其微观商业能够做到以下三点:获客成本低;客户流失率低;客户生命周期价值高。好的工具型软件公司一定要做到客户生命周期内的收入(LTV)扣减运营成本要远大于获客成本(CAC),才能在客户身上赚到钱。通常来说,LTV/CAC大于3被认为是一个公司商业模型良好的指标。

四、差的工具型软件模式

猎豹虽然它在海外取得了非常大的进展,成为第一家在海外月活用户突破6亿的中国互联网公司。但是,由于其工具型软件本身黏性较低,客户价值不高。所以,其产品流失率高,商业变现能力较低,只是依靠高营销费用不断驱动增长。

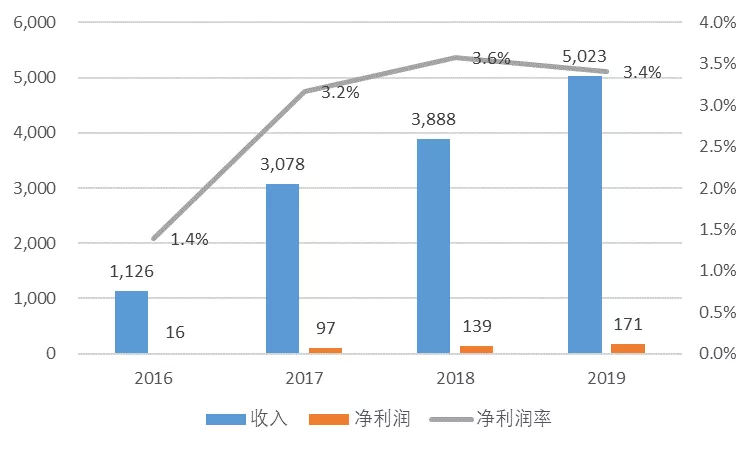

与猎豹类似的是电商平台零售商,收入增速很快但是不赚钱。像好想你旗下的赫姆斯,以“百草味”为品牌经营零食,其主要是在天猫、京东(JD.US)等电商平台出售产品。

其收入连年高速增长,但是净利润率极低,2019年仅为3.4%。

公司的主要费用都花在销售上了,其交付给电商平台的收入连年大幅上涨。根据公司资料,其2019年毛利率为26.54%,而其销售费用占比为20.3%。其中,公司付给电商平台的推广费用占销售费用的比例约为30%,整体增速明显快于收入增速。

五、好的工具型软件模式

广联达的工程造价软件是国内少见的工具软件。市场占有率高,在60%以上。产品标准化程度高,毛利率水平达到了96%。

工程造价软件极强的产品黏性源于其创造了强大的客户价值。具体来看体现在:

一、用户使用习惯。许多用户使用习惯了某种软件,往往不愿意更换其他同类软件,因为其中会有细微的使用习惯差异。这种使用习惯差异会让很多人不愿意改变。

二、工程造价软件具有网络效应。工程项目造价需要甲方与乙方沟通核对具体数据,而如果双方使用不同的造价软件则往往会存在计价和算量的细微数字差异。这些差异虽然很细微,但是双方都很难解释清楚。因此,在实际使用过程中,乙方往往会迁就甲方的使用习惯,双方共同使用相同的工程造价软件。

广联达的工程造价软件具有的极强产品黏性,在数据上也得到了充分的反应。根据公司披露的资料,公司云化的产品,其LTV/CAC能够达到7.71,远高于平常认为的健康基准3。

总之,我们认为工具型软件的变现能力取决于客户价值。而不同的工具型软件有很大差别:

1、对于企业服务型工具软件,如果客户价值高,则可以直接对客户收费,商业变现效率极高。典型案例,如广联达、金山办公、Atuodesk等。

2、面向普通消费用户的工具型App,则往往面临着获客成本高、变现能力弱等各种问题。在这个赛道,工具型软件公司的商业模式都不是很好。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP