特斯拉(TSLA.US)Model 3销量跳水的4月,还发生了什么?

本文来自42号车库,原作者胡嘉禾。

二季度第一个月,最让人津津乐道的必须是 Model 3 销量数据跳水(乘联会上报 3600+,月上险数 4100+,较上月环比跌去 60% 以上)。

无论是大家茶余饭后中特斯拉习惯性的“季末冲量”,还是标续降价实锤和谣言中一众“等等党”大呼胜利都是一种坊间解读……

理性回看,4 月较 3 月大跌背后的原因很直白:

4 月底补贴政策一经变化,包括我们上个月的“数据情报局”也是建议大家标续等、长续订。所以切开这两个配置来看,对于特斯拉上海工厂来说,4 月标续潜客选择了等(他们等对了,而且没等几天,确实降价了),而长续则尚未排产,上月产出来的标续很可能要在未来接着销。这一条是对 4 月销量下滑的最主要影响。

“长续航降价”的消息盛传,让部分观望用户产生了一定程度的变绿恐惧,蠢蠢欲动变为等等再说,一定程度上削减了当期需求(其实特斯拉采取了 7 月 22 号后自掏补贴的做法对此消息做出了回应,是非常正确的决策,但抻的时间比较长,比起理想的快速反应,看出了一家美国公司带来的劣势)。这一条影响相对没那么大。

以上原因都比较易于明了,大家其实都能判断,并不值得大书特书。

从我们得到的信息来看,Model 3 在 4 月销售了将近 1.5 万个订单,其中大部分是长续航,也从侧面验证了这两个因素。

5 月初,标准续航版本降价,27 万级的它大概率会在这个月焕发些生机,到时再看。

更令人期待的是提前下线一个多月的长续航,它的逐步交付才能给上述订单数打下实锤。

降价的传言只是一时的热点,就像上面的微信指数截图,会过去的。

站在特斯拉的角度去看问题,降价和其他金融政策的推行出发点是且只是订单量和库存量,不存在“没事儿降价玩”的逻辑。

"等等党"如果真的需要参考倒不如用每月的市场表现来评估:比如上个月标续的降价,被我们全部分析命中了。

最终到市场终端,产品实际价格才真正地和需求形成弹性关系。回顾 2019 年全年,Model 3 在中国卖出了 3 万多台车,那时的裸车价格对应从 36 万到 52 万区间(不考虑选配)。

到现在,27 万、34 万的 Model 3,基于品牌现有的影响力和产品本身,实际的价格弹性大概估计能对去年的销量有至少两到三倍的放大。

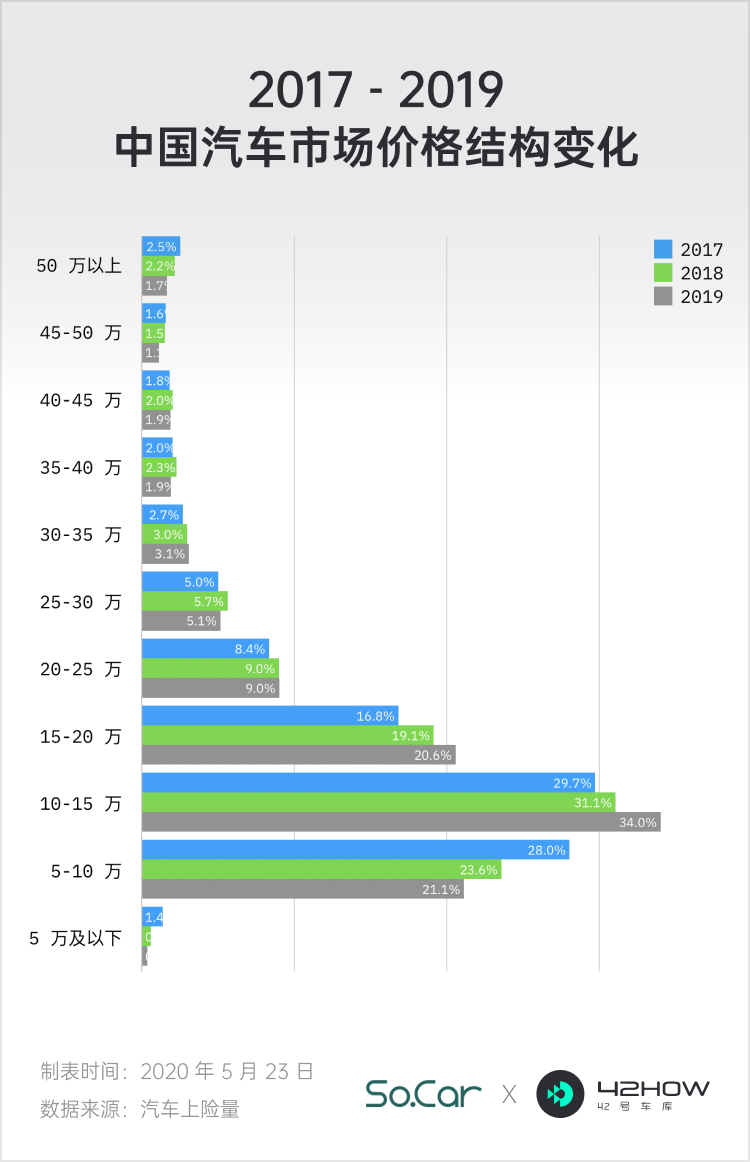

国产 Model 3 所在的价格区间,过去一直是市场份额相对稳定的区域,占到整个中国汽车销量的 10% 上下,而进口 Model 3 之前的价格区间总量只占市场整体的 3%-3.5% 左右。

而且可以看到,整个价格重心有明确的上移趋势,意味着 10 到 20 万巨大的市场基盘还在上行过程中。

这种计算十分粗暴,其他的估计方法则更加诡异招黑,实际上预测讲得天花乱坠或条理清晰,也还是不可能准确……

如果非要给个可被打脸的预期,综合考虑充电覆盖、需求、竞争等等因素,保守看 Model 3 今年能看到至少 10 万台的交付量,Q1 完成了 2 万了。

当然,4 月的市场,绝不是只有 Model 3 跳水这一件值得关注的事情。

01 一股暗流两块田

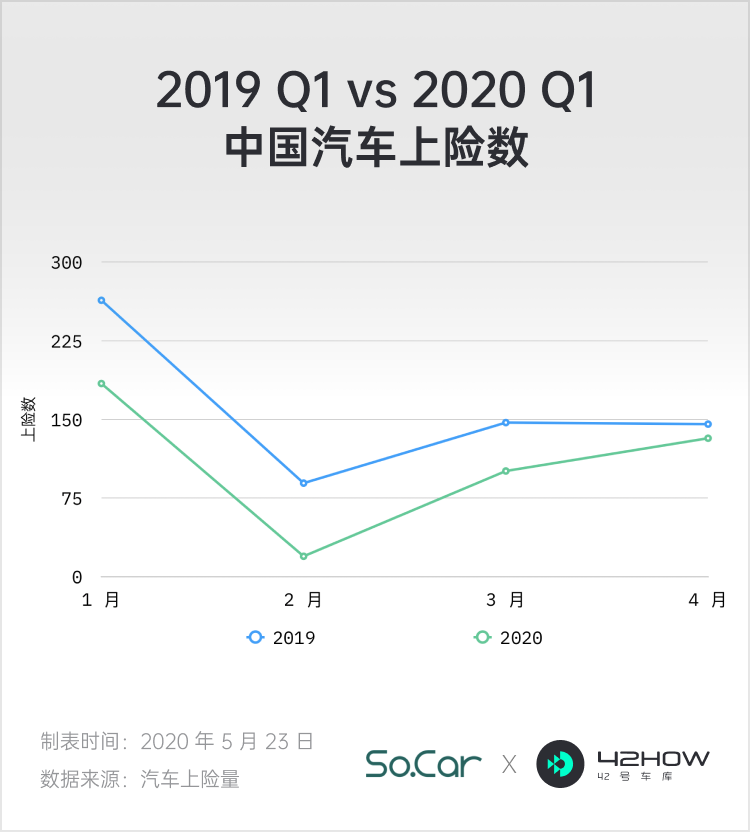

公共卫生事件影响消散,春意盎然,企业复工,人民生活走上正轨,汽车市场总体看似已经向"正常"状态回归。4 月全市场上险数同比变化 -9.3%,这个数字在前三个月分别为 -30.1%、-78.3%、-31.4%。

整体回暖也带动了不同产品的需求恢复,插电混动 4 月总上险数 14415 台(含增程式),同比下降 -7.4%,比三月降幅回收超 20 个百分点;纯电动 4 月总上险数 38837 台,同比下降 -6.5%,比三月降幅回收近 40 个百分点。

当然,比起燃油车市场,这两个区域还仅仅是个零头,所以总是波动比较大。

观察中引起我注意的是一个大家在处理新能源数据时总忽略掉的细分市场:以两田为代表的油电混动车。

引起注意的主要原因是,在过去两年,中国汽车销量整体止增,进入存量状态后,两田的诸如雅阁混动、卡罗拉双擎、雷凌双擎等产品几乎没有受到市场波动的影响,绝对销量上保持了月均总共近超两万台的表现,这种稳定的发挥对应了两田混动市场份额的缓缓攀升,已经从 19 年初的不到 1%,暗戳戳的翻了个倍。

这个数字也几乎是在牌照政策烘托下的插电混动市场份额的两倍,且基本等同于纯电动车的市场渗透水平。

多说一句,这个区域里肯定不止两田的车,但是卖得最多的 TOP 10 都是两田。

这不是旧势力么?!

但它也是新能源呀,只不过,政策没算进去。

关注两田这些车的原因除了数据本身,还因为它们对用户需求带来的必然的影响——无论是偏向电动化的驾驶、舒适性体验还是更低的使用成本,几乎和纯电动车一样,提供的无一不是「用了就回不去」的感受。有这样的需求基础,像理想 ONE 这样的「插电混动」车,本月上险量的将近四分之一来源于广东省——两田的根据地。

与纯电动的不同点是,两田的混动们只能加油罢了。

从市场角度,可以看成,这种只能加油的新能源车型正和纯电动车一起,分别从不同方向冲击燃油车市场的地盘。

纯电动的真正切入是以特斯拉为首的高价位产品到 Model 3 的逐步下探,撕开的口子在高价位;而两田的混动,则是以卡罗拉、雅阁这样的产品在市场腹地,逐步开垦。

在纯电动车的高续航让大电池拖累成本时,这样用一点点电池实现驾驶体验提升和能耗降低的产品是新能源走入寻常人家的一条通路。

而所有的新能源产品,也绝不能忽略这股缓缓深入的暗涌。

02 "新势力",主势力

视线回到"法定"新能源的小圈子里。

上月非营运新能源车中,跳了水的特斯拉(TSLA.US) Model 3,蔚来 ES6 和理想 ONE 上险数雄踞前三,暂时地标注了"新势力"霸榜的小小里程碑,"新势力"包括特斯拉。

从供给侧看,这是个成就,代表了新公司整个体系的通畅和效率,令人羡慕嫉妒恨。

从市场需求看,这样的结局一直以来只是时间问题。那么从特别宏观的角度来看的话,为什么会看好新势力形成雄踞之势?

移动互联网背景下中国用户独特的生活方式,是传统豪华品牌和合资品牌没有跟上更没有迎合的,比如智能方面的新体验。尤其对于中高端用户来说,更是长期存在除了几款街车之外更个性、更优、更新的选择需求。市场有真空,产品有机会。

中国品牌长期受性价比所累,没能在这样「民族自豪」的时点成功对国外品牌形成围堵。产品没有摆脱成本束缚而去满足第一条里待承接的需求机会。市场真空缺乏力量填补。

新势力是满足如上市场需求和机会的不二人选:对新的用户生活方式和需求更了解,背上也是没有包袱的一身轻。

再加上中国供应链体系的完备,行业人才的积累,基础能力建设已达到高水平,霸榜是新势力中佼佼者的必然。

03 蔚来(NIO.US) ES6 和理想 ONE 走在了前面

而与其他"政策型"纯电动车相比,很有趣的数据是这两台车在限牌城市和非限牌城市的销量几乎达到 1 比 1,甚至非限牌城市卖得更多,这连 Model 3 都还没做到呢,其他的纯电动车就更不要说了。

看蔚来,ES6 今年 Q1 交付量超预期,单 4 月在北京上海两个超级城市的销量已经与同级 BBA 车型不相上下。

再加上,4 月获得了 30 万以上"换电模式"免征金牌、4 天 2000 订单、合肥融资到位等等利好继续刺激市场信心。而 5 月开始的汪涵李锐李斌的场景化直播,也已经一炮打响,成了直播红车。

作为蔚来的第二款产品,ES6 已经上匝道了。

理想方面在 4 月 30 日的媒体沟通会上,李想透露部分城市理想 ONE 的销量超过了汉兰达。

捋了一下各个城市的上险数,在深圳、上海、苏州、杭州、成都五地,理想 ONE 在 4 月当地的上险数都已经超过 7 座 SUV 霸主汉兰达,而在其他 12 座理想已经布局零售中心的城市,二者的数据也已经非常接近了,在汉兰达的老家广州,它俩这个月只差 36 台。

前路漫漫,理想 ONE 是理想第一款上市产品,别人曾遇的挑战他也会遇到,包括产品问题的解决,用户范围的再扩张,产品效率的继续最大化。

当这两台车的产能和市场逐渐稳定时,"新势力"成为主势力的第一步才算踏出。

还有令智能电动车欣慰的,是小鹏 G3,销量可以说非常平稳。19 年全年月均上险数达到 1100+,而进入 2020 这一成绩依然被很好地保持住了,在这样的市场背景下可以说非常不容易,体现了产品在终端的吸引力和品牌的销售能力。即将上市的 P7 从定位到产品细节经过全方位的升级后硬刚 Model 3,无论结局如何,架子已经搭起来了,箭已在弦上。

还有,披着"新势力"外衣的"旧势力"比亚迪,秦 Pro、宋 Pro 两款车型的 DM 和 EV 版本 4 款车加在一起也有 2-3 千台的月均表现。过两天还要看比亚迪汉的真容——“分分钟造出来的特斯拉”到底是个什么样。

04 所以,鲶鱼跳水的 4 月,还发生了啥?

不是真跳水,而是需求被后置了,市场里很多人在等着提车。我身边就有好几位,正沉浸在提前交付的快乐中。

3 月说过大鲶鱼效应的正向影响已经看到了一些苗头,4 月这个苗头更显眼了。

上面说的两田暗涌还仅是与新能源相关的,"新势力"排头这三个车除了所谓新能源之外则有个额外的共同特点,就是辅助驾驶。

这是新能源的基础含义之上真正的差异化价值的体现,无论是 Model 3 预装一切硬件,NIOPilot 的成长、理想 ONE 的全系标配、未来 P7 的大步向前,都是为了让用户提前走近将来——新能源外表下真正的趋势需求。

辅助驾驶比起电动驾驶感受和低能耗,更具有体验门槛,它们已经有了先发优势。

它们的限制呢?

第一也许是让更多的用户接受这样一个新的品牌。不二之法只有让车更多地在路上跑起来,让口碑的雪球滚起来。

第二是充电设施的建设。在续航焦虑基本消失后,充电焦虑只有靠品牌和城市建设者合力去解决。特斯拉已经许下了 4000 座超充的承诺,小鹏和蔚来选择先联合起来,理想的增程则没有这样的限制。未来充满刺激。

第三是来自传统的追赶。这里不光指传统的汽车品牌,还有这些传统汽车品牌们可能去合作的巨头——比如苹果、谷歌、华为。

回到 SoCar 和 42How 的数据观察局的初衷:在前排看新能源对燃油车的进击。

在汽车产品的世界,一切都发生得巨慢,相对于快速变化的世界就像《疯狂动物城》里的树懒,设计、试验、生产、物流、到最终用户的体验成本,在产品世界里无一不是慢动作重播。

所以这个进击的过程也会很慢,中间也许会有打脸、暗黑、地狱、空头……

好在有一群人在前面冲着,毕竟已知结果就是这样,那么从现在到结果的路,还得是人走出来的。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP