药明生物(02269):多重引擎助力,外包服务全球赋能

本文转自微信公众号“丁丁Healthy”,作者:张祝源、丁丹(来自国泰君安医药团队)。

投资要点

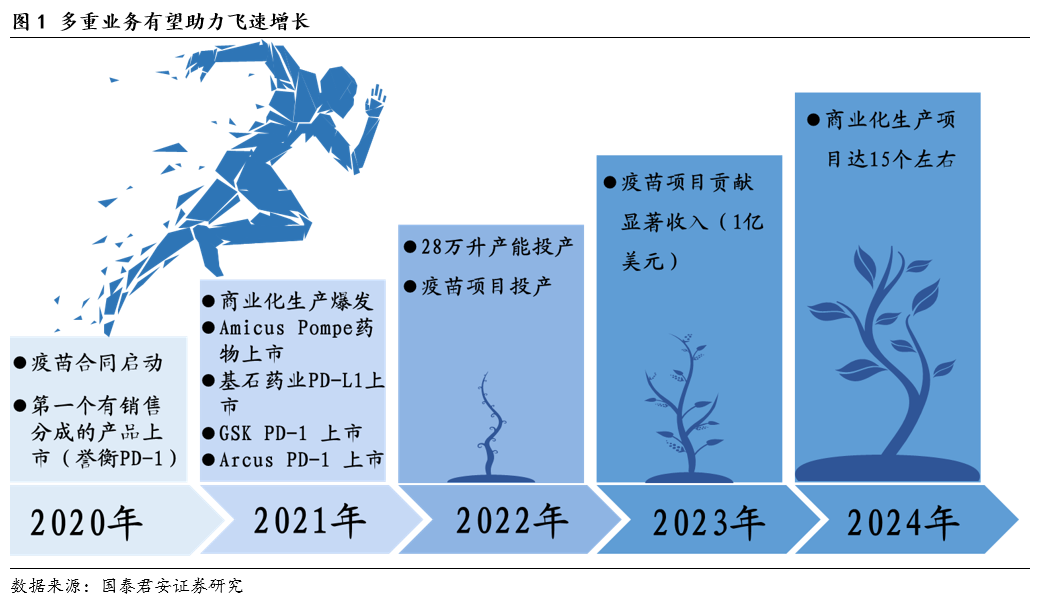

生物药CDMO行业高景气,药明生物(02269)为行业龙头,处战略实施兑现期,同时积极开展疫苗CDMO等新兴业务,盈利能力有望进一步提升。

公司目前正处于迭代蜕变阶段,2019年全球市占比5.1%,排名第三,未来有望成为全球生物药赋能平台。公司积极扩大产能,实现全球供应链,预计到2022年,公司产能将超28万升,地域跨越北美、欧洲、中国、东南亚等国家地区。疫苗和新型药物范式业务备受期待,公司为全球第一家疫苗商业化CMO公司,开创疫苗行业全新合作模式,助力公司持续高速增长。投资生物药和上下游公司,深化全产业链布局,助力降低抗体研发生产成本,有望以此扩大业务。

正文

1.全球领先,国内第一的赋能平台

药明生物过去经历10年时间迅速迭代成长为全球行业领导者。2019年,全球份额排名第三(5.1%),中国份额占据第一(78.6%)。核心竞争策略是领先Lonza、Samsung Biologics等竞争对手3-5年时间接触客户,并依靠生物药的高粘性与客户维持合作:

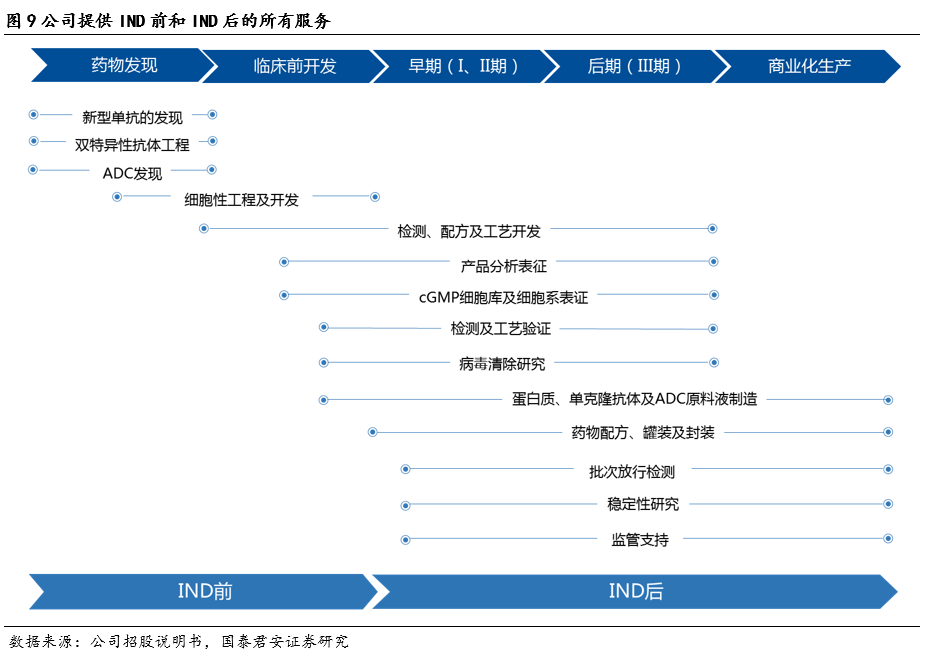

1)实施“跟随药物分子发展阶段扩大业务”战略,提供涵盖生物药全产业链的服务,项目从一个概念诞生到最后商业化生产都可在公司完成。从最初研发阶段的几百万美元的项目逐渐发展成后期商业化生产的上亿美元的项目,这种深度绑定模式带动公司收益迅猛增长。

2)遵循“全球双厂生产”战略,在北美、欧洲、中国、新加坡等地布局,实现全球供应,降低风险。

与市场认为公司商业模式为单纯收取服务费不同,我们认为公司未来有望成为生物药赋能平台。公司目前正处于迭代蜕变阶段:

1)自上而下打通产业链,赋能上游原材料和耗材供应商,牵头成立抗体生产原材料及装备国产化联盟,助力降低抗体研发生产成本,有望以此扩大国内业务;

2)横向扩张,赋能疫苗和新型药物范式的药物研发生产,已成为全球第一家疫苗商业化CMO公司,开创疫苗行业全新合作模式。

2.生物药CDMO成为越来越多公司的选择

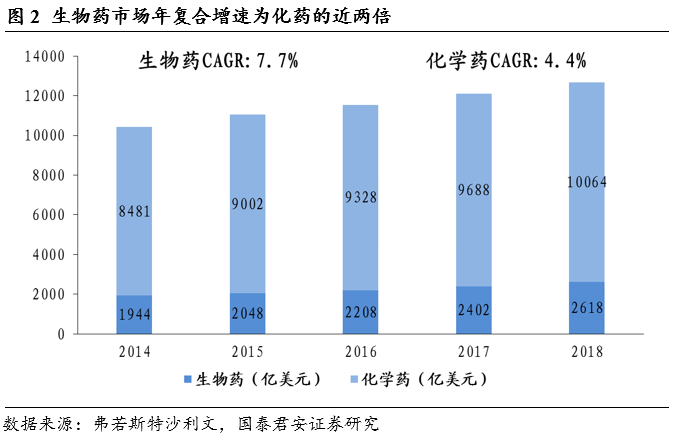

2.1.生物药优势明显,市场规模增速为化药的近两倍

生物药相对于小分子化药,具有一定高效性、高安全性,有望用于治愈癌症、逆转免疫类疾病、改变罕见疾病患者的生活质量等新的医药健康领域。在欧美等发达国家广泛推广,在新兴国家如中国、印度和巴西蓬勃发展,其全球年复合增长为化药的近两倍。

2.2.政策利好促使大型生物药CDMO崛起

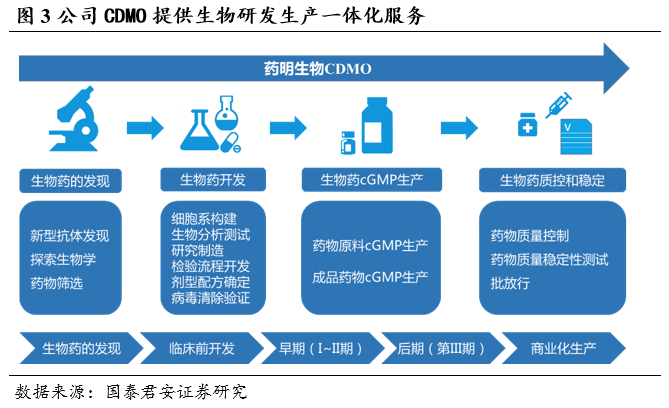

生物药CDMO:生物药合同开发生产外包服务组织,提供包括药物发现、毒性检测、原料生产、工艺优化、商业生产上市等综合服务。

过去,以海外Lonza、BI为代表的垂直一体化型大型生物药CDMO以其各方的优势发展最快,成为生物药公司药物研发和生产外包首选,极大加快了生物药的研发进程。

未来,以药明生物为代表的依托质量、速度、技术的端到端赋能平台有极大发展潜力。生物药结构复杂,生产工艺要求高、耗时长、失败风险大,新兴的中小型生物药研发公司缺乏从药物发现到生产上市的完整配套,CDMO公司在生物药市场兴起背景下得到快速发展。

3.第一家疫苗商业化CMO,开创行业新模式

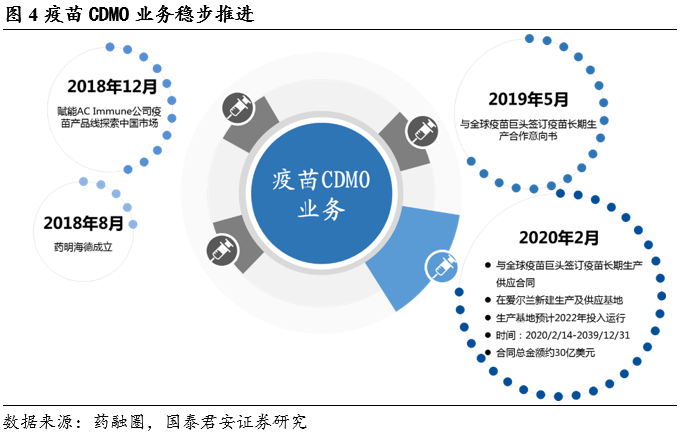

药明生物成立子公司药明海德提供疫苗CDMO服务,成为全球第一家疫苗CDMO公司,并成功与大型制药公司签订长达20年的疫苗外包服务重大项目,总金额预计超过30亿美元。

3.1.提供全球化疫苗研发生产服务,提供新增长引擎

3.1.1.积极布局疫苗CDMO业务

2018年7月18日,药明生物与海利生物成立合资企业,药明海德。其中药明生物出资3.5亿元,占合资公司70%股份。药明海德主要从事人用疫苗(包括癌症疫苗)CDMO业务,提供人用疫苗从概念到商业化生产全过程的发现、开发及生产端到端服务及解决方案平台。公司稳步推进疫苗CDMO业务,于爱尔兰建设集原液及制剂生产和质量控制实验室于一体的综合疫苗生产基地,预计2022年投产。

3.2.疫苗行业稳步增长,产能紧平衡催生疫苗CMO

3.2.1.疫苗行业市场规模近400亿美元,寡头垄断

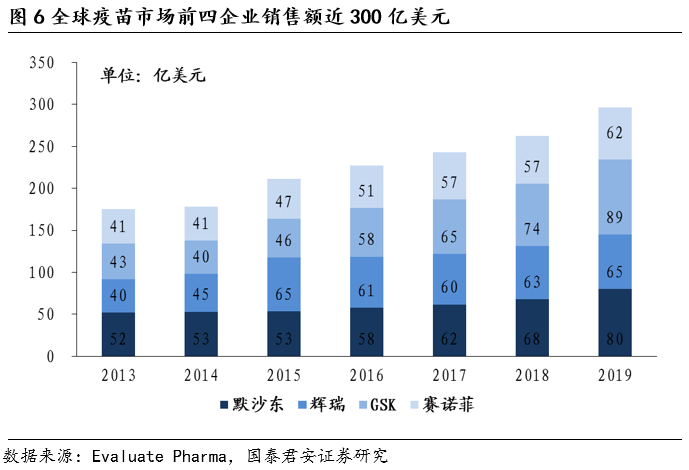

受益于全球日益增长的疫苗需求、政策的支持等,全球疫苗行业市场稳步增速,2018年全球市场规模达494亿美元。根据Evaluate Pharma估测,全球疫苗市场仍由四大“巨头”(GSK、默沙东、辉瑞、赛诺菲)垄断,且短期内不会有太大改变。九大类疫苗(肺炎疫苗系列、百白破疫苗系列、HPV疫苗系列、流感疫苗系列、麻腮风水痘疫苗系列、脑膜炎疫苗系列、轮状病毒系列)仍为疫苗收入主体。

新型疫苗疗效好,回报高,全球畅销前10大疫苗皆为新型疫苗,是未来疫苗行业的发展趋势,也将成为疫苗制造公司的核心竞争力。目前新型疫苗的研发生产服务需求大,但由于其技术壁垒高,能独立研发生产新型疫苗的公司仍为疫苗行业的四巨头。通过与第三方服务合作的模式,共享资源,降低成本,或将缓解大型疫苗制造公司的研发生产压力,赋能小型疫苗制造公司,进行新型疫苗研发生产。

3.2.2.疫苗研发生产壁垒高,可提供CMO的外包公司有限

疫苗研发花费高,耗时长。一般情况下,一个疫苗从概念到上市通常需要数亿美元,耗费10年左右的时间。由于疫苗是起预防性作用,其安全性要求比一般药品高,给研发和临床试验带来困难,疫苗的上市审核时间也高于其他药物。

新型疫苗供不应求。近年多次出现重磅疫苗上市后,需求远超疫苗公司规划,造成供应短缺的情况。疫苗产能跟不上市场需求,即使是大型制药公司仍会面临诸多问题从而产生供应短缺的问题。比如,默沙东的九价HPV疫苗多次出现脱销,中国市场一苗难求。为解决这一问题,疫苗公司有很强的外包动力。

而目前可以提供疫苗商业化CMO能力的只有药明海德、Lonza,考虑到疫苗行业生产工艺的高壁垒,预计未来CMO竞争格局也较好。

4.竞争优势明显,份额不断扩大

4.1.公司具有比药明康德上市早期更优的表现

药明康德以全球化学药物研发和CDMO、临床CRO、细胞疗法及基因疗法为主,药明生物以生物药大分子和疫苗CDMO为主,两大公司独立运营,无竞争关系。

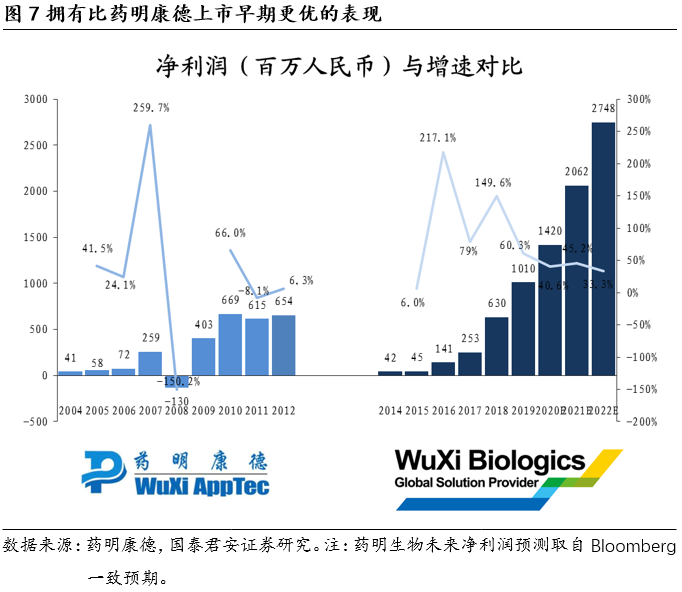

两家公司市场定位、业务领域不同,但相比于药明康德在全球CRO/CDMO市场的地位,药明生物在全球生物药CDMO市场领先地位更加突出。两家公司成立6年后上市,2007年药明康德于纽交所上市,药明生物2017年在香港上市,两大公司上市早期表现,药明生物表现更优。对比两大公司上市前3年至上市后5年的净利润,药明康德在上市后5年内两度出现负增长,2004-09年复合增长率为57.9%;药明生物维持稳步增长,增速迅猛,2014-19年复合增长率为88.9%。

4.2.服务项目灵活,技术领先

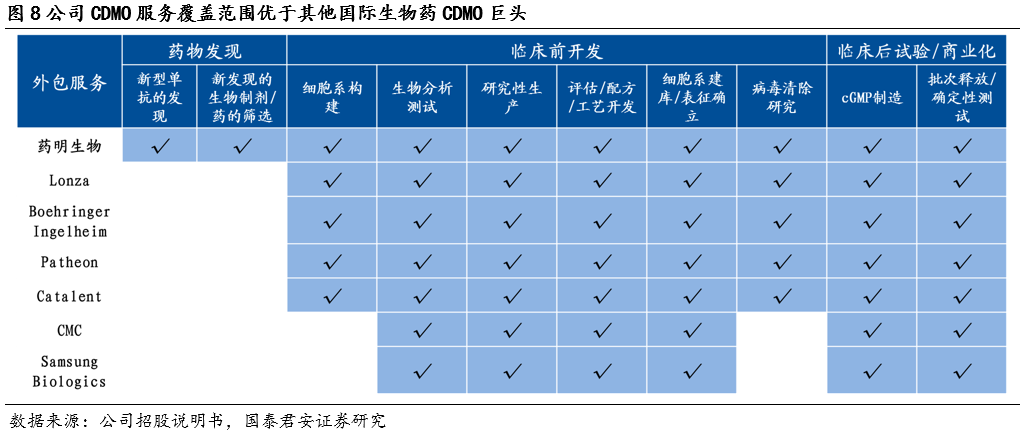

在全球生物药领先的大型CDMO中药明生物提供最全的“跟随药物分子发展阶段扩大业务” 的外包服务。

公司的商业模式细分到药物开发每个环节,任何客户可以从任意阶段开始他们的项目,极大的满足不同客户对药物开发不同阶段的需求。

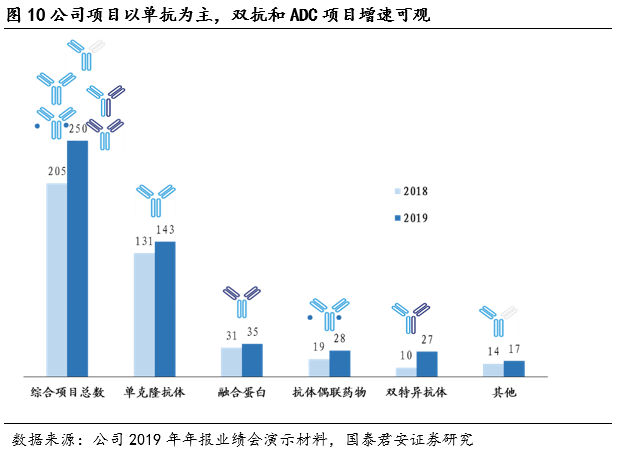

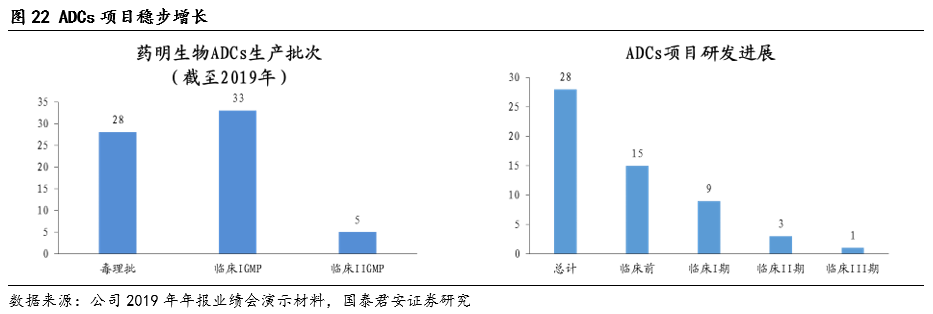

公司拥有领先的技术研发管线,具有开发多种先进生物类药如单抗、融合蛋白、双特异性抗体和抗体偶联药物等的能力。目前,公司项目逐渐向双特异性抗体和ADC转移,符合生物药创新发展趋势。

4.3.公司客户多元化增长,业务发展强劲

4.3.1.客户和订单数量快速增长,多元化趋势明显

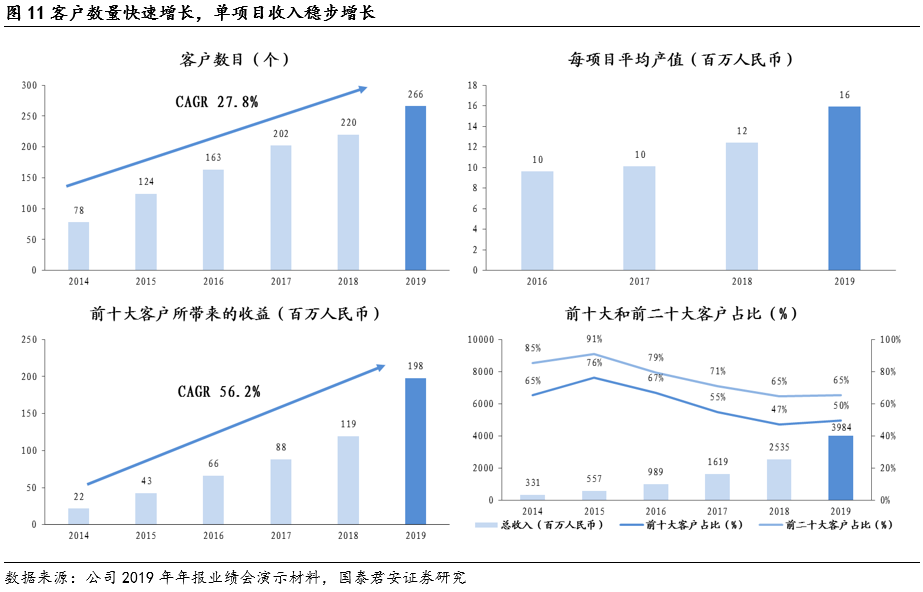

公司“跟随药物分子发展阶段扩大业务”的服务模式满足单个研究者、研究机构以及制药公司对药物开发任何阶段的服务需求,极大的扩大了客服群体,其过去几年服务的客户数以27.8%的年复合率增长,2019年总客户数为266个。来源于前十大和前二十大客户的收益占比有下降的趋势,可见药明生物客户逐渐多元化的趋势,降低了未来客户过于集中的风险。

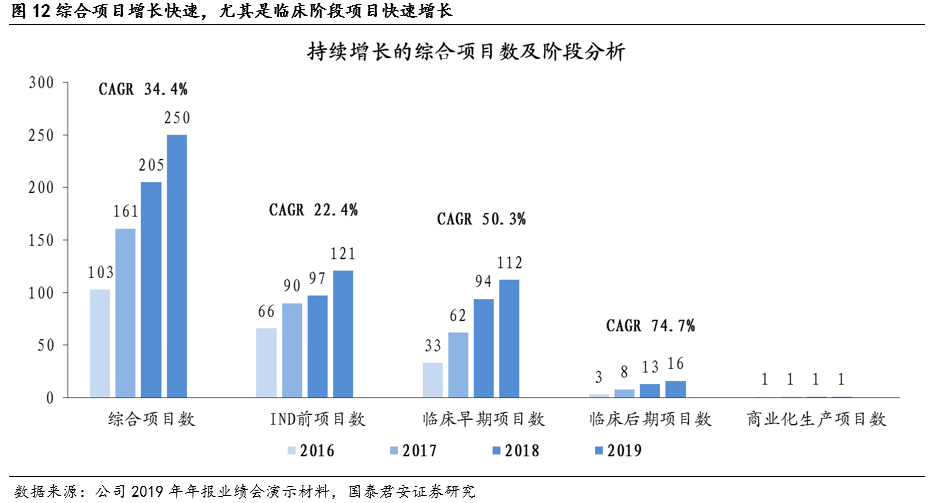

公司综合项目在过去几年以年复合率34.4%的速度快速增长,目前达到250个,其中临床早期和临床后期综合项目数增长尤为强劲,分别达到年复合率50.3%和74.7%,“跟随药物分子发展阶段扩大业务”战略逐步落地。

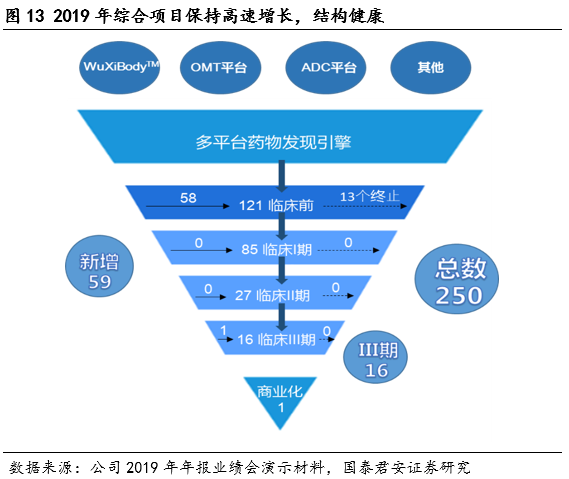

2019年业务增长显著,公司总项目250个,其中临床前121个(新进的58个,终止13个),临床II期27个,临床III期16个(新进1个),其中2个项目递交BLA申请,商业化1个。

截止2019年底,未完成订单总额高达51亿美元,2016至2019年年复合增长率达168%,增长主要源于未完成的潜在里程碑订单。2020年3月由于新订单签约,单季度实现55.4%的增速。

4.3.2.强劲的临床后期项目增长印证公司成功的战略

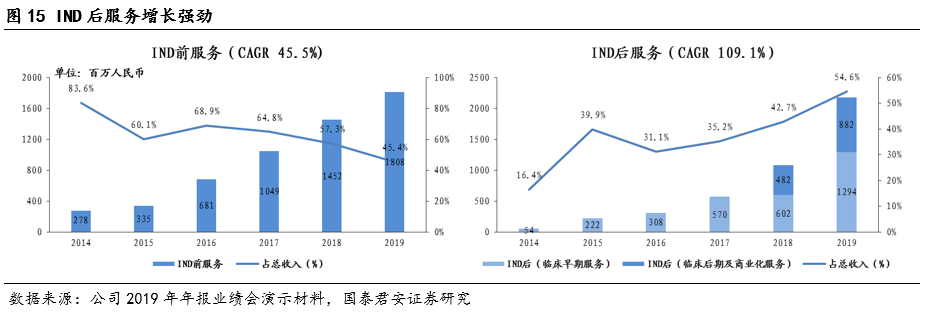

从总收益上看,药明生物自2014-2019年的收益以年复合率64.4%的速度保持增长,其中IND后服务性收益增速达到109.1%,业务营运模式成功。

4.3.3.产能和人员快速扩张,满足不断增长的项目需求

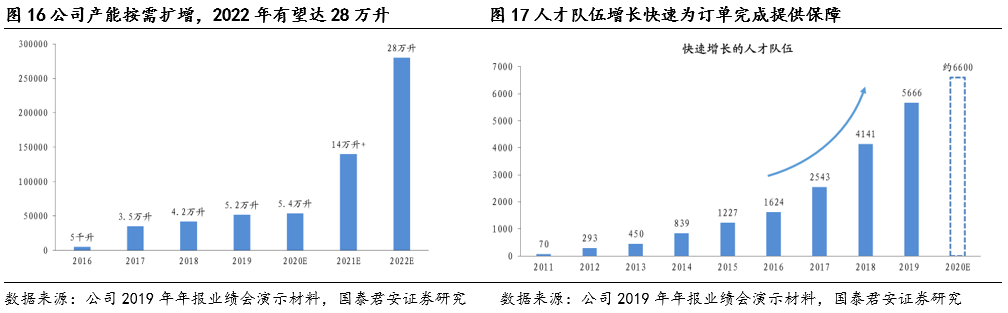

药明生物在项目不断增加的同时,将逐年按照计划扩大产能规模,2022年预计可达28万升的生物药产能。公司在业内拥有最大的生物药研发团队之一,目前有5666人,预计到2020年底,将会再招纳千人左右达到6600人,为订单完成提供保障。

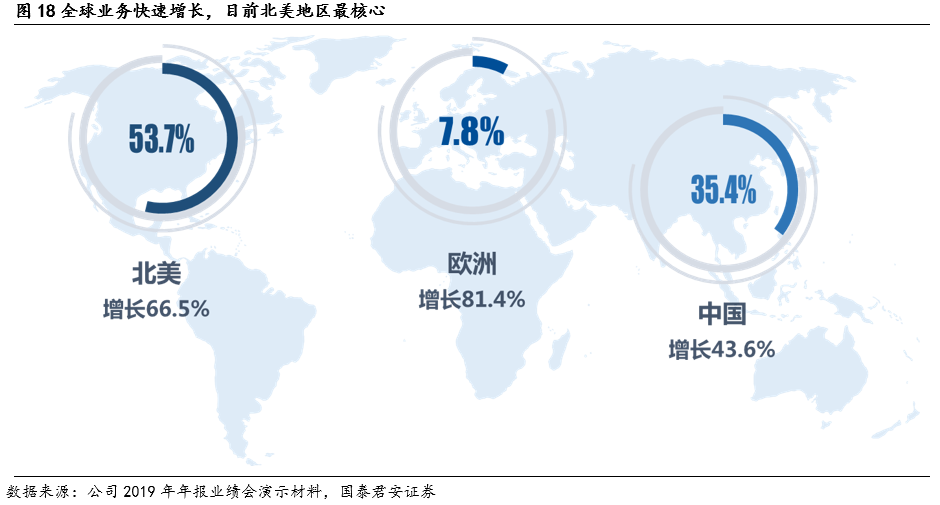

4.3.4.“全球双厂生产”战略助力全球业务快速扩展

2019公司总收益达39.84亿元,比2018年同比增长57.2%,其中来自北美营收同比增长66.5%,来自中国营收同比增长43.6%,来自欧洲营收同比增长81.4%。药明生物在2018年宣布“全球双厂生产”战略,打造覆盖5个国家的全球供应网络。

为进一步推进此战略,公司于2020年1月16日发布公告,宣布收购拜耳公司位于德国利华古逊的一家生物药生产厂,作为拜耳公司的辅助生产服务商继续为其提供科跃奇(重组抗血友病因子)。考虑到欧洲市场增速远超中国和美国,德国的工厂将作为药明生物扩产能计划的一部分,提供欧洲制剂供应,补充待建的爱尔兰原液工厂,积极服务欧洲市场。2020年5月19日宣布签署在美国马萨诸塞州建立生物制药临床样品和商业化生产基地的土地交易合同,预计2022年投入运营,新厂将进一步助力欧洲、北美业务增长。

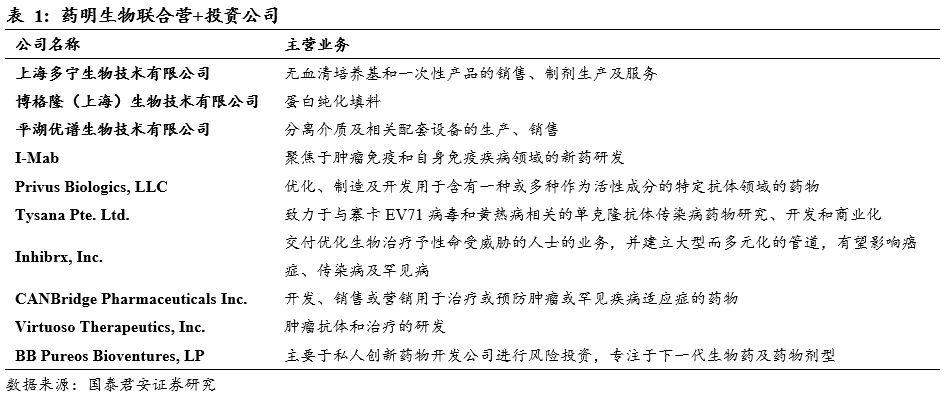

4.3.5.打造生物药联盟,深化全产业链布局

药明生物积极投资国内生物药生产原材料公司,2017年药明生物与多个提供国产抗体生产原材料及装备国产公司成立“抗体生产原材料及装备国产化联盟”。

2019年4月以500万美元收购多宁生物,国内无血清培养基、一次性产品及生物反应器领域的主要供应商之一;

同年10月公司以3亿元人民币收购国产蛋白纯化填料主要供应商之一,博格隆。进一步深化公司全产业链布局,有望打破国际一次性生物技术产品垄断,降低抗体研发生产成本,赋能更多国内中小型抗体生产公司,研发生产出更多国有化抗体。

4.4.先进技术平台,同行业领先

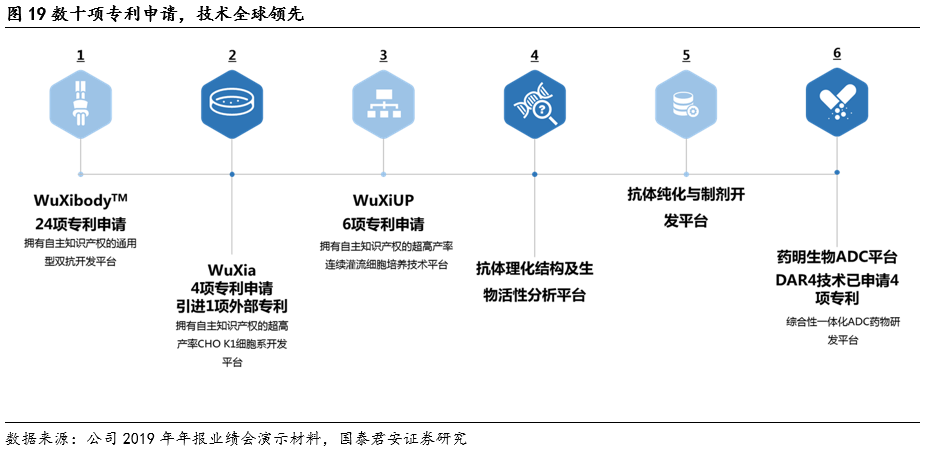

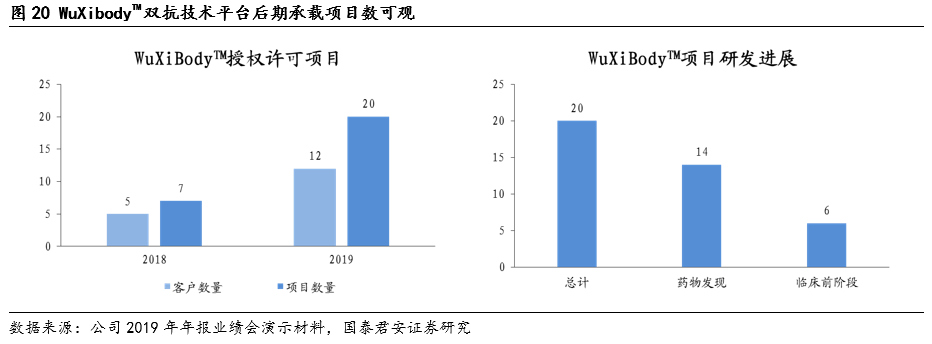

公司拥有全球领先的双抗技术平台(WuXibodyTM)、细胞系平台(WuXia)和连续生产平台(WuXiUP),ADC平台,可提供高质量高速度的生物药研发服务。

WuXibodyTM双抗技术平台有望引领下一轮生物药的发展。

WuXiUP连续生产平台高效产出,为颠覆性技术。

ADC技术平台,满足生物药创新发展。

4.5.联合营+投资,保持领域内前沿地位

公司为扩大市场,保持领域内前沿地位,成立如多宁生物等产业链上下游联合营企业并对多个生物创新药公司进行投资。

5. 风险提示

5.1.关键客户流失或将影响整体运营的风险

公司提供一体化开放式服务,业务涵盖生物药研发生产的各个环节,前期收入集中于少数客户,目前逐渐改善。但若在开发过程中出现如开发失败、管线延误等对公司声誉有损的事故,失去关键客户,有可能对整个公司的运营产生影响。

5.2.政策变化致业务开展困难的风险

公司在全球范围内开展业务,各地区政策的变化可能影响客户对研发生产新药的投入力度。公司在全球不同地区的生产工厂也可能因当地政策的改变而难以开展业务。

5.3.全球公共卫生事件影响订单及产能的风险

公司订单多来自海外,由于全球公共卫生事件的影响,公司可能较难获得新订单,发展新客户可能受影响。后续产能也可能受公共卫生事件态势影响。

5.4.外汇波动的风险

公司在中国经营,但超过60%的订单来自海外,因此服务成本、运营成本等以人民币衡量,而公司收入以美元为主,如果汇率出现大的波动,可能存在因为汇兑导致的风险。

(编辑:郑雅郡)

扫码下载智通APP

扫码下载智通APP