方正证券:银行拨备反哺利润的空间较大,业绩或将稳健

本文来源于“ Banking深度”微信公众号,作者为余金鑫。

核心观点

20年5月底,央行研究局课题组在《中国金融》撰文:《客观看待第一季度银行业利润增长》,提到“…滞后效应逐渐显现,以及一些政策因素的影响,银行后期不良贷款处置和资本消耗压力明显加大,银行利润增速可能下滑,不排除年内出现零增长或负增长的可能。”那么,对上市银行而言,20年在何种情境下会出现利润零增长或负增长呢?

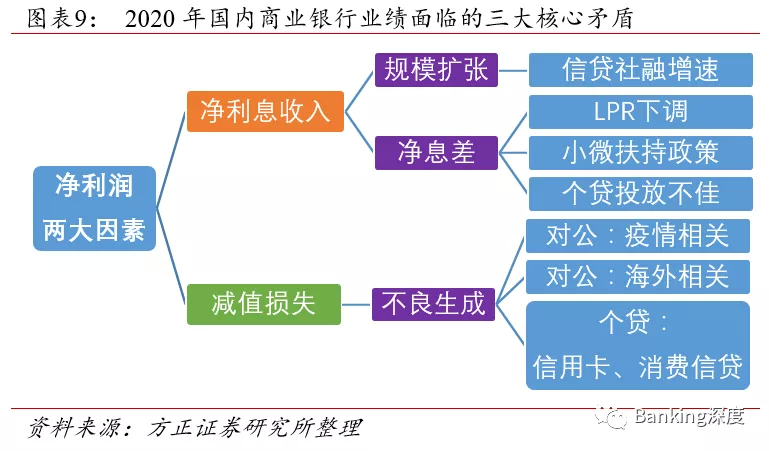

20年上市银行的业绩问题,归根到底有三大核心矛盾:规模扩张、净息差、资产质量。宽信用环境下,社融放量,规模扩张对业绩构成支撑。于是全年业绩主要看净息差和资产质量,其拖累效应有多大,但这两点目前都存在较大的不确定性。

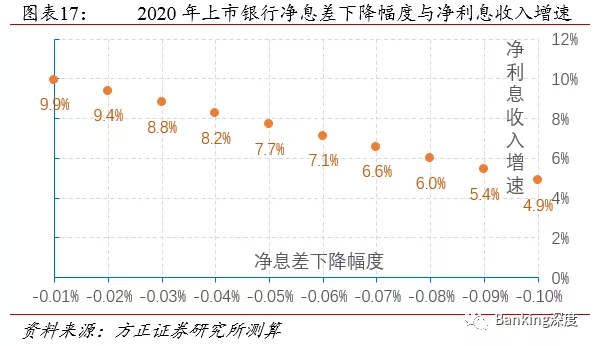

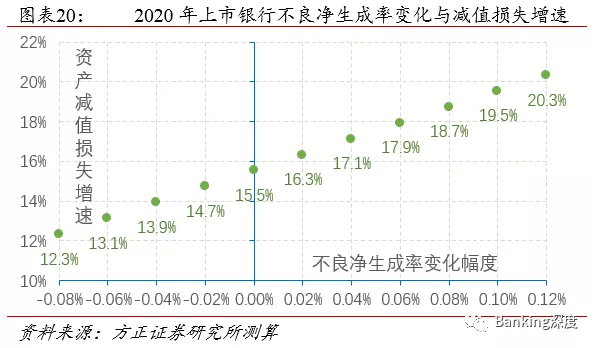

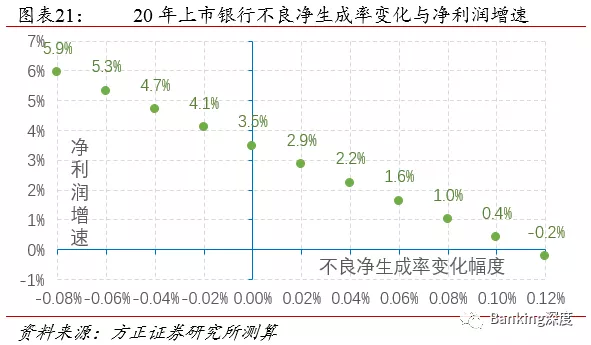

本报告搭建定量的框架,测度这两个因素对净利润增速的影响弹性。根据我们的测算:1)净息差每下行1BP,净利息收入增速下降0.56 pct;资产质量中性假设下,当净息差下行7.4BP时,将出现利润“零增长”。2)不良净生成率每增加1BP,减值损失增速提升0.4 pct,净息差下行中性假设下,当不良净生成率上行11.3BP时,将出现利润“零增长”。

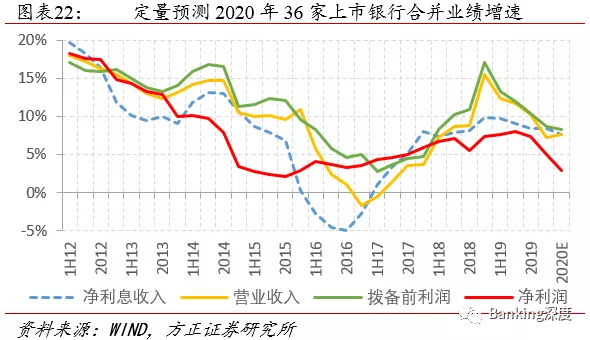

中性假设下,预测20年上市银行净利润增速2.9%。假设,净息差同比下降5BP,不良净生成率同比提升2BP。测算得到:36家上市银行合并的20年净利润同比增速为2.9%(19年为7.3%),营业收入同比增速为10.2%(19年为7.7%)。

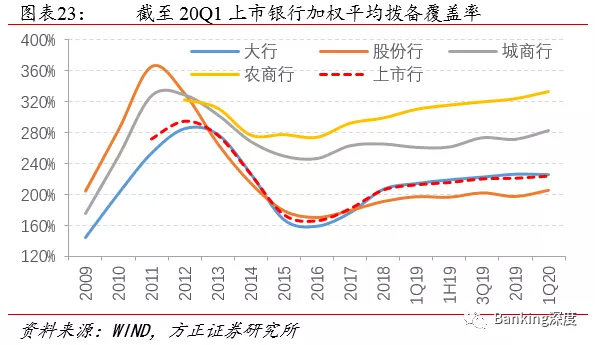

应注意,拨备反哺利润的空间较大。让出1 pct的拨备覆盖率,大致能提振1 pct的净利润增速。20Q1上市银行合并的拨备覆盖率为224.1%,超过150%的监管红线。理论上来说,多数银行可以较轻松地通过拨备计提力度边际减弱,回补2-3个百分点的净利润增速,使其达到合意的水平,故无需过分担忧。

投资建议:让利担忧缓解,业绩或将稳健

强烈建议关注平安银行、邮储银行(01658)、常熟银行,战略明晰、成长逻辑好、alpha属性强;作为穿越周期的核心资产,招商银行(03968)、宁波银行因公共卫生事件而PB下行,性价比有所提升;杭州银行、江苏银行等东部沿海地区的优质城商行,受益于央行收购普惠小微贷款而释放的0息资金,扩张逻辑加强;低估值的光大银行、兴业银行,在市值管理诉求下,估值修复空间或较大。

风险提示:公共卫生事件控制或复工进度不及预期;公共卫生事件全球扩散加重;实体企业财务状况恶化范围扩大。

目录

1. 一种跟踪预测银行业绩的新框架

1.1. 央行提示银行利润可能零增长或负增长

1.2. 为何银行20Q1业绩和GDP走势背离?

1.3. 净利润的6大构成部分,哪个更重要?

2. 两个不确定因素:让利&资产质量

2.1. 20年业绩的三大核心矛盾

2.2. 让利和资产质量已表现出拖累

2.3. 两个因素对估值的影响都较大

3. 净息差下行对净利润增速的弹性

4. 资产质量对净利润增速的弹性

5. 中性假设下,别忘了拨备反哺

5.1. 中性假设下,20年净利润YOY+2.9%

5.2. 1 pct拨备覆盖率换1 pct净利润增速

6. 近期银行板块运行情况

7. 投资建议:让利担忧缓解,业绩或将稳健8. 风险提示

报告正文

1.一种跟踪预测银行业绩的新框架

1.1. 央行提示银行利润可能零增长或负增长

20年5月底,央行研究局课题组在《中国金融》撰文:《客观看待第一季度银行业利润增长》,提到“随着实体经济困难向金融领域传导的滞后效应逐渐显现,以及一些政策因素的影响,银行后期不良贷款处置和资本消耗压力明显加大,银行利润增速可能下滑,不排除年内出现零增长或负增长的可能。”

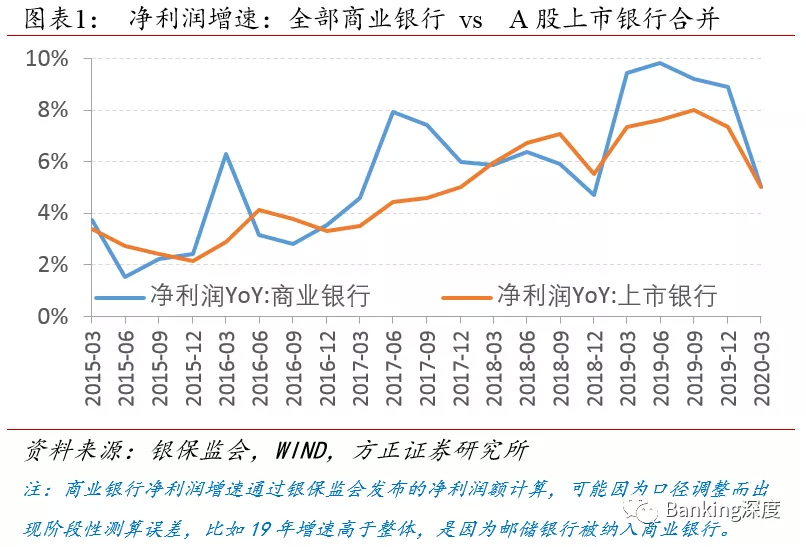

当然,这个说法是指整体商业银行而言的,而本报告中主要聚焦于36家A股上市银行。20年一季度,整体商业银行净利润为6001亿元,而36家A股上市银行合计为4954亿元,占比为83%。那么,对上市银行而言,20年在何种情境下会出现利润零增长或负增长呢?

1.2. 为何银行20Q1业绩和GDP走势背离?

银行业绩与GDP增速高度相关?曾经也许是这样,不过现在是时候更新这个看法了。早些年,银行的利息收入占比较高,存贷利差相对稳定,营收主要靠资产规模扩张,这就与实体经济贷款需求挂上钩了;另外,银行资产端以面向企业的贷款和投资为主,当经济处于下行期,企业付息能力或意愿不足,就会出现违约,银行为消化集中出现的不良债权,就要消耗当期利润。

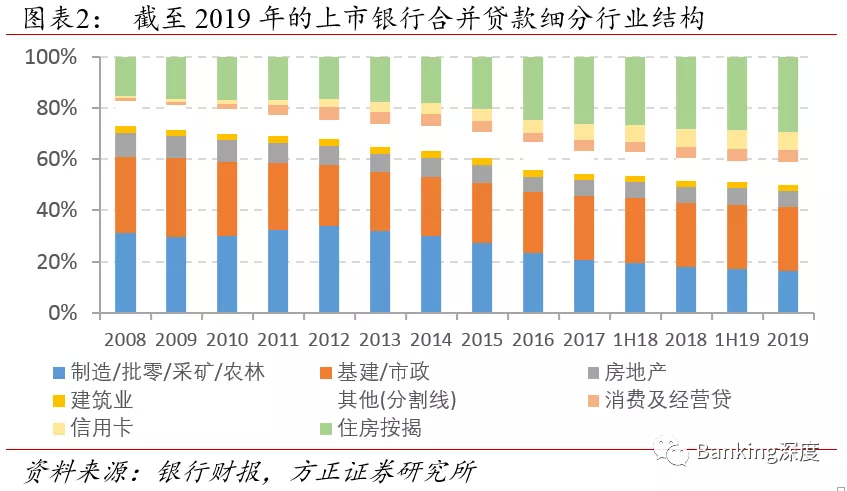

但今时不同以往,应注意我国银行业的一些变化及特征:1)中收和投资收益的占比提升到3成,净利息收入的贡献度下降,前者对经济周期相对不那么敏感;2)贷款结构中,房贷比已提升至19年末的29%,制造业/批发零售业已充分压降,19年末占比16%,前者的不良生成非常低,不良率只有整体不良率的1/5左右,资产质量对经济下行的抵御能力增强;3)经济前景不乐观时,监管可能出台宽信用的货币政策,信贷社融增速提升,利好银行资产端规模扩张,构成对冲。

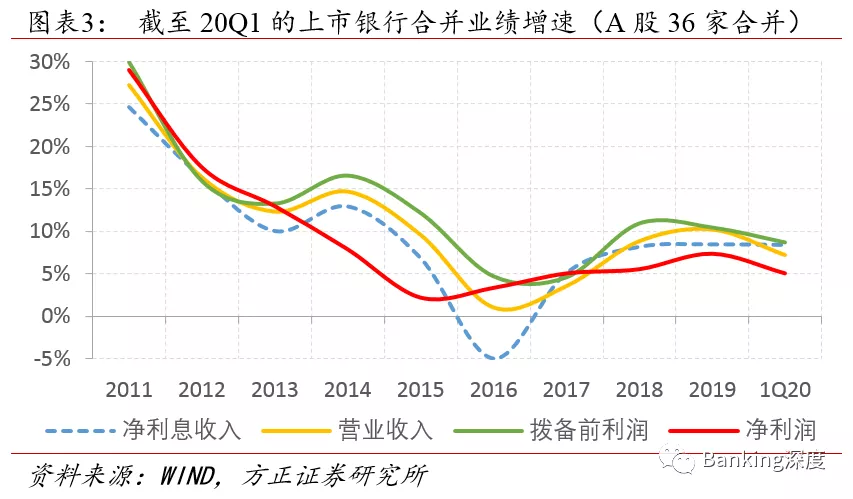

20Q1银行业绩“超预期”,与经济走势背离。这时,如果只盯着GDP增速来跟踪银行业绩,很容易看到20Q1这种“反常识”的现象:GDP同比下滑6.8%,而上市银行营收YoY+8.7%(19年为10.2%),净利润YoY+5.0%(19年为7.3%)。那么,应该如何把握银行业绩走势呢?

1.3. 净利润的6大构成部分,哪个更重要?

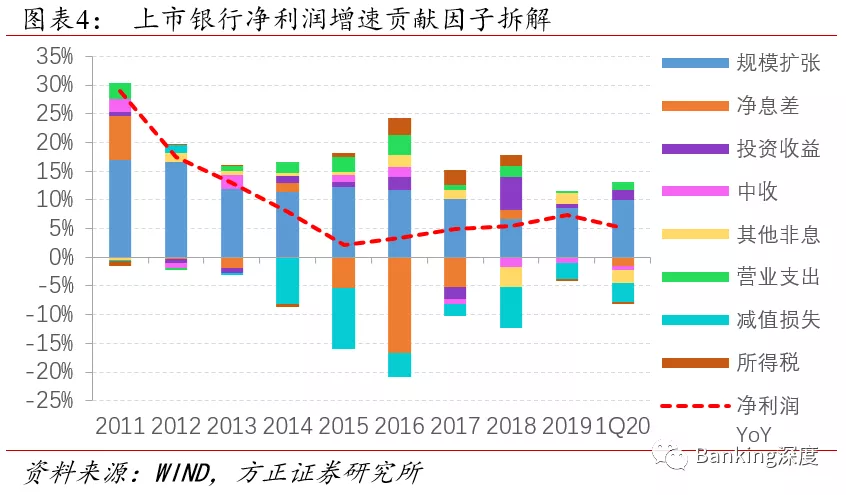

先看看上市银行的净利润构成。上市银行净利润的获得:净利息收入 + 中收 + 其他非息收入 – 营业支出(不含减值) – 减值损失 – 所得税 = 净利润。这就可以分解出来6大构成部分。拆解来看,这6大构成部分都在银行不同的历史阶段,对银行净利润构成或正或负的影响。

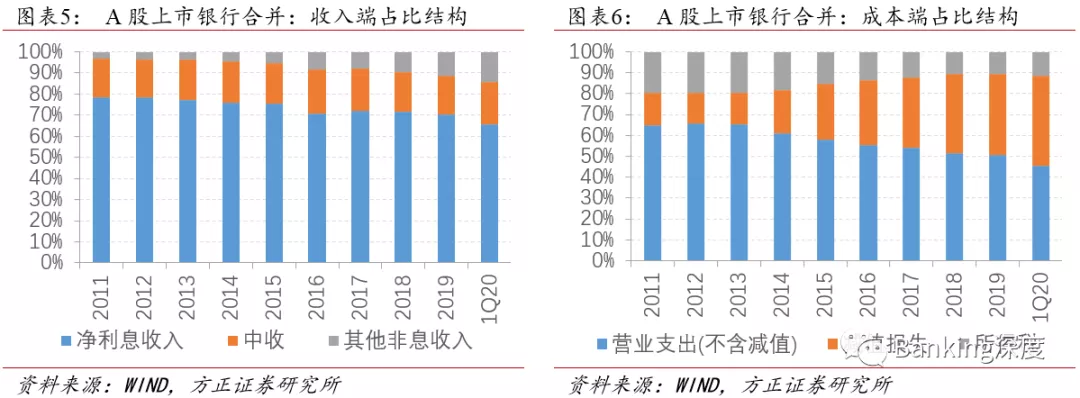

这6大部分之中,收入端和成本端各3个。收入端,净利息收入的分量一直在7-8成,中收2成,其他非息收入不到1成,19年收入三项的比例接近7:2:1。成本端则表现出明显的变化趋势,从11年到19年,营业支出(不含减值损失,下同)从6.5成降到5成,减值损失从1.5成扩大到4.5成,所得税从2成压缩到1成,19年成本三项的比例接近5:4:1。因此,净利息收入、营业支出、减值损失对净利润的影响基数较大。

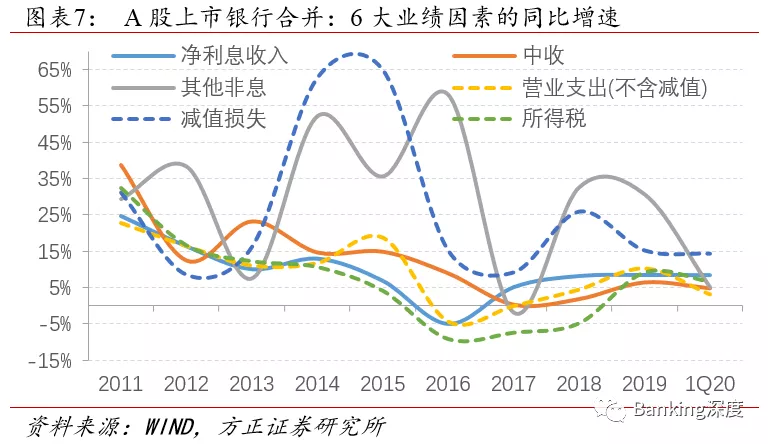

但并不是说,体量大,对利润增速的影响效果就大。可能的边际变化幅度也是非常重要的。影响2020年业绩增速的主要矛盾,必须二者兼备。我们应该观察最近几年该6个部分的增速变动情况,从中找出主要矛盾。

营业支出、所得税、其他非息收入,各自的综合影响并不大。观察可知,虽然营业支出的体量较大,但自16年以来,其同比增速的波动幅度较小,其影响效应大打折扣。其他非息收入尽管在18-19年增速很高,但主要是会计准则调整的影响,20Q1其增速已回归正常区间。

从增量看,也是净利息收入、减值损失的影响更大。在20Q1净利润的增量结构中,可以归纳出6个主要因素,按其增量大小排序:净利息收入(+721亿)、减值损失(+493亿)、中收(+128亿)、营业支出(+127亿)、其他非息收入(+100亿)、所得税(+66亿)。这6个因素,收入端3个、成本端3个。其中,净利息收入和减值损失的影响程度,大大强于其他各因素。

2.两个不确定因素:让利&资产质量

2.1. 20年业绩的三大核心矛盾

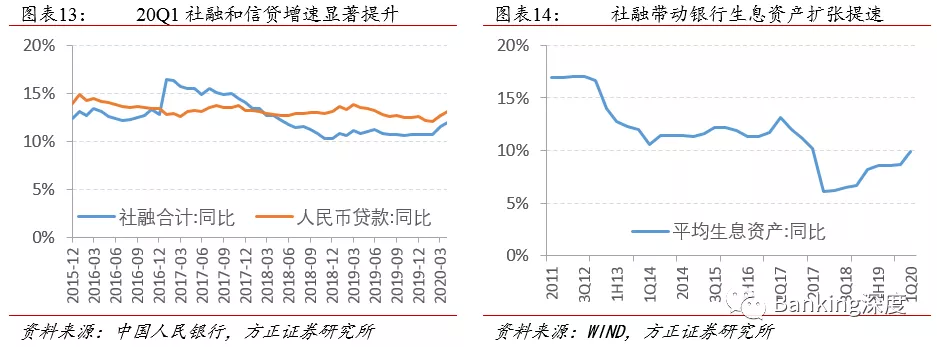

净利息收入乍看上去不是很直观,可将其拆解为生息资产扩张和净息差两个支柱,就更方便处理了。通过以上分析我们知道,2020年的国内商业银行的业绩问题,归根到底有三大核心矛盾:规模扩张、净息差、资产质量。

就20年来说,净息差、资产质量是可能的拖累,规模扩张则是支撑。规模扩张因素可以通过月度的社融数据,以及央行的政策导向,来大致把握,且其增速的预测区间相对较窄,可以直接以中性情境下的增速作为基本假设。而相对而言,净息差、资产质量就没有特别合适的高频指标来跟踪了。再加上,监管层对于银行向实体经济让利的尺度不太好捉摸,净息差下行的幅度就存在较多的不确定性;全球公共卫生事件仍难言结束,对国内及全球经济的影响程度尚无法准确测度,很多效应是滞后发生的,因此对银行资产质量的影响也存在较多不确定性。因此,让利和资产质量,是2020年银行板块的两大不确定因素。

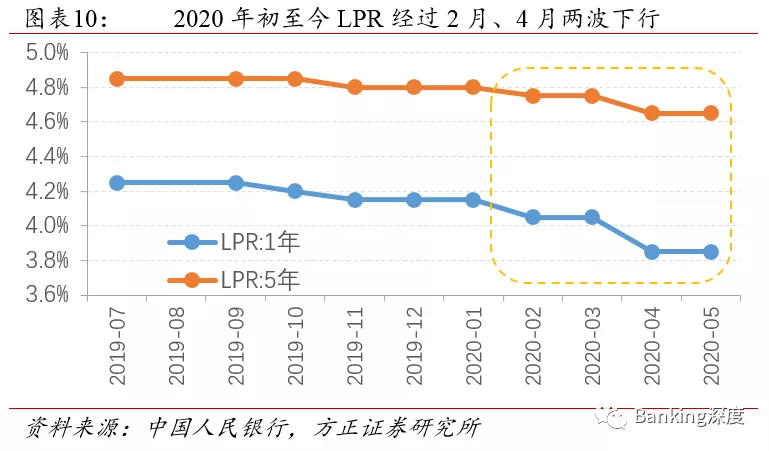

2.2. 让利和资产质量已表现出拖累

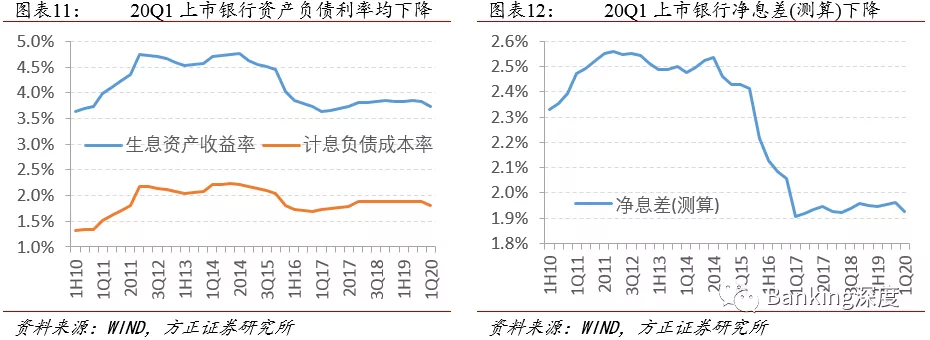

LPR下调是推动银行向实体让利的主要方式。20年初以来,LPR经历了2波下调,2月份1年期LPR下降10BP,5年期下降5BP,4月份1年期LPR下降20BP,5年期下降10BP。尽管有重定价的时滞在,LPR下行向净息差的传导是逐步体现的,但20Q1银行资产端收益率上已经能看到明显的下行。

资产端收益率下降较多,拖累净息差。测算上市银行20Q1的生息资产收益率为3.74%,较19年下降10BP,而负债端成本率仅下降6BP,结果是测算净息差为1.92%,同比下降3BP,比19年全年下降4BP。

规模扩张将对2020年业绩构成支撑。20年一季度末,社融YoY+11.5%,人民币贷款YoY+12.7%,较19年末的增速水平显著提升。往年过了一季度后,4、5月份是社融投放的低潮期,但20年4月社融信贷继续放量,增速提升。在此基础上,预计上市银行的平均生息资产规模全年有望保持高增态势,以量补价,对冲“让利”对净息差的侵蚀。

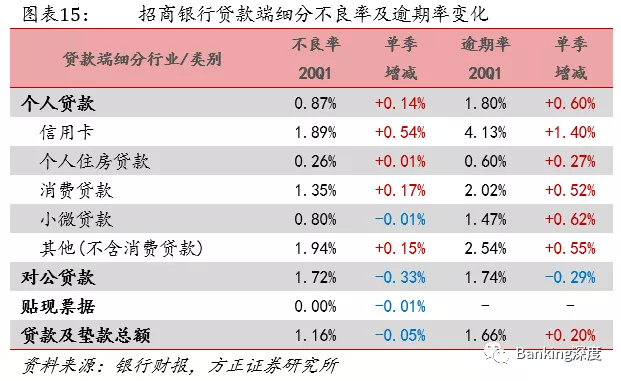

个贷资产质量受公共卫生事件影响较大。招商银行在一季报中公布了20Q1零售贷款不良率和逾期率变化。整个贷款端不良率环比下行5BP,但个贷不良率提升14BP;逾期率环比上行20BP,其中个贷逾期率上行60BP,特别地,信用卡逾期率上行140BP之多。由此推知,上市银行的零售资产质量压力也不会小。

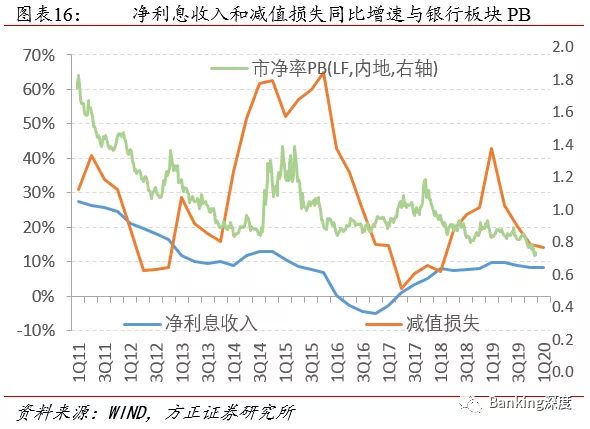

2.3. 两个因素对估值的影响都较大

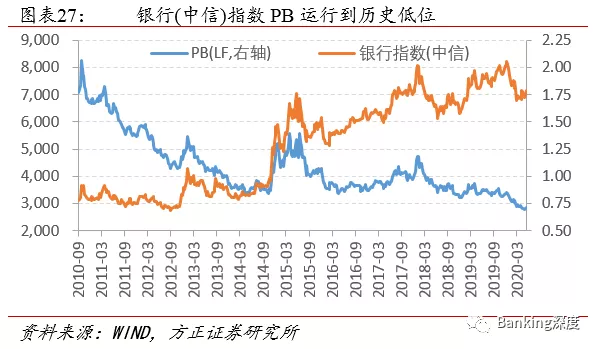

历史上,净息差和资产质量对估值的影响也比较明显。注意两个比较晚近的三个时间段:1)17年行情,16年11月-18年2月上市银行PB从0.87到1.18的过程,主要是17年净利息收入在16年触底回升,到18年进入平台期,资产减值损失增速也在17年触底,两个有利因素叠加,推升银行估值修复。2)去杠杆杀估值,18年2月末到18年底,去杠杆、严监管,非标收缩,银行扩表速度趋缓,资产质量问题也开始出现,PB在19年1月下行到0.81。3)让利和公共卫生事件影响, 19年二季度至今,央行推动LPR改革,以鼓励小微投放和LPR下行的方式,推动向实体经济让利,20年2-3月再叠加公共卫生事件让资产质量的前景更加悲观,上市银行PB下行到0.71。

3.净息差下行对净利润增速的弹性

预计20年平均生息资产增长10.5%。净利息收入增速,应当拆解为生息资产增速和净息差变化两个因素。我们测算了36家上市银行合并的平均生息资产规模增速,19年为8.6%,20Q1为9.9%。在20Q1信贷社融高增的考虑到4月份信贷社融增势仍较好,预计全年增速仍会走高,本文暂估计为10.5%。

测算净息差每下行1BP,净利息收入增速下降0.56 pct。在以上假设及当前数据的基础上,我们测算,净息差变化幅度与净利息收入增速存在一种线性关系,20年净息差较19年每变化1BP,净利息收入增速会同向变化0.56 pct。

当净息差下行7.4BP时,将出现利润“零增长”。为了测算对净利润增速的影响,还需要考虑资产减值损失的同比增速。这里假设一种中性情境,不良净生成率上行2BP,减值损失同比增速为16.3%。在此单一情境之下,测算净息差下降的不同情境之下,上市银行净利润增速的变化。可知,上市银行测算净息差下行幅度从1BP到10BP变化时,净利润增速将从7.6%变化到-3.1%。特别地,当净息差下行幅度为7.4BP时,上市银行20年净利润将出现“零增长”。

4.资产质量对净利润增速的弹性

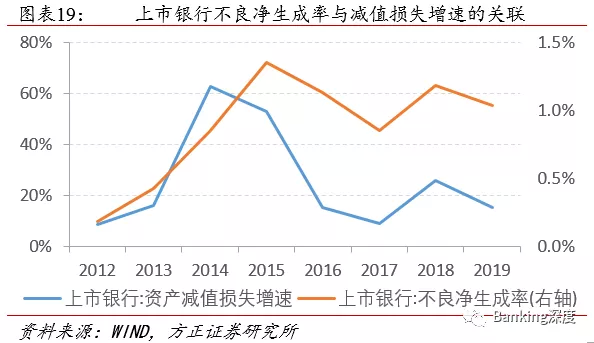

资产质量和业绩的关联,看起来不那么直观。首先,资产质量通过资产减值损失反映到当期利润上,减值损失是一个切入点。什么决定了减值计提力度呢?不良率是一个最终结果,已经被充分平滑了,还是要从不良生成过程出发来考虑,也许不良净生成率会是更好的跟踪指标。

不良净生成率和资产减值损失有何关联?从12-19年的数据观察,波动趋势大致是现同的,但定量来看,又好像没有可靠的规律。但是如果按阶段切分,还是能发现规律。12-15年是“后四万亿”时期不良集中发生潮,特殊阶段的策略,并不适宜作为对当前情形的对照。相对而言,不良生成的16-19年,更适宜作为对20年的对照。两条曲线直观来看是平行变动的,这种搭配代表了一种稳定的策略。

不良净生成率每增加1BP,减值损失增速提升0.4 pct。我们对16-19年的不良净生成率和减值损失增速做一个简单的回归,得到的关系是:减值损失增速 = - 26% + 40x不良净生成率。也即,在16-20年这一阶段之中,假设拨备策略相对稳定,那么不良净生成率每变动1BP,减值损失增速将同向变动0.4个百分点。

当不良净生成率上行11.3BP时,将出现利润“零增长”。为了测算对净利润增速的影响,还需要考虑净息差的下行幅度。这里假设一种中性情境,净息差下行5BP。在此单一情境之下,测算不良净生成率变动的不同情境之下,上市银行净利润增速的变化。可知,上市银行不良净生成率变动浮动从-8BP到+12BP变化时,净利润增速将从5.9%变化到-0.2%。特别地,当不良净生成率上行幅度为11.3BP时,上市银行20年净利润将出现“零增长”。

5.中性假设下,别忘了拨备反哺

5.1. 中性假设下,20年净利润YoY+2.9%

在净息差和不良生成的维度上,我们分别考虑可能性较大的情形,也即,净息差同比下降5BP,不良净生成率同比提升2BP。我们对其他次要因素的假设为:平均生息资产YoY+10.5%,中收YoY+7.5%,其他非息收入YoY+8.0%,营业支出(不含减值)YoY+6%,所得税YoY+5%。

基于以上假设,测算得到:36家上市银行合并的2020年净利润同比增速为2.9%(19年为7.3%),营业收入同比增速为10.2%(19年为7.7%)。这个结果,可以作为我们在当前时点上对20年银行业绩的预判,但因为后续LPR下行幅度、小微政策、存款基准利率等因素均存在不确定性,资产质量的变动幅度也需要更多的观察来验证,我们后续将持续跟踪,并结合最新信息来调整模型假设,更新判断。

5.2. 1 pct拨备覆盖率换1 pct净利润增速

拨备覆盖率较高,有反哺的实力。得益于17-19年上市银行拨备计提的力度较大,最近几年,上市银行加权平均的拨备覆盖率为224.1%,已经从16年166.4%的低谷中提升了57.8 pct。监管此前对银行统一的拨备覆盖率底线是150%,现如今,多数上市银行的拨备覆盖率都已经大幅超出该水准。在业绩不佳的年份,可以通过减小拨备计提力度来反哺利润,保证利润增速的相对平稳。

让出1 pct的拨备覆盖率,大致能提振1 pct的净利润增速。20Q1上市银行合并的拨备覆盖率为224.1%,贷款拨备额是3.49万亿,对应的不良额是1.56万亿。在该基础上,如果让拨备覆盖率下降1个百分点,则可以少提156亿的拨备,反映在19年的净利润基数上,就可以额外获得1.0 pct的提振。理论上来说,多数银行可以较轻松地通过拨备计提力度边际减弱,回补2-3个百分点的净利润增速,使其达到合意的水平。

6.近期银行板块运行情况

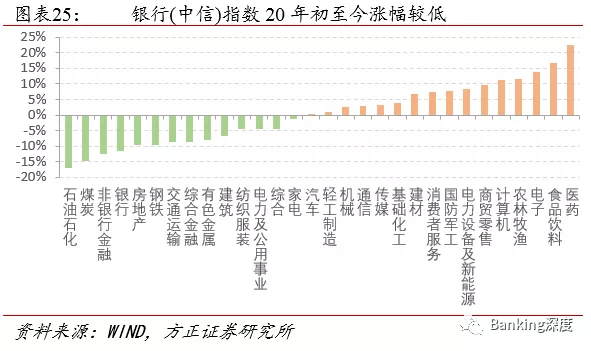

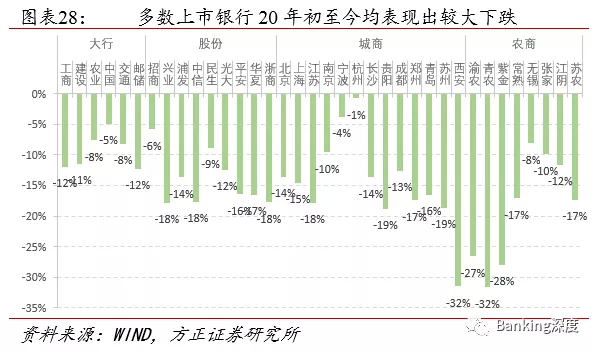

20年初至今涨幅-11.5%,倒数第四。20年初以来,A股上涨和下跌的行业板块一半一半。银行板块下跌11.5%,在所有板块中位列倒数第四。公共卫生事件对经济的负面影响,已经充分反应在对银行业绩的未来预期上。

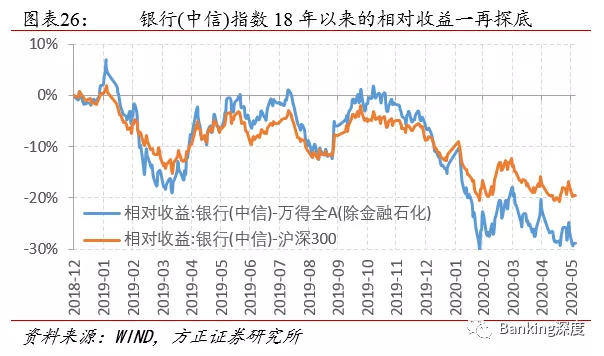

19年初至今,银行指数对沪深300的相对收益为-19%,大幅跑输。经验表明,银行可能短暂跑输,但后续均能追回。银行股的相对收益下探又追回,近期有19年1-6月、19年8月-11月两个示例。当前的下行幅度比19年3月的-15%更深,回补的动力理应更强。

截至20年6月4日,银行(中信)PB达到0.73倍的历史低位,已充分低估。现阶段利空均已表现,之后伴随着经济逐步修复,资产质量的隐忧渐渐消解,让利迫切性也可能下降,银行板块估值有望走入持续的修复过程。

多数个股股价跌幅较深,回升空间较大。20年年初至今,上市银行个股股价普遍下跌,跌幅多分布在4%到30%之间。城农商行普遍跌幅较大,股份行其次,大行相对较小。

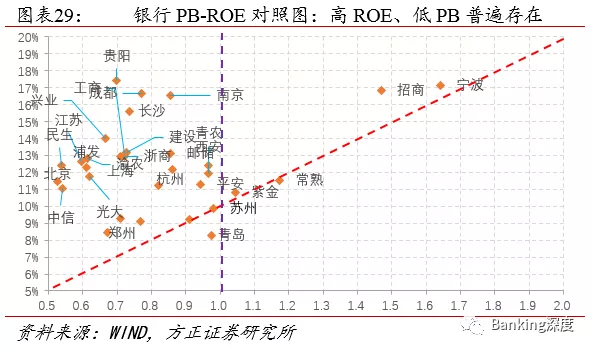

高ROE、低PB的银行股,配置价值提升。多数银行个股落入了高ROE(高于11%)、低PB(低于0.9倍)的区间,具备较高的配置价值。特别地,部分优质个股的PB已较高点显著下降,当前位置具备较高的性价比。

7.投资建议:让利担忧缓解,业绩或将稳健

两个因素对净利润增速的影响弹性。根据我们的测算:1)测算净息差每下行1BP,净利息收入增速下降0.56 pct;资产质量中性假设下,当净息差下行7.4BP时,将出现利润“零增长”。2)不良净生成率每增加1BP,减值损失增速提升0.4 pct,息差下行中性假设下,当不良净生成率上行11.3BP时,将出现利润“零增长”。

两个因素同时考虑中性的情境,即,净息差同比下降5BP,不良净生成率同比提升2BP。36家上市银行合并的2020年净利润同比增速为2.9%(19年为7.3%),营业收入同比增速为10.2%(19年为7.7%)。

此外,拨备反哺利润的空间较大。让出1 pct的拨备覆盖率,大致能提振1 pct的净利润增速。20Q1上市银行合并的拨备覆盖率为224.1%,超过150%的监管红线。理论上来说,多数银行可以较轻松地通过拨备计提力度边际减弱,回补2-3个百分点的净利润增速,使其达到合意的水平,故无需过分担忧。

强烈建议关注常熟银行、平安银行、邮储银行,战略明晰、成长逻辑好、alpha属性强;作为穿越周期的核心资产,招商银行、宁波银行因公共卫生事件而PB下行,性价比有所提升;杭州银行、江苏银行等东部沿海地区的优质城商行,受益于央行收购普惠小微贷款而释放的0息资金,扩张逻辑加强;低估值的兴业银行、光大银行,在市值管理诉求下,估值修复空间较大。

8.风险提示

公共卫生事件控制或复工进度不及预期;公共卫生事件全球扩散加重;实体企业财务状况恶化范围扩大。

(编辑:张展雄)

扫码下载智通APP

扫码下载智通APP