后P2P“暴雷”时代,小赢科技(XYF.US)赢面渐失

进入到2020年,互联网金融行业“暴雷声”已渐行渐远,但行业内部分美股中概股仍是“韭菜收割机”。

据智通财经APP了解,截至6月10日收盘,趣店(QD.US)股价于年内下跌64.54%。此外,简普科技(JT.US)、微贷网(WEI.US)、信而富(XRF.US)、宜人金科(YRD.US)跌幅分别达到45.64%、35.69%、51.76%和10.99%。

2018年踩着互联网金融行业“暴雷潮”上市的小赢科技(XYF.US),年内跌幅也达到42.78%。截至6月10日收盘,小赢科技股价为0.966美元,较发行价9.5美元已经跌去近9成之多。

智通财经APP注意到,5月28日,小赢科技宣布已收到纽约证券交易所于2020年4月28日发出的信函,通知小赢科技:由于小赢科技的美国存托股(ADS)的交易价格低于合规标准;自2020年7月1日起,小赢科技将有6个月的时间调整其股价至合规标准。

根据纽约证券交易所规则,如果上市公司6个月合规期届满,合规期最后一个交易日和合规期内最后30个交易日的平均收盘价都不及1.00美元,那么纽约证券交易所将启动退市程序。

为了不退市,甚至长期保持上市地位,最有效的办法当然是设法提升公司业绩,但就小赢科技2019年的业绩表现和2020年特殊的经营环境来看,这并不容易办到。

业绩大幅下滑,多项指标显颓势

据小赢科技于6月5日向SEC提交的截至2019年12月31日的20-F年度报告。

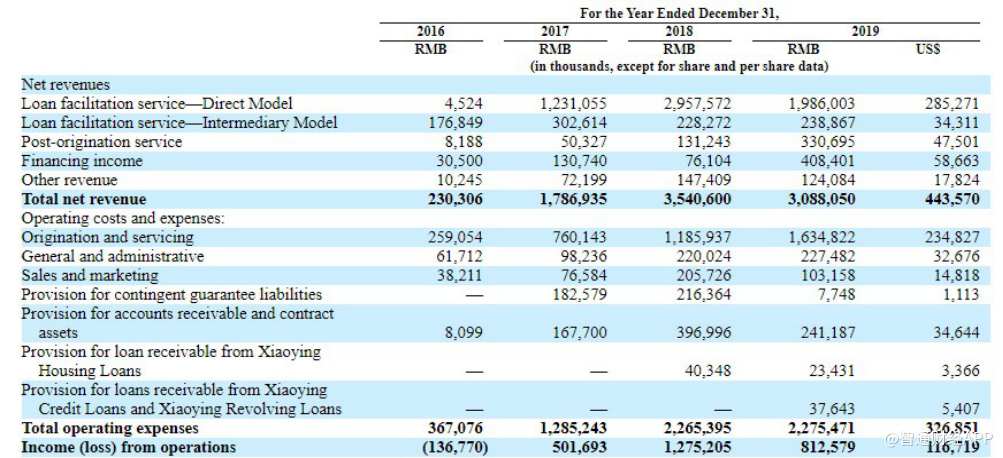

2019年全年,公司实现营收30.88亿元人民币(单位下同),同比下降12.8%;营业利润为8.126亿元,同比下滑36.3%。

归属于公司的净利润为7.74亿元,同比下降12.3%;归属于股东的非GAAP净利润为9.314亿元,较2018年同期的人民币10.549亿元下降11.7%;摊薄后每股收益分别为2.42元,而2018年同期为2.91元。

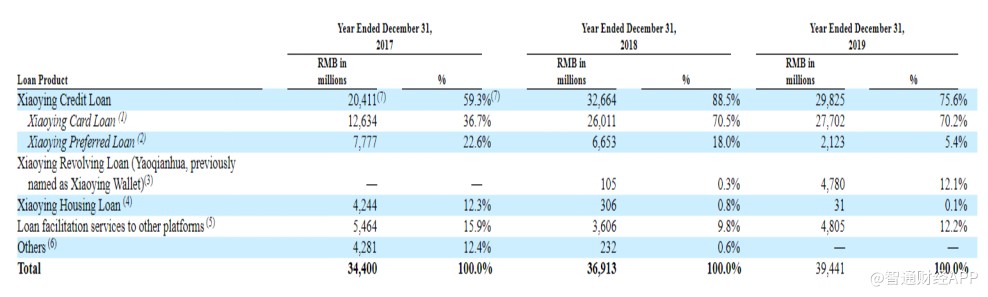

据小赢科技财报,公司2017年至2019年为贷款人提供的贷款金额分别为344亿元、369.13亿元和394.41亿元。上述三年,公司活跃借款人数量分别约为224.92万、237.1万和215.3万。

总体来看,近三年小赢科技活跃贷款人数保持稳定,贷款规模稳步提升。然而,公司业绩增速出现明显下滑,主要外部原因是监管机构对网贷行业监管趋于严格。

2017年12月1日,互金整治办、网贷整治办联合发布《关于规范整顿“现金贷”业务的通知》,对现金贷业务进行规范。通知指出,“现金贷”业务综合借款费率不得超过36%红线。

据小赢科技财报,公司收入主要来自于为投资者与借款人进行配对服务(贷款便利化服务)以及在贷款有效期内提供的其他服务(原始申请后服务和担保服务)所收取的费用。

2017年至2019年,公司主要贷款产品的服务费率分别为0.8%至45.0%之间、0.50%至28.62%之间和0.0%至24.1%之间。

2019年1月21日,互金整治办、网贷整治办发布《关于做好网贷机构分类处置和风险防范工作的意见》(175号文)。175号文指出,坚持以机构退出为主要工作方向,除部分严格合规的在营机构外,其余机构能退尽退,应关尽关,加大整治工作的力度和速度。

对此,各地方金融监管机构积极响应。截至2019年12月31日,已有十多个省级政府机构或互联网金融协会宣布了其辖区内在网贷平台退出计划,其中云南,河北,四川,重庆,河南,山东和湖南已明确宣布要取缔辖区内全部网贷平台。

转型消费金融服务,小赢科技能“稳赢”?

面对日趋严格的监管,谋求转型是小赢科技的必经之路。

2018年下半年,小赢科技将小赢钱包升级为“摇钱花”,打造依托于消费场景的信用消费支付服务工具。以“先消费,后还款”为卖点吸引年轻消费群体。

如今,小钱花已经成为小赢科技的拳头产品。据小赢科技财报数据,2019年四季度,摇钱花交易笔数达到490万笔,活跃用户的数量达到40.8万,交易额达到22.04亿元,在贷余额达到15.03亿元。截至2019年,摇钱花累计授信额度为60亿元,信贷利用率达25.6%。

此外,小赢科技还在2018年8月上线了线上商城,面向有授信记录的年轻消费群体提供信用消费产品,目前,商城总交易额在第四季度增至1.609亿,相较2019三季度的7740万,增长了107.9%。

智通财经APP了解到,消费金融服务行业的确市场规模庞大且增长迅速的行业。据清华大学发布的《2019中国消费信贷市场研究》指出,中国消费金融市场规模有望在2019-2023年实现翻番,预计2024年市场规模将接近3万亿元。

值得注意的是,这样一片“蓝海”市场必然引来各路资本介入,行业竞争压力之大可想而知。

据悉,消费金融行业除了有蚂蚁金服、京东、腾讯等互联网巨头环伺。平安旗下平安消费金融公司也于4月9日获批开业。此外,传统银行也纷纷通过APP开展消费金融新业务,建行在近期举行的业绩发布会上确认正在筹备设立消费金融公司。

行业竞争日趋激烈,对小赢科技的金融科技、运营服务、风控水平是全方位的挑战。更重要的是,行业对优质用户的争夺亦将白热化。

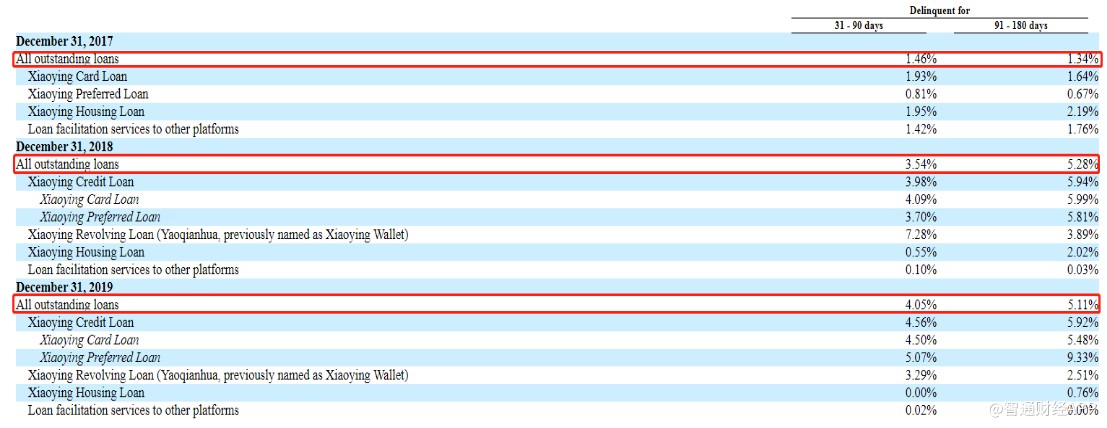

据小赢科技财报显示,公司为寻求扩大服务的潜在借款人的基础,可能导致促成的更高的交易拖欠率。

2017年至2019年,公司平台上所有逾期31-90天的未偿还贷款的拖欠率分别为1.46%、3.54%和4.05%,逐年递增。同期,逾期91-180天的未偿还贷款的拖欠率分别达到1.34%、5.28%和5.11%。

2020年一季度,小赢科技的贷款总额为68.23亿元,同比下降29.1%。借款人估计违约率达到11.01%,较截至12月31日的10.13%有所增加。

小赢科技CFO张杰表示,“一季度活跃借款人数量减少主要由于公司在2019年10月实施了更严格的评估借款人标准,部分借款人不再拥有在公司平台上的借款资格。”

这从侧面反映,在消费金融服务的赛道上,优质用户仍是稀缺资源。在当前特殊的经营环境之下,小赢科技如何“越冬”有待观察。

尽管“没有一个冬天不可逾越,没有一个春天不会来临”,但走在退市边缘的小赢还有没有足够时间“等风来”,这依然是一个未知数。

扫码下载智通APP

扫码下载智通APP