新股消息 | 民办IT教育机构东软教育二度闯关港交所,已与IBM等名企建立合作

智通财经APP获悉,6月15日,东软教育科技有限公司再次向港交所提交上市申请,独家保荐人为中信里昂证券。

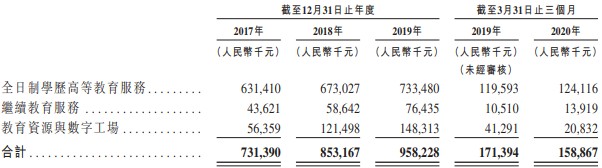

据悉,该公司是中国一家领先的民办IT高等教育服务提供者,专注于培养IT专业人才,主要提供三类教育服务:全日制学历高等教育服务、继续教育服务、教育资源及数字工场。受上海证券交易所上市的第一家软件公司东软集团(600718.SH)的声誉支持,公司能够利用东软集团在软件及IT服务方面的产业和技术优势。

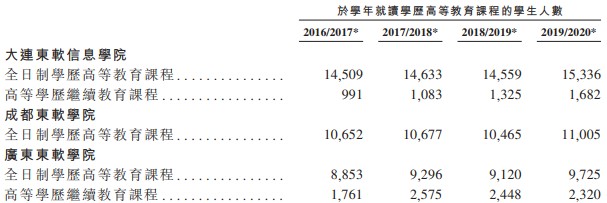

根据弗若斯特沙利文报告,于2018/2019学年,就中国民办高等教育机构提供的IT专业数量及IT专业在校学生人数而言,公司在中国所有民办高等教育机构中分别名列第一及第二。2018/2019 学年,大连东软信息学院、成都东软学院及广东东软学院的全日制学历高等教育专业的毕业生初始就业率分别达到92.73%、97.19%及92.42%。

该公司三所大学专科的学生入学人数自2016/2017学年至2018/2019学年逐渐减少,乃由于公司策略性地将资源集中于发展本科。为响应政府2019年关于鼓励高职院校及专科扩招的政策,公司于2019/2020学年增加专科的学生入学人数,并预计于未来几个学年进一步增加学生入学人数。

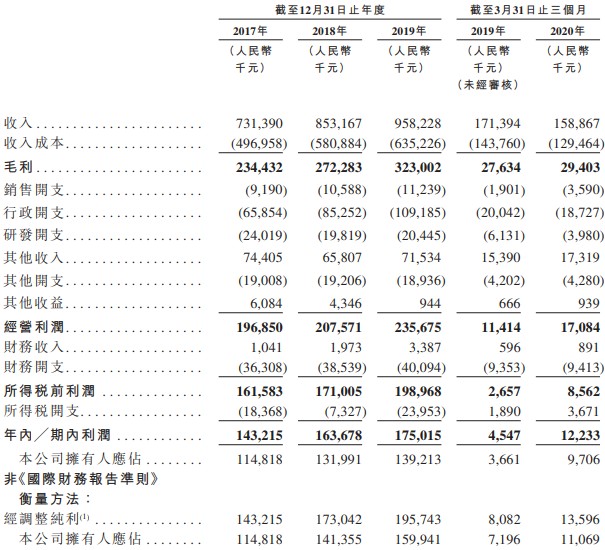

公司的收入由截至2019年3月31日止三个月的人民币1.714亿元减少7.3%至截至2020年3月31日止三个月的人民币1.589亿元,主要是由于教育资源与数字工场的收入减少。

公司的纯利从2017年度的人民币1.43亿元增加14.3%至2018年度的人民币1.637亿元,随后进一步增加6.9%至2019年度的人民币1.75亿元。公司的纯利从截至2019年3月31日止3个月的人民币450万元增加169.0%至截至2020年3月31日止3个月的人民币1220万元。

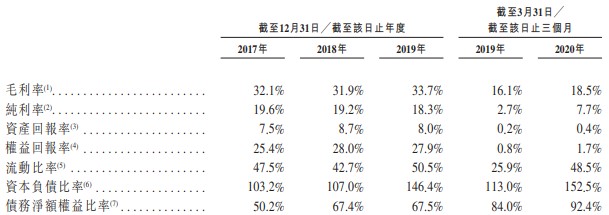

公司的毛利率由2017年度的32.1%减至2018年度的 31.9%,并随后增至2019年度的33.7%。公司的整体毛利率于2017年至2018 年之间保持稳定,乃由于利润率较低的数字工场的增长抵销了学费及住宿费增加令全日制学历高等教育服务毛利率的增长。公司的毛利率由2018年的31.9%增至2019年的33.7%,主要是由于公司上调全日制学历高等教育课程的学费费率;及2019年教育资源业务(其毛利率通常较高)的收入占公司总收入的比例增加。

此外,公司的债务净额权益比率从截至2017年12月31日的50.2%增至截至2018年12月31日的67.4%,主要由于截至2018年12月31日现金及现金等价物减少。截至2019年度,公司的债务净额权益比率保持稳定,为67.5%。公司的债务净额权益比率增至截至2020年3月31日止三个月的92.4%,主要由于为公司的资本开支提供资金的银行借款的增加以及现金及现金等价物减少以维持公司的业务经营。

对于此次拟IPO资金用途,东软教育表示,将用于升级现有学校设施及扩建校园;收购中国其他大学或学院扩大学校网络。用于偿还银行贷款、补充营运资金及一般业务营运。

据了解,刘积仁(集团董事长、董事及核心创始成员)及东软控股均将通过中介公司成为公司的控股股东。东软控股的IT服务业务主要由东软集团持有及经营,而东软控股的教育业务主要由东软教育持有及经营。

主要风险因素:可能无法成功提高大学的招生人数,这可能会阻碍公司的业务增长。公司的业务已经并可能受到公共卫生事件的重大不利影响。公司受到中国民办教育相关法律近期发展带来的不确定性影响。

扫码下载智通APP

扫码下载智通APP