美联储还能护着美股多久?一项数据是关键

本文来源于“万得资讯”。

香港万得通讯社报道,美股一跌,美联储就出手救助,大跌放大招,小跌也要出手安抚。但美联储能忍受美股无视基本面野蛮上涨到什么时候?美联储“容忍资产泡沫的临界点”是什么?BMO称,“这是一个重大的问题”。

美联储“撑腰”,美股型反转。专业人士一边认为估值过高,一边扩大对股市风险敞口。

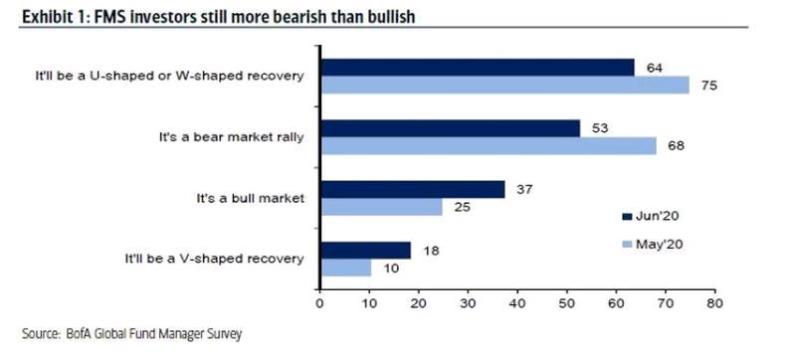

美林美银最新的基金经理调查显示,78%的华尔街专业人士认为,美股是被高估的;而且超一半的受访者认为当前的美股仍然是熊市反弹。

另一方面,专业机构之一的对冲基金对权益资产的敞口已经从34%上升至52%,为2018年9月以来的最高水平。与此同时,散户也大量涌进市场,共同助推美股步步高升。

为什么机构会出现如此严重的“精神分裂”?BMO 的利率策略师 Ian Lyngen 尝试回答这个问题。

Ian Lyngen 写到,美联储缺乏创造需求端通胀的能力,传统的货币政策框架与实际效果之间有巨大的鸿沟也是陈年旧疾,在公共卫生事件变成全球大流行之前就存在了。短期内(或者说在2020年),货币政策制定者会更多考虑通货紧缩的各种不利因素。也就是说,资产价格通胀仍然是可见将来的主题。

在当前环境下,金融环境是美联储依靠的指标,鲍威尔看跌期权也成为市场上一个有效的永久性市场特征。因此,我们看到美股自3月大跌以后,急速型反转

Ian Lyngen 还调侃道,一位精明的客户所问:美联储会让股市反弹多远(直到涨的实在太多了)?唉,又一个精彩的询问,我们只能羞怯地耸耸肩,垂下眼睛,回答‘这是一个伟大的问题’。

在某种程度上,股票估值过热带来的系统性风险,将会让美联储为美国劳动力再就业所做的一切努力付之东流,但鉴于失业率持续上升所带来的更广泛后果,Ian Lyngen 怀疑鲍威尔很难在可预见的未来改变政策,不会在在如此多的人仍然没有就业机会的情况下戳破资产泡沫。

截止到目前为止,美国新增病例数一直居高不下,叠加社会治安事件和二次爆发,恢复就业难上加难。更有甚者,公司拿着美联储的救助分红回购然后裁员,失业变得更加普遍。这也是为什么机构一边嫌估值高,一边别无选择的扩大股市的风险敞口。

(编辑:张展雄)

扫码下载智通APP

扫码下载智通APP