美国通胀还是通缩?看这两点就够了

本文来自微信公众号“华尔街见闻”,作者:乐鸣。

导读:通胀和通缩目前都在有效控制之中,决定性因素根本不在货币供给和需求,而是在于……

为什么没有通缩?

按照经典经济学的理解,通缩是指市场上流通的纸币量少于商品流通中所需要的货币量而引起的货币升值、物价普遍持续下跌的状况。

人类历史上有过很多由于通缩造成的经济灾难,这里就不再一一赘述,这些历史的教训,现在仿佛已经被人们充分地吸收,并演变成对通缩控制能力的上升。

这种控制能力表现在央行对货币投放的把控。

拿美国的情况来看,美国全国经济研究所上周表示,受公共卫生事件影响,美国经济在2月份结束了历史上持续时间最长的扩张,滑入衰退。

同时,目前美国累计失业人数已经超过了4400万,美联储预期可能最高会达5000万。尽管从美国官方最新公布的5月失业率上看只有16.4%,而大萧条时失业率高达25%,但实际上由于美国劳动参与率现在非常低,所以实际情况是要比100年前要严峻得多。

这是因为,在美国近3.3亿的人口中,“适合劳动的人口”高达2.55亿,但是劳动力总量仅为1.6亿,因为美国约有1亿“适龄劳动人口”由于上学和个人选择,没有参与劳动力市场;而5000万失业人口所对应的“基数”应该是1.6亿,真实失业率最终可能逼近30%,如果加上退出劳动力市场的适龄劳动人口,结果就是2.55亿有手有脚,健康能干的美国人里面,干活的只有1.1亿人,剩下的1.45亿人都处在事实的失业状态之中。

这么高的实际失业状态,为什么没有像100年前一样造成超级通缩?答案在美联储实施了再通胀措施,完美对冲了通缩趋势。

近100年前,美联储没有这个条件:第一,当时仍然是金本位;第二,当时美元不是国际储备货币,一般国家乱印钞很容易让通缩变成通胀,并造成更加严重的后果——需求仍然疲软但货币却快速贬值的滞胀,参照当时德国。

但现在的美联储有这样的条件,来完全对冲掉通缩。

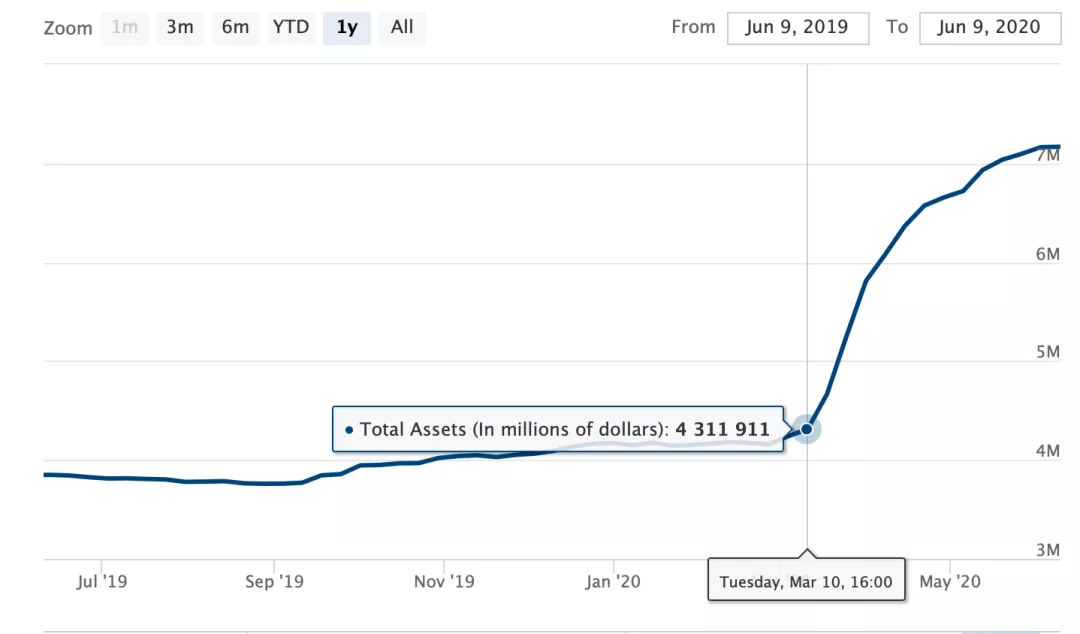

图:美联储的资产负债表规模在短短3个月几乎翻倍

结果是“喜人”的,昨日公布的美国零售数据显示,5月美国零售大幅反弹,环比暴增17.7%,远高于预期的8%,而前值是下降16.4%。

图:美国零售数据上演惊天大逆转

这主要是因为美联储配合财政部,向美国95%的家庭“大撒币”(不管有没有在公共卫生事件中失业,所有年收入低于20万美元的美国家庭都有钱拿,而美国95%的家庭年收入都低于20万美元)。这就造成了美国人购买力的大幅增加:没有因为公共卫生事件失业的1.2亿美国人平白无故手里多了小一万美元,而那些失业的人拿到的失业福利比自己辛苦工作还多:据测算,目前美国对公共卫生事件失业支持水平,联邦加上各州的福利,按照朝九晚五一周工作五天来算,相当于19美元/小时,远高于大多数失业人员拿到的15美元/小时的最低工资,也高于很多小白领17美元/小时的工资。目前的福利补贴力度相当于年薪35000美元,两口之家就是70000美元/年,远高于目前6万多美元的美国家庭收入中位数。

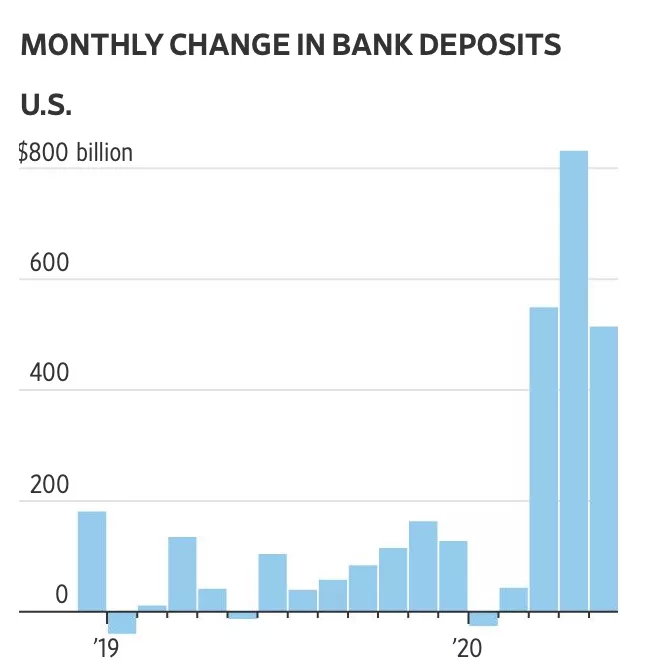

换言之,公共卫生事件冲击让95%的美国家庭发现自己更加“富裕”了,同时银行方面的数据也确认了这一事实:美国客户最多的零售银行美国银行CEO报告称,银行小额账户的余额在过去三个月暴增了30-40%,主要是因为政府“大撒币”导致。

图:美国的银行个人账户余额在公共卫生事件冲击期间暴增

而此前数据难看是因为经济处于封锁状态——哪里都不开门,有钱没地方花。而美国经济重开之后,最新的消费数据确实显示,美国人正在疯狂报复性“消费”。由于此前服务类消费很多仍然“不受待见”,如餐厅堂食和旅游等,消费火力都集中到了实物商品。零售类别涨幅居前的分别是:服装环比暴增188%,家具89.7%,体育用品88.2%,电子和电气产品50.5%,汽车和零部件44.1%……

所以,即便美国目前失业的状况比100年前的大萧条还严重,但由于美联储具备了当时不具备的条件,与财政配合采取的“适当”政策,仿佛让通缩,在美国成为了历史。

此后通胀要抬头?

按照经典经济学的理解,通胀是指货币发行数量上升,超发货币投入消费,过多货币追逐相对较少的商品,造成的物价上涨的现象。

那美联储和美国财政部这么肆无忌惮的快速创造货币,会不会引起通胀?

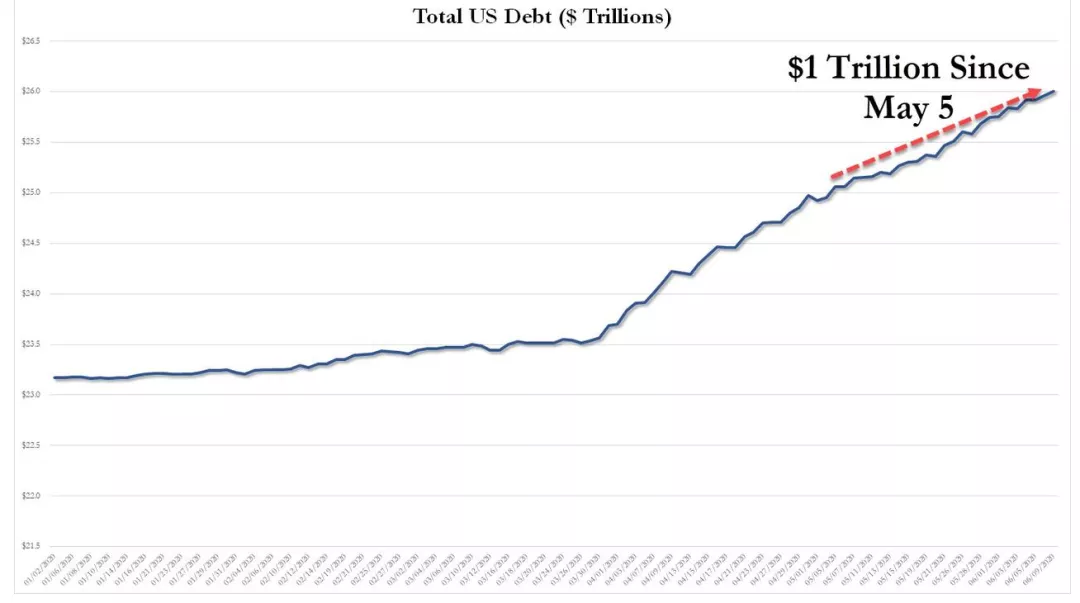

图:整个美债规模目前已经超过26万亿美元,并从4月份开始以每个月1万亿美元的速度膨胀(美国国债规模达到第一个一万亿,用了100年时间,现在只用了1个月)

首先,从经典经济学对通胀的定义里面可以看出,通胀有两个要点:1. 超发的货币需要进入消费;2.商品变得相对稀少。

先来看第一点。这次美国“大撒币”没有造成任何通胀的迹象,从最根本来讲,是因为美国超发的货币不仅仅是供给国内,更是供给全球,在公共卫生事件期间全球甚至一度短暂爆发了美元荒;从技术层面来讲,公共卫生事件期间整个经济被冰冻,货币也无法进入消费(这在一定程度上,也解释了为什么公共卫生事件期间美国散户在美股的开户数量大增)。

再来看第二点。美国的商品供给严重依赖于外部贸易,美国自己的制造业,军工占到了三分之二,直接用于消费端制造业的“自给率”非常低。所以我们会看到,在美国消费V型反转的同时,制造业仍复苏乏力。

图:美国工业产出反弹乏力

商品供给的“缺口”从哪里补?据新华社报道:今年4月中美双边贸易额攀升至近397亿美元,比2月份增长近43%,这一数字再次超过美国与墨西哥、加拿大的贸易额,让中国重新成为美国最大贸易伙伴……

同时,据官方统计,今年5月中国出口额比去年同期增长1.4%,正如海关总署有关负责人分析前5个月外贸形势时评价:外贸企业在逆境中抓住了中国率先复工复产的机遇,满足了全球的产品需求,对出口形成了有力支撑。

未来如何演变?

未来美国的通胀风险是高于通缩的,道理很简单:应对通缩的手段是无限的,因为理论上可以无限印钞。另外美联储对这方面也很有信心,其在最新声明中预计,今年的核心PCE通胀为1%,预计2021年、2022年的核心PCE通胀为1.5%、1.7%。

一方面市场将其解读为美联储没有信心在三年内达到2%的通胀目标,但从另一方面可以理解为,美联储对通缩一点都不担心。

所以,未来市场的风险,通胀要大于通缩。

而通胀是否来临有很多因素,包括但不限于消费者预期,货币流动速度,M2的总体量以及商品供给等等。但是,在这些动态、纷繁多样、互相影响的因素之上,有两大因素是决定未来通胀走向的关键,其他的都属于机制传导性的“次生因素”。

这两大因素很简单,就是通胀的两头:货币供给和商品供给。

理论上,美国可以无限发行美债,因为美元债可以由美联储印钞来“平衡”。但是这种“无限”是基于各国对美元的信任,而这种信任建立在美国的经济实力和军事实力之上。如果美元的“超发”或美联储的货币政策及财政部的财政政策,在天平上超过了美国经济和军事实力所能提供的信任,通胀就不远了。

在美元超发的对面,是全球,特别是亚洲制造业中心的生产相对过剩。在正常情况下,只要超发的美元可以顺利流入制造业过剩的地方,并换回大量商品,美国的低通胀的增长就还会持续相当长一段时间,同时可以解决生产过剩地区的通缩威胁。

但是,如果政治和地缘的计算,超过了经济计算,那美国的通胀就不远了。

总之,观察通胀,可以撇去纷繁复杂的机制性因素,而直接关注:1. 美元国际信用的变化;2.大国关系。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP