美股、美债未来怎么走?许多投资者忽视了这一信号

本文来自“万得资讯”。

自3月底以来,美联储的一系列刺激政策带领美股走出卫生事件阴霾。但与此同时,那些看好美联储支撑的投资者却忽视了宽松政策下美股的一大风险——实际利率为负。

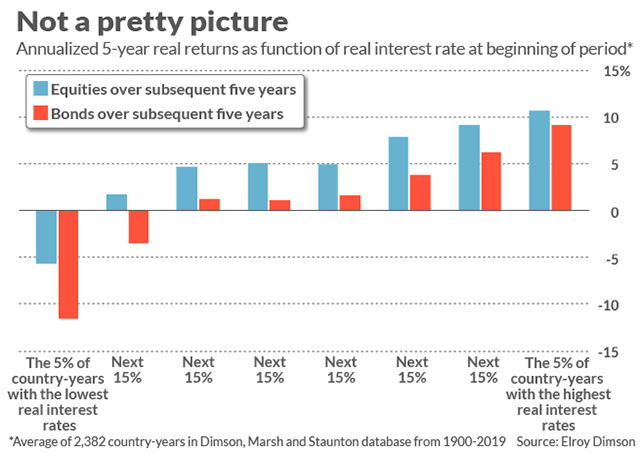

剑桥大学(Cambridge University)贾奇商学院(Judge Business School)教授埃尔罗伊•迪姆森(Elroy Dimson)在CFA研究所组织的一次网络研讨会上指出了这一点。迪姆森强调,在接下来的5年里,股票和债券的实际利率和回报率之间存在很强的相关性。为了显示这种相关性,该教授总结了1900年以来23个国家的债券和股票回报率,并按照23个国家实际利率的高低年份,将股票和债券回报率分为8组。

该研究揭示这一规律:在23个国家实际利率较高的年份,股票和债券在未来5年平均实际回报率也相对较高;相反,如果23个国家实际利率较低,其股票和债券在未来5年平均实际回报率也相对较低。

具体来看,20世纪40年代后出生的婴儿潮一代所经历的股票(扣除通货膨胀后)年化实际年收益率“非常高”,股票回报率为7%,国债回报率为3.5%。随着通货膨胀的缓解;在随后的X世代,股票回报率为5%,债券为4.8%;在1990-2019年间,千禧世代的股票回报率为4.6%,债券回报率为5.4%。

相比之下,迪姆森指出现在开始投资股市的Z世代在未来可能会获得3.5%的年化实际股本回报率,而根据当前利率,国债将提供接近零的回报率。按照典型的“六股四债”投资组合,这意味着Z世代预期实际收益率仅为2%。

当下,随着全球央行开展宽松政策,全球各地的实际利率大多为负值——在某些情况下达到或接近1900年以来的最低水平。以美国10年期国债通胀保护证券(TIPS)为例,该证券当前收益率为负0.6%。这个收益率代表了实际利率,因为它是投资者预期在剔除通胀率之后获得的收益。尽管这一数字并不是美国历史上的最低记录,但也已经相当接近最低位。

不过,由于该图表测算的是平均值,因此市场也有例外。比如,美国从2013年开始的五年实际利率为负,而接下来的5年间美股及债券市场表现却相对较好。但即便实际利率与股债汇报的历史相关性并不完美,也足够引起投资者警惕。

另一方面,实际利率与资产的相关性也有理论支持:利率是长期增长潜力的一个很好的预测器,而其停滞不前的水平反映了市场对未来持续低增长的预期。斯坦福大学(Stanford University)经济学教授尼古拉斯•布鲁姆(Nicholas Bloom)认为,在实际利率走高之前,很难对经济增长产生乐观预期,因为所有企业扩张都是建立在低利率基础上,而这一利率未来也难有下跌空间。

因此,在美联储推动风险偏好修复、纳斯达克指数今年涨幅已超过12%的当下,投资者或许应对未来美股收益保持警惕。毕竟,过去12周美股的大涨并不构成对未来的预测,而实际利率与市场回报率的相关性却显示,美股及债市前景充其量也只能算“表现平平”。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP