新股消息 | 港龙中国地产二次闯关成功 通过港交所聆讯

智通财经APP获悉,据港交所6月24日披露,港龙中国地产集团有限公司通过港交所聆讯,华高和昇财务顾问有限公司为其独家保荐人。该公司曾于2019年10月22日向港交所递表,于2020年5月12日再度递表。

该企业于2007年在常州成立,是一家位于长江三角洲地区的房地产开发商,专注开发主要作住宅用途并附带相关配套设施的物业,包括商业单元、停车场及配套区域。

根据行业报告,按2019年已售的合约建筑面积计,该企业于中国住宅物业市场的物业开发商中排行第83名。

财务概况

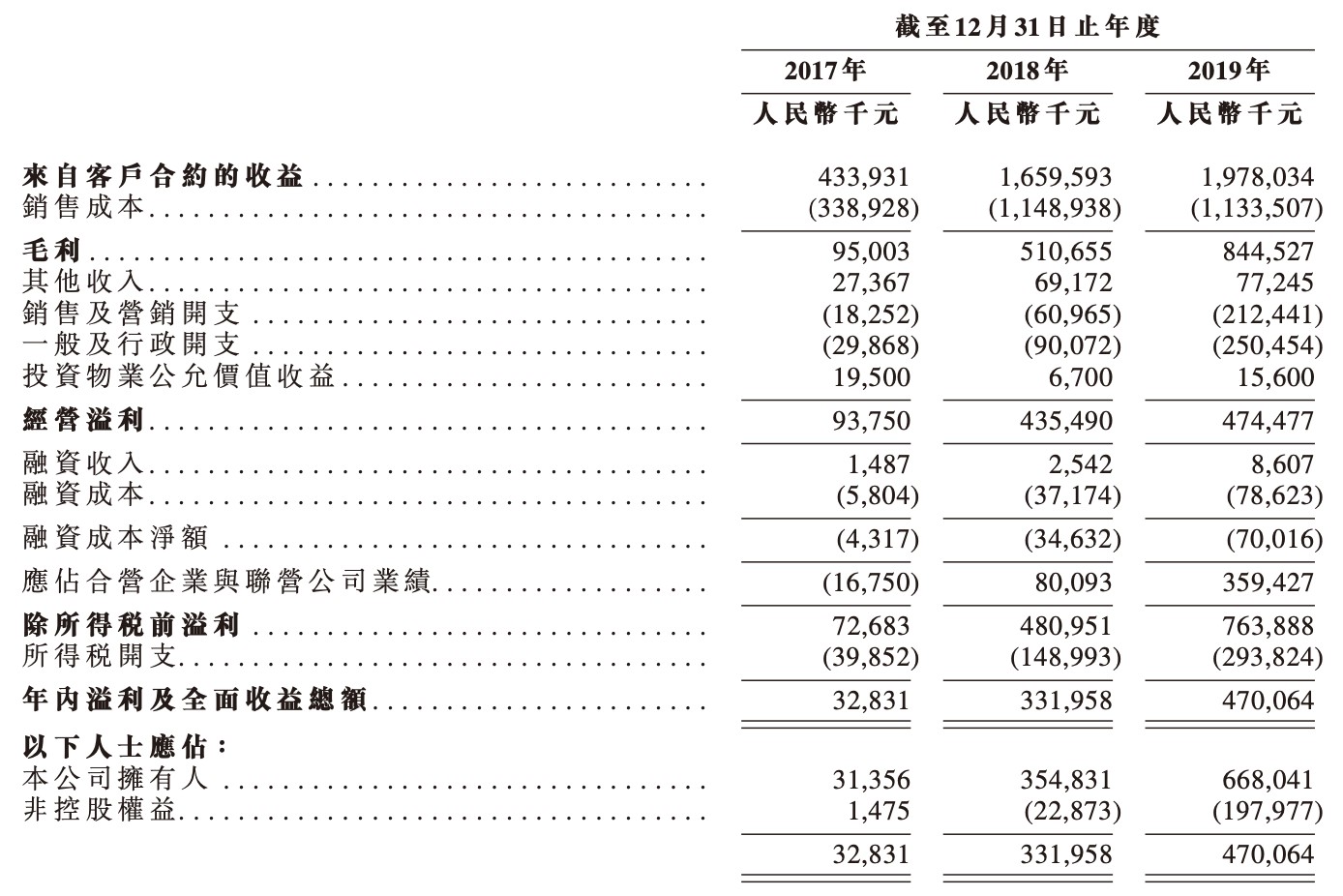

于往绩记录期间,其收益来自四个城市的9个开发项目的物业开发及销售。截至2019年12月31日止三个年度,物业开发及销售收益分别为人民币4.339亿元、人民币16.60亿元及人民币19.78亿元,复合年增长率为113.5%;净利润分别为人民币3283.1万元、人民币3.32亿元及人民币4.70亿元,复合年增长率为278.6%。

截至2019年12月31日止三个年度,港龙中国地产的毛利分别为人民币9500.3万元、人民币5.11亿元及人民币8.45亿元。截至2019年12月31日止三个年度,其毛利率分别为21.9%、30.8%及42.7%。

截至2020年3月31日,21个城市的53个开发项目(由附属公司、合营企业及联营公司开发)的总土地储备为5,444,423平方米,包括(1)可销售及可出租建筑面积为260,806平方米的已竣工项目;(2)总建筑面积为4,751,721平方米的开发中项目;及(iii)总建筑面积为431,896平方米的持作未来开发物业。

募资用途

该企业估计,经扣除费、佣金及应付的估计开支,拟动用净额作以下用途:

(1)将用于为土地收购成本及潜在开发项目提供资金;

(2)将用于支付江南桃源、山水拾间、港龙•湖光珑樾、泊翠澜境及君望美庭等现有项目的建筑成本;

(3)将用于一般运营资金用途。

扫码下载智通APP

扫码下载智通APP