股价较历史高点跌去九成,中汽系统(CAAS.US)营收陷入“7连跌”

国内本土的汽车助力转向系统公司一直不被投资者看好,如港股的浙江世宝(01057),美股的中汽系统(CAAS.US),这两家公司股价持续走熊,成交量也一直都很小,交投活跃度较低,目前股价较历史高点均跌去了九成。

智通财经APP了解到,中汽系统近日发布2020年Q1业绩,销售收入约0.74亿美元,同比下滑32.6%,毛利润为0.11亿美元,同比下滑21.4%,收入及毛利润均已连续7个季度同比下滑,股东净利润约为5万美元,同比下降达96.7%。此外,该公司预期2020年收入3.6亿美元,同比下滑16.5%。

实际上,该公司的业绩增长已经停滞了很多年,2013-2019年6年时间里,收入一直处于4-5亿美元之间徘徊,而股东净利润于2019年为0.1亿美元,相比于2013年下降了63%。在资本市场,该公司股价于2010年5月份开始持续走下坡路,到现在股价较历史高点跌幅达九成。

中汽系统是国内领先的动力转向组件和系统的供应商,在汽车底盘技术领域,国内汽车制造商一直依赖于外资,部分制造商加大了全产业链布局,但核心技术仍然需要外资提供。而在本土企业中,中汽系统也算行业标杆了,但该公司这几年业绩及股价表现都很差,这家公司真的不行了吗?

业绩持续下滑

中汽系统主要向汽车制造商提供助力转向产品,包括传统助力转向和电子助力转向系统产品,并通过九家中外合资企业开展业务。该公司总部位于湖北,主要客户为国内汽车制造商,包括一汽集团、东风集团及比亚迪汽车等龙头企业,此外,在国外也有一些客户,比如克莱斯勒。

该公司收入主要来源于两大地区市场,分别为中国和美国,2019年,这两大地区市场收入贡献分别为71.7%和26.8%,不过美国及其他国家市场主要为销售市场,有超过99%的资产及设备都位于中国。

中汽系统的收入分录主要以子公司划分,核心收入源于六个子公司,分别为恒隆汽车(为乘用车转向系统)、沙市久隆汽车(为商用车辆转向系统)、沉阳金杯恒隆(为华晨金杯汽车提供转向系统)、芜湖恒隆(为奇瑞汽车提供转系统)、湖北恒隆(为克莱斯勒和福特提供车辆转向系统)以及恒隆KYB(提供旅客EPS产品)。

上述子公司于2019年收入占比(总收入)分别为31%、16.7%、3.8%、3.85%、23%及13.4%,合计贡献为91.75%。

上文谈到,国内汽车底盘技术主要依赖于外资,在转向系统领域,国内市场份额靠前的主要有日本的捷太格特、德国的博世及美国的耐世特,中国本土的主要为中汽系统以及浙江世宝,上述几家公司占据了国内绝大部分市场份额。

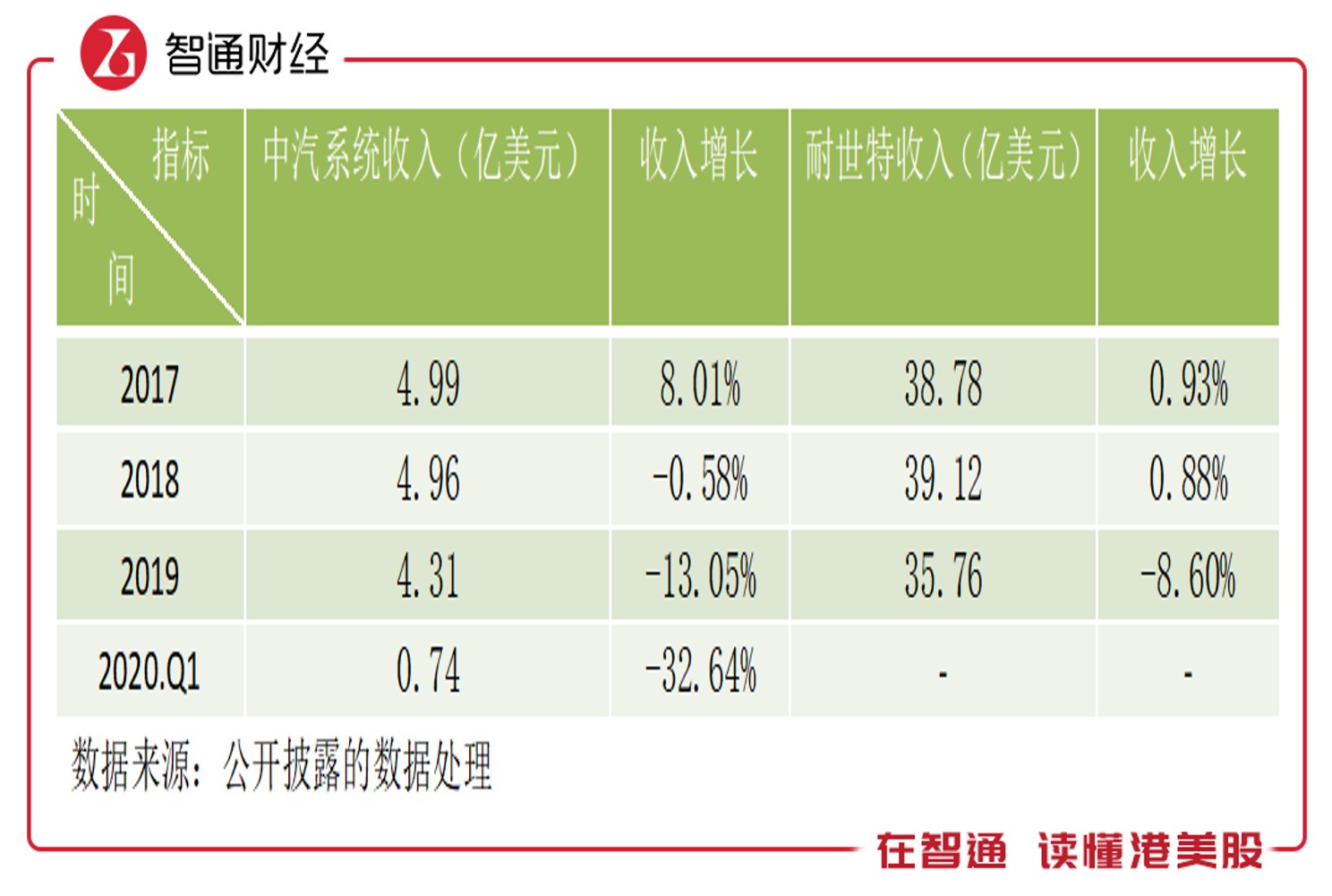

由于这几年全球汽车行业不景气,助力转向系统行业也不好过,以中汽系统和耐世特为例,收入增长表现都不好,耐世特收入区域会更全球化,除了中国和美国,在墨西哥、欧洲以及非洲均有布局,因此收入抗跌性表现要好一些。

2019年,耐世特在中国区收入为5.7亿美元,同比下降21.1%,而中汽系统中国区收入3.1亿美元,同比下滑22.6%,两者下滑幅度一致,不过市场规模仅为耐世特的54.4%。中汽早年布局美国市场,和本土耐世特形成竞争,但很难撼动其地位,2019年于美国收入仅为耐世特的7.94%。

2020年Q1,受行业衰退及卫生事件影响,中汽系统业绩下滑幅度加大,净利润接近亏损状态,耐世特为港股公司,往年只公布年报和半年报,不过业绩会受到行业影响,预计仍是下滑的。

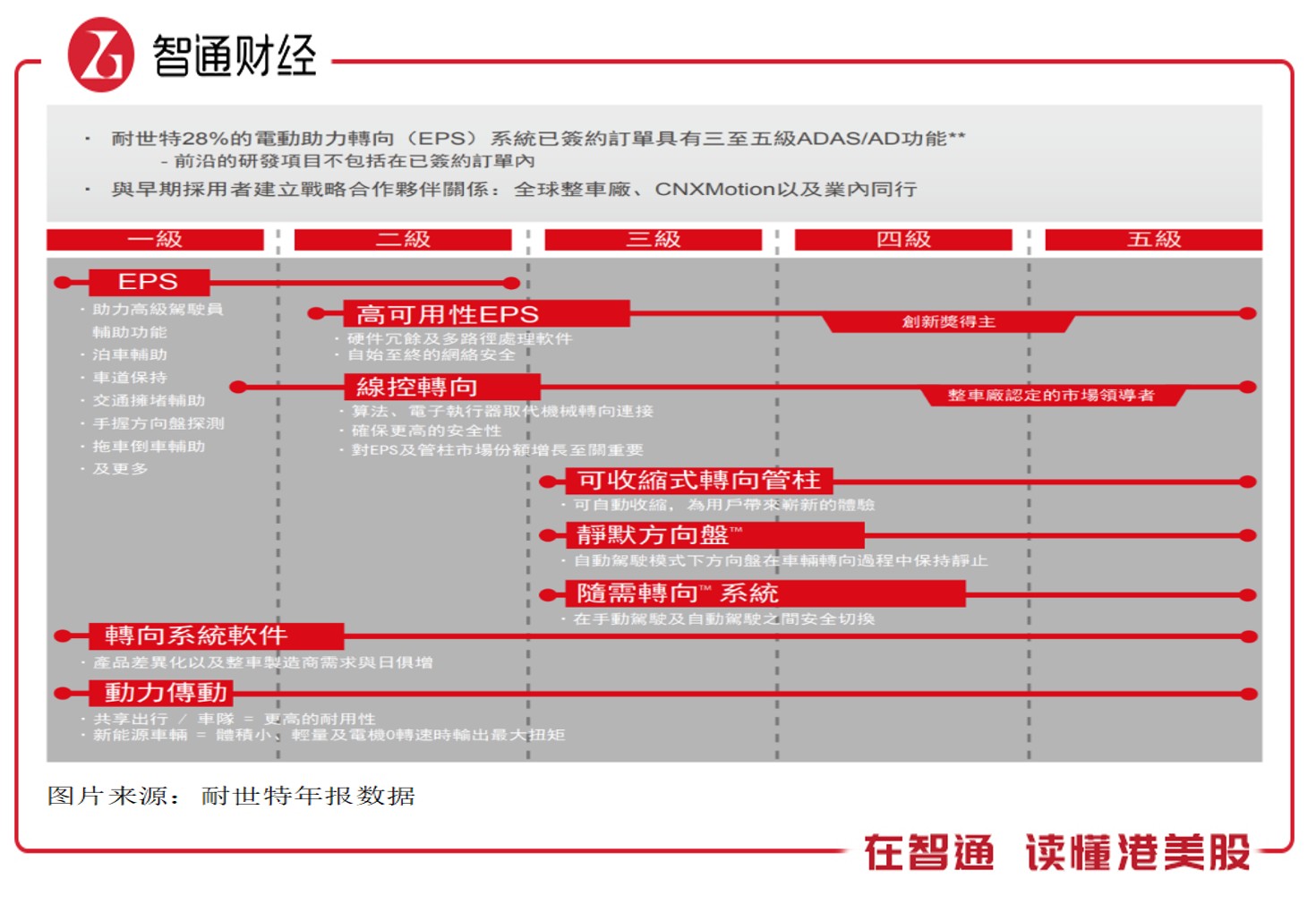

相比于中汽系统,耐世特的业务布局更具有前瞻性,该公司顺应智能化及新能源化的汽车发展方向,积极布局自动化驾驶的前瞻技术。自动驾驶技术分为五级,三级以上就可实现较为高级的自动化水平,目前生产的汽车产品普遍在二级,但该公司已有供应三级至五级的助力转向系统产品。

2020年4月及5月份,国内汽车销量恢复性增长,汽车制造商Q2业绩预期较为乐观,而助力转向系统作为汽车不可分离的一部分,行业业绩预计也相应有所恢复。中汽系统旗下的部分公司是“定制化”的,比如金杯恒隆、芜湖恒隆以及湖北恒隆,由于不同的制造商恢复有差异,中汽系统于Q2业绩存较大不确定性。

耐世特的市场机会多于中汽系统,主要基于三点考量:一是耐世特市场份额要远大于中汽系统,其在美国的市场份额不可动摇,在中国的市场份额稳固,而中汽却有下降趋势;二是耐世特积极布局自动化前瞻技术,目前已有3-5级的产品提供;三是耐世特全球化布局,收入市场广泛。

本土企业被“遗弃”

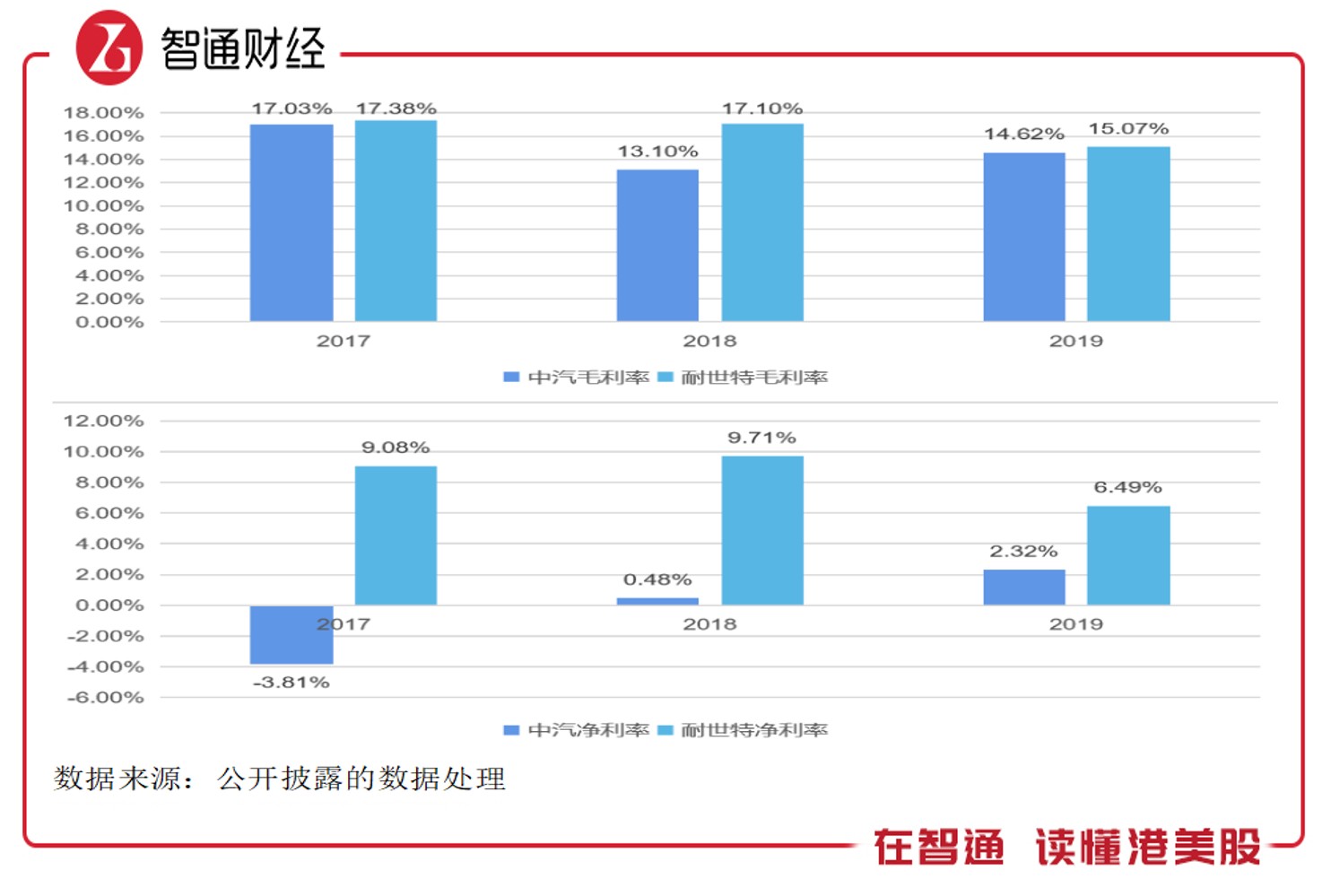

然而,中汽系统的盈利能力也远弱于耐世特。

耐世特的毛利率比较稳定,往年保持在17%左右的水平,2019年受大环境影响,毛利率为15.07%,同比下降1.94个百分点,而中汽系统毛利率经过2018年下降后,整体趋于稳定,2019年为14.62%,2020年Q1为14.86%。耐世特的净利率要高于中汽,2019年为6.49%,而中汽为2.32%,2020年Q1中汽净利率下降至0.68%。

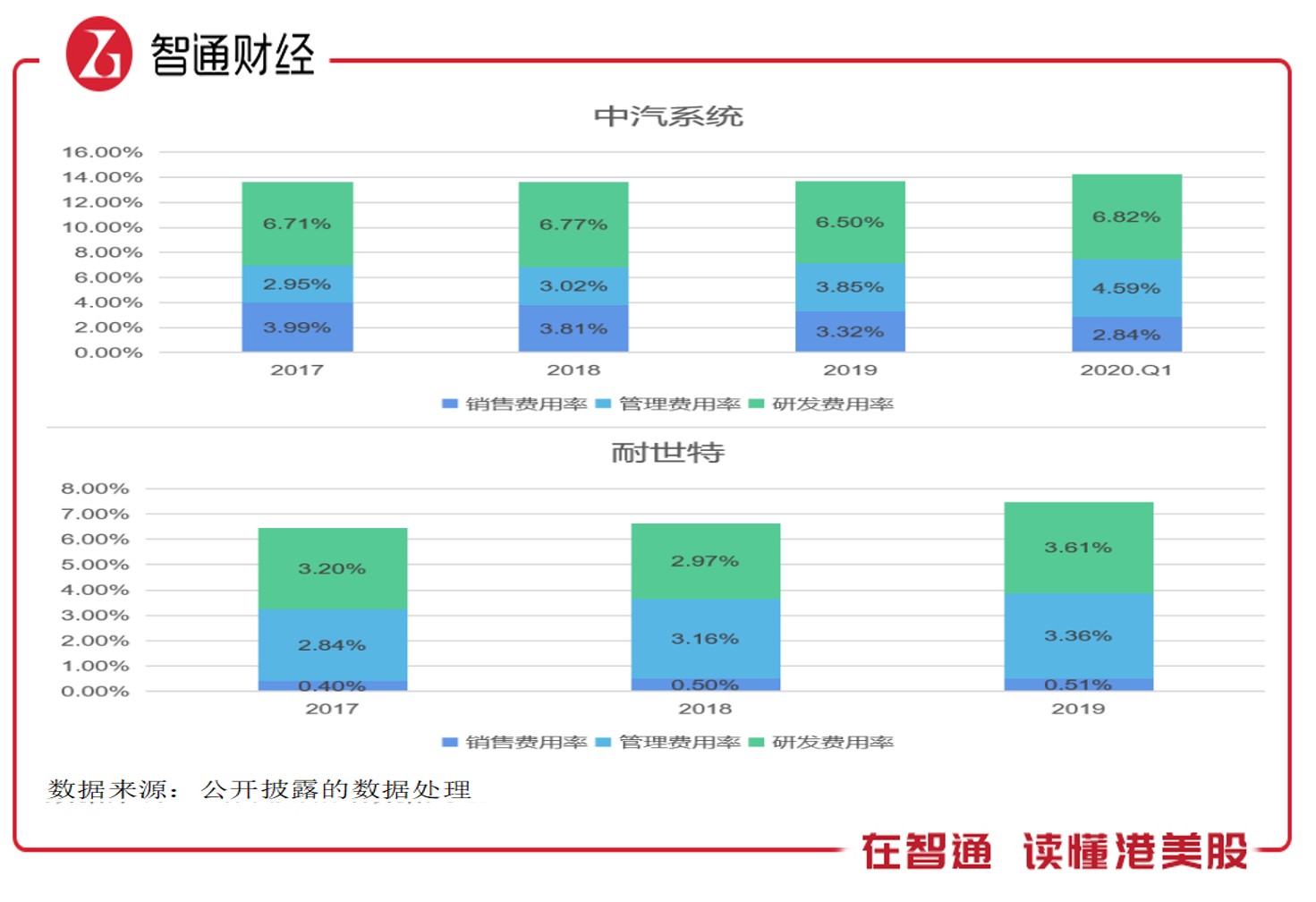

中汽系统的盈利水平较低,主要于各项费用过高,在核心的销售费用率、研发费用及管理费用率中,除了管理费用率比较一致外,中汽的其他两项费用率均远高于耐世特。2019年,中汽核心的三项费用率为13.67%,比耐世特高出7.04个百分点,其中销售费用率及研发费用率分别高出2.82个及3.53个百分点。

当然,中汽系统的收入规模仅为耐世特的12%,且耐世特市场地区分布较为广泛,由于地区成本差异,直接对比会有误差,在上市的国内同行中,浙江世宝于2019年收入规模为中汽的32.2%,核心收入也为国内。这几年,浙江世宝业绩增长也基本停滞,2020年Q1,其销售、研发及管理费用率分别为6.46%、7.16%和7.05%。

相比于国内本土的浙江世宝,中汽系统的各项费用水平还是比较低的,而且中汽的各项费用水平也保持较为稳定,2020年Q1,受卫生事件影响,该公司的研发费用及管理费用率有所上升,但部分也被销售费用率下降所抵消。

值得一提的是,浙江世宝为港股上市公司,可以说已经被投资者遗弃,其每天的成交量很少,股价持续下跌,目前价位相比于2015年7月份的价位跌了近九成,而中汽系统为美股上市公司,股价命运和浙江世宝出奇的一致。这也反映了在助力转向系统行业国际投资资金对国内企业不看好态度。

耐世特的股价于2018年开始走下坡路,主要受制于大盘影响以及汽车行业衰退影响,截止目前股价回调了超过了70%,回归到2014年的水平,相当于抹去了2014年至2017年底的期间涨幅。不过目前的成交量依然活跃,6月份以来有反弹迹象,目前估值较低,PB及PE(TTM)分别为0.94倍和7.33倍。

综上看来,中汽系统这几年业绩持续下滑,2020年Q1受行业及卫生事件双重影响,下滑幅度加大,2020年Q2,国内汽车销量恢复性增长,一定程度上给汽车助力转向行业带来增量市场。相比于国内本土同行,中汽系统具有规模及成本优势,但对比耐世特等全球化企业,还是有较大的差距。

扫码下载智通APP

扫码下载智通APP