券商牌照,通往全能银行的最后一块拼图

本文来自微信公众号“王剑的角度”。

01 事件

据财新报道,证监会计划向商业银行发放券商牌照,或将从几大商业银行中选取至少两家试点设立券商。

02 点评

我们暂时先不讨论向银行发放券商牌照所涉及的法律、监管等问题,我们假设商业银行可以从事券商业务,对银行和券商影响如何?

2.1 向银行发放券商牌照,有助于更好服务新老经济,尤其是新兴产业

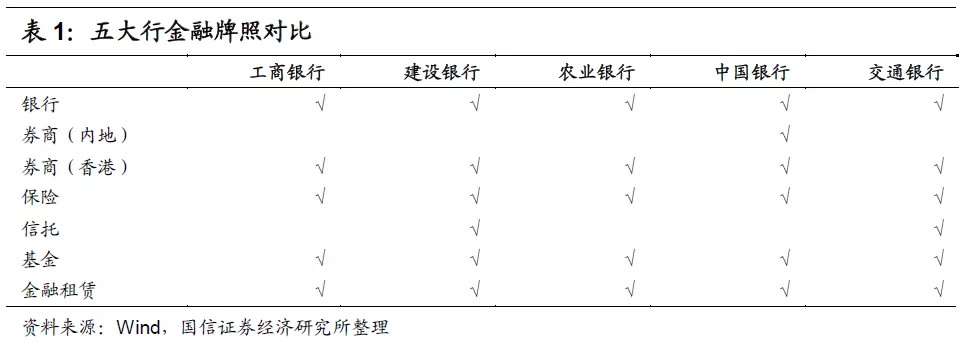

随着新兴产业的发展,整个经济将出现两方面变化:一是传统产业整合之后,龙头会更加倾向直接金融。传统产业整合后业内大型巨头透明度高,可以向市场提供可靠的财务数据,因而更加容易公开发行证券来融资。长期来看,银行信贷在企业融资中的占比可能会持续下降;二是新兴产业具有风险较高、未来现金流不稳定的特点,且多为无形资产较多的企业,缺乏足够的抵押品,不适用贷款服务,往往通过股权方式融资。我们认为,不管是传统产业还是新兴产业,其对信贷融资的需求都会减少,但多元金融服务需求仍然很多,为了更好地服务客户,就需要银行向综合金融集团发展,为客户提供全方位服务。从实际情况来看,我国不少银行早已经通过子公司等方式获得多种金融牌照,成为以商业银行为主的金融控股集团。

我们认为,从监管部门的角度讲,在金融服务实体经济的大方向下,向银行发放券商牌照,显然不是为了给银行提供一块新的利润源,而是为了打通间接融资与直接融资,提升双边的协同能力,更好地服务新兴产业。

2.2 银行获取券商牌照后,对自身影响可能更多是间接体现

我们认为,券商类业务对银行自身利润的直接影响是有限的,而更多体现为间接影响。首先,以2019年数据计算,整个证券行业的净利润为1231亿元,仅占全部商业银行的6%。以中国银行为例,其旗下的中银证券2019年净利润为8亿元,仅占中国银行整体净利润的0.4%,而中银证券的ROE也没有中国银行高。其次,我们认为银行获得券商牌照后,更多地是完善服务客户的手段,目前不少银行提出“商行+投行”的竞争策略,有了券商牌照之后,可以更加方便地服务客户。从前面数据来看,投行业务可能更多作为一种竞争的辅助手段,而其直接带来的利润是相对有限的。

2.3 短期内对券商的影响和冲击有限

从短期来看,由于直接融资和间接融资的不同特点,导致券商和银行的经营模式有所差异,银行对直接融资这一蛋糕的抢夺,对券商的短期冲击相对有限。在过去的时代背景下,我国经济增长主要依靠基建、重工业以及房地产等粗放型产业,以及为这些产业配套的传统制造业,我国以大中型银行为主导的金融供给具有风险偏好低、重抵押物、风险识别能力弱等特点,有效支持了以传统产业为主的经济结构。这也导致了和券商相比,银行的服务模式具有风险容忍度低、定价能力较低、激励机制较弱等特点。为了满足新兴产业的服务需求,银行介入直接融资市场,在公司治理、风险管理、激励机制等方面,仍需进一步完善。

2.4 券商需持续提升专业服务能力应对行业竞争

从长期来看,当银行获取券商牌照后,直接融资市场会面临新的竞争者。新的竞争环境将倒逼券商进一步提升专业服务水平,提供更高质量、更有效率的金融服务。一是投行业务方面,当前注册制促进投行从打价格战的通道中介转型为提供专业服务的金融机构。注册制在信息披露机制、新股发行定价机制、中介责任机制等多个方面,对投行业务的研究定价能力、承销组织能力、机构销售能力等都提出了更高的要求。券商应当发挥发行人、投资者、其他中介机构等利益相关方的协调和平衡作用,做好信息传递、价格发现、综合服务等工作。二是以交易为中心的机构业务方面,随着场外衍生品监管框架逐步完善,参与主体逐步放开,机构投资者比例不断增加,我国衍生品业务将为证券行业带来新的盈利增长点,这对券商的产品研发能力、定价能力、风险管理能力也提出了更大的挑战。三是财富管理业务方面,2019年中国人均GDP首次站上1万美元大关,人民生活水平和财富拥有量持续提升,也为财富管理带来了新的机遇。券商可借助自身经纪业务的客户基础以及在投研业务、机构销售业务上的服务优势,通过业务协同、专业赋能和科技驱动,从传统单一的通道业务模式向全价值链财富管理转型。

03 风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策宽松对净息差可能产生负面影响、宏观经济下行时期借款人偿债能力下降可能会对银行资产质量产生不利影响等;市场下跌、金融监管趋严、市场竞争加剧、创新推进不及预期等,可能对券商业绩与估值修复带来不确定性。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP