Model Y爆发!特斯拉(TSLA.US)全球Q2交付量预计达9万

本文来自兴业证券,作者朱玥、孙帅。

投资要点

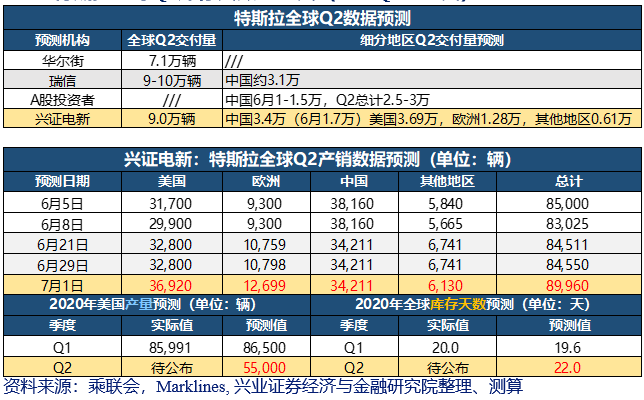

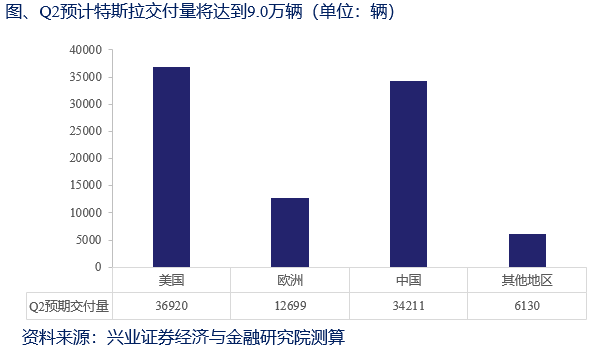

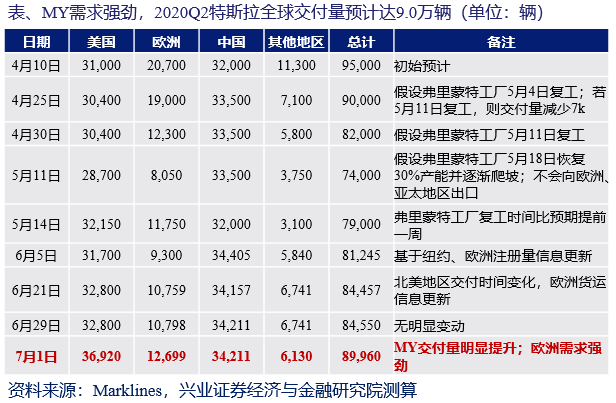

我们判断,受益于美国Model Y产销爆发和中国工厂的放量,特斯拉(TSLA.US)全球2020Q2交付量将达到9.0万辆,其中:中国3.4万辆;欧洲1.27万辆;美国3.69万辆;其他地区交付量0.61万辆,以上预测远超华尔街分析师预期,本篇报告还将详细讲述这样的预测是怎么得来的。

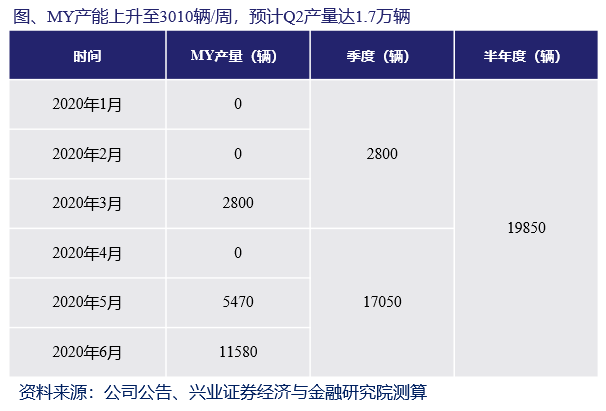

我们还预测:刚刚投产的新品电动SUV ModelY 在Q1交付仅有2800辆,但Q2已经达到17000辆,是本期Tesla交付超预期的最重要原因,这一幕将在明年在中国市场上演。

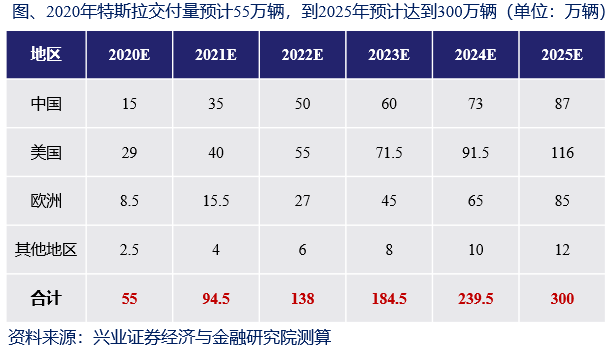

中长期来看:2020年全年国产特斯拉交付量将达到15万辆,市占率 12.5%。到2025年有望实现87万辆。全球销量预计2020年交付55万辆,市占率20%-25%,2025年随着皮卡、半挂式卡车的推出,产品线不断丰富,销量有望突破300万辆,市占率20%。

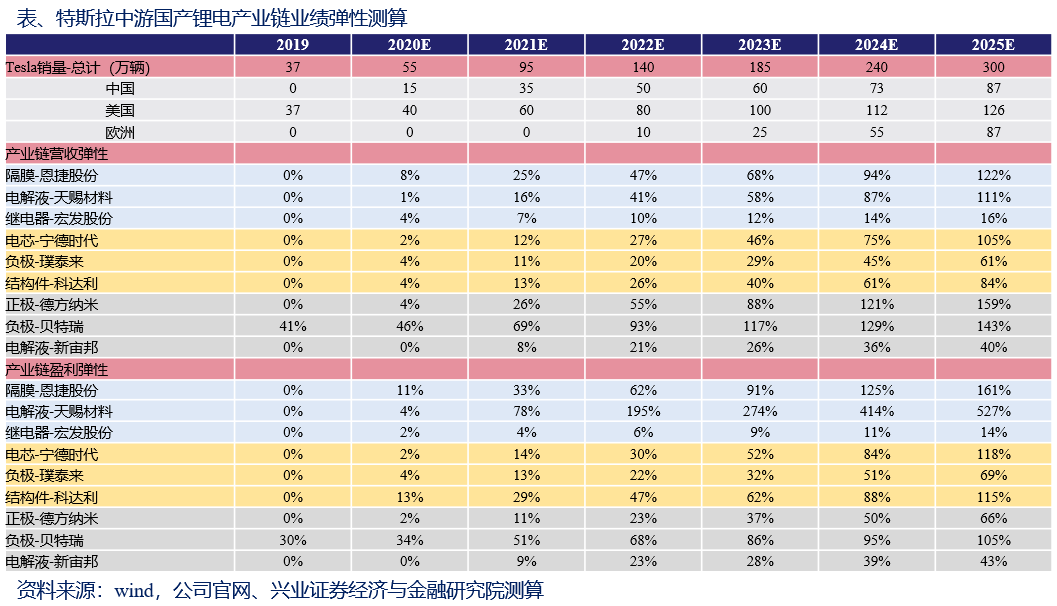

选股方向:特斯拉供应链选股依然是未来很长一段时间的主线,持续看好宁德时代在特斯拉等主流车厂的全球市场持续突破超预期,看好国产供应商切入LG化学和松下等海外供应链,甚至未来直接向特斯拉电池工厂供货,标的为科达利、璞泰来、恩捷股份、当升科技、宏发股份、天赐材料(化工组覆盖)、拓普集团(汽车组覆盖)、三花智控(汽车组覆盖)等。

无惧调整,不要下车,坚定看好全球电动化趋势及优质电车龙头一枝独秀。

风险提示:特斯拉产销不及预期,特斯拉Model 3需求不及预期。

预测结果

兴证电新最新预测结果(7月1日):

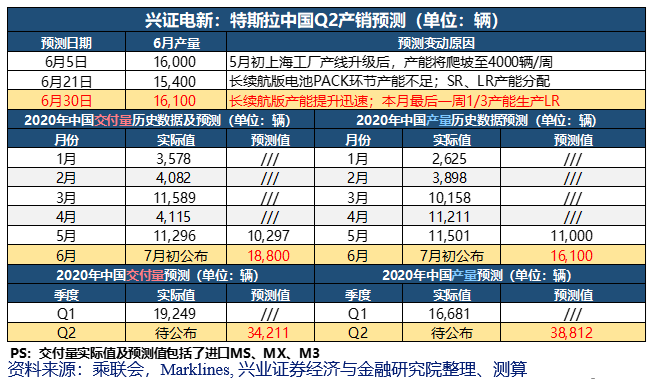

特斯拉中国交付量预测:6月1.88万(国产:1.70,进口:0.18);Q2:3.42万

特斯拉中国生产量预测:6月1.61万;Q2:3.88万

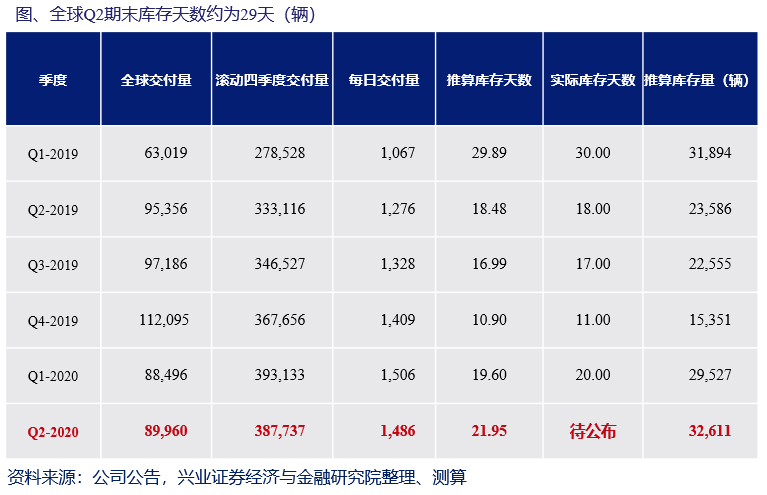

特斯拉全球Q2库存天数:22天(2020Q1:20天)

中国M3和美国MY放量是Q2全球交付量大超市场预期的关键

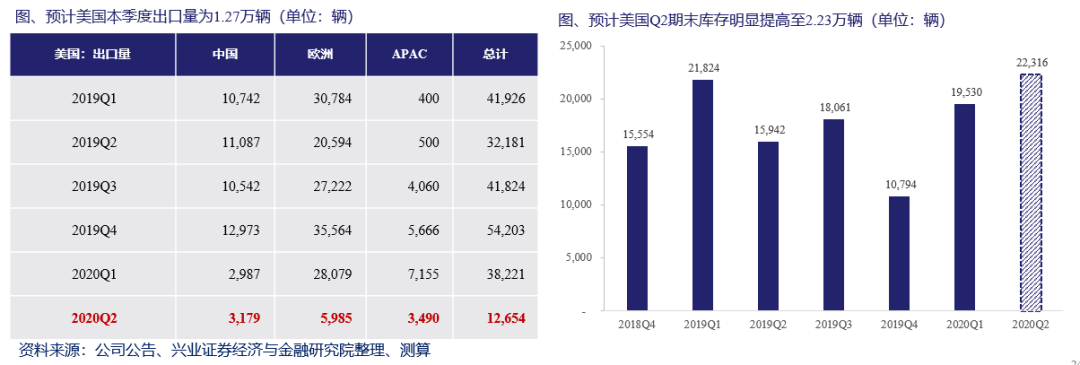

欧洲市场:结合月初欧洲各国公布的特斯拉注册量数据,4-5月交付量达0.56万,预计6月0.71万;Q2交付量1.27万,供货量1.42万,库存0.15万。

美国市场:根据Marklines数据,4-5月交付量达1.44万,预计6月2.26万;Q2交付量3.69万,供货量6.19万,库存2.23万。

中国市场:结合乘联会信息,4-5月交付量达1.54万,预计6月1.88万(国产1.70,进口0.18);Q2交付量3.42万,供货量4.21万,库存0.79万。

在欧洲、美国市场6月交付量数据预测偏乐观的情况下,尤其是美国MY产能提升迅猛,交付量显著增加,若中国6月国产M3交付量能够达到1.7万,则全球Q2交付量有望实现9万水平;若6月国产M3交付量仅达到1.3万左右水平,则全球Q2交付量难以实现9万水平。中国M3和美国MY是Q2交付量超预期的关键点。

特斯拉全球交付量预测:Q2预计9.0万,全年55万,2025年300万

Q2全球交付量:预计将达到9.0万辆。其中,中国3.42万辆(含MX&S),欧洲1.28万辆,美国3.69万辆。

2020年全球交付量:预计将达到55万辆。其中,中国15万辆,美国29万辆,欧洲8.5万辆。

2025年全球交付量:预计将达到300万辆。其中,中国87万辆,美国116万辆,欧洲85万辆。

报告正文

01、特斯拉:交付量预测方法和推演逻辑

预测方法&假设条件

预计指标及预测依据如下:

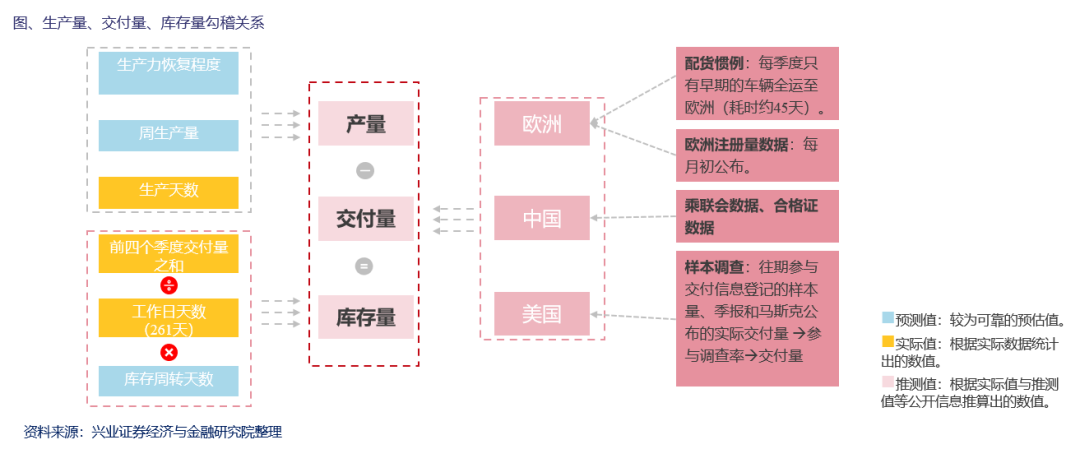

生产量:周生产量、生产天数、复工时间、生产力恢复程度

○期末库存量:期初库存量 + 供应量(生产量 + 进口量-出口量)- 交付量

交付量:样本调查、海运数据、注册量数据、销量等

时间跨度及假设条件如下:

月度、季度:生产节奏、库存波动是短期交付量变化的主要扰动;库存周转较快,库存时间短

年度:特斯拉在合理产能扩张的情况下,会持续处于合理库存水平的状态下

勾稽关系:产量-交付量=库存量

美国交付量测算方法:样本调查、产量推演

样本调查:

本季度样本收集:特斯拉新车车主参与线上调查,填写并更新购买时间、交付时间、交付车型等信息;

构成样本池:基于交付时间,统计参与调查中的本季度交付量;

计算参与调查率:待本季度实际交付量公布(季报、马斯克披露等方式),可计算本季度参与调查率=当前样本量/当期实际交付量(2020Q2参与调查率为5.0%)

下一季度样本收集→构成样本池→统计下一季度样本量

根据公式得出预测值:下一季度样本量/往期参与调查率=新一期交付量

产量推演:

产量预测:基于特斯拉弗里蒙特现有产能(到2020年中产能提升至59万辆/年)、生产天数、生产恢复程度等因素进行推测;

库存量预测:特斯拉2019年季度库存天数为19天,2020Q1库存为20天;由于卫生事件因素在Q2集中显现,预计弗里蒙特工厂季度库存天数在20天-25天。

交付量预测:基于合理库存水平情况下,对交付量进行预测。

基于以上两种方法对交付量的预测进行平衡和互相验证,得出最终季度交付量估计值

美国交付量测算方法:样本调查

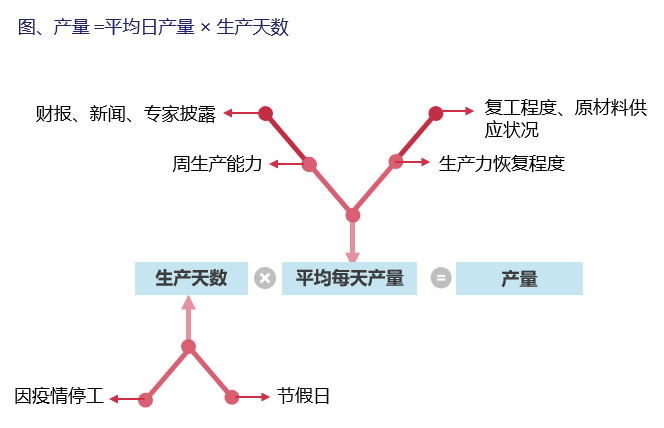

美国产量预测:产量 =平均日产量 × 生产天数

周生产能力(推测值):从财报公布的产能数据出发,根据新闻、资深专家评测,对周生产量能力进行实时的调整。

生产力恢复程度(推测值) :据复工程度(工人复工比例等)、生产材料供求状况等信息推算生产力恢复程度。

生产天数(实际值):据特斯拉实际因公共卫生事件、法定节假日等因素停工的天数统计实际生产天数。

根据生产能力和生产力恢复程度得出平均每天的产量。

根据公式得出预测值:产量 =平均日产量 × 生产天数

欧洲交付量预测:注册量信息起关键作用

结合配货惯例初步推测交付量:出于资金运营需要,季度初期的产品运往欧洲,越靠近季末,运距越短。结合美国Fremont工厂季度初期产量数据和运货数据,比如运输到欧洲的时间约为45天,推测出初始交付量。

船运信息推测进口量:根据公开披露的货运信息统计当季度计算累计装货时间,结合平稳的装货效率,推测当季度的进口量。

月度交付量调整:根据每月初欧洲公布注册量信息进行校验、调整得到欧洲的交付量信息。

最终交付量:根据欧洲月度注册量信息,对最终的交付量数据进行核验,更新。同时,结合产量、运输等信息,估算库存量情况。

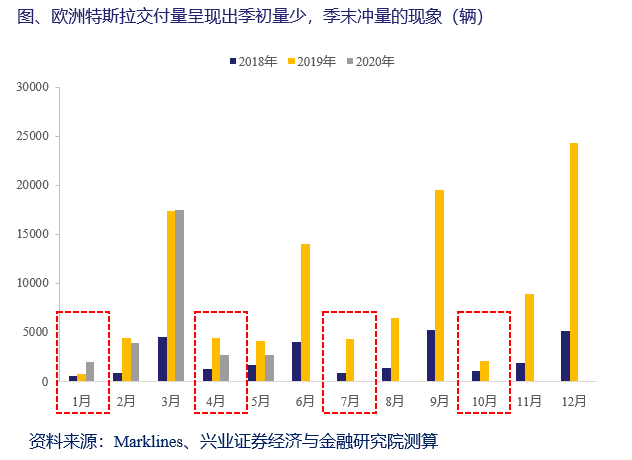

欧洲交付量预测:运输惯例形成季初交付量较低,季末冲量的现象

由于特斯拉遵循“越靠近季末,运距越短”的运输习惯,往往在季度初期的将大部分产品运往欧洲,时长约45天。

从实际销量来看,季初交付量(1月、4月、7月、10月)均呈现明显缩量的状态,但季末(3月、6月、9月、12月)均存在冲量的现象。

因此,对于欧洲交付量的预测,需考虑运输因素导致的月度交付量之间波动较大。而季度的交付量预测则更多依赖月度注册量信息(真实需求订单)以及美国弗里蒙特工厂的排产情况(实际供给)。

中国交付量预测:假设合理库存水平,跟踪现有产能

初步预测交付量:根据特斯拉上海工厂的现有产能水平、国产特斯合理库存的假设等因素对中国交付量进行初步推测。

月度调整:根据每月的生产合格证数据和乘联会的销量数据对交付量进行月度调整。

最终交付量:根据月度产销信息,对最终的交付量数据进行核验,更新。同时,结合产销量,估算库存量情况。

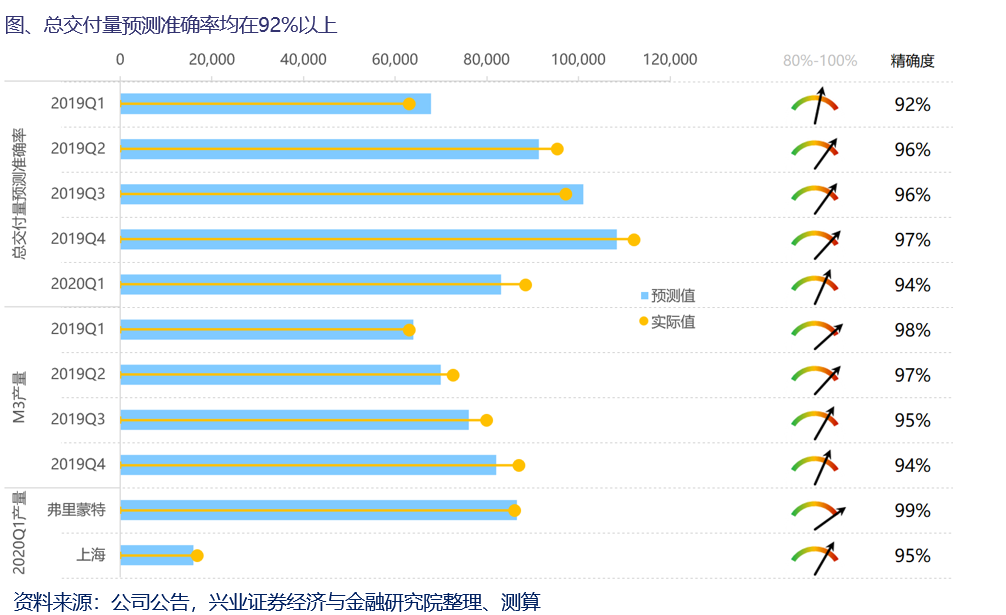

往期总交付量、产量预测较为精准

02、Q2预测:MY和中国市场带动全球销量大超预期

全球:2020Q2全球交付量预计达9.0万辆,MY和中国市场大超预期

中国、欧洲需求强劲,美国MY交付量提振明显

2020Q1特斯拉全球交付量达8.84万辆,其中美国3.1万辆,欧洲2.4万辆,中国1.9万辆。

美国特斯拉弗里蒙特工厂已于5月14日全面复工生产,相比预期时间提前一周。

截止目前(7月1日后无变动),2020Q2全球交付量预计达9.0万辆,环比2020Q1仅增加1.8%,公共卫生事件停产近两个月,依然实现销量正增长,大超市场预期。

全球:卫生事件致美国工厂长时间停工,但全球Q2交付依然有望超预期

卫生事件导致生产受阻,2020Q2全球交付量(最新预测9.0万辆)相比2019Q2的9.5万辆下降5%。

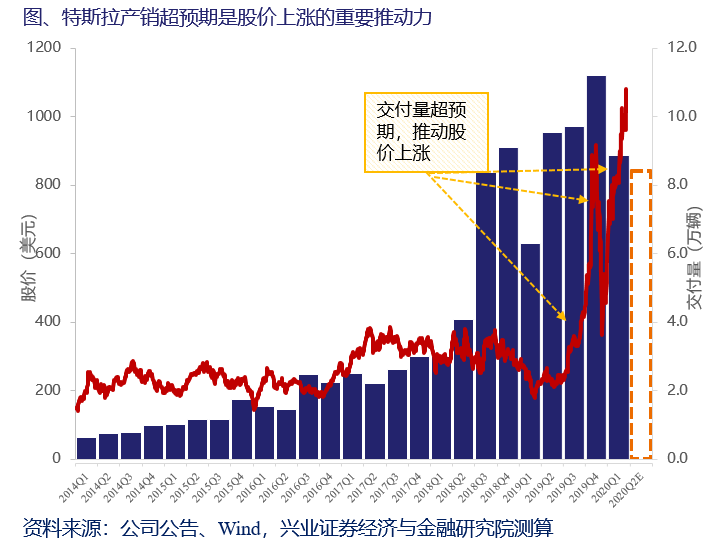

2020Q1全球交付量超市场预期后,特斯拉股价一度涨至$968.99,创历史新高。

尽管Q2交付量同比、环比均有下滑,但股价已经反映了交付量受卫生事件影响的预期。基于上海工厂、弗里蒙特工厂复工时间均早于预期,以及市场的强劲需求,预计2020Q2全球交付量将再度超市场预期。

美国:卫生事件致美国工厂产量下滑,MY产能上升至3010辆/周

国产标准续航版4月销量骤降

公共卫生事件因素导致弗里蒙特工厂3月23日左右停工,5月8日启动复工,5月18日正式获准开工,累计停工时间48天,约占整季度的53%。

Q1弗里蒙特产能利用率略有下滑主要是由于卫生事件因素(3.23开始停工)导致了约一周的停工时长。

预计Q2弗里蒙特工厂MS&X(年产能9万辆)、M3(年产能40万辆)产线产能利用率将下降至40%、46%,约692辆/周、3538辆/周。

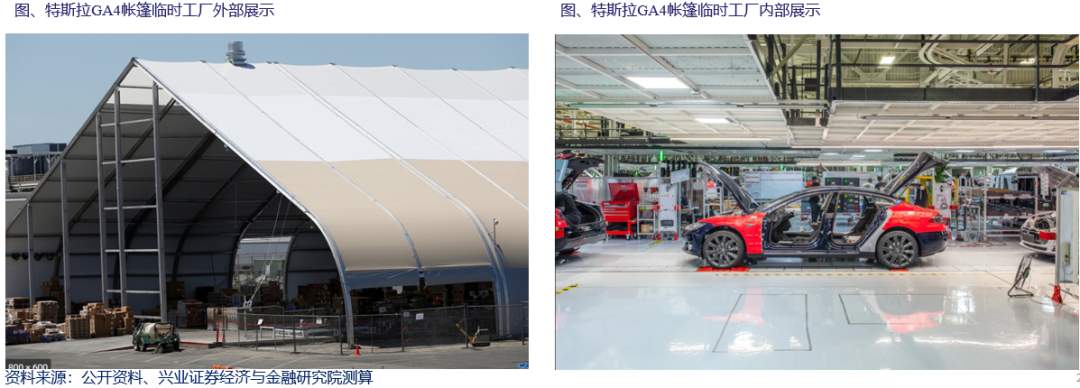

预计当前MY产能已达3010辆/周,主要系特斯拉最近正把GA4(又称著名的帐篷,the famous tent)用于MY的生产线上。新的M Y 产线还没有投产,但是距离不远了,可能在7月初投产。

美国:MY需求强劲,帐篷工厂启动,大幅度提升产能

特斯拉帐篷工厂:俗称GA4(全名:general assembly 4),是特斯拉在2018年春天,弗里蒙特工厂搭建帐篷的方式作为临时组装车间进行生产,彼时是为了增加M3产能,走出产能地狱。

GA4再度启用,单骑救主:而今,同为爆款车型的MY,由于订单需求火爆,但生产因卫生事件因素受阻,特斯拉不得不再次启用GA4,以此来增加MY的产能。

美国:MY爆款,显示出新品对市场强大的吸引力

对弗里蒙特工厂MY产量的预测主要基于以下两点:

1、特斯拉再次启用GA4用来增加MY的组装产能,同时GA4最高产能可达450辆/天。当前来看,MY产能已经上升至3010辆/周。

2、在特斯拉Q1季报电话会中,马斯克曾透露,特斯拉2020Q1生产的MY的量大于2017年下半年生产的M3的量(2685辆)。因此,MY2020Q1的产量料将大于2685辆。基于以上推演,假设2020Q1MY产量为2800辆。

美国:北美地区Q2交付量将达到3.96万辆

由于卫生事件的影响,本季度特斯拉北美地区交付量预计将达到3.96万辆,同比下降35%(2019Q2:6.1万辆),环比增加1%(2020Q1:3.9万辆)。

美国地区Q2预计交付量3.69万辆,其中M3达1.63万辆,MS&X达0.45万辆,MY达1.6万辆,MY受益于产量的大幅提升,交付量环比明显提高,有望成为下半年美国地区主要销量担当。

美国:预计Q2期末库存略有提高

美国库存量=弗里蒙特产量-出口量(中国、欧洲、其他亚太地区)-北美交付量(美国、加拿大)

Q2季末库存略有提高至2.23万辆,主要系卫生事件因素导致出口量大幅下降,尤其受对欧洲、中国出口量锐减的拖累。

欧洲:Q2预计交付量1.27万辆,库存大幅下降至0.15万辆

卫生事件因素导致欧洲本季度进口量大幅下降至0.60万辆,与历史数据相比,处于较低位置。

2020H1欧洲新能源车放量,市场需求强劲,预计Q2特斯拉销量达1.27万辆。

较低的进口量叠加强劲的需求,Q2期末库存大幅下降至0.15万辆,处于历史低位。

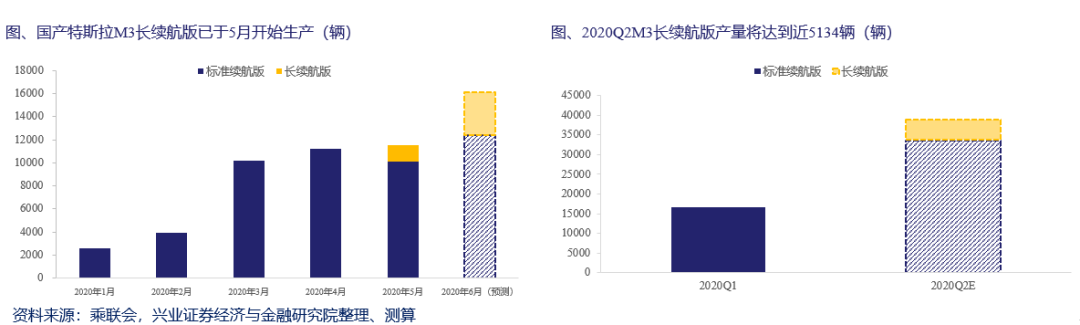

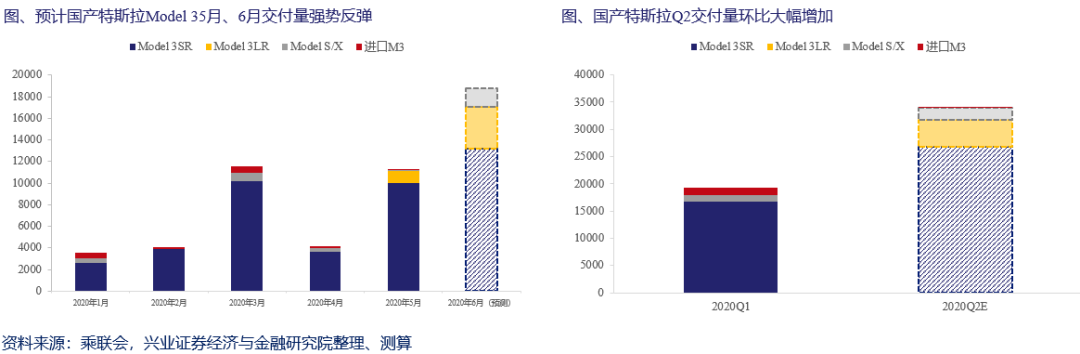

中国:价格稳定,5月交付量大幅提振,6月产销继续提升

国产标准续航版5月销量大幅反弹

2020年5月国产Model 3 产量达11501辆,销量达11095辆,环比4月销量(3635辆)大幅反弹,主要系标准续航版降价、长续航版交付。

2020年1-5月国产Model 3 累计产量达3.94万辆,累计销量达3.14万辆,累计库存0.80万辆。

特斯拉单月产量进入稳态,连续三个月保持 10000+ 辆/月的水平,销量主要受价格频繁波动、长续航版国产化等因素扰动。

国产:长续航版交付,标准续航版冲量,Q2数据将超市场预期

国产长续航版陆续交付,标准续航版去库存冲量

5月交付量:标准续航版1.0万辆,长续航版0.11万辆,MS&X 97辆,合计1.12万辆

预计6月交付量:标准续航版1.32万辆,长续航版0.39万辆,MS&X 0.18万辆,合计1.88万辆。

Q2累计交付量达3.42万辆,环比(2020Q1:1.92万辆)增加77%,其中标准续航版2.85万辆,长续航版0.33万辆,MS/X共0.22万辆。

国产:长续航版交付,标准续航版冲量,Q2数据将超市场预期

实地调研:标准续航版交付最快需1周时间,长续航版需要7月中旬交付

实地调研所需交付时长:标准续航版一般在1-2周时间,基础款最快可于1周内提车,长续航版6月初预定后最早仍需等到7月中旬。

目前来看,M3订单仍较为充足。基于国产特斯拉合理库存水平的假设,同时考虑季末冲量的惯例,预计交付量在本月产量的基础上,还可以提前交付0.25周周产能的量,约750辆。

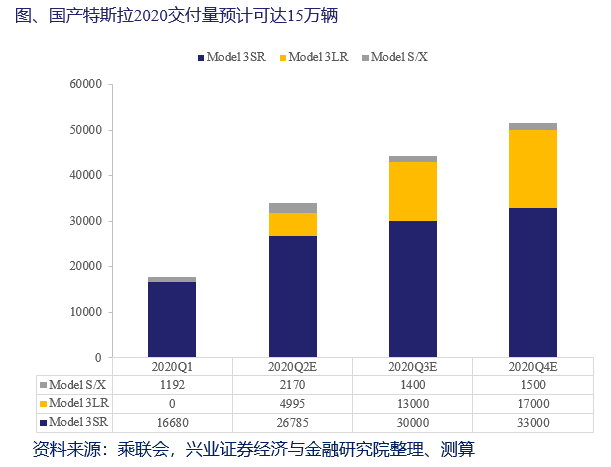

国产:全年15万辆交付量可期

Q1实际交付量:标准续航版1.7万辆,MX/S 0.12万辆,进口M3 0.14辆,合计1.92万辆;

Q2预计交付量:标准续航版2.68万辆,长续航版0.50万辆,MX/S 0.22万辆,合计3.42万辆;

Q3预计交付量:标准续航版3.0万辆,长续航版1.3万辆,MX/S 0.14万辆,合计4.44万辆;

Q4预计交付量:标准续航版3.3万辆,长续航版1.7万辆,MX/S 0.15万辆,合计5.15万辆;

2020全年预计交付量:标准续航版10.8万辆,长续航版3.33万辆,MX/S 0.63万辆,合计14.9万辆。

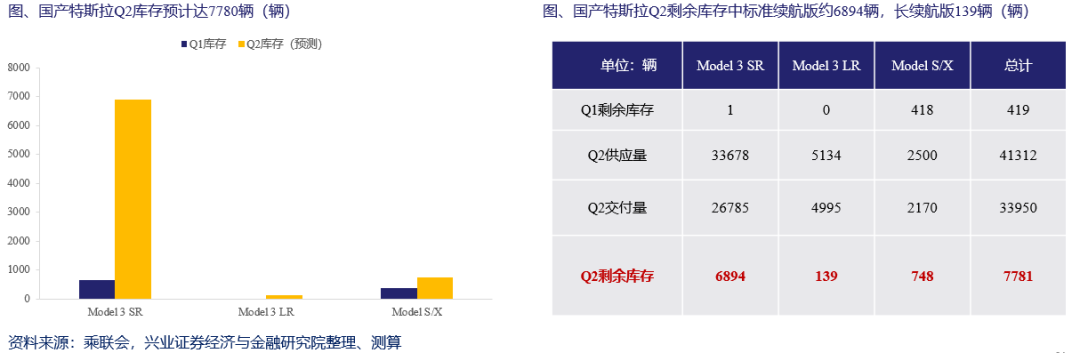

国产:2020Q2库存预计为0.78万辆,约21天库存天数

国产长续航版交付,标准续航版去库存

根据“Q2期末库存=Q1期末库存+Q2生产量-Q2交付量“,预计Q2剩余库存7780辆,其中标准续航版6894辆,长续航版139辆。

Q2期末库存环比Q1有明显增加,主要是由于4月销量骤降的影响,以及现有产能水平大幅提升所致。当前库存量对应约21天的库存天数,与本季度全球库存天数相仿,处于合理水平。

全球:2020Q2库存预计3.3万辆,约22天库存天数

根据“Q2期末库存=Q1剩余库存+Q2生产量-Q2交付量“,预计Q2剩余库存3.26万辆,库存天数约为21.95天。

Q2期末库存环比Q1有明显增加,主要系卫生事件因素导致美国出口量大幅下降、北美地区市场需求略显疲软、中国4月销量骤降等因素综合所致。

03、投资建议与风险提示

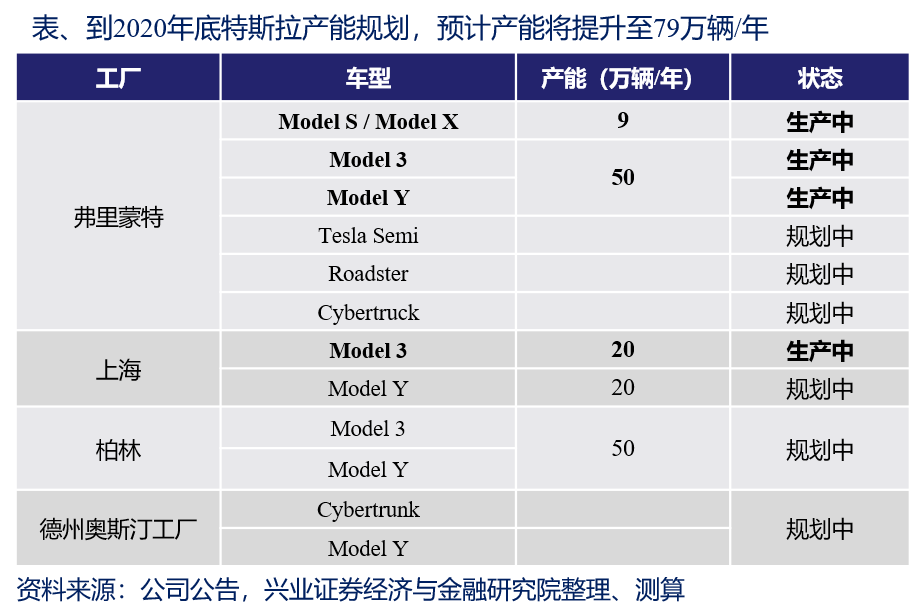

特斯拉产能持续扩张

当前产能布局:到2020年年底,特斯拉年产能将达到79万辆,其中上海工厂年产能提升至20万辆,弗里蒙特工厂年产能提升至59万辆。

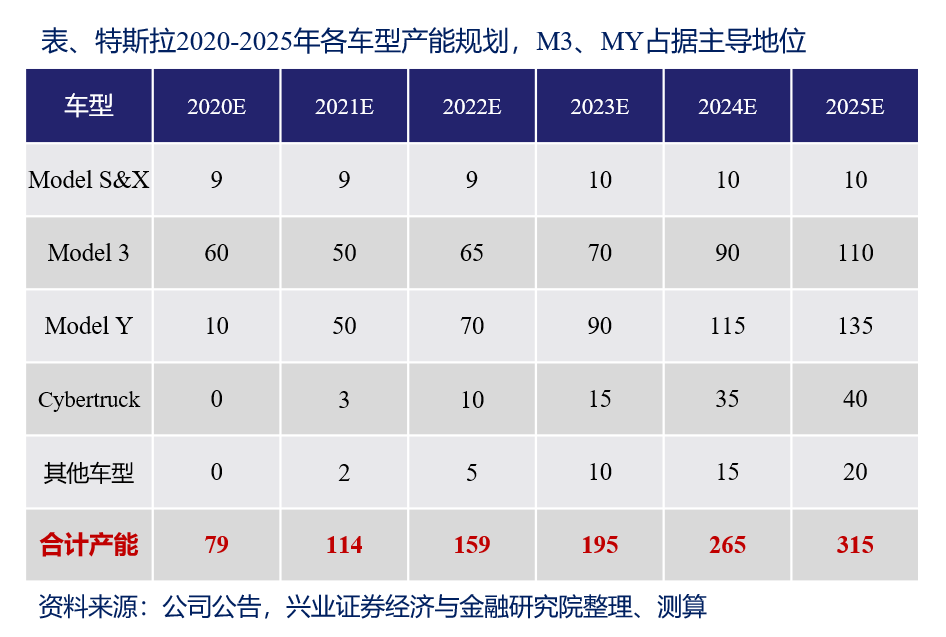

未来产能预计:随着欧洲柏林工厂、德州奥斯汀工厂的投产以及原有工厂产线的扩张,预计2021年-2025年年产能将达到114/159/195/265/315万辆。

特斯拉2020-2025年产销量预测

特斯拉中长期产销量可期:预计2020年特斯拉产销量将达到55万辆,其中中国15万辆;到2025年,特斯拉产销量有望达到300万辆,其中中国87万辆,欧洲87万辆,美国126万辆。

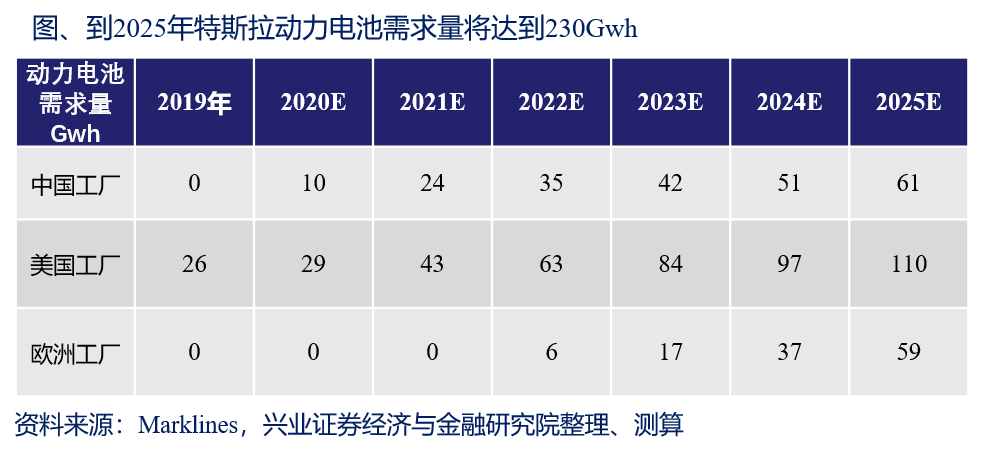

特斯拉动力电池需求强劲:预计2020年特斯拉动力电池需求量将达到38Gwh,其中中国工厂10Gwh;到2025年,特斯拉动力电池需求量有望达到230Gwh,其中中国工厂61Gwh,美国工厂110Gwh,欧洲工厂59Gwh。

特斯拉供应链核心主线选股,国产中游锂电材料受益

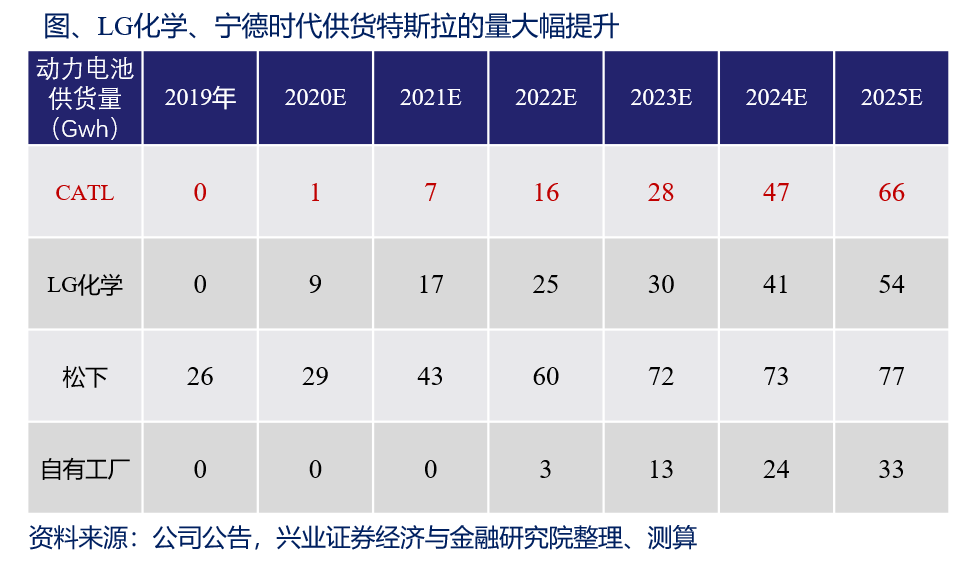

特斯拉供应链将是很长一段时间的选股主线:预计2025年,特斯拉销量达到300万辆,装机需求约230GWh。预计松下、LG、CATL、自有工厂占Tesla采购份额的34%、23%、29%、14%。到2025年,CATL总供货特斯拉的量将达到66Gwh,其中高镍三元电池约49.4Gwh,占宁德时代供应特斯拉电池总量的75%,其余25%为宁德时代的磷酸铁锂电池。

若特斯拉美国自有工厂由宁德时代与特斯拉联合参与(合作程度或超松下-特斯拉的超级工厂1号),预计到2025年宁德时代供货特斯拉的量将达到99Gwh,占比43%,成为其第一大全球动力电池供应商。

国产Model 3供应链

投资建议:受益于Tesla销量的持续增长,中游锂电产业链相关标的将享有长期确定性的成长空间。远期来看,我们认为2025E相关标的将享有较高的市占率及营收空间,对应远期估值仍存在较大的弹性。继续看好产业链各环节优质龙头宁德时代、恩捷股份、璞泰来、科达利、天赐材料、宏发股份等。建议关注LFP装机回暖受益标的德方纳米、比亚迪(01211)、国轩高科、亿纬锂能、天奈科技等。

风险提示:特斯拉Model 3需求不及预期,特斯拉产销不及预期。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP