全球上半年手游投放与变现概览:游戏类广告主同比增长10% iOS变现高出安卓35%

本文来自微信公众号“游戏茶馆”。

公共卫生事件在2020年于世界范围的蔓延,给游戏产业带来了深远的影响。一方面公共卫生事件导致的居家隔离,让更多用户有了充足的休闲游戏时间,让大批量游戏的买量获客成本降低。但另一方面,公共卫生事件对于经济的负面影响持续发酵,低成本获取到的用户显示出创造eCPM能力不足的问题。

随着短视频APP在公共卫生事件期间的热火,传统买量媒体平台之外,开发者有了更多的选择。随着休闲游戏广告变现模式的持续火热,买量素材也在悄然发生着变化。连续剧形式的视频买量素材、拉环解谜的试玩广告类别正在成为热点。

近日,TopOn携手ZingFront发布《全球手游广告投放与变现白皮书(2020年上半年)》,本文分析了报告当中的重点数据内容,希望给到开发者帮助。

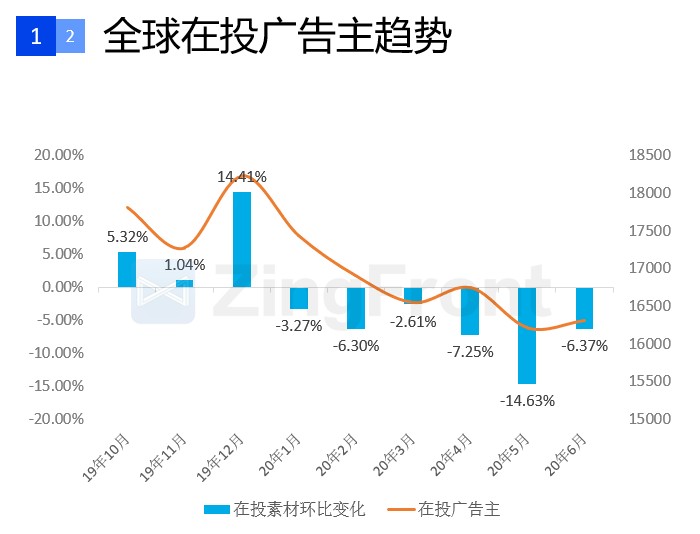

全球游戏类广告主自1月份数量开始下降 5月份下降14.63%

白皮书显示,2020年上半年游戏类广告主同比增长10%,占所有应用中的32%,预计21年上半年全球在投游戏广告主将达4W,对比20年增加15%。

受公共卫生事件影响全球经济下行,全球在投广告主数量自1月份开始持续下降,其中下降环比最大出现在20年2月份,环比下降3.82%。最大同比下降出现在5月份,同比下降14.63%。但是随着中国公共卫生事件的稳定和多个国家对公共卫生事件的控制和经济的回复,6月份下降幅度收回到6.37%,或许随着后公共卫生事件时代的到来,广告主将继续扩大投放力度。

广告素材投放平台分布上,2020年上半年Android素材量占比反超iOS平台,到达56%,预计21年Android类素材占比将进一步增高,预测将占所有素材量的6成。这或是因为全球Android阵营手机厂商的不断推陈出新,以及5G技术的不断普及,并且目前苹果公司(AAPL.US)还未5G旗舰手机。

重度游戏广告素材投放数量最多 视频广告素材最受欢迎

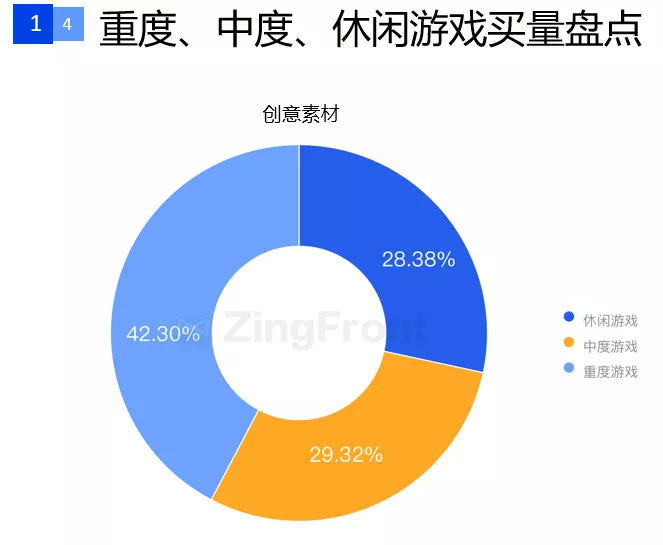

游戏类型方面,重度游戏广告素材量占总素材量的42.30%,与休闲游戏和中度游戏大概形成4:3:3。虽然重度游戏广告素材占比更多,但是中度游戏和轻度游戏中有大量的休闲游戏产品,由此可见休闲游戏买量素材正在凸显增长趋势。

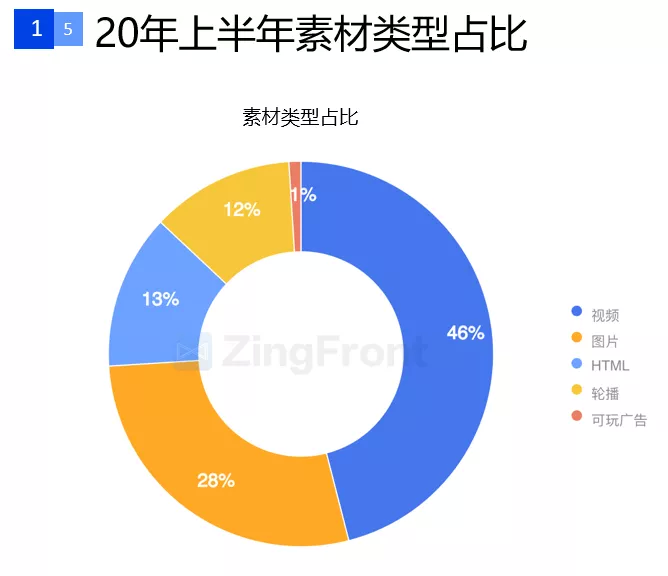

按照投放广告的类型分类,视频类素材占比最高,达46%,其次为图片类素材,占比28%。而其后的HTML广告、轮播广告和试玩广告都带有视频的成分在。综合来看,随着全球移动网络的发展和流量资费的降低,动态素材的占比将越来越高,至少在上半年视频素材的总占比已经超过一半。

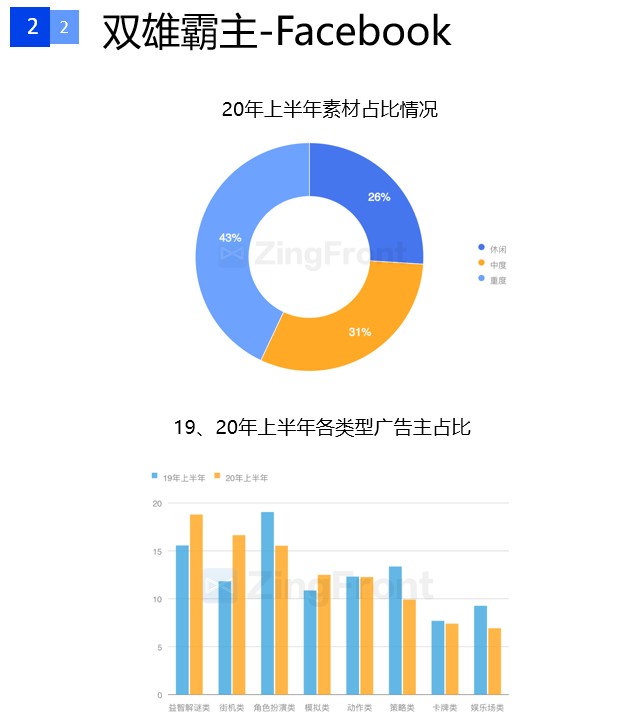

Facebook(FB.US)上重度游戏投放占比更高 Nativex以投放休闲游戏为重心

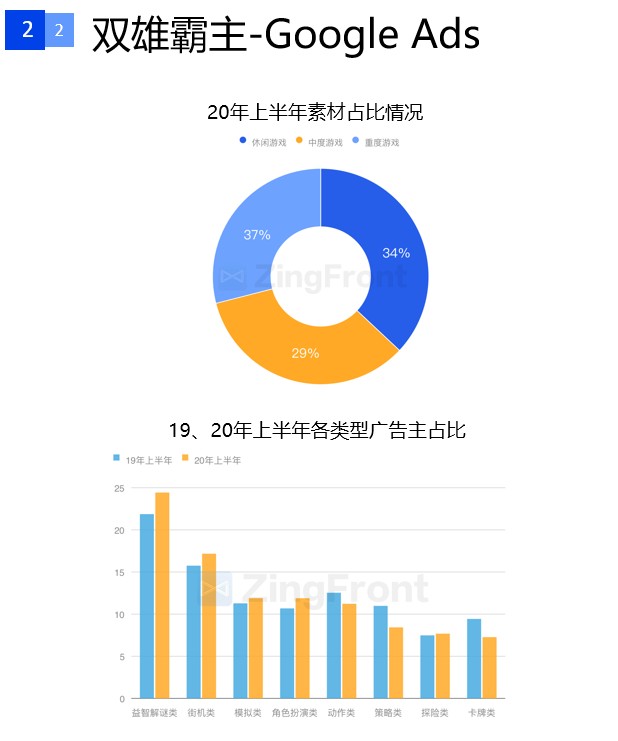

放眼全球,投放渠道仍然是以Google(GOOG.US) Ads和Facebook双雄霸主为首,其后是分别是ironSource、Unity Ads 、AppLovin和Nativex四家主投游戏方向的平台。Google Ads的投放方向发展均衡,重度、中度和轻度游戏三分天下。而Facebook则是重度游戏居多,占比43%,休闲游戏占比最少,仅为26%。主投休闲游戏的开发者,或应该更多着眼于其他游戏投放平台。

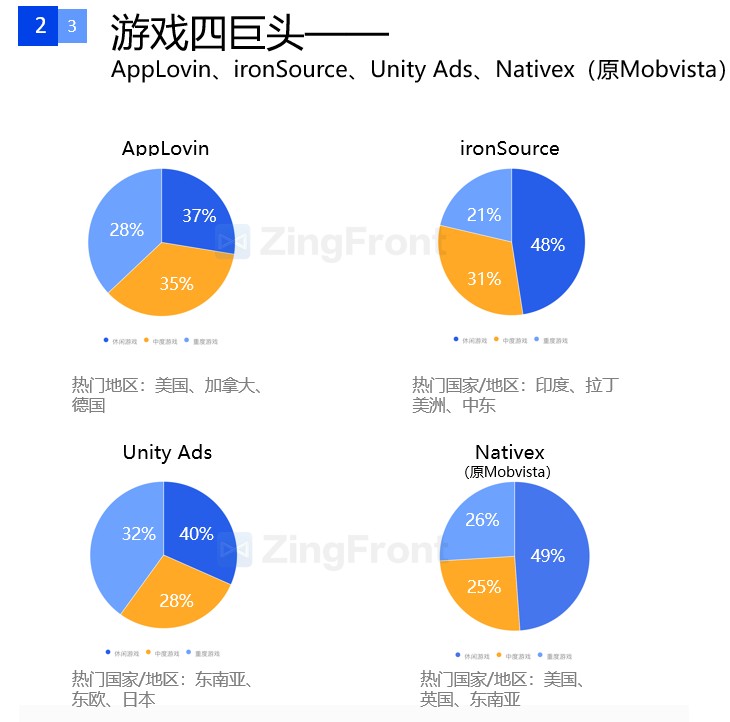

ironSource、Unity Ads 、AppLovin和Nativex四家平台在2019 年下半年占有游戏类应用投放市场的43%的素材份额。美国作为全球最成熟的休闲游戏市场,在四家平台上投放量最多,尤其以AppLovin和Nativex为主,国内想出海北美市场的休闲游戏开发者更应该关注这两个平台。

相比美国而言,公共卫生事件期间居家隔离情况更加显著的东南亚、拉丁美洲地区也榜上有名。从白皮书统计分布来看,ironSource主要投放印度、拉丁美洲、中东市场,而Unity Ads主攻东南亚、东欧和日本市场,不无例外的四家游戏投放平台对于休闲游戏产品的投放占比都超过了50%。

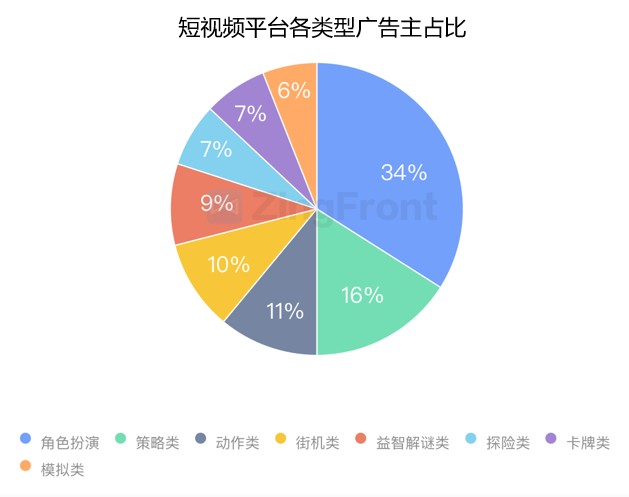

角色扮演游戏广告主钟爱短视频平台 B站(BILI.US)以二次元游戏广告主为主

白皮书在盘点国内主流短视频平台(抖音、西瓜视频、火山小视频、皮皮虾、快手、土豆视频)后观察到,2020年上半年角色扮演类游戏广告主占比最高为34%,其次为策略类和动作类分别占比16%和11%。角色扮演类游戏广告主,以传奇MMO、回合制MMO、BT服等产品类型为主,投放素材方面有游戏内截图、真人宣传以及连续剧形式。

另外,白皮书也对国内二次元文化弹幕视频网站B站进行了头部广告主分析,由于B站的二次元属性导致,前十广告主投放的主流产品,只有《炉石传说》一款非二次元游戏。剩下9款都是二次元IP或者泛二次元游戏。

据Bilibili发布了20年Q1季度财务报告显示,B站第一季度营收23.2亿元人民币,同比增长69%。其中广告业务收入2.1亿元人民币,同比增长90%。由此可以看到,B站游戏广告业务发展迅猛,二次元游戏开发者可以在该平台上寻找机会。

公共卫生事件之下各国游戏投放情况盘点

1. 美国投放同比增长34.23% 三消品类最受欢迎

作为海外收入最高,最活跃的市场,美国手游继续保持高速增长。今年累计抓取在投广告主过万,比19年同期增长34.23%。根据广大大后台数据来看,三消已经正式成为了美国 iOS 游戏市场的最大品类。

而受到美国因公共卫生事件爆发和社会因素影响,在投素材数量在5月份的时候开始下降,但这一趋势在6月份略有缓解。

2.中国投放2月份环比增长1.46% 公共卫生事件稳定后6月份开始回暖

中国手游广告投放表现较为跌宕,19年下半年开始下滑,2月份由于大量人口居家隔离,推动了更多广告主的投放,环比增长1.46%。但是受到版号限制、经济放缓等影响,自3月以来广告主数量与素材数量开始下降,到6月才开始出现回升迹象,这或与公共卫生事件稳定和经济大环境回暖有关。

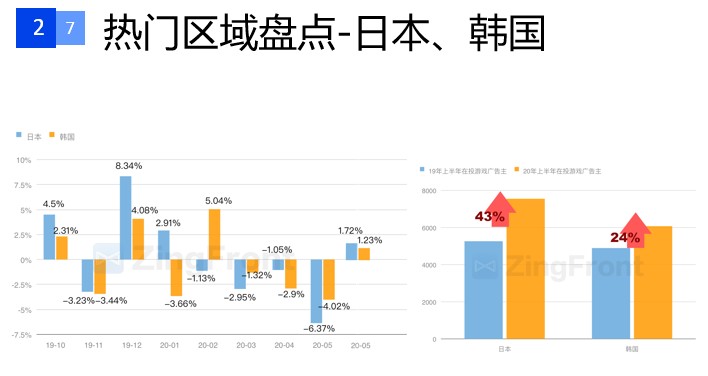

3.日韩受公共卫生事件影响投放环比下降 但同比均大幅上升

日本在20年2月以后由于公共卫生事件原因,在投广告主环比持续下降,韩国在2月份的时候投放素材小幅上扬,但自3月份也开始下降,不过随着公共卫生事件得到稳定控制,均在6月出现回升。虽然两国投放环比在上半年呈现下降趋势,但是同比19年的数据,日本达到了43%的增长,韩国达到了24%的增长。

日本作为19年平均移动游戏消费最高的国家,韩国作为以游戏为支柱产业的国家,游戏产品的发展仍然保持着高速增长的态势。

4. 欧洲受到公共卫生事件影响较小 英德同比增长均超过40%

英国在投广告主数量最高出现在19年12月,德国在投广告主数量最高出现在20年2月。两国在进入20年后都有着小幅上涨的趋势,不过德国在5月份略微下降。同19年上半年相比,英德2个国家20年上半年在投广告主都明显的增加,其中德国同比增长最快,同比增长为58%,其次为英国,同比增长为40%。

5.人口众多的双印地区投放环比下降明显 同比显著增长

由于受到公共卫生事件的影响,印度和印度尼西亚这两个人口大国上半年游戏投放环比呈现下降趋势。中两地区5月份下降幅度最大,都在10%左右,在6月份下降的趋势也没有得到较好的缓解,但整体来看20年上半年在投游戏广告主,对比去年同期都有显著增长,其中印尼地区增幅高达57%。

6.巴西未在公共卫生事件期间限制人口流动 投放同比和环比增长明显

巴西有近8000万玩家,每年总消费额为15亿美元,为全球第13大游戏市场。而巴西政府也没有限制公共卫生事件期间人口流动,大经济环境和游戏市场受到波及较小。19年Q4季度,在投广告主呈短期震荡波动,在进入20年后一直保持稳健的增长速度,预计巴西地区20年Q3季度还会保持小幅度的增长趋势。

从白皮书的统计上来看,巴西只有在今年1月份和4月份呈现投放环比下降的趋势,总体上同比去年和环比都是增长的。

7. 俄罗斯投放表现较为平稳 策略解谜和街机类最受欢迎

总体来看俄罗斯手游投放素材数量上半年呈现波动起伏的状态,或是受到公共卫生事件的影响。但是五月份迎来了显著的环比提升,从投放素材分类来看,策略解谜类占比19.64%,街机类占比17.95%,策略解谜类产品的占比高于其他地区5个百分点。

今年5月,苹果正式在俄罗斯市场开放Apple Search Ads(ASA)投放,刚开放这段时间对俄罗斯手游市场会是不错的红利期。但由于俄罗斯国情特殊原因,菠菜类、网赚类产品会受到一些限制,需要开发者和广告主留意。

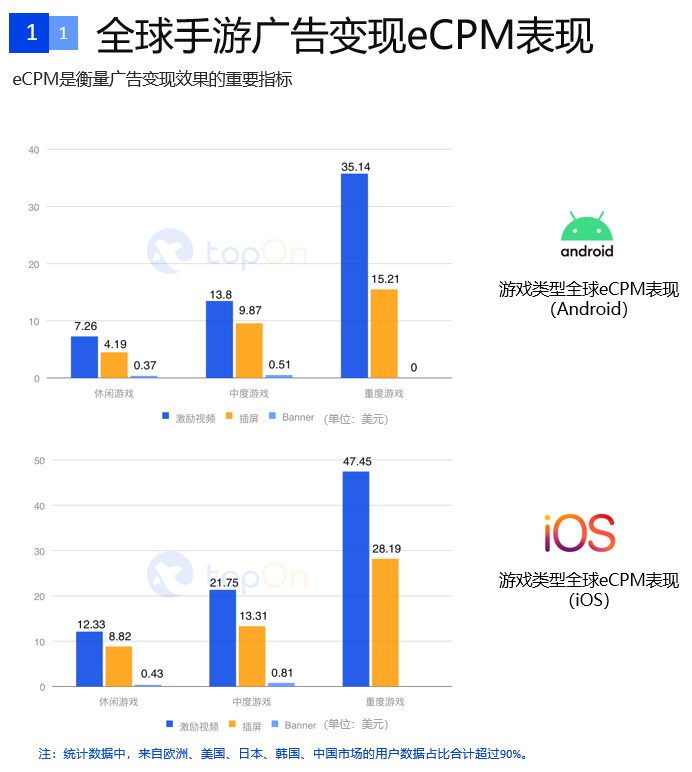

手游广告eCPM表现:激励视频频>插屏>Banner iOS比安卓高出35%

从游戏类型及广告样式表现来看,重度游戏激励视频eCPM表现最好,在iOS端达到了$47.45,相比应用广告变现最广泛的休闲游戏,iOS端高出将近4倍;在同类型游戏中,iOS的eCPM相较Android也更有优势,整体高出35%左右。

但是由于不同类型游戏变现手段的不同,重度游戏以内购变现为主,中度游戏选择IAA混合变现模式,轻度游戏以广告变现为主,在eCPM的表现上依然是重度游戏>中度游戏>轻度游戏。

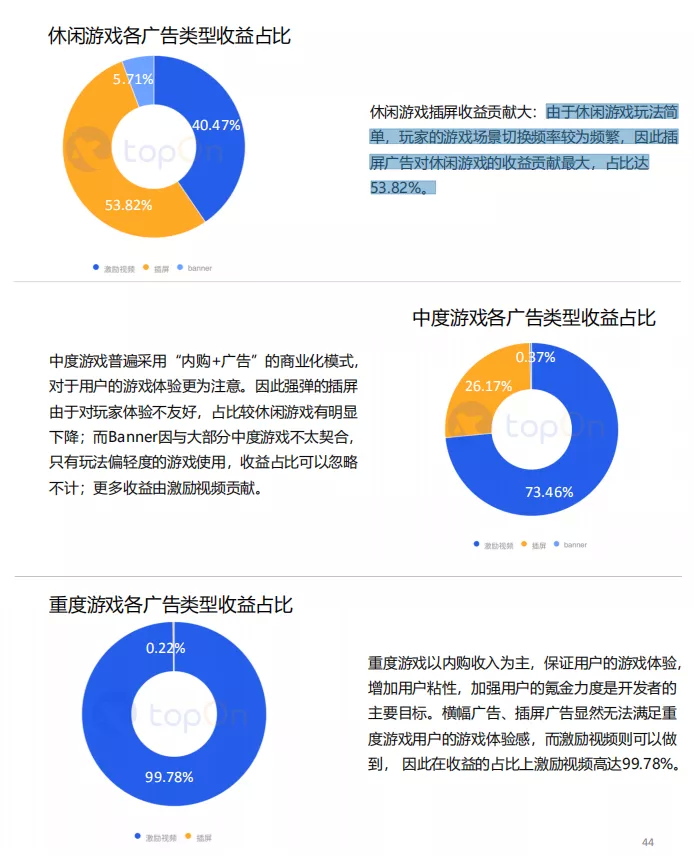

由于休闲游戏玩法简单,玩家的游戏场景切换频率较为频繁,因此插屏广告对休闲游戏的收益贡献最大,占比达53.82%。但是激励广告视频仍然占据40.47%,也不容忽视。

对于中度游戏来说,混合变现的模式和较为长线的游戏玩法,让插屏广告这类比较影响沉浸式体验形式的广告变得不那么流行。也因为Banner广告与中度游戏体验的不契合,而导致了视频激励广告占比达到73.46%。

对于重度游戏来说,eCPM大部分由内购来贡献,广告只是作为营收的辅助手段,原则上不会对玩家造成全场景的困扰。所以插屏和Banner广告都不太适合登陆重度游戏,激励广告视频达到了绝对领先的99.78%。

按照国家分类来看,各国都在公共卫生事件期间受到了波动和影响。中国市场双端eCPM中位数均在3月份进入最低表现,特别是iOS端激励视频接近“腰斩”,从1月份的$20.2降到了$11.12。但是这一趋势在4月份得到了有效的缓解,安卓端eCPM表现在5、6月份有着大幅度上涨,这应该跟公共卫生事件稳定和全新5G安卓手机的普及有关。

美国地区Android端激励视频的eCPM受公共卫生事件影响明显,4月份开始大幅下滑,iOS端激励视频则从3月份开始也逐步下滑。从目前的趋势来看,eCPM上升幅度没有中国大,且插屏广告的eCPM产出比重逐渐上升,或是受到公共卫生事件居家影响,更多非核心玩家选择轻度游戏的原因。

日韩地区由于公共卫生事件控制得当,游戏eCPM表现比中美更加稳定,尤其是日本市场保持全球最高的eCPM价格。具体广告分类上,类似于美国的趋势,插屏广告eCPM占比在日韩市场有着显著提升,这代表着轻度游戏在这两个国家有着流行的趋势。

英国市场受到公共卫生事件波动较小,整体eCPM表现稳定,而德国Android端的激励视频与插屏eCPM整体还往上增长。新兴市场方面,两印、巴西、俄罗斯eCPM表现尽管都受到公共卫生事件影响而出现短期的降幅,但整体都在波动中向上增长。

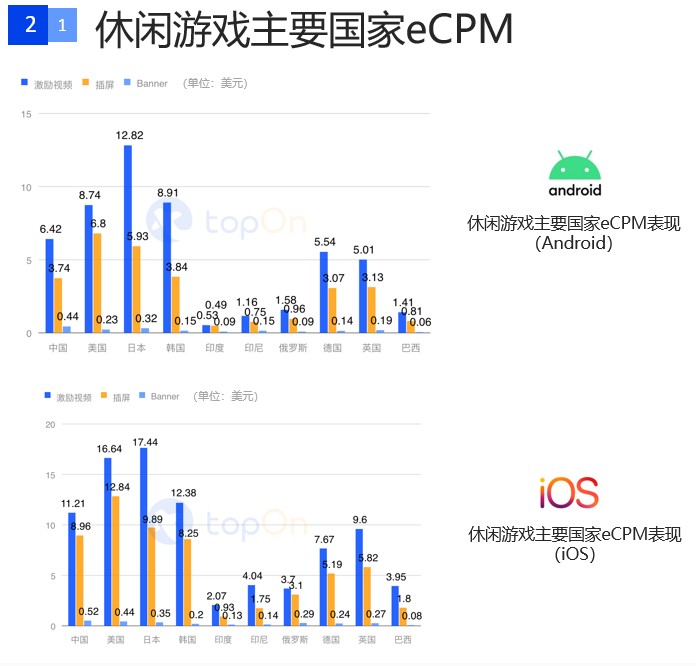

休闲游戏eCPM表现:日本最好 中国第四 印度双端eCPM都低于1美元

Android端激励视频eCPM最高的地区为日本,eCPM中位数为$12.82,插屏为$5.93 位于第二名。激励视频中韩国以$8.91排在第二名,插屏中美国以$6.80排在第一名。iOS端激励视频eCPM最高的地区为日本,eCPM中位数为$17.44;其插屏$9.89排名第二。美国以激励视频$16.64排名第二,插屏$12.84排名第一。

从这些数据来看,日韩作为跟中国同样的东亚文化圈,更加适合国内休闲游戏开发者出海。以激励广告为主的变现模式在两国eCPM表现都较好,日本的eCPM表现远高于国内。而超休闲游戏第一大国美国则是插屏广告的表现更好,中国的eCPM表现可以位列第四,有出海能力的开发者可以着手开发日韩和美国市场。

投放整体趋势:轻娱乐成为风口 互动剧素材受欢迎 安卓素材超越iOS

第一个趋势是轻娱乐的风靡,从白皮书统计的上半年投放数据来看,全球投放广告主TOP50的前三名全部是休闲游戏,而休闲游戏也成为了该榜单上的最大品类。全球社交媒体超新星TikTok平台上游戏广告投放量近些年保持在增长指数前三名,不论是休闲游戏品类还是短视频社交平台,都在全球范围内成为更加风靡的存在。

第二个趋势是带有互动元素、连载元素的试玩广告、影片广告投放素材正在变得受欢迎。拥有更丰富内容和更强互动性的动态类素材形式,比如山海经游戏的“魔幻连续剧”买量素材,和高互动性的试玩广告(拉环解谜游戏)占比都在持续增加。

第三个趋势在于5G技术和各个手机硬件厂商新款手机的推出,让广告素材的内容深度得以扩充,安卓素材在上半年超越iOS,激励视频广告成为所有素材中最大的品类。技术和硬件的提升,让用户可以消耗更多的流量观看内容丰富的激励视频,在提升广告CPI转化的同时,对于素材本身的质量、创意和内容深度也有进一步的需求。

变现整体趋势:日本市场表现最好 中国安卓变现较差 美国竞争压力大

从白皮书的数据来上,中美日韩在综合双端表现后可以称为全球手游变现表现最好的四大市场,但是其中尤以日本市场在eCPM、LTV和留存方面全面领先。但是由于日本游戏市场的独特属性,重度游戏和重度游戏的表现较为稳定,轻度游戏虽然在上半年变现表现保持上涨,但是该品类并不是整个日本市场的重心所在。

全球最大的轻度休闲游戏市场依然是美国,美国市场eCPM和LTV表现高于平均值,但是休闲游戏次留低于行业平均值,这也与美国作为主要的休闲游戏市场,产品更新换代非常频繁,竞争异常激烈。

对于中国市场来说,从iOS的eCPM和LTV数据来看上半年保持波动起伏,从4月份开始小幅度上升,总体高于平均值。而安卓端相比iOS的变现数据来说表现较差,安卓端eCPM低于全球中位值,但是由于安卓设备在中国占比达到81.1%,仍然带来了可观的规模变现效益。

与中美日韩四大游戏市场对比,新兴国家的表现并不算亮眼。虽然双印、俄罗斯、巴西和东欧地区的买量成本较低,但是整体跟变现相关的LTV、eCPM和留存数据全部第一第一梯队国家,投放收回成本的压力并不小。但是由于巴西、印度、印尼等人口大国具有人口红利优势,俄罗斯对于特殊品类具有竞争优势,这些新兴游戏市场仍然值得出海开发者去尝试。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP