震惊!史赛克(SYK.US)竟然还是生物医用材料大佬?

本文来自微信公众号“思宇医械观察”。

前言

很少有人知道骨科巨头史赛克(SYK.US)还有另一副面孔——生物医用材料行业的大佬。但一说起骨科占生物医用材料38%的用途,就不难以理解史赛克的多面性。据了解,生物医用材料现已成为整个医疗器械产业的重要基础,其产品约占医疗器械市场的四至五成。而且生物医用材料还是世界经济中最有生机的朝阳产业。一起来了解一下身为生物医用材料行业大佬的史赛克吧!

一、生物材料概况

1、基本概念

生物材料(又称生物医学材料或生物医用材料)是指以医疗为目的,用于诊断、治疗、修复或替换机体组织、器官或增进其功能的材料。

按照国际惯例,生物材料及其相关产品是生物医学工程产业的重要组成部分,是医疗器械产业的基础,其管理属医疗器械范畴。生物材料学是在材料科学、材料化学、材料物理学等领域和生物学、医学、药学等学科之间形成的交叉性边缘学科,具有知识、技术密集和多学科交叉的特点,已成为当代材料学科的重要分支。

生物材料的用途主要有三种:1、替代损害的器官和组织(如:人造心脏瓣膜、假牙和人工血管等);2、改善和恢复器官的功能(如:隐形眼镜、心脏起搏器等);3、辅助治疗过程(如:介入性治疗血管支架、用于血液透析的薄膜、药物载体与控释材料等)。

2、发展历史

第一代:生物相容性和惰性生物材料

20世纪60年代开始,在对工业化的材料进行生物相容性研究基础上,开发了第一代生物材料及产品用于临床治疗,例如骨钉和骨板、人工关节、人工血管等。

第二代:生物活性和可降解吸收材料

20世纪80年代开始,生物材料领域的重点从惰性转为生物活性。这类材料能在生理条件下发生可控反应,并作用于人体。与第一代材料相比,具有无毒、无副作用、无免疫问题的特点;而且耐腐蚀性好,能与细胞表面的多糖和糖蛋白结合。90年代中后期,一种将生物活性和降解性相结合的新型生物材料诞生了,它可在分子水平上刺激基因,刺激细胞增殖,诱导组织分化,进而构筑新的组织和器官。

第三代:组织工程材料及纳米生物材料

为了使种子细胞增殖和分化,组织工程需要一个由生物材料所构成的细胞支架。因此生物材料在组织工程中占据非常重要的地位,同时组织工程也为生物材料提供了新的发展方向。与一般的纳米材料一样,纳米生物材料也具有小尺寸效应、表面效应、量子尺寸效应等基本效应,能在诊断、治疗、修复或者替换病损组织方面起到特殊的作用。

3、分类

生物材料的分类方法有很多,比较有代表性的有:按照材料性质分类、按照材料来源分类和按照材料在人体中的部位分类等。

按照材料性质分类,可分为:金属与合金材料(不锈钢、钛合金等)、高分子材料(天然高分子、聚氨酯、聚乳酸等)、无机非金属材料(生物惰性陶瓷、生物活性陶瓷、可降解生物陶瓷)、复合材料(如:碳纤维/聚合物)、生物衍生材料等。

按照材料来源分类,可分为:人体自身组织、同种器官和组织、异种同类器官与组织、异种同类器官与组织、天然生物材料、合成材料等。

按照临床应用分类,可分为:硬组织材料(骨、牙、关节)、软组织材料(皮肤、食道)、心脑血管材料、血液净化材料、医用膜材料、粘合与缝线材料、药物控释载体材料、诊断及生物传感器材料等。

4、 市场情况

全球生物材料产业迅速发展,产业规模不断提高。根据MarketsandMarkets机构的数据,2019年全球生物材料市场规模为1051.8亿美元,预计2024年将增长到2066.4亿美元,复合年增长率为14.5%。从地域来看北美是最大的消费市场,欧盟次之,亚洲第三。在产业竞争方面,生物材料产业高度垄断,全球70%以上的市场份额由排名前30的公司占领,如德国的贝朗B.Braun、拜耳Bayer(BAYRY.US);美国的强生Johnson&Johnson(JNJ.US)、美敦力Medtronic(MDT.US)、雅培Abbott(ABT.US)等。新兴市场(例如:中国和印度)是市场参与者的主要机会领域。从应用邻域来看,骨科占比最大,其次是心血管领域。

我国生物材料产业起步于20世纪80年代初期,经过近40年的发展,产业已初具规模。2018年国内生物材料市场规模达到2960亿元。受到国家政策支持、人口老龄化、人均可支配收入提升和行业技术创新等因素驱动,未来将继续保持高速发展,预计2025年市场规模将达到10000亿元。当前,我国生物材料产业发展的大趋势是技术创新化、产品高端化、产业融合化、区域集群化和布局国际化。

5、未来发展与核心技术

生物材料产业的发展与相关领域先进技术的支持、强大的经济实力以及临床应用的要求密不可分。当代生物材料重点发展的产品和核心技术包括:组织诱导性材料,以及赋予材料诱导组织再生的设计和工程化制备技术;组织工程材料及工程化产品;材料表面改性以及植入器械的设计和制备的工程化技术;生物衍生材料和生物人工器官;纳米生物材料、植入器械和软纳米技术,包括纳米涂层等;计算机辅助仿生设计及3D打印的生物制造及设备。

二、骨科巨头史赛克的另一面

1、公司概况

史赛克(Stryker)创立于1941年,是全球最大的骨科及医疗科技公司之一,总部设于美国密歇根州的克拉马苏市,在超过100个国家拥有分支机构,拥有3.6万名员工。在2019年,史赛克以149亿美元的销售额在QMED最新发布了《2019年医疗器械企业百强榜单》中排名全球第10,公司市值达到794亿美元。在2020福布斯全球企业排行榜中名列第345位。

由于业绩良好,史塞克被《Business Week》评为全美50大医疗公司之一。其他的荣誉还有:连续15年(2003-2018)被美国财富杂志评为“500强”;连续8年(2009-2018)被评为“最佳就职公司100强”;连续17年(2001-2018)获得“世界最受推崇企业”的称号。

史赛克主要的业务是神经脊椎、骨科和外科手术三大块,产品涉及关节置换、创伤、颅面、脊柱、手术设备、神经外科、耳鼻喉、介入性疼痛管理、微创手术、导航手术、智能化手术室及网络通讯、生物科技、医用床、急救推床等。

2、关键发展史

▷1946 Dr. Homer Stryker(密西根大学整形外科医生)成立了史赛克公司的前身Orthopedic Frame Company,主要做医疗床和骨科矫形产品;

▷1964 史赛克医生退休,公司为了表彰他,更名为史赛克公司;

▷1979 在NASDAQ上市;同年收购Osteonics公司,进入关节骨科植入领域;

▷1981 收购SynOptics公司,进入内窥镜领域;

▷1983 发明并制造了全世界第一套电池动力骨锯骨钻—OP90;

▷1984 CEO John将史赛克一拆为二,Stryker Medical保留担架和医用床械用品,Stryker Surgical主力研发刀具,骨锯等手术器械;

▷1985 开发骨形态发生蛋白 (OP-1);同年公司销售额突破1亿美元;

▷1991 成为第一家推出带羟磷石灰生物涂层的整形移植产品的公司;

▷1992 收购法国脊柱整形公司Dimso SA,进入脊柱固定领域;

▷1996 收购瑞士创伤公司Osteo SA,进入创伤领域;

▷1997 在纽约证券交易所挂牌上市;向全世界发布划时代的产品:TPS—全功能微型骨科动力系统(第一个将微电脑技术引入骨科动力设备),领导了业界发展的一次技术飞跃。

▷1998 以16.5亿美元收购辉瑞旗下Howmedica公司,从而成为全球骨科公司领导者之一;

▷2000 收购Image Guided Technologies,进入手术导航领域

▷2002 以1.35亿美元收购Surgical Dynamics Inc. 的脊柱植入业务

▷2003 推出市场上首个被FDA批准的陶瓷髋关节假体;收购Dekompressor,进入疼痛介入治疗设备领域

▷2004 以1.2亿美元收购脊椎盘公司Spine Core, Inc.

▷2005 收购eTrauma公司,进入数字成像领域;以1750万美元收购PlasmaSol Corp.; 在Medical Product Outsourcing 杂志评选的全球30大医疗公司中排第9位;

▷2006 收购以色列胃肠镜制造商Sightline Technologies Ltd.;

▷2007 以1.5亿美元出售了业务部门Physiotherapy Associates;

▷2009 收购了医疗设备后处理和再制造厂商Ascent Healthcare Solutions, Inc.;

▷2010 在《财富》500强排位第333名;以15亿美元收购波士顿科学的神经血管部门;

▷2011 收购专业骨质增加与替代技术的生物材料公司Orthovita;收购Memometal Technologies S.A.;以1.35亿美元收购Concentric Medical, Inc.;

▷2012 以1.35亿美元收购以色列支架公司Surpass Medical Ltd.;

▷2013 以59亿港币收购中国脊柱领导者创生(Trauson);以14亿美元收购美国第二大整形设备制造商MAKO Surgical,其最引人注目的是RIO(机械臂交互式骨科系统)及植入物;

▷2014 收购Pivot Medical, Inc.(代表产品:髋关节镜);以1.72亿美元收购德国Berchtold Hloding AG;以3.75亿美元收购Small Bone Innovations Inc.;

▷2015 收购土耳其病床与病人家具公司Muka Metal A.S.;

▷2016 以27.8亿美元并购Sage Products,补全感染科领域产品线;以12.8亿美元收购除全球第二大除颤器制造商菲康国际Physio-Control;收购植入物公司Stanmore Implants Worldwide Ltd.;

▷2018 以14亿美元收购微创脊柱产品制造商K2M Group Holdings Inc.;以1.9亿美元收购Invuity Inc.;以6.6亿美元的价格收购Entellus医疗;

▷2019 以47亿美元收购骨科行业四肢和生物制剂领导者怀特医疗(Wright Medical);以2.2亿美元收购了以色列微创技术公司OrthoSpace;以5亿美元收购Mobius Imaging,涉足手术机器人领域。

3、公司业务板块

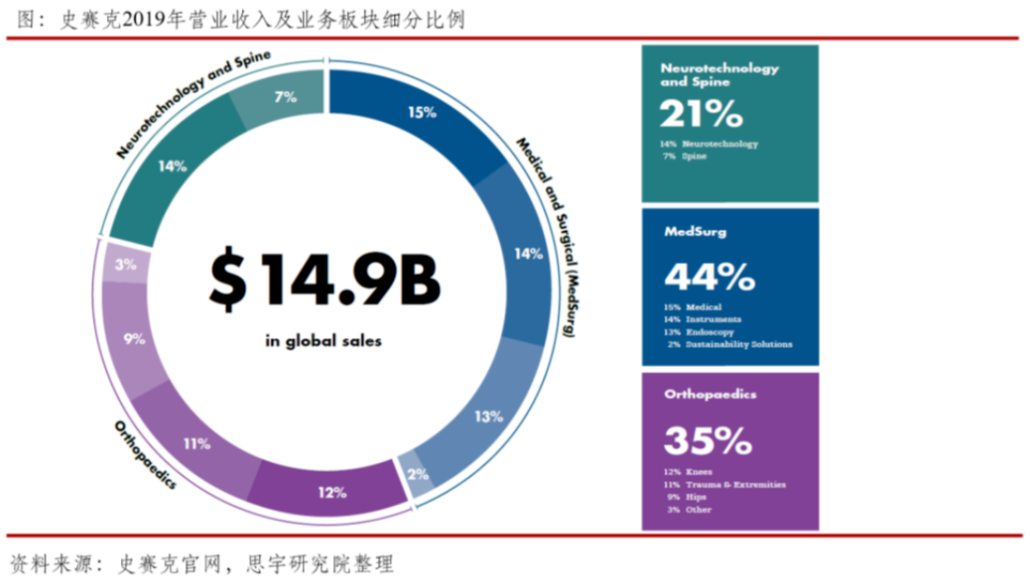

在公司内部的各大业务板块中,医疗手术的营收占比最大,为44%;骨科第二,占35%;神经脊椎占21%。

医疗手术业务板块

MedSurg的产品包括:手术设备和导航系统、内窥镜和通信系统)、病人处理、紧急医疗设备和重症监护一次性产品、再加工和再制造的医疗设备以及用于各种医疗专科的其他医疗设备产品。

骨科业务板块

骨科产品主要包括用于髋关节和膝关节置换以及创伤和四肢手术的植入物。通过先进的植入物设计和专门的器械,使矫形手术和康复更简单、更快、更有效。Mako机器人臂辅助手术系统旨在帮助外科医生根据患者的特殊诊断和解剖结构为其提供个性化的手术体验。Mako系统目前提供三种应用程序支持部分膝关节、全髋关节和全膝关节手术。

神经脊椎业务板块

神经技术产品包括用于微创血管内技术的产品;针对传统颅脑和开颅手术的综合性产品;生物医学和生物外科产品(包括合成骨移植和椎体增强产品),以及用于治疗急性缺血性和出血性中风的微创产品。脊柱植入物包括颈椎、胸腰椎和椎间系统,用于脊柱损伤、畸形和退行性治疗。

公司主要产品类型:

内窥镜

史赛克的内窥镜系统作为行业的领先者,推动着微创外科技术的发展,使手术视野更加清晰明亮,使手术更安全。包括率先发展第一台数字化三晶片摄像系统,第一台高清(High Definition) 摄像系统,以及在今年进入中国市场的第三代高清摄像系统和第一台LED医用冷光源。

手术动力产品

史赛克是研发生产手术工具的全球领导者,从领先的动力工具到先进的废物处理系统、冲洗、个人防护和疼痛管理等。公司的目标是开发更可靠、更直观和简单易用的手术工具,以提高手术效率。

一体化手术室

世界上80%的一体化手术室为史赛克的iSuite一体化手术室,为医生提供了全套的解决方案,实现了手术室环境、信息和功能上的整合,为手术带来了革命性的支持,并且成为了医院管理非常重要的组成部分。

外科导航设备

史赛克的导航系统是每一个骨科医生的顶尖助手,可以辅助医生精确完成复杂手术,使手术达到完美微创、最少失血,及最佳恢复。

手术动力设备

史赛克为医生提供最顶尖的手术动力设备与耗材,产品从大骨、小骨动力系统到治疗特殊病症的医用耗材,甚至医用头盔和防护服都应有尽有。

医用床

史赛克的高品质医用床及病人推床产品都以优质的原料及创新的设计而制造,并以病人的舒适及安全作为产品的重点。

关节置换

史赛克的髋关节、膝关节置换植入物注重产品上和操作上的创新,使之可经受时间的检验。目标是协助医生为每个病人提供正确的植入物和正确的手术步骤。

创伤、手足及畸形外科产品

史赛克制造了很多成功的治疗骨折的产品,包括长骨、髋、骨盆、手、足、踝、还有矫正畸形的“可吸收产品”。

颅颌面内固定植入物

史赛克的颅颌面内固定植入物协助医生帮助那些因外伤或畸形导致严重外貌受损的病人,特别为头骨、面部、颈部损伤设计,使病人可以自由呼吸、欢笑、自信而舒适的在公共场所活动,大大改善他们的生活质量。

脊柱产品

史赛克脊柱产品以领先的设计、制造和服务,向市场推出全系列的脊柱疾病解决方案,从颅骨到骶骨,使外科医生帮助他们的病人术后解除病痛转归更加活力的健康生活。

三、浅析史赛克的成功之道

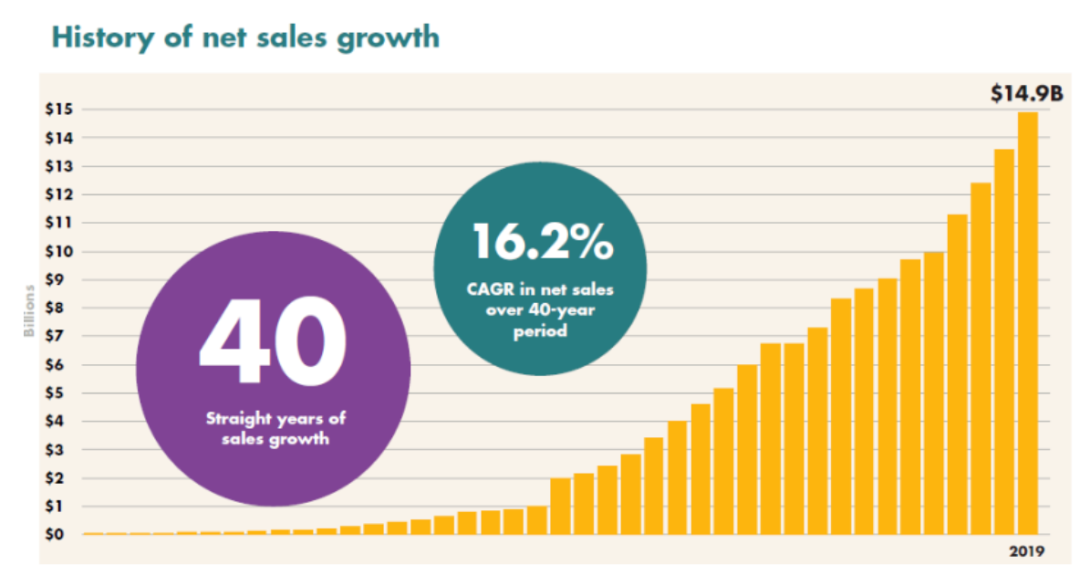

史赛克创造了一个奇迹:销售额连续40年增长,而且净销售复合年增长率CARG高达16.2%;并且连续7年加速有机增长。那么是什么使它在激烈的市场竞争中脱颖而出呢?

1、注重创新与知识产权

开发新产品和对现有工艺的改进对于史赛克的成功具有重要的意义。公司进行持续不断地研发投入,每年都有不少优秀的新产品推出,比如:用于神经血管的Neuroform Atlas支架系统和用于关节置换的Trident II髋臼系统。2019年研发费用9.71亿美元,同比增长12.6%,远高于销售额的增速9.4%。截至到2018年末,公司拥有3068项美国专利和4716项国际专利。这些专利限制了竞争者复制这些产品独特的设计和功能,从而保护了竞争的优势。

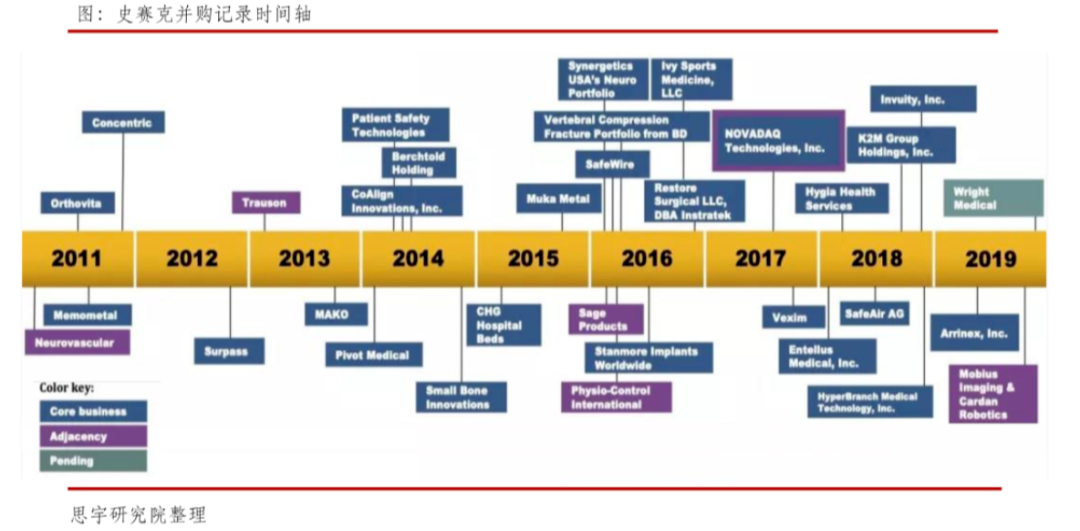

2、不断的并购与扩张

通过并购快速进入新的领域,扩大业务范围,加快业务增量,同时加强了市场领导地位和产品线组合的完整性,也减少了竞争对手。例如在刚刚过去的2019年就完成了四笔收购。其中收购的以色列的OrthoSpace公司就为原来的运动医学业务组合增加了一项高度差异化的技术:用于治疗大量肌腱套撕的InSpace产品,这是一种可生物降解的肩峰下间隔物,旨在重新调整肩部的自然生物力学。这是一个典型的生物材料优质产品的并购案例。随着布局手术机器人(MAKO)和3D打印等领域,史赛克成功地将科技、医疗、创新融为一体,这在骨科手术领域是一次里程碑式的跃进。

3、系统性地降低成本

在成本控制方面史赛克做了很大的努力,也取得了显著的效果。比如在2019年,在销售额同比增长9.4%的情况下,销售、一般和管理费用只增长了5%。尽管因为收购造成了稀释,2019年仍然实现了40个基点的调整后营业利润率扩张。其他还包括:成功地在仪器部门实施了大规模企业资源计划(ERP)部署,并准备未来几年将其推广到世界各地的其他业务。此外,在金融共享服务方面也取得了重大进展,并继续推动供应链的改善。

结语

据了解,下一个五年,史赛克将延续现有的收购策略,继续拓展其商业版图。随着科技的发展,大数据、3D打印、人工智能等概念与技术纷纷进入医疗器械领域,史赛克也将有所布局。期待未来的多面史赛克!

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP