大摩分析师:为什么大规模裁员意味着更高的利润?

智通财经APP获悉,摩根士丹利首席股票策略师Michael Wilson日前发布文章称,公司在公共卫生危机期间大规模裁员有助于创造强大的经营杠杆,谨慎的投资者可能会忽视这种经营杠杆对经济反弹的推动作用。许多公司的收益和整体指数将以比大多数分析师预测的更快速度回到先前的高点。

Wilson表示,2020年是不同寻常的一年。今年伊始,美国失业率创历史新低,股市几乎每天都创下历史新高。在1月和2月,很难找到对经济或股市持负面看法的人。今年3月,当公共卫生危机蔓延到全球时,一切都变了。随后美国经济的封锁导致了历史上最突然、最严重的衰退,股市崩盘。

随之而来的是有史以来最大规模的货币和财政刺激政策。这意味着美国可能会迎来有史以来最强劲的复苏之一。世界各地的股票市场似乎都赞同这一观点,因为大多数主要的平均指数的交易表现都非常好。这次反弹让许多人担心,股市与基本面脱节,没有反映出仍在隐隐显现的风险。但股市的走势远远领先于经济,往往是最好的先行指标。简而言之,Wilson认为市场的v型复苏预示着经济和企业收益的v型复苏。

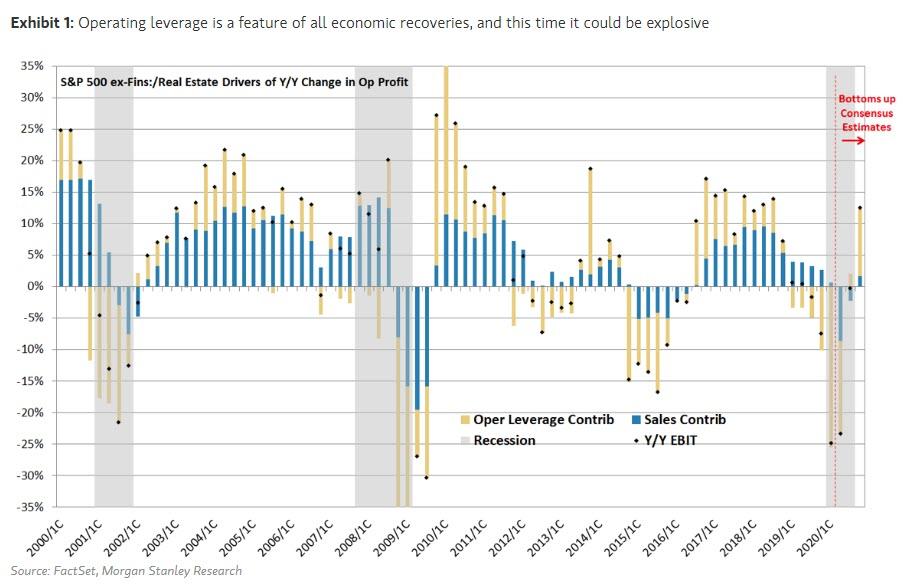

谨慎的投资者可能忽视了利用杠杆来推动收益反弹的潜力。当经济复苏时,在经济低迷时期积极的成本削减创造了强大的经营杠杆。员工的薪资是大多数公司的最大成本,任何一次经济衰退的显著特征都是失业率的急剧上升。在此次危机中,失业率在短短两个月内从3.5%的历史低点升至近15%。通常情况下,失业率需要1-2年才能达到周期峰值。更重要的是,这次失业率的增长是正常水平的两倍,这应该会使经济衰退后的成本结构比以往更精简。

因此,随着经济和销售的复苏,这次的经营杠杆的作用可能会特别大。从投资的角度来看,这意味着许多公司的收益和整体指数将以比大多数分析师预测的更快速度回到先前的高点。因此,即使峰值估值下降,股票仍可以继续走高,尤其是对经济状况更为敏感的成份股和小盘股。这些都是经济复苏的特征,而这次衰退的深度和可能持续到明年的高失业率可能会放大这些特征。尽管自下而上的共识已经预测明年盈利增长将大幅复苏,但它可能仍低估了增长的潜力。

Wilson还指出,经营杠杆从去年开始进入负区间。负经营杠杆是经济扩张后期的一个典型特征。Wilson认为,在公共卫生事件爆发之前,许多公司就已经表现出负经营杠杆。这意味着,第二季度可能是盈利增长的低谷。这还意味着,负经营杠杆越大的公司,其明年盈利预期的上行空间可能越大。这一结论与周期股和小盘股所预测的结果是一致的。

当然,Wilson表示,这种对业绩前景的乐观预测也存在一些风险,相关的风险因素包括卫生危机可能二次爆发以及不利于市场的选举结果等。然而,在Wilson看来,最大和最值得关注的风险是,目前正在国会讨论的财政刺激方案延期未能达到预期效果。毫无疑问,尽管目前初现端倪的复苏看起来好于预期,但仍需要支持才能达到自我维持的轨道。Wilson仍乐观地认为,国会将在大选年拿出方案,但可能需要本月市场出现一些波动才能让该方案越过目标线。

最后,从对投资者定位的分析以及与客户的交谈来看,Wilson认为,更多的机构投资者对市场保持中性看法,而散户投资者则完全保持谨慎。这种情绪反映了这样一个事实,即我们仍然处于卫生危机和有争议的选举周期之中。Wilson还认为,在新的经济周期和牛市开始之际,这种谨慎的市场情绪是正常的。

扫码下载智通APP

扫码下载智通APP