营销服务商宝盛科技递表拟赴纳斯达克上市,2019年净利润同比增长两成

智通财经APP获悉,7月10日,宝盛科技向美国证券交易委员会(SEC)提交招股书,拟在纳斯达克上市。计划发行500万股普通股,发行价区间为每股5-6美元。该公司在招股书中暂未透露股票代码等信息。万通证券为独家承销商。

招股书显示,该公司募集到的资金将主要用于:1)用于扩大业务规模以获得更多媒体的授权代理资格; 2)建立KOL网络; 3)扩充人力及人才储备;4)一般公司用途和营运资本。

主要业务

根据招股书,宝盛科技有限公司成立于2014年,其专注于社会化营销与无线营销、品牌互联网传播;包括社会化营销传播策略制定、数据监测优化与执行 、移动广告制定、投放、监测、搜索优化 、品牌移动营销策略制定及执行。同时整合了移动领域优质广告资源,构建诸多国内推广媒体、主流应用商店、优质的APP内置资源互联网开放平台应用以及各类渠道。在社会化媒体营销与无线营销之间搭建品牌和优质渠道之间的桥梁,并借助精准的数据分析为合作伙伴提供产品推广服务和高收益。

宝盛科技是搜狗、快手的KA行业广告代理商,并兼顾阿里、头条等渠道代理,为品牌提供全方位的广告营销策略与托管优化服务。

公司业绩

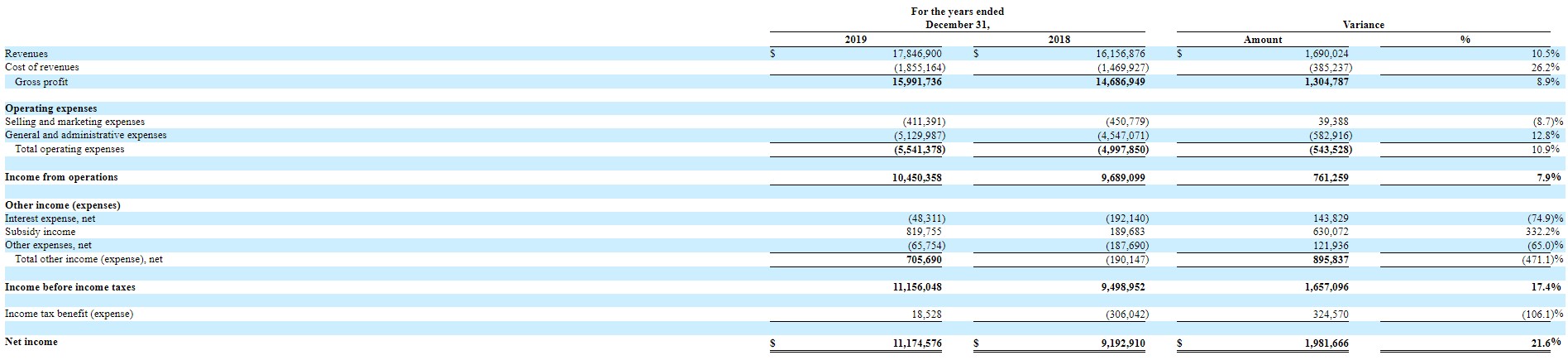

截止2019年12月31日,公司营收为1784.69万美元,同比增长10.5%;毛利为1599.17万美元,同比增长8.9%;净利润为1117.46万美元,同比增长21.6%;每股收益0.55美元,2018年同期为0.46美元。

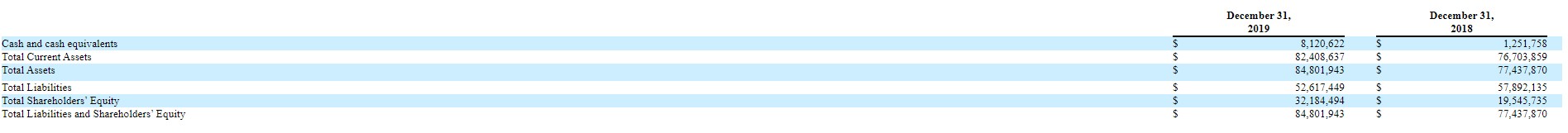

截止2019年12月31日,公司拥有现金及等价物812.06万美元。公司总资产8480.19万美元,总负债5261.74万美元。

股权结构

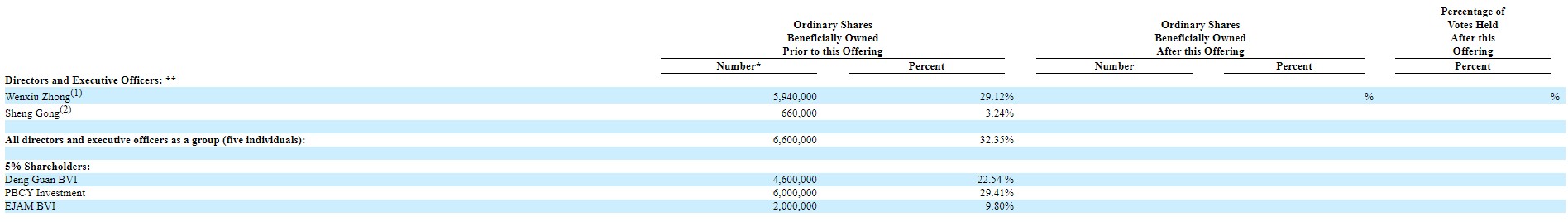

公司创始人及CEOWenxiu Zhong此次发行前持股29.12%; 营销总监Sheng Gong此次发行前持股3.24%; 公司高管及领导层(共五人)持股比共计32.35%。

持股比例超过5%的股东有Deng Guan BVI、PBCY Investment、EJAM BVI,持股比例分别为22.54%、29.41%及9.8%。

风险

广告商削减预算、媒体策略及奖励政策改变;

广告客户需求受到多个因素影响:宏观经济与社会因素、受众对在线广告的喜爱趋势及接受程度、客户自身的发展战略和财务状况。

扫码下载智通APP

扫码下载智通APP