汽车行业2020H2投资策略:全面看多,核心三条主线

本文来源于东吴证券研究报告,正文估值和荐股主要针对A股而言,基本逻辑供港股投资者参考。

看好乘用车估值性修复机会。估值处于历史低位。Q2以来,乘用车/零部件PB估值Q2延续下降趋势,为1.38/2.08,处于历史同期绝对低位,较年初分别-4%/-3%。

需求逐步进入复苏轨道,长期产销有望再创新高。乘用车产批零均逐步复苏。

核心结论:

1)零售(交强险)乘用车2020E同比下滑5.4%,Q1为-40.1%,Q2E为-14.3%,Q3E为+17.7%,Q4E为+13.2%。

2)批发销量乘用车2020年同比下滑7.1%,Q1为-40.6%,Q2为+1.4%,Q3E为+5.1%,Q4E为+8.4%。

3)产量乘用车2020年同比下滑9.1%,Q1为-41.9%,Q2为+4.9%,Q3E为+2.6%,Q4E为+3.3%。长期产销有望创新高。对照日本,GDP增速/人口出生率/消费观念影响汽车消费,未来市场或将达到3000万辆。

刺激政策逐步落地。国务院常务会议确定:三个汽车刺激方向。

1)延长2年补贴,助推新能源汽车产业良性发展;

2)以奖代补淘汰国三及以下货车,利好重卡市场;

3)二手车增值税由2%降至0.5%,利好二手车市场。已出台主要地区补贴政策对汽车拉动:测算核心结论:10个城市+1个省份销量占全国比例约为26.4%,按照现有补贴测算,对2020全国销量拉动+3.7%,76.3万辆。北京效果最为明显。

零部件:看好特斯拉/英伟达/华为三大产业链

特斯拉全面引领产业链。

核心结论:拓普轻量化业务在新能源催化下快速增长,特斯拉客户放量成为最大亮点。

英伟达/华为或在软件定义汽车大变革中成功切入智能汽车领域,并构建庞大的生态体系。核心结论:

1)德赛ADAS业务产品放量进行时,通过深度绑定英伟达带来ASP提升。

2)华阳借助自身软硬一体化的适配优势,与华为有望实现共赢。

3)车路协同设备落地+国六催化下带来检测业务量价齐升+风洞及智能网联测试基地业务助力中国汽研业绩长期稳步增长。

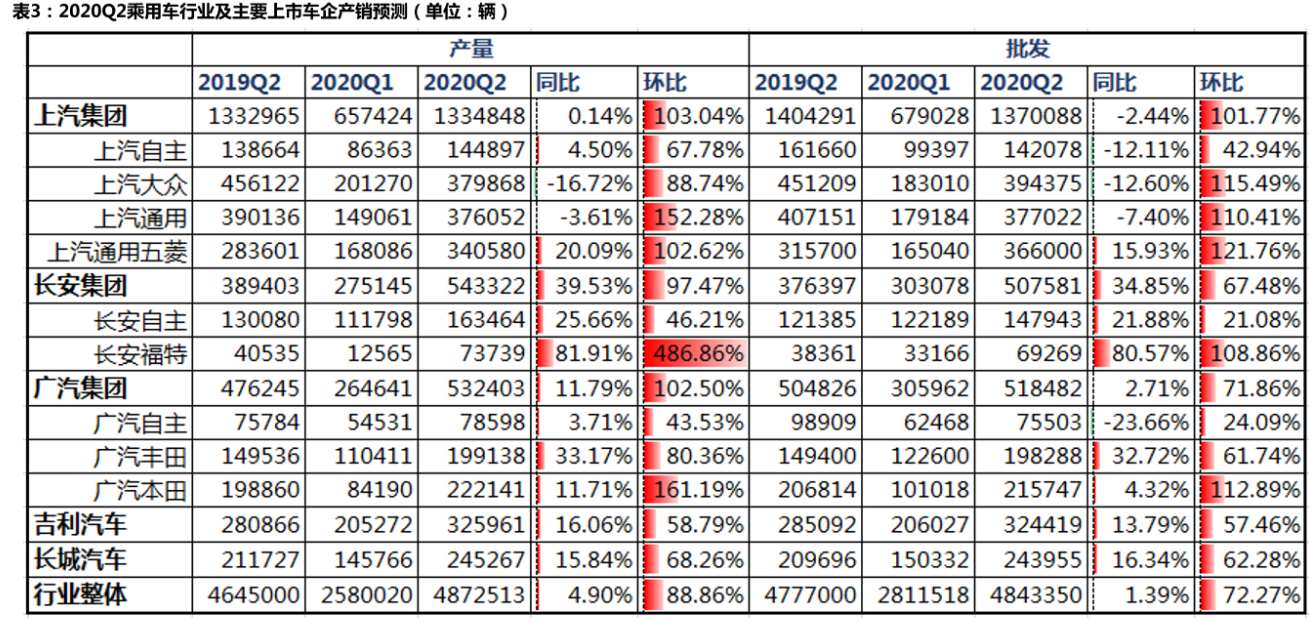

二季度业绩前瞻:2020Q2乘用车行业产量预计同比增长4.9%,批发预计同比增长1.4%。在此前提下,整车业绩表现或略差于零部件。

整车个股存在差异性,部分重点车企业绩或率先转正,零部件整体表现较好,重点个股或可实现业绩转正。

投资建议:汽车正处于大周期下底部位置,配置时机已至。

1)无论PE还是PB角度,乘用车及零部件估值均接近历史最低位置。

2)国内复工复产恢复正常+中央/地方政策相继出台+海外供应链逐步恢复,乘用车景气度重新进入复苏轨道且逐季加速。

3)参照海外成熟国家,结合中国人均GDP及人口规模,乘用车的产销规模依然有望创历史新高。

4)汽车正经历类似手机变革时代将有望改变未来人们生活方式最终实现持续提价。

整车板块:短期重点看好板块性估值修复行情,各家整车均有轮涨性机会;长期整车格局重点看好“特斯拉+自主+日系”市场份额提升,重点推荐长城汽车、广汽集团。

零部件板块:

1)特斯拉产业链核心供应商拓普集团;

2)享受智能网联赛道行业红利,重点推荐英伟达产业链德赛西威+华为产业链的华阳集团、中国汽研;

3)自主CVT变速器龙头标的且受益商用车需求复苏的万里扬。

风险提示:公共卫生事件控制低于预期,乘用车需求复苏低于预期,法律法规限制自动驾驶发展。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP