中金:淡季运价反弹体现供需偏紧,重视油运板块低位布局机会

本文来自微信公众号“杨鑫交运观点”,作者:刘钢贤、杨鑫。

行业近况

我们认为油运板块迎来低位布局的时机。经过前期回调和消化,目前油运公司股价和估值处于相对低位,往前看可能存在多重催化:公司二季度业绩大幅预增的催化(招商轮船已预告二季度盈利区间为15.34亿元至18.34亿元;我们预计中远海能(01138)二季度净利润有望超过20亿元);近期油运运价从2万美元/天低位回升至3万美元/天以上,较去年同期接近翻倍,表明市场底部支撑明显,淡季运价有望超目前的悲观预期;8月开始OPEC减产幅度有望从当前的970万桶/天缩小到770万桶,即期货量增加;往前看四季度旺季可期。

评论

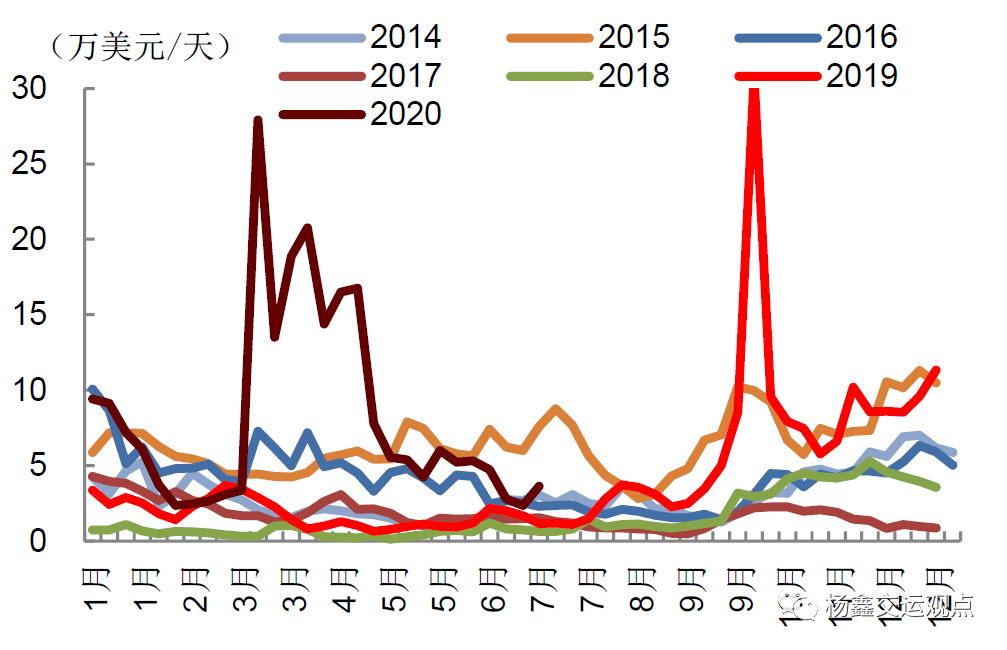

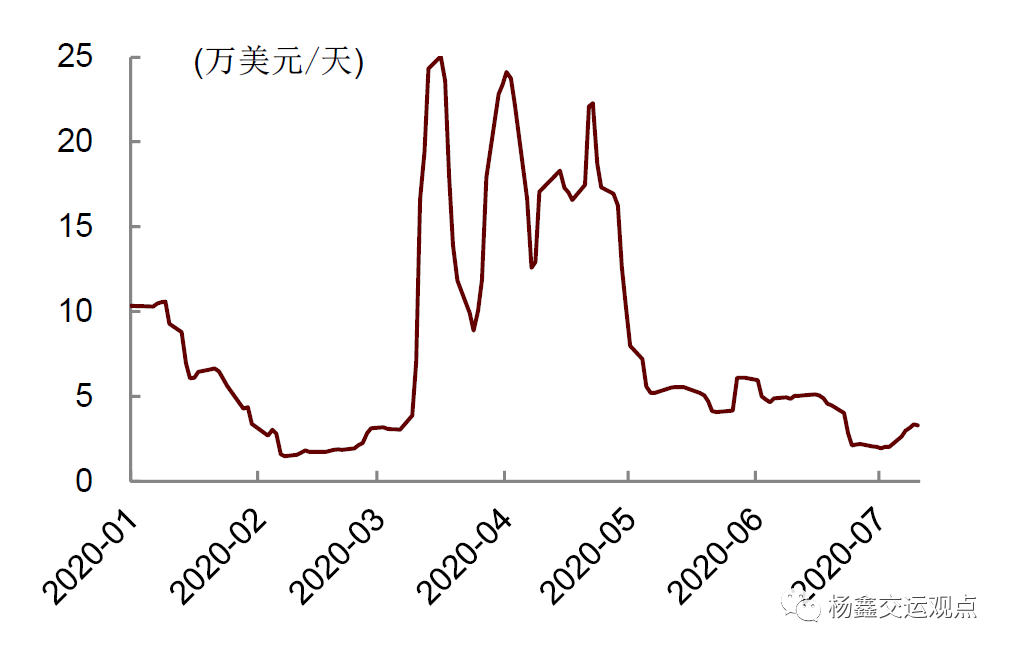

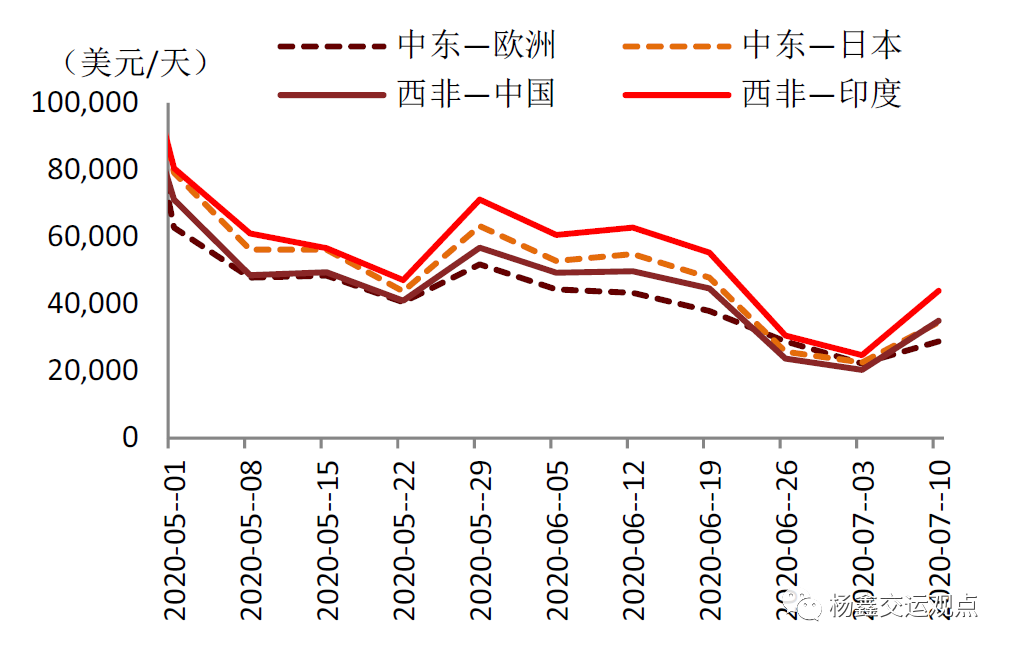

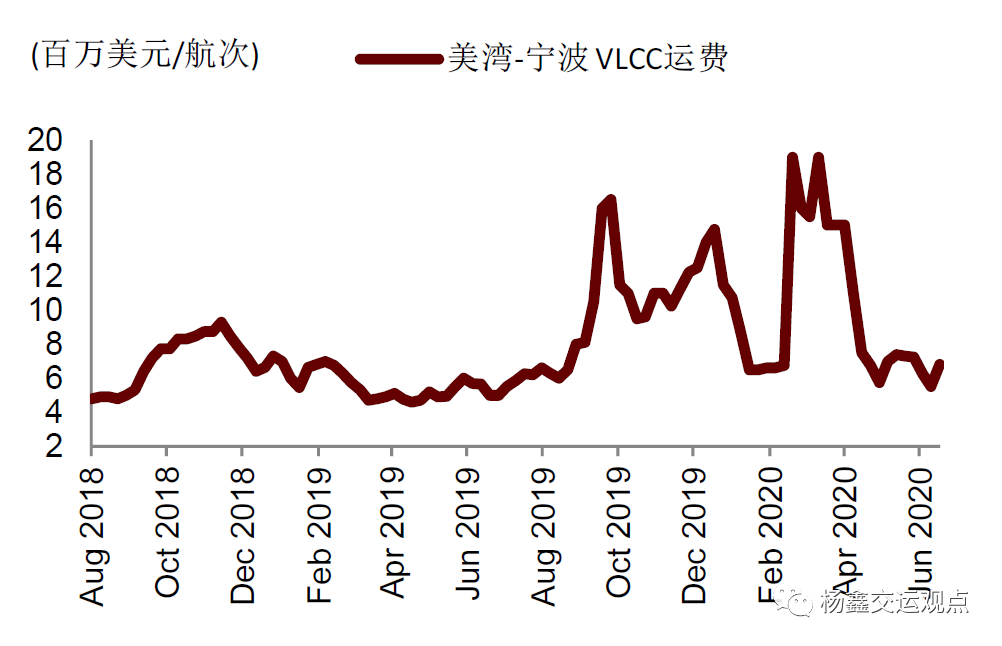

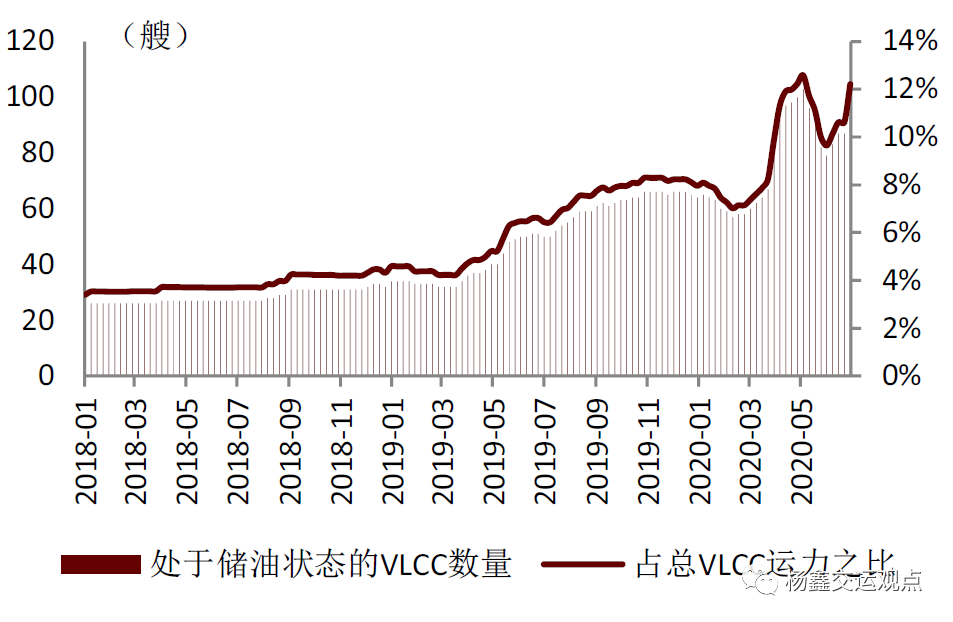

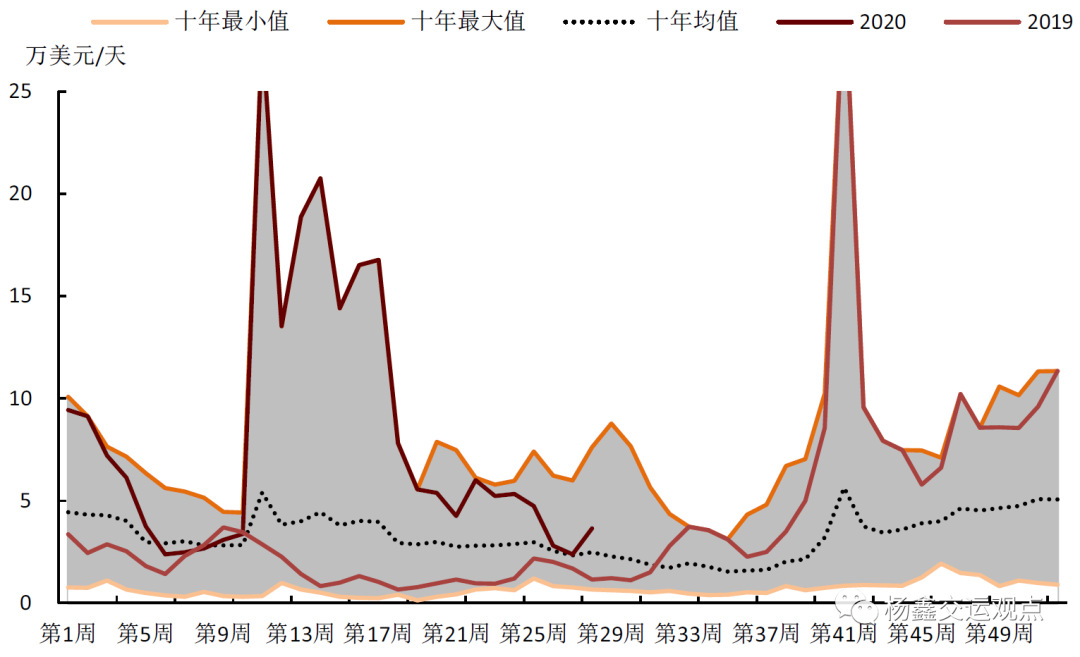

近期运价上涨受港口压港和西非、美湾发货影响,淡季反弹表明供需关系偏紧。受OPEC减产和储油浮舱释放的影响,运价从4月份的高点一度下跌至2万美元/天,近期在需求淡季的情况下反弹至3万美元/天以上,主要由于远东地区港口压港消化部分运力(根据Clarksons统计,截止到7月10日处于浮舱(floating storage)状态的VLCC为101艘,较6月底增加14艘,该数据根据船舶位置统计,我们认为其中包含压港导致船舶被动“浮舱”的数量),西非和美湾发货则用高运价吸引船只空放过去,减少其他区域可用运力,带动整体市场回升。我们认为,在目前的季节性淡季情况下,运价获得明显的底部支撑,反映整体偏紧的供需关系:船东整体心态健康,运价保持向上弹性(体现在一旦出现短期的供需紧张,运价就能够快速上涨)。

OPEC减产幅度有望下降,四季度旺季可期。根据此前达成的OPEC+减产协议,8月1日开始减产幅度将有望从970万桶/天下降至770万桶每天(将于7月14日和15日召开OPEC会议讨论最终决定),相当于环比增产200万桶/天,大约是每天一艘VLCC的需求,即期货量增加有助于改善短期供需关系,为三季度运价提供一定支撑。往前看四季度为传统旺季,通常运价启动时间点为10月初。

我们依然看好油运供需基本面周期向上。今年到目前为止没有拆解VLCC老船,主要受高运价和拆船厂封闭影响,但随着拆船厂逐渐开放,我们认为今年下半年和明年拆解有望加速。用于储油的VLCC船舶中15岁以上的共63艘,20岁以上的32艘,完成储油协议的老船可能成为拆解的主要对象。往前看,目前在手订单与运力之比仅为8%且今年以来新签订单仅10艘,仍同比减少50%,而15岁以上老船占比达24%(对应2000-2005年的交船小高峰),因此供给端未来三年将明显改善(根据目前订单,预计2020-2022年VLCC新船交付量同比-37%、-35%、-61%),奠定行业周期向上基础。

估值与建议

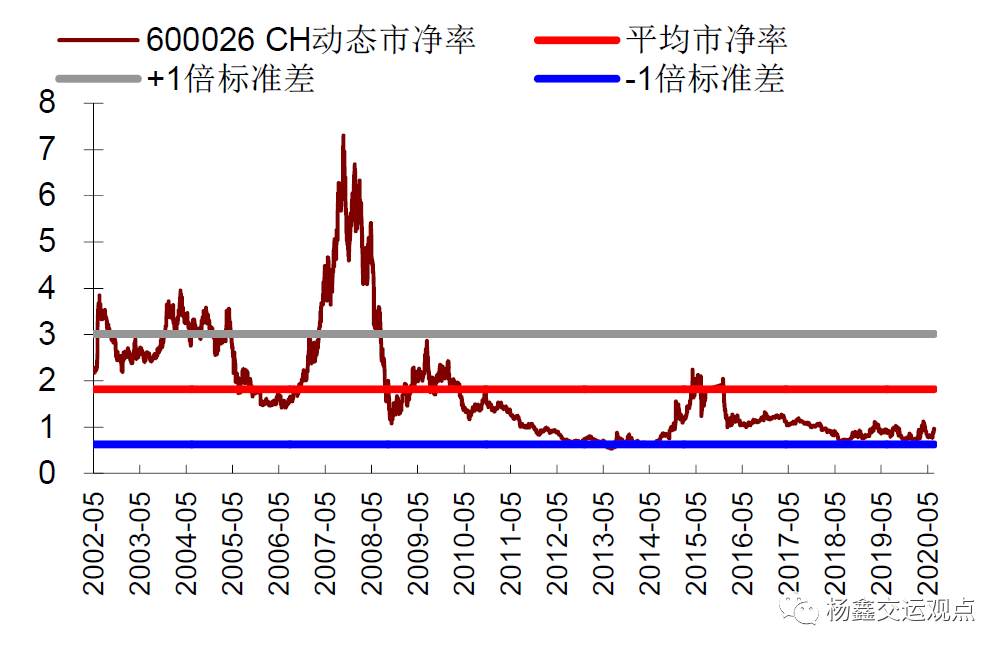

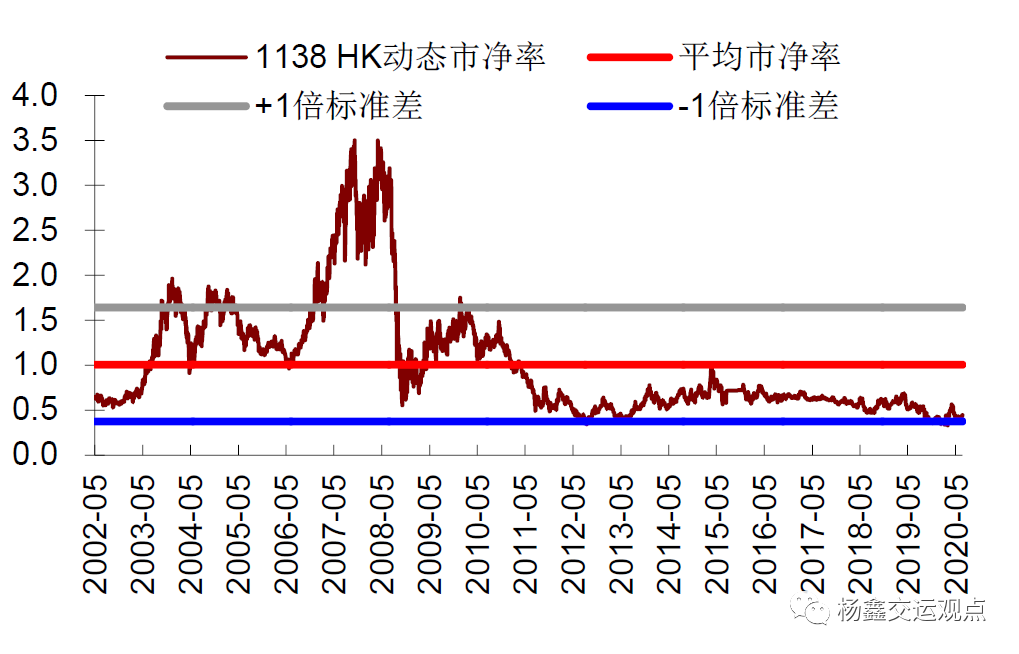

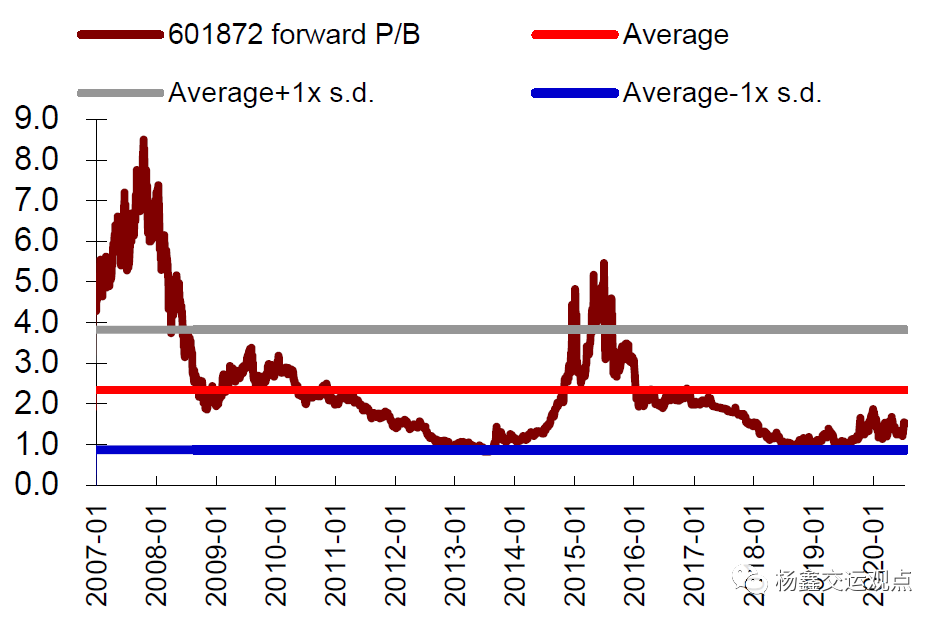

维持目前盈利预测和各公司跑赢行业评级,重点提示低估值的中远海能H的投资机会。招商轮船目前股价交易于9.4倍2021年市盈率,1.5倍2021年市净率,维持目标价8.71元(对应于1.6倍2021年P/B,较目前股价有23%上涨空间)。中远海能A股、H股目前交易于8.6、3.9倍2020年市盈率, 1.0、0.5倍2020年市净率,维持目标价9.63元(对应于1.2倍2020年P/B,较目前股价有20%上涨空间)、5.60港元(对应于0.6倍2020年P/B,较目前股价有35%上涨空间)。

风险

减产幅度或持续时间超预期,新船订单大量增加。

图表6: VLCC运价过去十年历史变化

图表7: 历史市净率-中远海能A股

图表8: 历史市净率-中远海能H股

图表9: 招商轮船历史市净率

图表10:可比公司估值表

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP