东吴证券:中联重科(01157)中报业绩预告超预期,后周期龙头估值低、弹性大

本文来自微信公众号“透视先进制造”,作者:陈显帆、周尔双、朱贝贝、黄瑞连。

事件

中联重科(01157)发布中报业绩预告,预计上半年实现归母净利润38-42亿,同比+47.5%-63%,超市场预期。

投资评级

买入(维持)

投资要点

中报业绩预告超预期,后周期品种迎来复苏高峰

根据中报业绩区间,公司Q2单季实现净利润27.7-31.7亿,同比+76%~101%,上限超翻倍。我们认为二季度公司业绩在高基数下仍实现大幅增长的原因有:

(1)Q1受公共卫生事件影响,传统工程机械旺季后移,随着3月以来全国复工复产的推进以及各地的抢工需求,Q2工程机械销量迎来强劲增长;

(2)公司主要品种混凝土机械、塔机、工程起重机均为后周期品种,今年迎来更新换代高峰,我们预计公司上半年混凝土机械中泵车和搅拌车的销量增速在50%左右,塔机增速也在50%以上,起重机增速30%左右,且下半年高景气有望持续;

(3)公司通过强化供应链管理和费用管控,在规模效应下各项费用率改善明显,我们预计公司上半年净利率有望提升1-2pct。

聚焦未来2年工程机械行业增长最快机种,业绩释放具有高弹性

中联重科是国内混凝土机械双寡头之一,汽车起重机市占率排名前三、塔式起重机排名第一,其主要业务均为工程机械后周期产品,有望接力挖掘机成为近两年内增长最快的机种。2019年这三项业务在总收入中占比达83%,中联在后周期产品复苏高峰将显著受益。

龙头规模效应显著,业绩释放具有高弹性。2009-2019年近十年内,公司净利率与收入规模呈现同向波动趋势,龙头规模效应显著。随着后周期产品销量高增,我们预计近两年公司收入规模仍将保持显著增长,行业供需改善及公司规模效应下,净利率有望进一步上行。

定增募资引入战投彰显发展信心,三年股东回报计划保障持续高分红

近期公司发布定增公告,拟募集资金不超过66亿投向挖机、搅拌车以及关键零部件等智能制造项目,并补充流动资金;同时引入4名战投,其中海南诚一盛系公司部分核心经营管理人员持股平台。此次核心经营管理层作为战略投资者参与认购10亿金额,说明将继续长期持有公司股份,展示对公司长期发展的坚定决心。

同时公司发布未来三年股东回报计划,2020-2022各年度利润分配按每10股不低于3.17元进行现金分红,且最近三年以现金方式累计分配的利润不少于最近三年实现的年均可分配利润的30%。2011年以来,公司每年的现金分红比例都在每10股分配0.5元-2.5元之间波动,其中在历史业绩高点的11-12年每10股分红也仅2-2.5元,此次三年股东回报计划将分红下限提升至每10股3.17元,按照当前股价计算股息率高达4.4%,是机械行业少有的高分红。我们认为公司作为工程机械后周期龙头,行业景气驱动下未来三年业绩将实现高增长,与此时公司仍能保障持续高分红,体现公司回报股东的决心。

盈利预测与投资评级

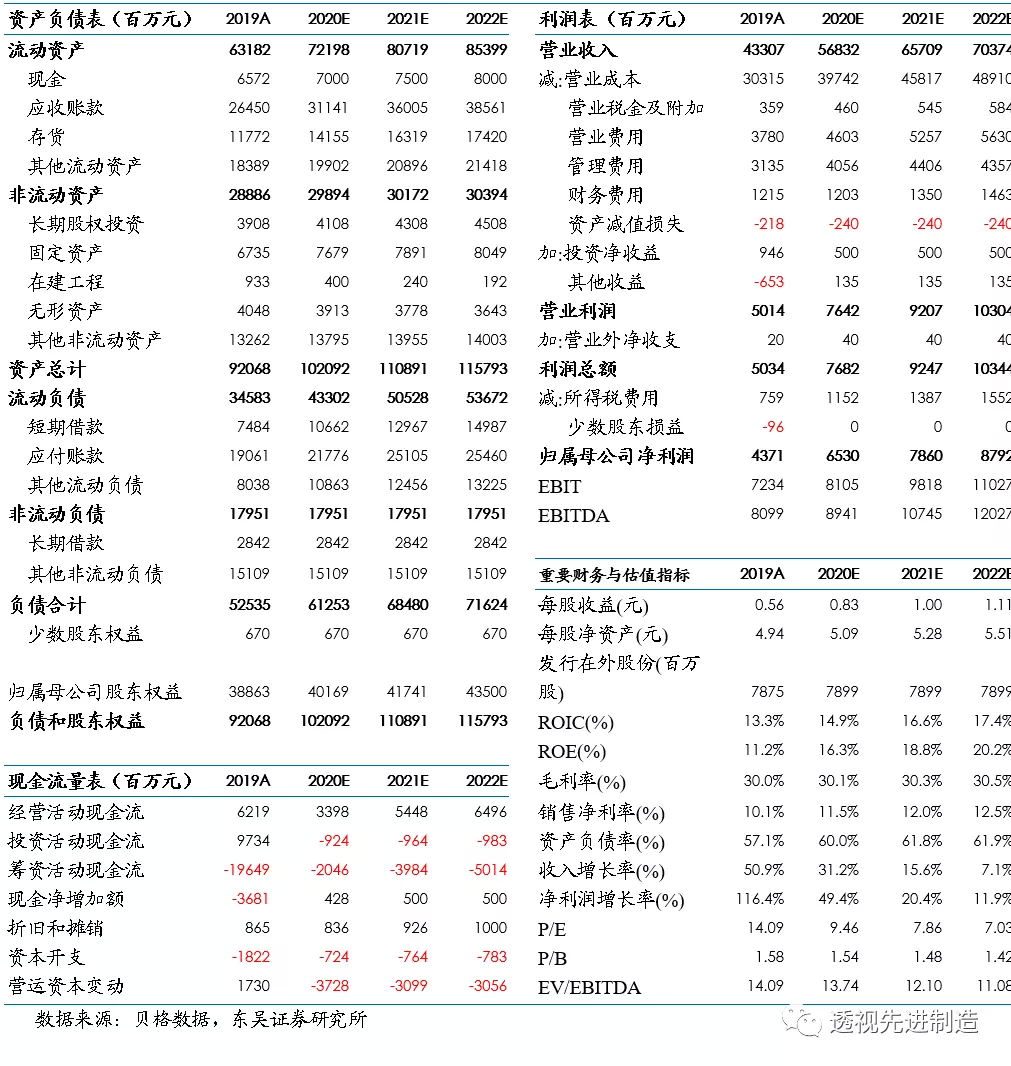

混凝土机械+工程起重机+塔机三大后周期品种景气持续性强,且市场份额不断集中,公司行业龙头地位稳固,将受益于后周期品种销量高增+规模效应带来的业绩高弹性。我们预测2020-2022年公司实现归母净利润分别为65.3/78.6/87.9亿元,三年内业绩有望翻倍,当前股价对应PE分别为9.5/7.9/7倍,参考国内外可比上市公司,我们认为公司PE估值被显著低估,我们给予2020年目标估值至11倍PE,对应市值718亿,维持目标价9.1元,维持“买入”评级。

风险提示

宏观经济下行风险;行业竞争加剧导致利润率下滑;市场拓展不及预期。

中联重科三大财务预测表

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP