被低估的SaaS概念股兑吧(01753):2年4倍的投资机会

本文转自微信公众号“反向研究”,以下观点不代表智通财经观点

核心逻辑和观点

1.市场大部分投资者没有正确理解兑吧(01753)的商业模式。公司主要有两块业务,一是互动式广告,二是用户运营SaaS。互动式广告方面,按照“净收入”口径计算,公司实际业务体量(2019年,16亿人民币)已经超过微盟(2019年,9.3亿人民币),是中国最大的互动式广告服务商,市场份额超过50%。并且,公司商业链条的复杂度远超过微盟,核心原因是公司流量端并非类似微盟仅依靠腾讯广点通的流量倒卖,而是通过一个又一个的流量主谈判(2019年,6929个APP),拿下各个APP的非主流广告位,最后打包成方案卖给客户主。因此,兑吧拥有对上下游的账期谈判权,现金流远好于微盟。

用户运营SaaS,公司主要为客户(以移动App开发者为主)提供全面的用户运营服务,如积分运营工具、活动配置工具及签到运营工具,通过设计有趣且具参与性的工具促进C端用户在客户App中的活动及花费时间。实际上,这类工具虽然从C端的用户体验看似简单,但对于APP而言,是一种长期存在并且能够有效获取用户、提高用户留存的工具(类似富途的免佣种子)。同时,C端用户体验简单是易玩性的充分体现,也是一种产品力,实际背后需要大量的案例积累和用户数据沉淀。也就是说,积分运营、签到等工具的真正门槛是数据,是对用户行为的理解(有赞\微盟等实际也是)。

另一方面,从经济效益考虑,公司提供的SaaS方案远小于客户自研费用,约为用户自研费用的10-20%。因此,兑吧的“用户运营SaaS”能够实现B端用户需求、C端用户体验和自身经济效益的三方共赢。

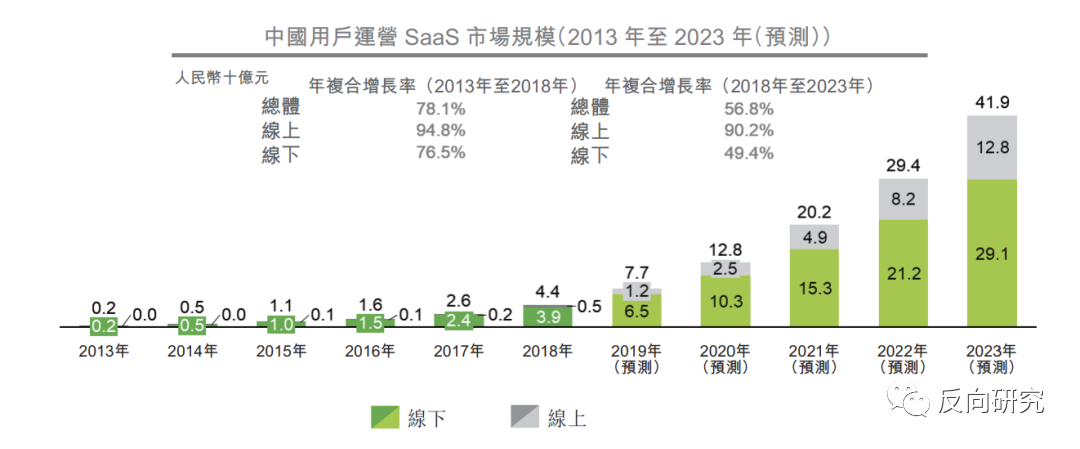

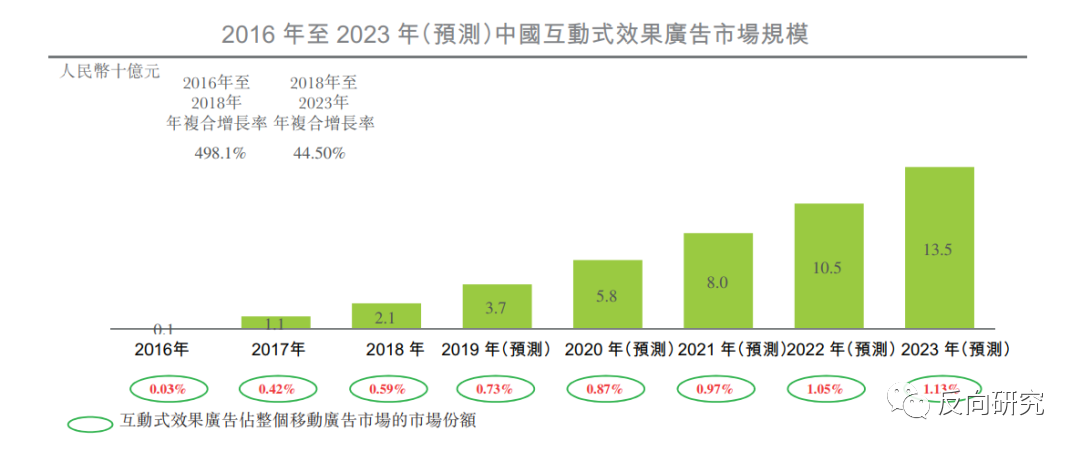

2.市场空间广阔,渗透率还很低。用户运营SaaS,根据艾瑞咨询的数据,中国在线及线下业务用户运营SaaS的市场规模从2013年的人民币2亿元增至2018年的人民币44亿元,年复合增长率为78.1%,预计会自2018年以年复合增长率56.8%快速增至2023年的人民币419亿元。互动式效果广告,2018年行业整体营收比例仅占整体移动广告市场的0.59%,预计2023年将提升至1.13%,预计将从2018年的人民币21亿元增至2023年的人民币135亿元,年复合增速约44.5%。

3.估值低,安全边际足,赔率高。截止2020年上半年,公司账面有12-13亿人民币现金,完全满足公司正常运营的资金需求,不存在公共卫生事件导致的资金链影响。同时,广告业务2019年产生4亿人民币利润,考虑到公共卫生事件影响,2020年全年保守预期下滑40%,2021年恢复至2019年水平,公司现有市值44亿港币,仅考虑广告业务的利润,约为2021年10倍市盈率。2022年假设录得30%增速,约为7.7倍市盈率。

SaaS业务,公司2020年预期全年营收8千万(收款1亿),团队内部目标2022年做到1亿美金。保守估计,2021/2020年,公司SaaS业务录得营收分别为2.5亿/5亿人民币,综合考虑市场空间、营收增速和远期利润率,给予10-15倍市销率,对应2021年为25-37.5亿人民币,2022年为50-75亿人民币。

核心问题

1.市场为什么无法理解公司的商业模式?

2.市场规模有多大?驱动因素?

3.留存率和流失率?模型有没有跑通?与竞争对手相比,竞争力如何?

4.之前股价大跌的因素是什么?有没有可能解除?

5.怎么估值?

6.风险

公司介绍

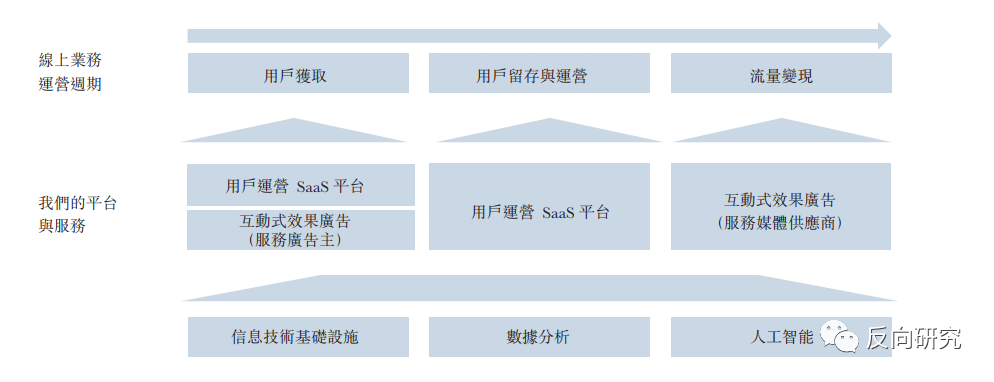

兑吧是一家中国的在线业务用户运营

SaaS供货商及领先的交互式效果广告平台运营商,提供全面的用户服务和解决方案,满足对企业用户获取、留存和变现的全周期在线业务运营需求。公司广告业务主要采用CPC计费,SaaS业务采用年费制。

根据艾瑞咨询的数据,公司于以下方面位居首位:

(i)中国用户运营SaaS市场(根据截至2018年12月31日的日活跃用户数超过一百万人的注册移动 App数目);

(ii)中国移动交互式效果广告市场(根据2018年的收入,市场份额为50%以上)。

来源:招股书;公司业务模式

市场为什么没有正确理解公司的商业模式?

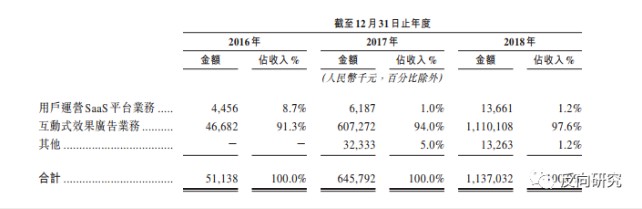

一方面,公司上市时的财务数据完全是一家广告公司,同时所谓的「用户运营SaaS」概念对于投资者来说过于陌生,整体难免给投资者造成“伪SaaS”的第一印象。另一方面,2B赛道不比2C,投资者很难充分感知到企业提供的服务价值,只能守正,不能出奇,而且公司SaaS业务的营收比例太小,更加强化了投资者“伪SaaS”的印象。

来源:招股书

具体看,公司有两块业务,一是互动式广告,二是用户运营SaaS。

先讲广告,

公司实际上这块业务的经营质量远好于微盟集团、万咖壹联等广告服务商。第一,按照净收入口径,兑吧2019年的业务体量大幅高于微盟。投资者之所以会觉得微盟“做几十亿广告”是因为微盟说的是毛收入口径,即没有扣除上游流量主的费用。

来源:2019年公司年报

其次,兑吧的业务质量从现金流的角度也远高于微盟,核心要素是因为公司的商业链条复杂度远大于微盟,核心区别主要是上游流量的来源。根据年报数据,2019年兑吧的交互式效果广告平台已经为6929个媒体渠道提供了流量变现服务,包括超过40个国内排名前100名的App。换言之,兑吧有6929个流量端口。相反,微盟2019年80%是腾讯广点通的流量,20%是头条系的流量。

所以,兑吧的本质是类似分众传媒的流量集合者,而微盟仅是流量代理商。

兑吧提供多用户运营工具,包括积分运营工具、活动配置工具及签到运营工具,帮助移动App提高用户参与度、降低用户流失率及增加用户数量,和通过避免或降低对专门从事用户运营的内部人员的需求降低移动App的用户留存及获取成本。从“开源/节流”的角度,兑吧的SaaS产品会更偏向创收类的CRM工具。

来源:招股书;精选积分运营工具

来源:活动配置工具

来源:签到运营工具

公司于2014年7月推出用户运营SaaS服务,通过近5年的免费模式的发展,累计服务超过16,000家客户,并且在2018年4月开始探索商业化。根据艾瑞咨询的数据,2018年12月中国日活跃用户数排名前100名的移动App中,有53.0%的移动App使用兑吧的用户运营SaaS平台,覆盖广泛行业,包括许多类别的头部App,如社交网络类、视频平台类、电商平台类、阅读App和实用工具App。

换言之,如果不考虑未来商业化顺利与否,就第三方用户运营赛道,以公司的市占率,已经是寡头。

那为什么市场不认?

第一,公司营收绝对值太小,即使是2019年也仅有3365万人民币,基本就是初创SaaS企业的水平。同时,2B不比2C,2C可以用免费策略玩“羊毛出在猪身上”的套路,但2B基本不行,需要靠实打实的产品力去赢得客户认可。所以,即使公司先前积累了不俗的客户数量,但并不等同于其产品力。

第二,包括投资者在内的C端用户难以感受公司提供的服务价值。公司不像微盟、有赞,一是股东阵容不够强大,既没有腾讯,也没有高瓴或者GIC等一级大咖;二是投资者即使没有接触到其产品,但因为“小程序”的因素,也很够有个大概或者模糊的认知,更别谈“私域流量”等性感概念。

从产品架构上,兑吧实际上更像声网Agora,没有自身的APP或者程序,而是通过提供API接口给下游APP实现自身价值,也就是说C端用户从体验上,很难知道其接触的是兑吧提供的产品。所以,从这个角度,兑吧更偏向PaaS层。

但事实上,就先前数据,2018年12月中国日活跃用户数排名前100名的移动App中,有53.0%的移动App使用兑吧的用户运营SaaS平台。另外,饿了吗、爱奇艺、小米生活等一线厂商也都是公司客户。

第三,高收费,“低”门槛,客户数量太少。根据公司路演数据,公司SaaS标准版产品收费有两个档次,分别是56,800和126,800人民币,远高于有赞、微盟,跟金蝶的星空价格相似。如果叠加定制化服务,公司银行类客户单价甚至可以过百万。但C端体验,签到、积分商城、活动工具等并没有吊炸天的视觉冲击或者用户心智。也就是说,性价比“不高”。

但这显然又是一个感性的认知定义,2B产品“看不懂”是常态。对于C端体验,“简约而不简单”就是最好的用户体验,例如Google的搜索界面、Tesla Model 3的仪表盘,但C端用户往往把简约认为是简单。事实上,“简单”的背后都是无数的案例积累、用户体验调研和数据沉淀,才能够在“恰当的时刻”满足或激活用户“恰当的需求”。

对于B端,这个年费价格在一线或准一线城市连一个新手程序员的工资都不够,如果自研,基本上需要1个产品经理、2个前端、2个后台,时长1-2个月跑不了,综合成本至少打底50万,而且不保证能够做到预期效果。而截至2019年12月31日,兑吧已经共设计14,000多个广告活动,当中大多数为市场上同类的首款产品。所以,兑吧有足够多的方案和参考案例供客户选择,和预算优势。

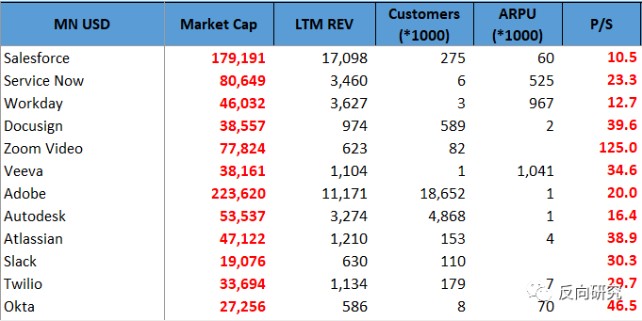

客户数量上,参考美股市场,低绝对值仅是一个角度,公司价值还需要结合客户单价、公司cross sell和up sell的能力。

来源:截止至2020年7月12日星期日

这里吐槽句,市场之所以不理解公司的业务,部分因素也跟公司过于低调有关,跟市场沟通频率过低,其次网络上关于公司产品的公关稿数量也少,导致多数人“孤陋寡闻”。

市场规模有多大?

根据艾瑞咨询的数据,中国在线及线下业务用户运营SaaS的市场规模从2013年的人民币2亿元增至2018年的人民币44亿元,年复合增长率为78.1%,预计会自2018年以年复合增长率56.8%快速增至2023年的人民币419亿元。

来源:招股书

如果根据公司的市场策略,未来主要有三类客户,一是金融类,二是线上APP,三是二类电商品牌。银行客户方面,根据保监会数据,2019年有4588家银行类的金融机构,假设其中4500家只有一个营业点,剩下88家平均100分行,市场规模大约为50亿;银行保险直播业务市场规模我们也可以对标为接近50亿。线上客户方面,以头部1000个客户为主,按照一家10万元来算的话市场规模1亿元。淘宝运营十几万家的商户,按照10万元一家,淘宝业务也有100亿的规模。整体看,也有200亿的市场空间。

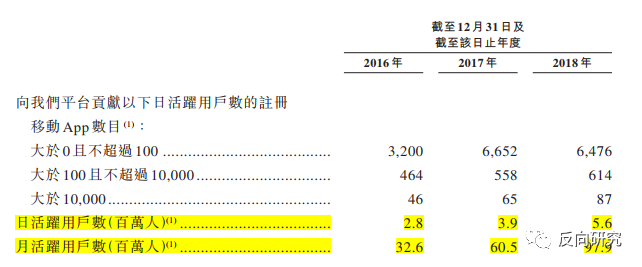

驱动因素上,流量大盘红利触顶,获客成本持续攀升。对于APP厂商而言,只能不断寻找结构性的流量红利,和以最低的成本获客。从这个角度,兑吧提供的用户运营SaaS产品,从数据看,完全符合。于往绩记录期间,贡献 100个以上日活跃用户的注册移动App的数量持续增加。

来源:招股书

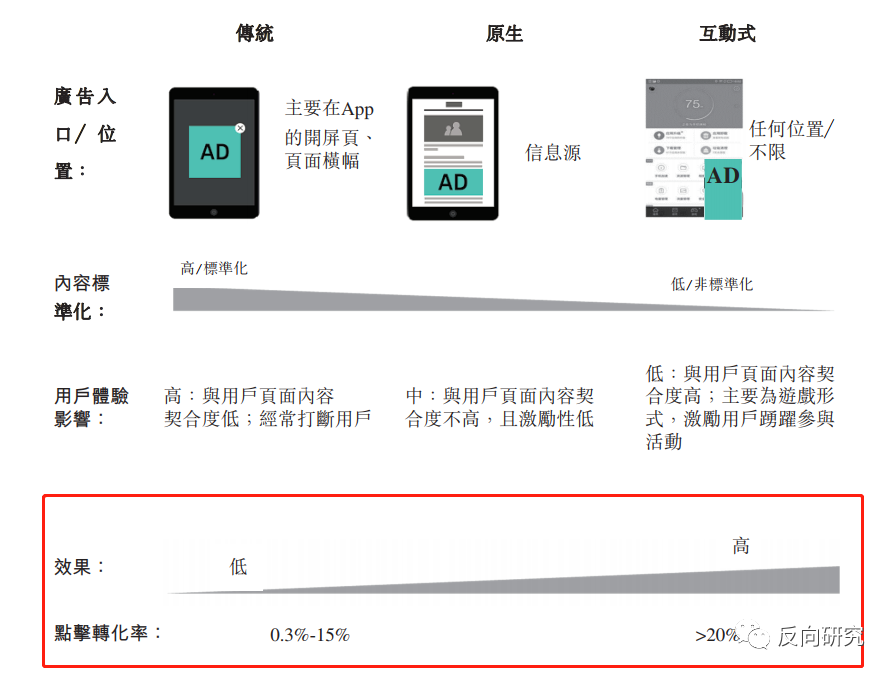

分两个层面来看,一个是从整个广告的行业的宏观来看,2019年移动广告整体的市场规模大概是4000亿以上,按照第三方统计,广告形式互动效果广告在2019年在整个移动广告行业里面的渗透率不到1%。所以从宏观的角度来看,这个市场空间非常大,而且相对来说不会受制于整个移动广告行业增速下调这样一个影响,因为毕竟它的行业渗透率很低。第二个层面从具体的业务指标来看,2019年公司广告平台平均去重的用户是在4.2个亿左右,那么也仅仅占到整个中国移动互联网用户的1/3,而且按照业务指标去平均测算,每个月去重的月活用户只在广告平台上领了4张广告券,所以那么单一用户的渗透率也是远远还有提升的空间。因此这两个层面去看,在中短期的话是百亿的一个市场空间还是可以替代的。

来源:招股书

留存率和流失率?模型有没有跑通?与竞争对手相比,竞争力如何?

2020年Q1签约客户,环比2019年四季度来看的话,2020年一季度的流失率大概是12%;2019年全年对比2018年的话,2018年的流失率不到2%。

但是,这里要强调的是,一是公司商业化时间过短(2018年4月开始),二是营收绝对值过低,所以暂时公司的数据参考性并不强。

2019年,SaaS服务的付费客户增至645名(2018年:373名),包括376名App开发者(即线上企业)(2018年:272名)及269家线下企业(2018年:101家)。每名在线企业、大型线下企业及小型线下企业付费客户的平均费用分别约为人民币54,000元、人民币185,000元及人民币25,000元。

其中,公司在扩大银行客户群方面取得突破,2019年与银行客户的新签合约(包括续签合约)总数为65份(2018年:5份),总价值为人民币9.7百万元(2018年:人民币0.7百万元)。2019年新签合约(包括续签合约)合约价值最高的十份合约中,有八份合约的客户为银行客户。

但考虑到公司的营收绝对值没有说服力,故而公司的商业模式是否跑通还需要继续观察。对于这个阶段,公司的增速是最重要的指标,如果2022年的营收绝对值跟公司现在定的目标差距过远,基本就是战略有问题。

另一方面,公司现阶段的定制化比例过高,基本是55开。但从有赞的案例看,这个阶段定制化是为公司未来的标准化做摸索和铺垫,只有理解了优质客户的需求,然后将其需求的解决方案做成标准化产品,才能够获取更多增量客户。

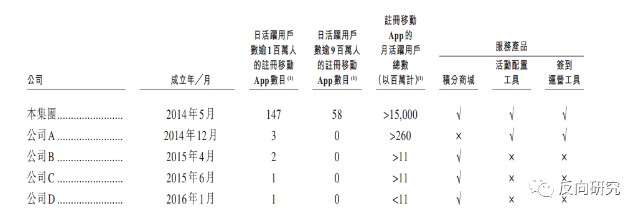

竞争对手上,根据招股书数据,直接对手层面,在这样一个非常细分的运营的领域,目前没有一个直接的竞争对手。第二个层面来看的话,市场非常大,这个时候有竞争反而可以激发用户认知。从招股书数据看,无论是DAU还有产品维度,公司都有着很大的优势。

来源:招股书,艾瑞咨询

当然,投资还是要边走边看,整体看,这个赛道还是处于非常早期的阶段。

之前股价大跌的因素是什么?有没有可能解除?

如前文所言,市场现在大多数买方对于公司的认知就是广告公司,公共卫生事件成了核心视角。公司的互动式广告业务,其中15%的流量来自支付扫码等线下端口,而线下CPC的价格几乎3倍于线上,所以上半年公司的广告业务注定重伤,而且复苏充满不确定性。

但是,从公司近期的股价走势看,自从公司披露了一季度SaaS业务数据后(5月17日),公司股价强势反弹,不排除SaaS正逐步成为关键视角。

展望未来,即使广告业务难以给出清晰的指引,但考虑互动式广告的转换率和渗透率,这个赛道暂时不存在被颠覆的预期,只要公共卫生事件好转,2021年恢复至2019年的水平还是可以期待的。

来源:招股书;各广告形式的对比

SaaS业务,公司5-6月继续高速增长,略高于一季度同比191%的增长。

但整体看,上半年广告业务的下滑幅度还是存在不确定性,公司亦没有给出相应预期,因此不排除中报小雷的可能性。不过,如果真的中报大跌,或许就是中期最好的买点。

怎么估值?

广告业务2019年产生4亿人民币利润,考虑到公共卫生事件影响,2020年全年保守预期下滑40%,2021年恢复至2019年水平,2022年录得30%增速,给予10倍市盈率,公司广告业务对应2021年/2022年估值为40亿/52亿人民币。

SaaS业务,公司2020年预期全年营收8千万(收款1亿),团队内部目标2022年做到1亿美金。保守估计,2021/2020年,公司SaaS业务录得营收分别为2.5亿/5亿人民币,综合考虑市场空间、营收增速和远期利润率,给予10-15倍市销率,对应2021年为25-37.5亿人民币,2022年为50-75亿人民币。

两者相加,公司整体估值对应2021年/2022年为65-77.5亿人民币和102-127亿人民币。汇率取0.9,对应港币为72-86亿和113-141亿。

需要强调的是,结合微盟集团的案例复盘,当市场充分认可公司的SaaS业务,将同时提升公司的广告业务估值,也就是说,届时公司整体估值将大幅高于上述假设。

假设市场认可SaaS业务,给予10-15倍PS,带动广告业务估值上升至15-25倍市盈率,公司市值对应2021年为94-153亿港币,2022年为142-228亿港币。

风险

1.宏观经济或公共卫生事件恶化,影响兑吧广告业务客户的预算;

2.广告行业技术发生革命性变化,导致公司互动式广告大幅降价或无法吸引客户;

3.广告行业监管层发生重大变化,导致公司业务发展受阻;

4.公司SaaS产品无法得到客户认可,营收或经营指标不及市场预期;

5.Pre-IPO股东不顾市场流动性抛售,导致公司股票遭遇流动性危机。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP