长城证券:预计全年木浆价格持续低位,维达国际(03331)H1高盈利有望持续

本文来自长城证券。

核心观点

Q2 收入端显著回暖,H1 权益持有人应占溢利同比+107.5%。维达国际(03331)发布2020H1业绩报告,实现营业收入76.34亿港元,同比-3.3%(剔除汇率因素,同比+1%);经营溢利12.6亿港元,同比+100%;权利持有人应占溢利为9.13亿港元,同比+107.5%。Q2单季实现收入42.15亿港元,同比+10.57%(剔除汇率因素,同比+15%);经营溢利7.3亿港元,同比+152.6%;权利持有人应占溢利为5.35亿港元。

Q2中国地区实现20%增长,电商渠道表现靓丽。分地区来看,Q2剔除汇率因素,中国地区实现20%的增长,海外虽承受公共卫生事件压力,也实现个位数增长。分渠道来看,Q2 GT、KA、EC、2B渠道分别同比-8%、+13%、+48%、-18%。其中公共卫生事件催化下,电商渠道维持高速增长,2B业务因终端餐饮、旅游等持续低迷,仍录得负增长。分产品来看,Q2纸巾、个护分别同比+13.53%、-2.6%,纸巾业务增速明显回暖,个护预计受海外公共卫生事件及汇兑影响小幅下滑。

纸巾、个护齐发力,毛利率、净利率创下新高。H1毛利率达38.5%(同比+10.4pcpts);Q2毛利率达39.4%(同比+9.74pcpts,环比+1.9pcpts)。毛利率创新高主要原因如下:1)木浆价格同比大幅下降,纸巾高端产品占比持续提升,Tempo、立体美、湿巾、多康等占比达到30%,纸巾业务毛利率同比+11.2pcpt至39.4%;2)Libresse卫生巾规模化生产及顺利推广,带动个护业务毛利率同比+6.8pcpts至34.5%。公司加强产品促销力度,H1销售费用率同比+1pcpt至16.6%,管理费用率+1.1pcpts至5.7%。有效税率由16%提升至22.8%,但公司的高新技术企业认定在申请过程中,后续有效税率将有所回调。受益于毛利率显著提升,公司H1净利率达12%(同比+8.49pcpts)。

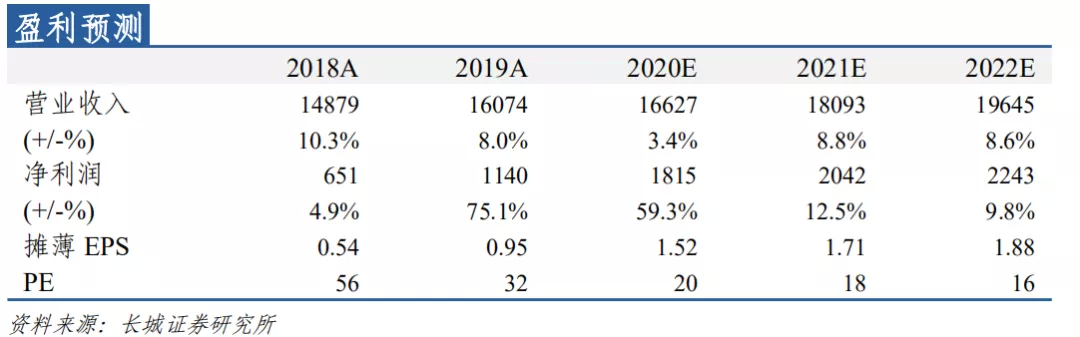

投资建议:预计全年木浆价格持续低位,同时公司将采取适当的囤货政策平滑木浆价格波动,叠加高端产品占比持续提升,公司高盈利有望持续。预测2020-2021年EPS至1.52、1.71港元,对应PE为20、18x,维持“强烈推荐”评级。

风险提示:原材料价格上涨风险;产能释放不及预期;行业产能扩张大于需求,竞争加剧;扩品类推广不及预期;营销渠道建设不及预期。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP