锂电中游上半年回顾:风雨已过,拐点在即

本文来自微信公众号“中金点睛”,作者:曾韬、赵宇辰、张月。

过去的半年经历了中国与欧洲接踵而来的公共卫生事件冲击与市场预期的下降。但我们观察到欧洲坚定的支持与逆势的高增长、国内的稳步恢复、与产业链各环节竞争力的进一步夯实,全球大趋势愈发确定。风雨已过,拐点在即,全产业链戮力向前。

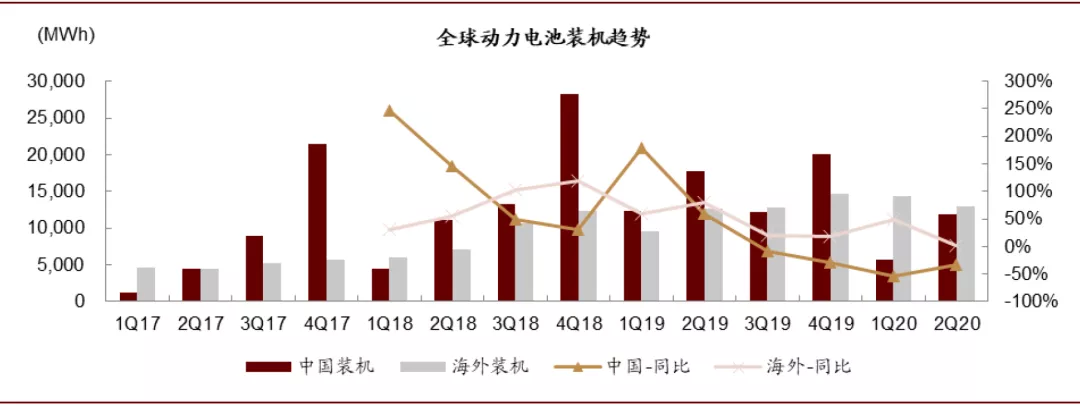

1H20动力电池海外景气国内逐步复苏,全球格局进一步清晰。我们测算1H20全球动力锂电池测算装机量达44.8GWh,同降14%;其中中国市场装机17.5GWh,同降42%,海外市场装机27.3GWh,同增22%。

图表: 1H20全球动力电池测算装机量同降14%

资料来源:GGII,Marklines,中金公司研究部;注:海外装机量根据Marklines统计的海外汽车销量测算

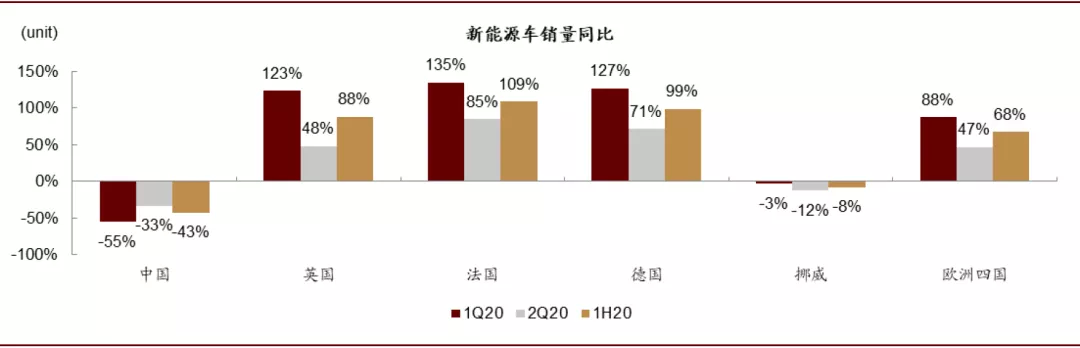

补贴加码与碳排考核维持共促欧洲新能源车高增,其中英/法/德/挪四国1H20销量同增68%,6月销量同增164%,叠加特斯拉海外2Q20交付超预期,带动锂电需求景气。

图表: 2Q20欧洲新能源车高增长

资料来源:GGII,EV-Sales,中汽协,中金公司研究部;注:挪威增速较低主要原因为其新能源车渗透率已较高(>50%),基数较大。

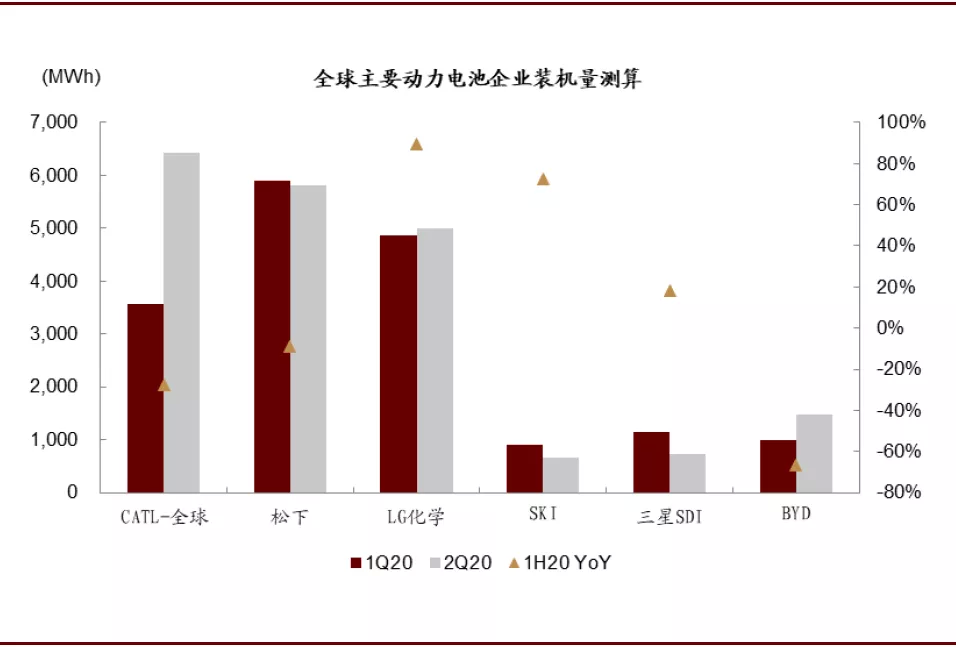

全球维持高集中度,车企加快供应商梯队化布局。

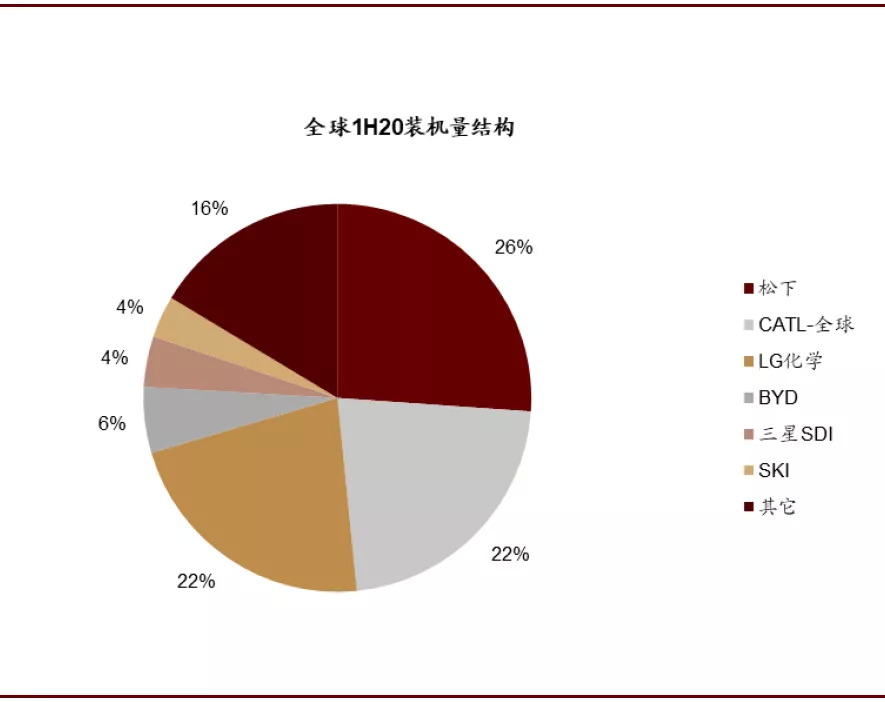

国内市场逐步复苏,优质车型供应加速释放,我们预期2H20锂电需求有望持续提升。1H20松下、宁德时代、LG化学占据全球装机主导,合计份额达70%,全球格局维持多寡头。

格局方面松下、宁德时代、LG化学占据全球装机主导,合计份额达70%。同时一线车企加速布局供应链梯队化,我们认为头部格局稳定,二三线格局进一步清晰。

图表: 2Q20 CATL装机量环比回升,松下与LG化学持稳

资料来源:GGII,Marklines,中金公司研究部;注:海外装机量根据Marklines统计的海外汽车销量测算

图表: 1H20全球动力锂电装机份额构成

资料来源:GGII,Marklines,中金公司研究部;注:海外装机量根据Marklines统计的海外汽车销量测算

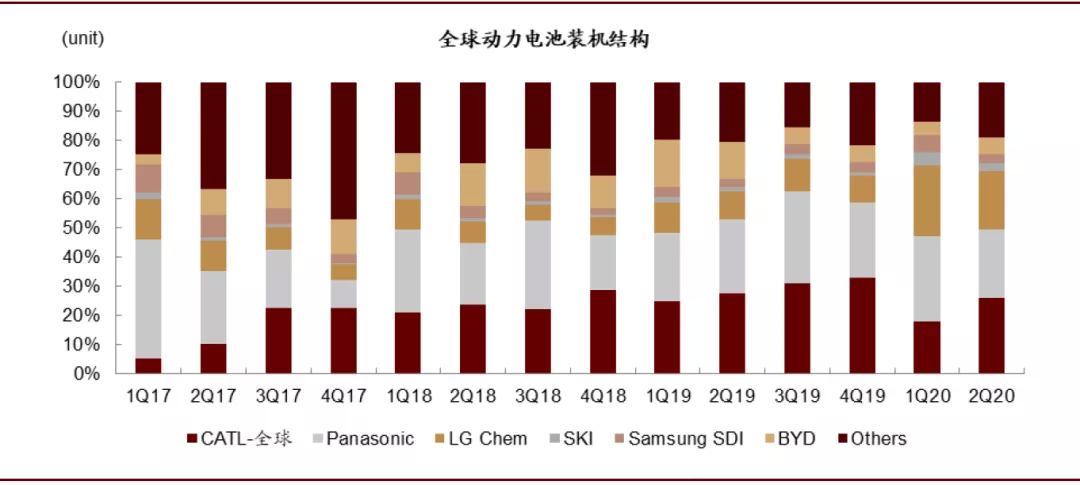

图表: 全球动力电池装机份额季度趋势

资料来源:GGII,Marklines,中金公司研究部;注:海外装机量根据Marklines统计的海外汽车销量测算

同时一线车企加速布局供应链梯队化,我们认为头部格局稳定,二三线格局进一步清晰。

乘用车驱动国内市场,中游排产持续向好

合资/外资/新势力成为国内新能源乘用车重要组成部分,乘用车驱动锂电需求。动力电池产业链中游排产环比继续向好,下游复苏信号明确。我们跟踪的数据显示,国内动力电池产业链,从电池到四大材料,7月的排产环比维持增长态势。其中四大材料整体排产增幅优于电池环节,我们认为主要受益于国内与海外需求的同步提升。从中游产量加速恢复,产业链加库存景气趋势下,我们认为动力电池产业链复苏信号明确。另外,国内特斯拉带动LG化学与松下装机,整体格局稳定,CATL稳居首位。

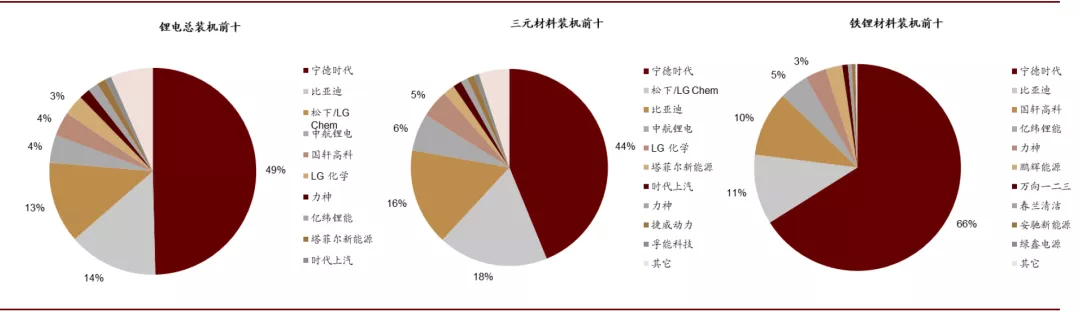

图表: 1H20中国动力电池装机情况

资料来源:GGII,中金公司研究部

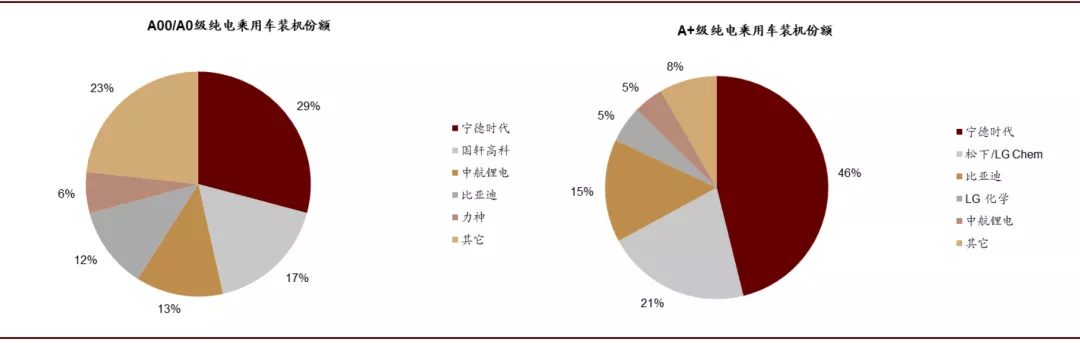

图表: 1H20纯电乘用车动力电池装机市场份额情况

资料来源:GGII,中金公司研究部

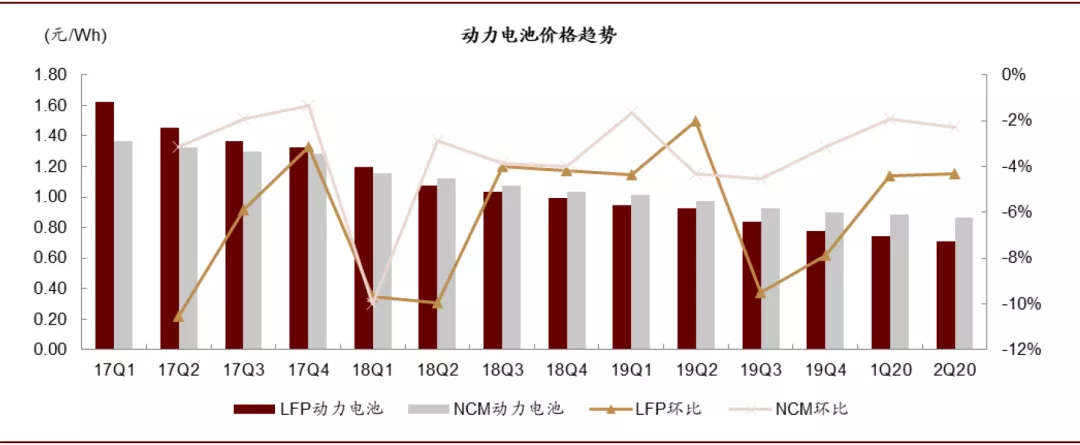

国内锂电产业链排产持续向好,锂电价格2Q20环比小幅回落,铁锂回潮与高镍三元趋势并行。

我们观察到主要电池/三元正极/负极/隔膜/电解液企业7月排产环比提升8%/9%/21%/13%/16%,趋势向好,动力电池产业链复苏信号明确。电池价格1/2Q20环比回落幅度小于3/4Q19,但同比来看三元/铁锂分别下降24%/11%。

图表: 动力电池价格趋势

资料来源:GGII,CIAPS,中金公司研究部

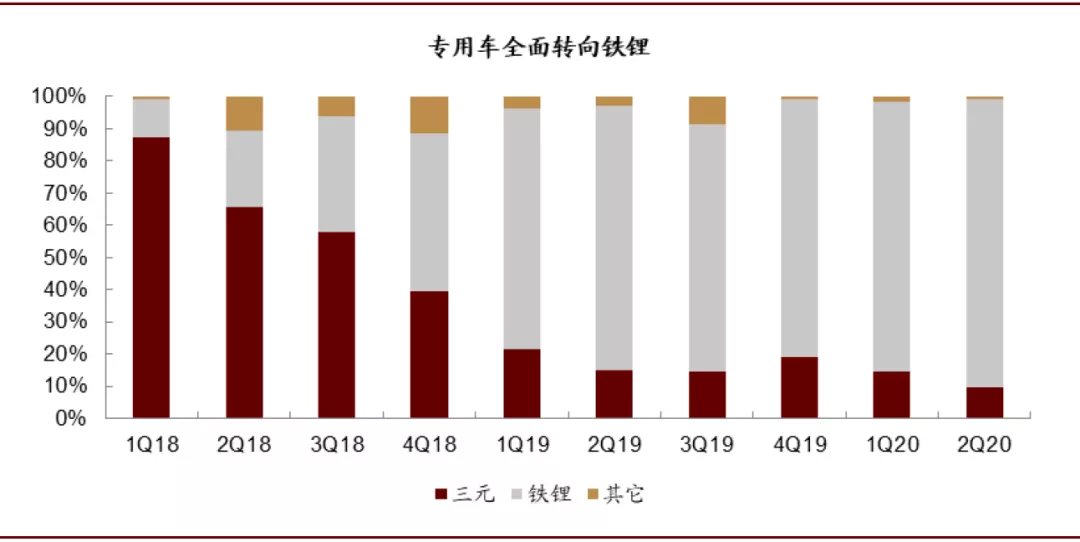

电池趋势上,我们观察到160Wh/kg以上能量密度的乘用车占比有所提升,同时宁德时代引领国内NCM811装机。而中低端市场低于140Wh/kg的车型占比也得到提升,A00/A0级中铁锂占比提升。我们认为500km及以上车型的高镍锂电应用将持续提升,而400km及以下车型中,铁锂渗透率或逐步恢复。

图表: 专用车配套铁锂电池比例持续提升

资料来源:GGII,中金公司研究部

四大材料产量大幅回暖,价格重心继续下移

1)价格:1H20期间(6月相比去年12月)三元正极、负极、电解液、湿法隔膜价格分别变化下滑8%、6%、5%、7%,至11.5万元/吨、4.4万元/吨、3.5万元/吨、1.3万元/万平。

2)产量:1H20期间,三元正极/铁锂正极、负极、电解液、湿法/干法隔膜主流企业总产量分别同比变化-37%/+18%、-10%、-5%、-5%/-21%至5.2/4.0万吨、12.3万吨、8.5万吨、8.3/1.2亿平

3)格局:1H20期间,三元正极、负极、电解液、隔膜CR5分别为51%、77%、82%、77%,份额整体稳定。

动力电池价格下行下1H20期间产业链盈利空间整体有所压缩。1Q/2Q20期间四大材料整体对电池成本贡献约-2.5/-2.8%,1Q20期间电池环节盈利压缩而2Q20企稳。降价压力下,动力电池产业链盈利空间有所压缩。

风险

新能源汽车产销不及预期,行业产能过剩,宏观经济周期风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP