美债收益率为何保持低位?何时反弹?

本文源自微信公众号“静观金融”。

报告摘要

美债定价的经济因素与非经济因素。

美债定价逻辑及因素拆分。美债收益率与美国经济增长的相对关系并不稳定说明美债并非仅由经济因素定价。美债走势取决于美国实际经济增长、通胀补偿和以“美国财政、全球配置以及避险需求”三因素主导的供求结构。由此可将美债走势的决定因素归为“经济因素”、“配置需求”和“避险因素”三类,或简化为“经济因素”和“非经济因素”两类。

周期项反映经济因素、趋势项反映非经济因素。用滤波法简单拆分驱动美债走势的经济因素及非经济因素:10年期美债收益率HP滤波周期项反映经济因素;10年期美债收益率HP滤波趋势项反映了非经济因素,与全球央行(包括非美央行及美联储)增减持美债行为有关。可以通过美国名义GDP增速以及全球央行持有美债占比构建美债收益率预测模型。

为美债定价的内因:经济因素看人口结构;非经济因素看政府杠杆率。

美债定价中的经济因素受制于人口结构。经济中最为关键的超长期因素就是人口结构。OECD国家的数据极为明显地反映人口因素对于总需求和经济增长的影响。OECD国家劳动力人口占比的二阶段和一阶段拐点出现后该区域经济增长中枢均现下移。在日本经济泡沫破灭、美国次贷危机以及欧债危机爆发前后也都对应了上述三大经济体抚养的长期拐点。就美国自身而言,18-64岁年龄段人口增速与10年期美债收益率走势趋势大抵相同。美国人口结构(泛劳动力人口同比增速)决定了10年期美债收益率的天花板(可不及,却不宜逾越)。

美国政府杠杆率是美债定价中非经济因素的关键。长期来看10年期美债收益率与美国政府杠杆率高度负相关,美联储的货币政策相当于在经济增长与债务压力之间寻求平衡。此外,美国社会结构驱动的两党执政影响力的交替是影响美国政府杠杆率的关键因素。民主党执政理念偏向“大政府”,善于通过加税方式利用二次分配降低贫富分化;共和党推崇“小政府”的执政理念,善于通过减税、降息方式推动资本逐利。大萧条后严峻的贫富分化形势推动美国社会进入了“公平”理念主导阶段,民主党政治影响力上升。随后,美国始终处于加税周期,二战后至70年代末美国政府杠杆率持续下滑,社会结构逐步优化。1980年美国社会结构呈现“橄榄型”后重新进入由“效率”主导阶段,共和党政治影响力上升。此后,美国进入降税周期,政府杠杆率上升的同时,中产占比开始下降、贫富分化重现恶化。

谁压低了美债收益率?极端的美国政府杠杆率。

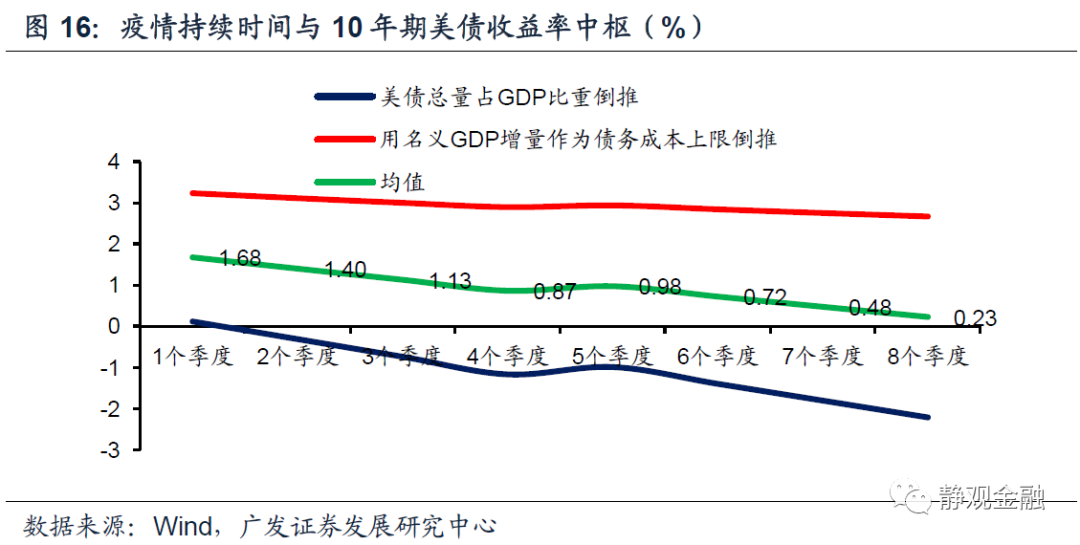

今明两年经济数据不再是美债的核心影响因素,极端的政府杠杆率才是为美债定价的关键。公共卫生事件冲击下今明两年美国政府杠杆率将大幅攀升至120%-140%区间,因此QE将成为美联储的常态货币政策操作,10年期美债收益率也将被压制在1%下方。

美债收益率何时趋势回升?预计在2022年政府杠杆率加速回落。

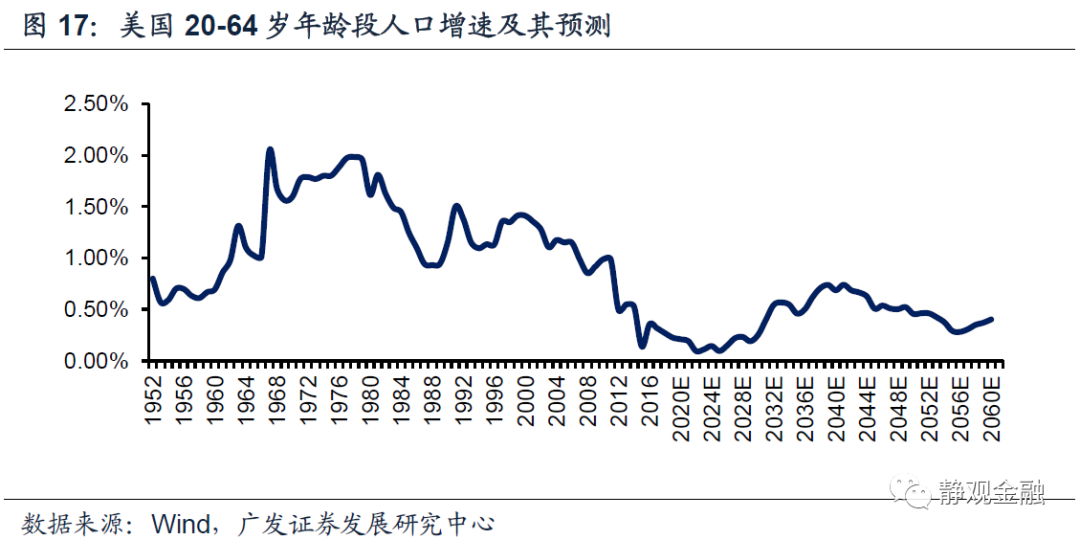

2023-2041年美国劳动力人口增速进入阶段性回升趋势。根据世界银行的预测,2023-2041年间美国20-64岁(泛劳动力年龄段)人口增速将进入阶段性回升趋势。同期10年期美债收益率中枢上移的概率极高。但2041年美国劳动力人口增速显著低于1980年水平,因此届时10年期美债收益率高点也将显著低于1980年。

预计2022年美国政府杠杆率将迎拐点。公共卫生事件过后美国超积极的财政政策将有序退出。假定公共卫生事件影响在2021年底前基本消化,则2022年后美国政府杠杆率有望进入回落期。假若11月3日大选中民主党候选人拜登胜出,美国将进入加税周期,2022年后美国政府杠杆率大概率加速回落。简言之,公共卫生事件过后的2022年美国大概率进入政府杠杆率回落期,届时财政将对货币政策松绑,美债再度市场化、10年期美债收益率也有望进入长周期回升趋势。假若拜登当选,2022年后10年期美债收益率的回升幅度或更为显著。

什么情形下,美债收益率会提前反弹?假若疫苗提前问世,美国经济更为强劲复苏,美联储可能提前放弃收益率曲线管理政策。在此背景下,10年期美债收益率也可能早于2022年升破1%。

一、美债定价的经济因素与非经济因素

(一)美债定价逻辑及因素拆分

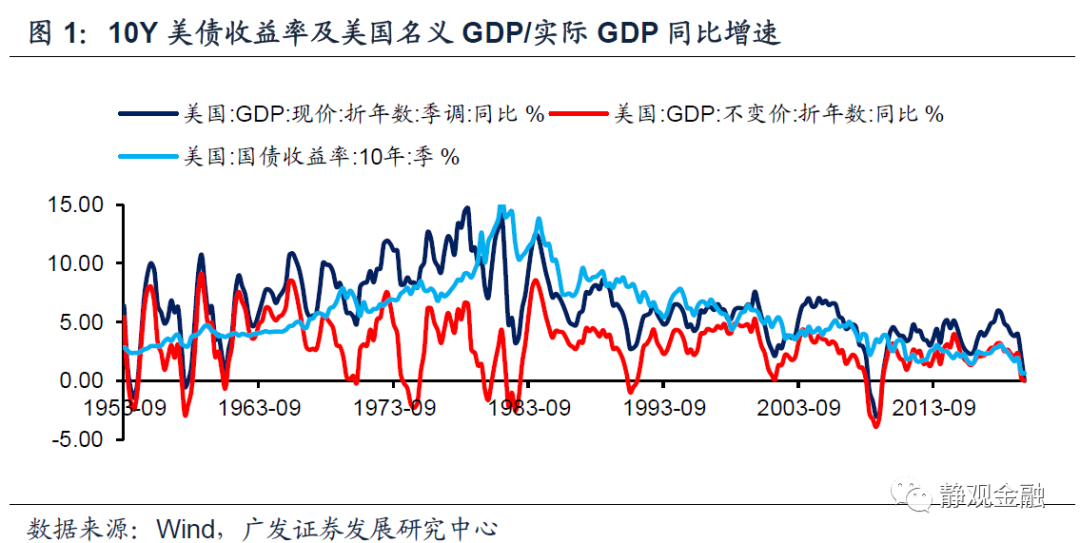

美债收益率与美国经济增长的相对关系并不稳定:上世纪50年代中期,10年期美债收益率与美国名义及实际GDP同比增速中枢基本相当;50年代末到60年代中,10年期美债收益率明显低于美国名义及实际GDP同比增速;60年代末到70年代,10年期美债收益率高于美国实际GDP同比增速、但低于名义增长;80年代到90年代中期,10年期美债收益率高于美国名义GDP同比增速;90年代末到金融危机前,10年期美债收益率逐步降至美国名义GDP同比增速下方、但仍高于美国实际GDP同比增速;金融危机以来,10年期美债收益率与美国实际GDP同比增速中枢基本持平。由此可见,美债并非仅由经济因素定价。

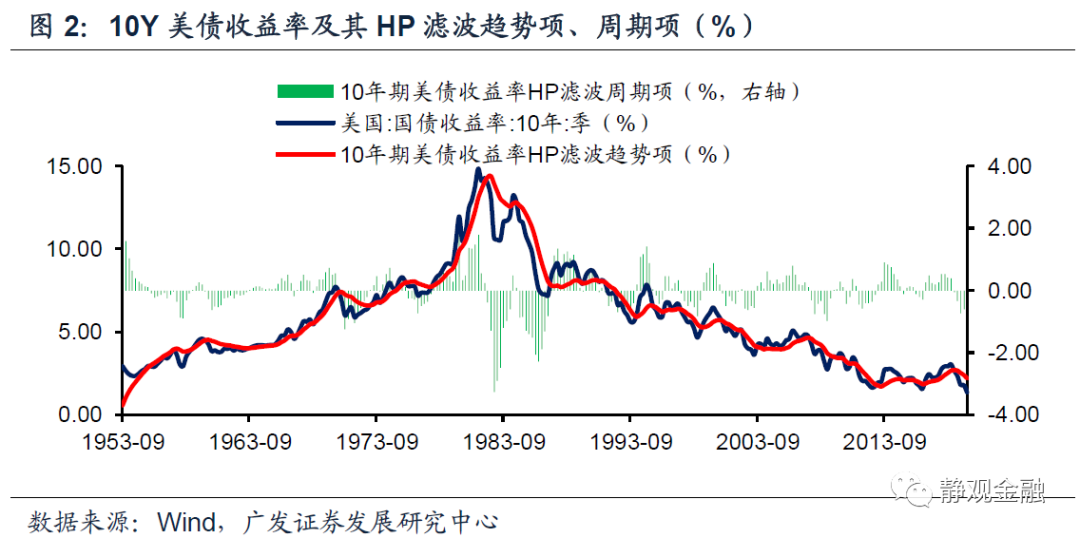

我们在2019年9月14日的报告《美债分析框架及美债走势归因分析》中提出了美债研究框架。美债走势取决于美国实际经济增长、通胀补偿和以“美国财政、全球配置以及避险需求”三因素主导的供求结构。由此,可将美债走势的决定因素归为“经济因素”、“配置需求”和“避险因素”三类,或简化为“经济因素”和“非经济因素”两类。用滤波法简单拆分驱动美债走势的经济因素及非经济因素:10年期美债收益率HP滤波周期项反映经济因素;10年期美债收益率HP滤波趋势项反映了非经济因素。

(二)周期项反映经济因素、趋势项反映非经济因素

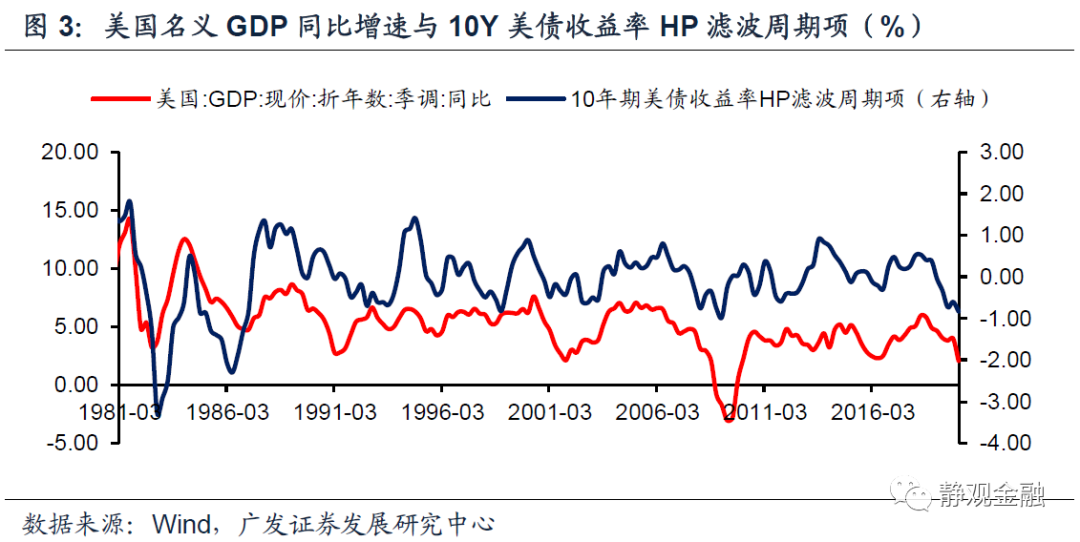

由于经济因素存在周期特征,因此我们将10年期美债收益率HP滤波得到的周期项与美国名义增长进行对照,二者走势基本一致。也即:10年期美债收益率HP滤波周期项较多地反映了经济因素。

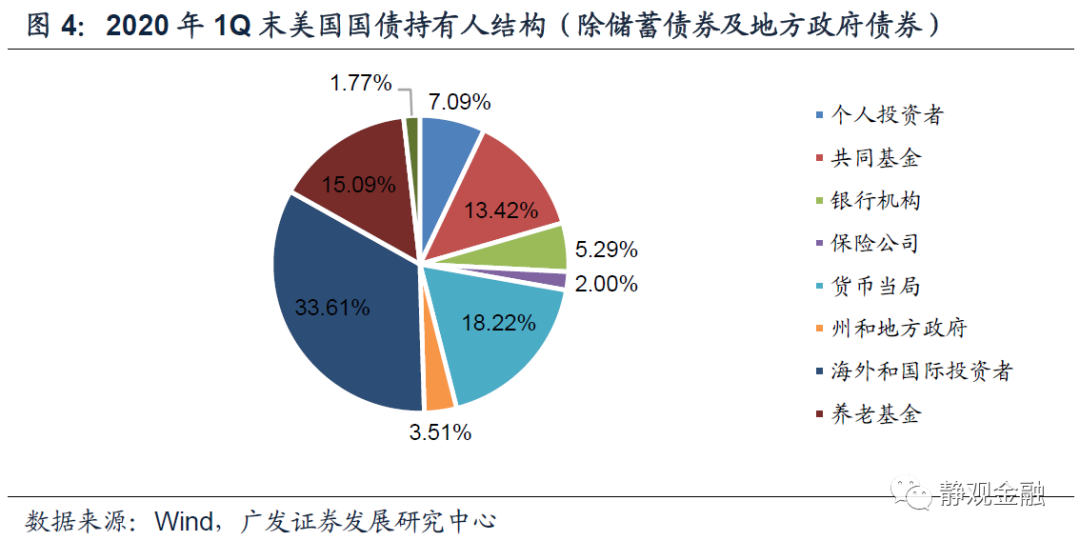

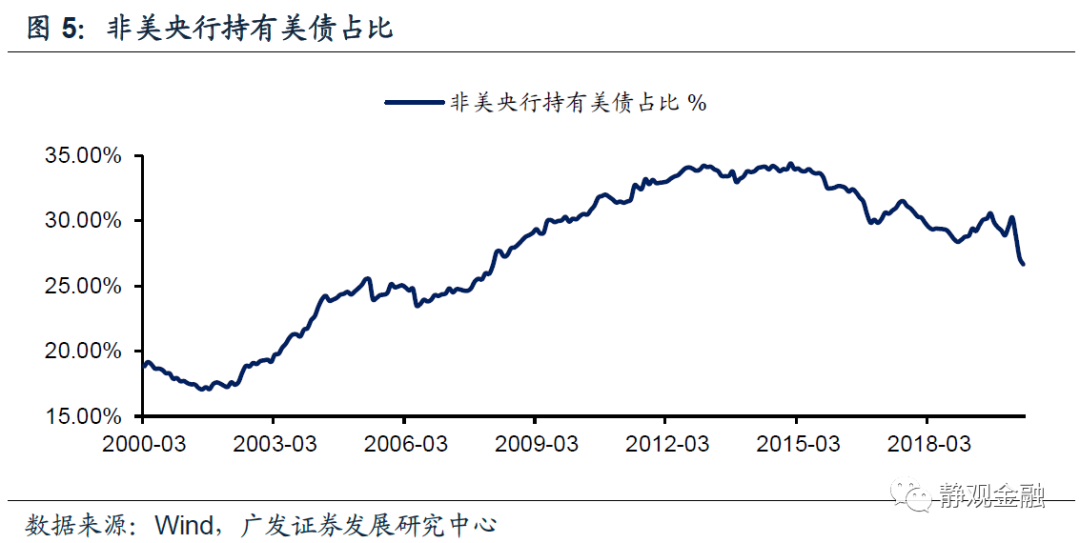

美债供求中,供给受美国财政政策影响,需求主体可以概括为金融机构、美联储、外国投资者(非美央行)及其他。其中外国投资者持有美债占比最高,2020年1Q该占比为33.6%,在全口径下截止2020年5月外国投资者持有美债占比为26.7%。非美央行增减持美债的行为主要取决于其美元外储规模,基本与美国经济周期无关。2000年以来全球美元外储超过70%(金融危机期间该比重降至50%-70%区间)回流到了美债市场。可以说,若全球经贸活跃度较高、美元外储扩张速度较快,则非美央行就是美债的积极配置因素;若全球经贸活跃度变弱、美元外储扩张速度下降甚至回落,则非美央行行为就可能对美债走势产生消极影响。

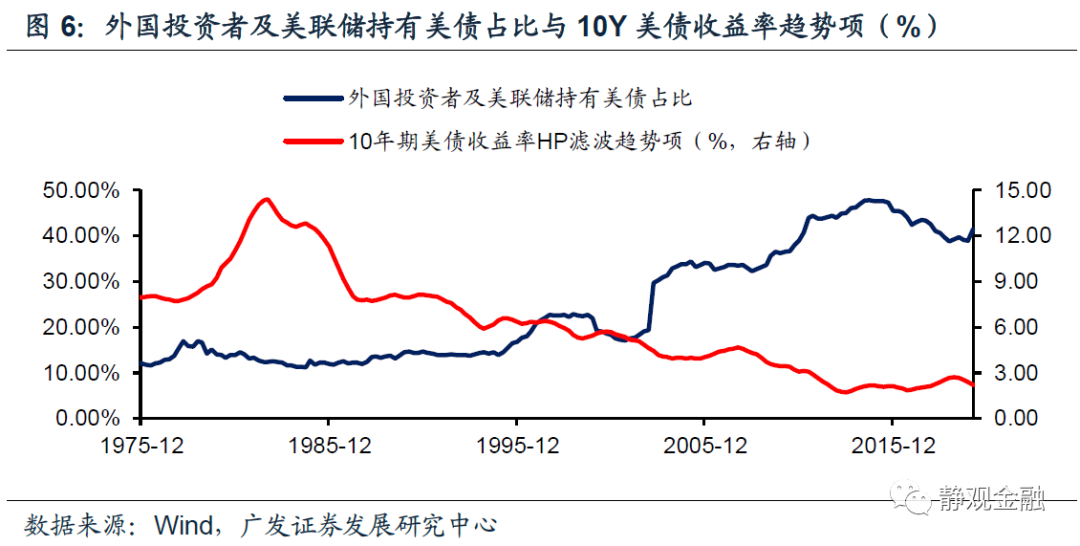

进一步看,2012年之前非美央行持有美债占美国国债供给量比重保持上升趋势、2012年之后该比值中枢下滑。但金融危机后,美联储开始实施量化宽松曾三度增持美债,QE也可理解为美债的重要配置需求。且2012年9月美联储实施QE3正是意在对冲非美央行美债需求“下降”(指非美央行持有美债占比下滑)对美债收益率的负面影响。进而,我们认为各国央行(非美央行+美联储)持有美债占比较大程度上反映了全球美债的配置需求。

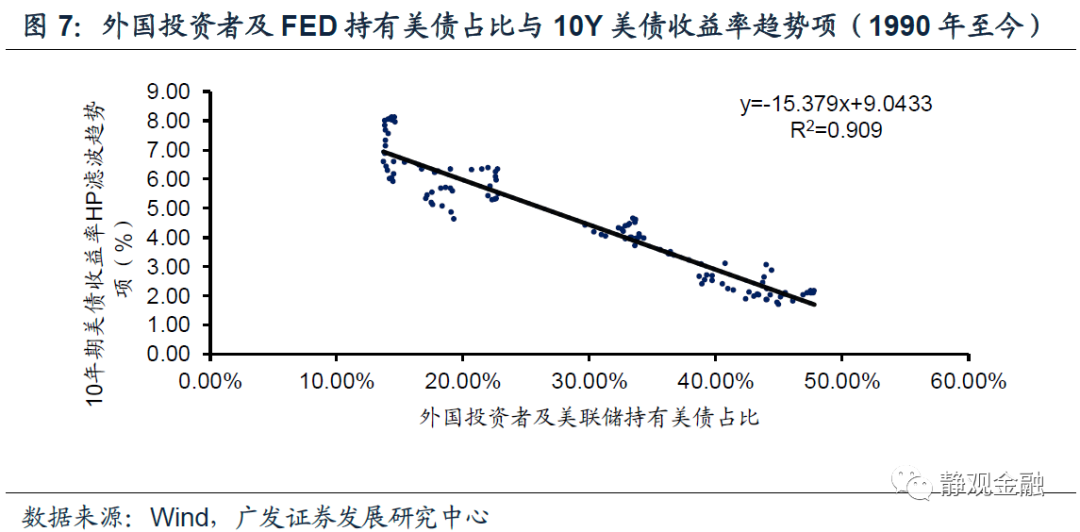

90年代至今非美央行(外国投资者)加上美联储共同持有美债占比可以很好地解释美债HP滤波趋势项走势,解释力高达91%。简言之,10年期美债收益率HP滤波趋势项基本反映了美债的配置需求,与全球央行(包括非美央行及美联储)增减持美债行为有关。

二、为美债定价的内因:经济因素看人口结构;非经济因素看政府杠杆率

综上所述,我们可以将美债定价逻辑拆分成经济因素和非经济因素,并且可以通过美国名义GDP增速以及全球央行持有美债占比构建美债收益率模型。但该模型对于预测美债收益率方面却存在明显的局限性。一方面,上述框架仍停留在历史回溯层面,唯有找到经济因素和非经济因素的驱动力才能有效预测美债收益率;另一方面,从不同时间维度看驱动美债收益率的核心矛盾存在差异。

从超长周期来看,人口结构是理解众多经济因素的关键,进而也从经济层面决定了各国无风险利率的天花板。尽管政府杠杆率是财政政策的结果,也极大地反映了经济因素,但美国政府杠杆率亦与美国两党执政影响力的交替有关,因此我们可以在部分极端状态下将美国政府杠杆率视为非经济因素。回顾近百年的数据,不难发现美国人口结构和政府杠杆率是触发10年期美债收益率走势拐点、主导其运行趋势的核心力量。

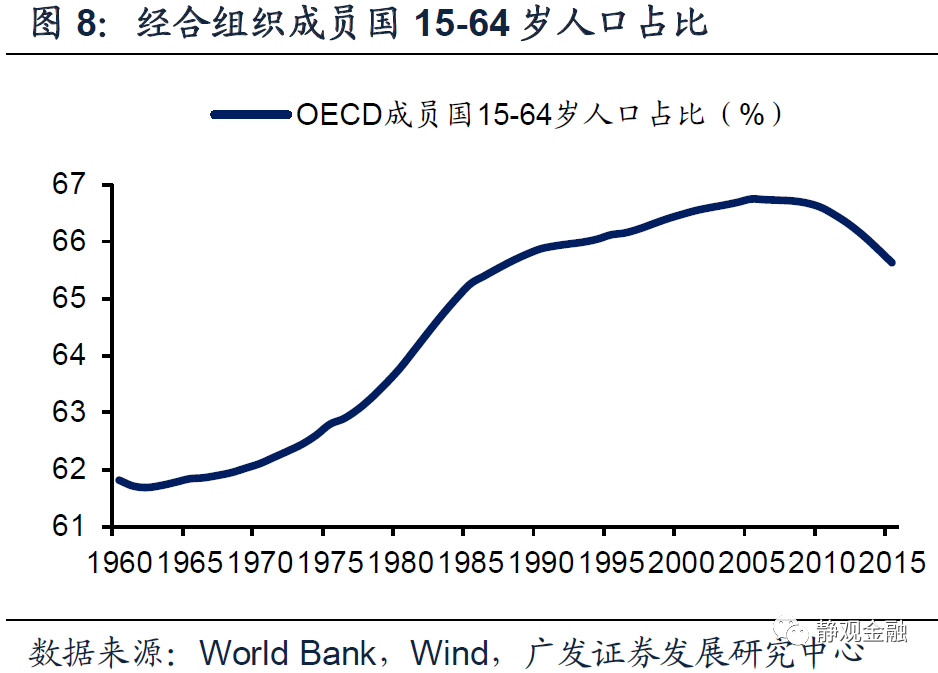

(一)美债定价中的经济因素受制于人口结构

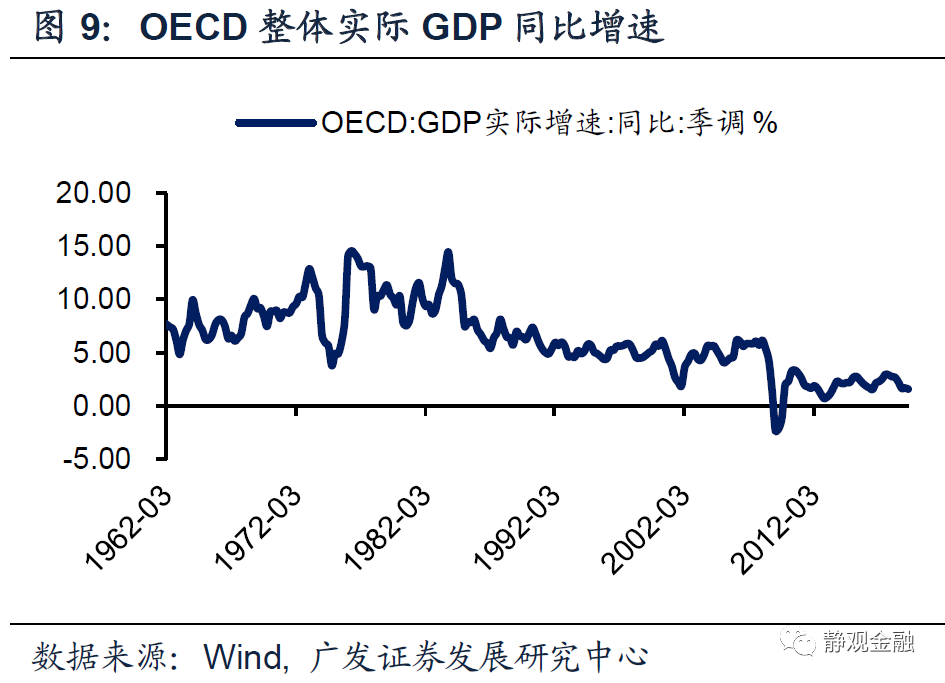

就中长期而言,无风险利率确实可以脱离经济因素,但超长期来看,若干经济问题的集合依旧是无风险利率中枢的答案。我们认为经济中最为关键的超长期因素就是人口结构。OECD国家的数据极为明显地反映人口因素对于总需求和经济增长的影响。1965年-1984年OECD国家15-64岁人口占比持续攀升阶段其实际GDP增速中枢为9.5%;1985年-2004年OECD国家15-64岁人口占比攀升斜率扁平阶段其实际GDP增速中枢降至5.5%;2005年后OECD国家15-64岁人口占比触顶回落以来其实际GDP增速中枢进一步下滑至2.7%。

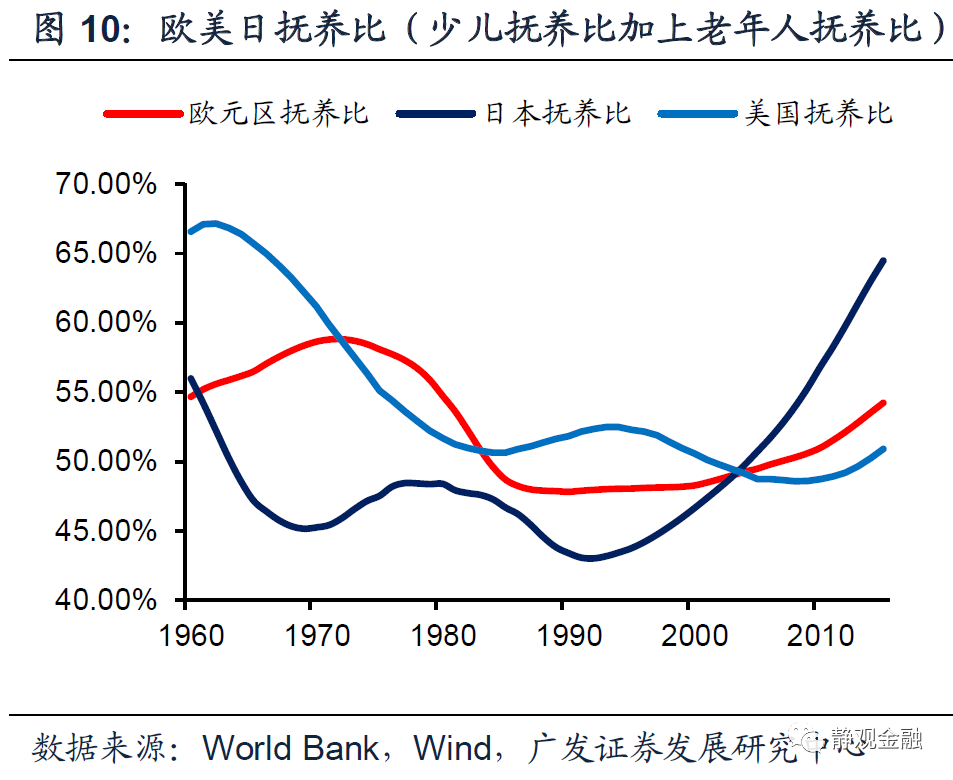

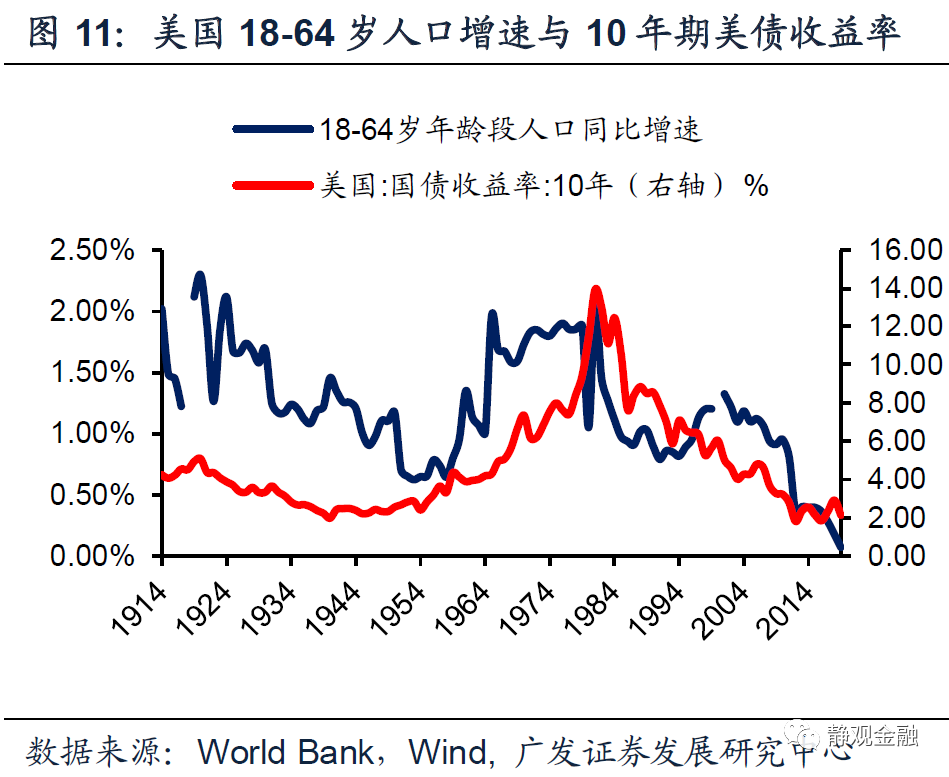

进一步看,在日本经济泡沫破灭、美国次贷危机以及欧债危机爆发前后上述三大经济体的抚养比都出现了长期拐点。换言之,人口结构的长期拐点很容易导致经济上出现一些重大变化。就美国自身而言,如图11所示,18-64岁年龄段(相当于劳动力人口)人口增速与10年期美债收益率走势趋势大抵相同,也说明人口因素最终可以解释多数经济问题,进而成为无风险利率中枢的超长周期决定性因素。我们认为美国人口结构(泛劳动力人口同比增速)决定了10年期美债收益率的天花板(可不及,却不宜逾越)。

(二)美国政府杠杆率是美债定价中非经济因素的关键

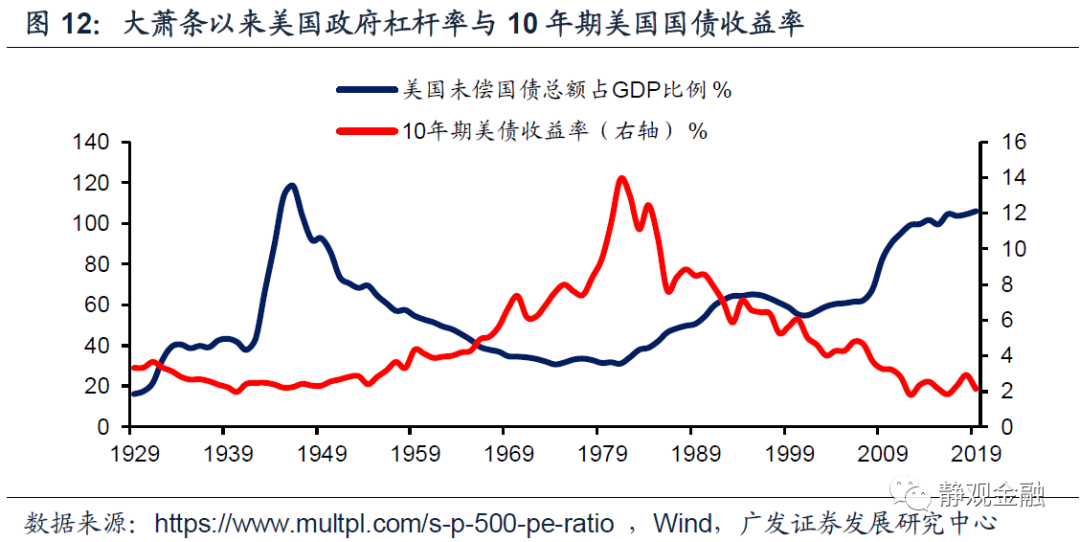

如图12所示,长期来看10年期美债收益率与美国政府杠杆率高度负相关。由于美元是全球最重要的储备货币,美债是最安全的金融资产,因此美联储有能力通过财政赤字货币化的方式帮助美国政府降低债务成本。换言之,美联储的货币政策相当于在经济增长与债务压力之间寻求平衡。

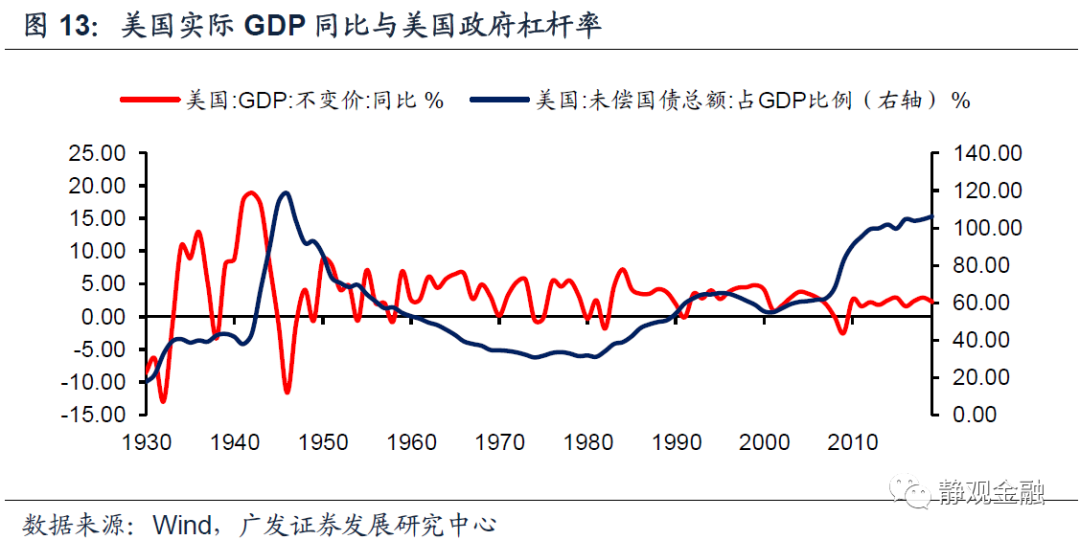

由图13可知,美国实际GDP增速并不能解释政府杠杆率的变化趋势。我们在报告《酝酿中的变化——海外宏观经济2020年中期展望》中指出,美国社会结构驱动的两党执政影响力的交替是影响美国政府杠杆率的关键因素。民主党执政理念偏向“大政府”,善于通过加税方式利用二次分配降低贫富分化;共和党推崇“小政府”的执政理念,善于通过减税、降息方式推动资本逐利。

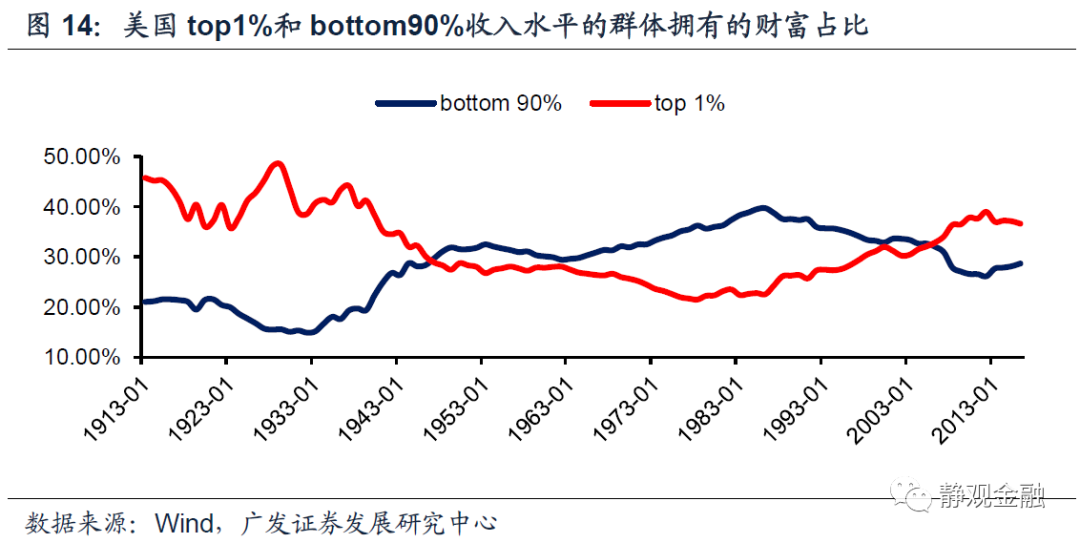

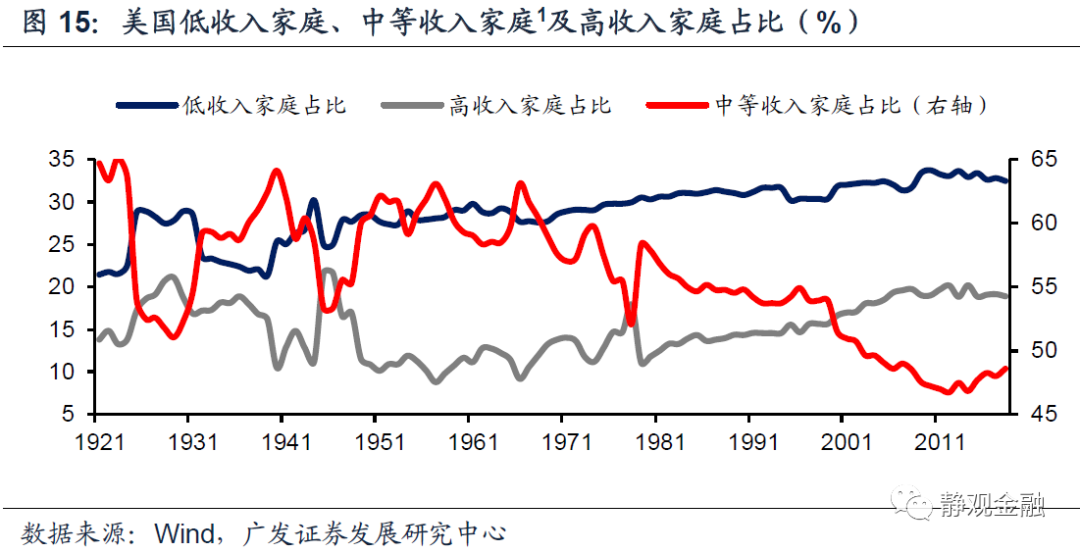

一战后美国有两次对于“公平”和“效率”的再选择,分别出现在大萧条后以及1980年。大萧条时代美国贫富分化形势极其严峻,也最终推动美国社会进入了“公平”理念主导阶段,民主党政治影响力上升。随后,美国始终处于加税周期,剔除二战带来的政府杠杆率被动上升阶段外,1933年-1980年美国政府杠杆率整体偏低,且社会结构不断优化。物极必反,1980年美国社会结构呈现“橄榄型”后公平理念也就走到了极致,美国社会重新进入由“效率”主导阶段,共和党政治影响力上升。此后,美国进入降税周期,政府杠杆率上升的同时,中产占比开始下降、贫富分化重现恶化。

三、谁压低了美债收益率?极端的美国政府杠杆率

3-4月美国经济出现衰退信号,美债收益率理应下行。但5-6月的复工红利下,美国经济数据不断好转,但10年期美债收益率仍徘徊在1%下方。我们认为今明两年经济数据不再是美债的核心影响因素,极端的政府杠杆率才是为美债定价的关键。我们在《公共卫生事件或加速中美角色切换》等报告中多次强调,公共卫生事件冲击下今明两年美国政府杠杆率将大幅攀升至120%-140%区间,因此QE将成为美联储的常态货币政策操作,10年期美债收益率也将被压制在1%下方。此外,在降低政府债务压力、不实施负利率以及不允许美债曲线持续倒挂的三重诉求下,收益率曲线管理(Yield Curve Control,YCC)政策已经进入实践期(尽管尚未落地)。

四、美债收益率何时回升?预计在2022年政府杠杆率加速回落

由美国(泛)劳动力人口增速与美国政府杠杆率两个指标评估,我们预计10年期美债收益率或将于2022年重拾回升趋势。也就是说,在公共卫生事件的约束下,2021年底前10年期美债收益率大概率仍维持在1%下方;2022年后有望升破1%并进入长周期回升趋势。

(一)2023-2041年美国劳动力人口增速进入阶段性回升趋势

从超长周期评估,劳动力人口增速将对长端美债收益率产生趋势性影响。根据世界银行的预测,2023-2041年间美国20-64岁(泛劳动力年龄段)人口增速将进入阶段性回升趋势。同期,10年期美债收益率中枢上移的概率极高。但2041年美国劳动力人口增速显著低于1980年水平,因此届时10年期美债收益率高点也将显著低于1980年。

(二)预计2022年美国政府杠杆率将迎拐点

公共卫生事件过后各国超积极的财政政策均将有序退出,美国亦然。假定公共卫生事件影响在2021年底前基本消化,则2022年美国财政赤字水平将较2020-2021年大幅收敛,加上GDP逐步回升,则2022年美国政府杠杆率有望进入回落期。假若11月3日大选中,民主党候选人拜登胜出则将推动2022年及此后美国政府杠杆率加速回落。

目前美国社会结构处于极端状态,贫富分化形势加剧、中产占比降至历史最低水平,这与大萧条阶段极为相似。该因素也极有可能推动美国两党影响力再度切换。不排除今年拜登当选美国总统的可能性。一旦民主党候选人拜登当选就意味着民主党的执政影响力上升,基于前文及拜登的执政纲领,若拜登当选美国将进入加税周期。在该大选情形下,2022年后美国政府杠杆率大概率加速回落。

简言之,公共卫生事件过后的2022年美国大概率进入政府杠杆率回落期,届时财政将对货币政策松绑,美债再度市场化、10年期美债收益率也有望进入长周期回升趋势。假若拜登当选,2022年后10年期美债收益率的回升幅度或更为显著。

(三)什么情形下美债收益率会提前反弹

假若疫苗提前问世,美国经济更为强劲复苏,美联储可能提前放弃收益率曲线管理政策。在此背景下,10年期美债收益率也可能早于2022年升破1%。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP